Дата публикации: 17.06.2019 10:57

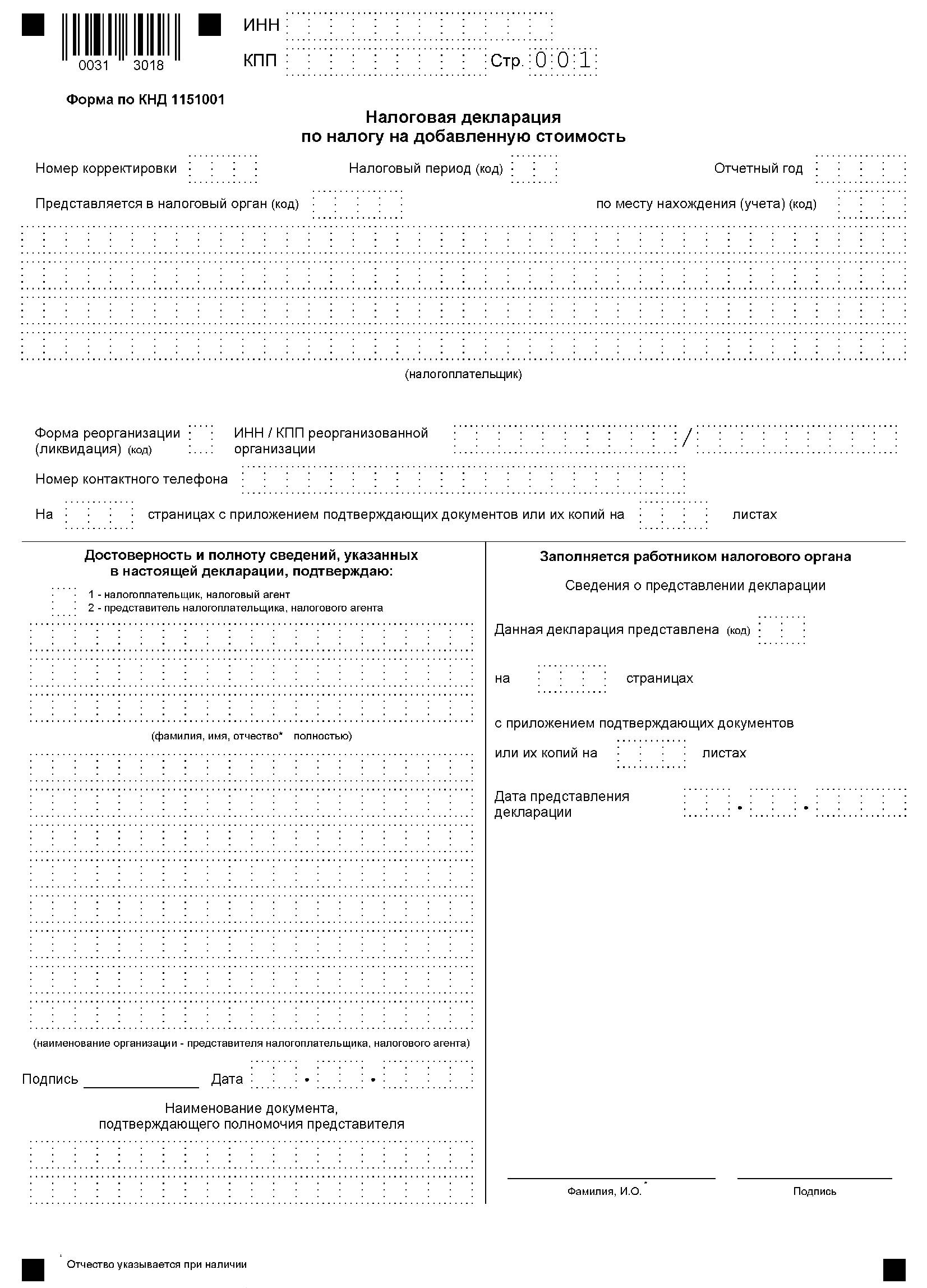

В соответствии с Положением об организации выполнения работ по развитию (модернизации) и оказания услуг по сопровождению автоматизированной информационной системы Федеральной налоговой службы (АИС «Налог-3»), утвержденным Приказом ФНС России от 14.03.2016 №ММВ-7-6/135@, начиная с 2019 года все вновь поступающие налоговые декларации по НДС проходят форматно-логический контроль (далее – ФЛК).

В случаях установления нарушений ФЛК с 17.05.2019 в адрес налогоплательщиков направляются Требования о представлении пояснений, с указанием соответствующих кодов ошибок:

— код ошибки «5» означает, что в разделах 8 — 12 налоговой декларации по НДС не указана дата счета-фактуры (далее – СФ) или указанная дата СФ превышает отчетный период, за который представлена налоговая декларация по НДС;

— код ошибки «6» означает, что в разделе 8 «Сведения из книги покупок» (приложении 1 к разделу 8 «Сведения из дополнительных листов книги покупок») налоговой декларации заявлен вычет по НДС в налоговых периодах за пределами трех лет.

Обращаем внимание, что в качестве исчисляемой даты записи СФ принимается дата принятия на учет товаров (работ, услуг) графы 120. Если в записях о СФ указанная графа не заполнена, в указанных случаях учитывается дата СФ, отраженная в графе 30;

— код ошибки «7» означает, что в разделе 8 «Сведения из книги покупок» (приложении 1 к разделу 8 «Сведения из дополнительных листов книги покупок») налоговой декларации заявлен вычет по НДС на основании счет-фактуры, составленной до даты государственной регистрации;

— код ошибки «8» означает, что в разделах 8 — 12 налоговой декларации по НДС некорректно указан код вида операции, предусмотренный приказом ФНС России от 14.03.2016 №ММВ-7-3/136@ «Об утверждении перечня кодов видов операций, указываемых в книге покупок, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, книге продаж, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, а также кодов видов операций по налогу на добавленную стоимость, необходимых для ведения журнала учета полученных и выставленных счетов-фактур»;

— код ошибки «9» означает, что допущены ошибки при аннулировании записей в разделе 9 «Сведения из книги продаж» (приложении 1 к разделу 9 «Сведения из дополнительных листов книги продаж») налоговой декларации, а именно сумма НДС, указанная с отрицательным значением, превышает сумму НДС, указанную в записи по счету-фактуре, подлежащей аннулированию, либо отсутствует запись по счету-фактуре, подлежащая аннулированию.

Сообщаем, что по состоянию на 05.06.2019, в связи с продолжающейся доработкой АИС «Налог-3», Требования по кодам ошибок «7» и «8» не сформированы и не направлены в адрес налогоплательщиков.

Порядок формирования и направления требований о представлении пояснений при выявлении противоречий, несоответствий между сведениями об операциях, содержащимися в налоговых декларациях по НДС, сведениям об указанных операциях, содержащимся в налоговых декларациях по НДС, представленной в налоговый орган другим налогоплательщиком, или в журнале учета полученных и выставленных счетов-фактур, а также порядок действий налогоплательщиков при получении указанных требований о представлении пояснений доведен письмом ФНС России от 03.12.2018 № ЕД-4-15/23367@.

В связи с вышеизложенным, для исключения выявления ошибок в налоговых декларациях по НДС важно соблюдать Порядок заполнения налоговых деклараций по НДС, установленный приказом ФНС России от 29.10.2014 №ММВ-7-3/558@, и Правила заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость, утвержденные Постановлением Правительства РФ от 26.12.2011 №1137.

Добрый день. Пришло требование из налоговой с двумя ошибками под кодом 9. Стала разбираться и никак не пойму. Первая счет фактура — это возврат от покупателя, ставка ндс по ней указана верно, сумма верная, в чем ошибка ума не приложу. Вторая более менее ясна. Вначале января пробили неправильно чек( сумма НДС 18%), потом сделали возврат и следом пробили правильный чек. Я так понимаю сейчас по сумме нужно обьяснить. Подскажите, как оформить ответ, написать объяснительную по второй сумме, а по первой просто написать что ошибки нет? Спасибо всем заранее

Цитата (Наташа84):Пришло требование из налоговой с двумя ошибками под кодом 9. Стала разбираться и никак не пойму. Первая счет фактура — это возврат от покупателя, ставка ндс по ней указана верно, сумма верная, в чем ошибка ума не приложу. Вторая более менее ясна. Вначале января пробили неправильно чек( сумма НДС 18%), потом сделали возврат и следом пробили правильный чек. Я так понимаю сейчас по сумме нужно обьяснить. Подскажите, как оформить ответ, написать объяснительную по второй сумме, а по первой просто написать что ошибки нет? Спасибо всем заранее

Добрый день

Согласно Информационному письму от 3 декабря 2018 г. N ЕД-4-15/23367@.

Цитата: код ошибки «9» означает, что допущены ошибки при аннулировании записей в разделе 9 «Сведения из книги продаж» (приложении 1 к разделу 9 «Сведения из дополнительных листов книги продаж») налоговой декларации, а именно сумма НДС, указанная с отрицательным значением, превышает сумму НДС, указанную в записи по счету-фактуре, подлежащей аннулированию, либо отсутствует запись по счету-фактуре, подлежащая аннулированию.

Возврат от покупателя оформлен как обратная реализация?

По поводу неверно пробитого чека.

Это был аванс?Какие данные предоставлены в Инспекцию?

Запросить в ИФНС акт сверки по налогам через интернет

В Первом случае, была сделана ошибочно реализация клиенту и соответственно ошибочно пробит чек (с ошибкой в сумме НДС). Сделали возврат, кассир написал объяснительную. Во втором случае клиент физическое лицо сначала выписал товар, был пробит чек, потом пришел и отказался от товара. Мы сделали возврат и взяли с него заявление.

Цитата (Наташа84):В Первом случае, была сделана ошибочно реализация клиенту и соответственно ошибочно пробит чек (с ошибкой в сумме НДС).

В книге продаж не отражали?Тогда пишите пояснение про ошибку

Цитата (Наташа84):Во втором случае клиент физическое лицо сначала выписал товар, был пробит чек, потом пришел и отказался от товара. Мы сделали возврат и взяли с него заявление.

Как отразили в книге продаж?Сначала реализацию,а потом сторно?

Автоматическая сверка счетов‑фактур с контрагентами снизит риск доначислений НДС

юлия79, Обе реализации указала в книге продаж, а потом сторно. Теперь вот я совсем не уверена, что правильно указала эти суммы по книге продаж сначала со знаком (+), а потом сторно со знаком (-). Как мне теперь быть? Сдать уточненку, и убрать минусовые суммы в книге продаж и сделать корректировочные счет фактуры и включить эти суммы в книгу покупок?

Здравствуйте, а почему Вы не сделали корректировку реализации. Тогда у Вас в книге продаж бы была верно отражена реализация, и в в книге покупок все также было отражено. И расхождения отсутствуют. Тем более, что НДС 18%. Минфин с 01.01.2019 рекомендовал все возвраты проводить через корректировку. Через обратную реализацию только по доп.соглашению. Но это не Ваш вариант, у вас — физ.лица. Они не являются плательщиками НДС, т.е. 100% через обратную реализацию

НатальяК77, доброго дня. Да, к сожалению допустили ошибку, но она не привела к занижению налога, поэтому, как я понимаю, теперь я могу написать объяснение с обещанием не допускать таких ошибок впредь. Уточненку я подавать не обязана?

Добрый день!

Цитата (Наташа84):Уточненку я подавать не обязана?

Формально, поскольку налог не занижен, утонечнку можно не подавать.

Но я советую подать уточненку, где из раздела 9 просто убрать эти счета-фактуры (чеки) — и с плюсом и с минусом.

Меньше будет вопросов при автоматической проверке.

Успехов!

Какой код выполняемой функции указать в СЗВ‑ТД

Все налогоплательщики знают, что в своей деятельности по контролю за уплатой налогов ФНС используют программные комплексы. Например программа АСК НДС-2 сравнивает сведения из отчетности налогоплательщика, его поставщиков и покупателей. Если в цепочке обнаруживаются расхождения, АСК НДС автоматически направляет уведомление налогоплательщику. В течение 5 дней ему нужно предоставить пояснения, иначе налоговая инспекция может провести проверку или доначислить налог.

Программа фиксирует 2 типа расхождений:

- несовпадение суммы — если сделка отражена в декларациях обоих контрагентов, но суммы налога указаны разные;

- разрыв — если сделка не отражена одним из контрагентов (он сдал нулевую декларацию, вовсе не сдал отчетность или его нет в ЕГРЮЛ).

При этом, если при проверке выявили ошибки в самой декларации или противоречия между указанными в ней данными и сведениями, которые имеются у налоговых органов, формирование Требований для дачи пояснений происходит в автоматическом режиме и отправляется налогоплательщику в электронной форме.

В помощь налогоплательщикам, Минфин РФ совместно с ФНС выпустили Информационное письмо от 3 декабря 2018 г. N ЕД-4-15/23367@.

В этом письме описаны уже известные обязанности, установленные в НК РФ для налогоплательщиков, но начиная с 2019 года, для определения причин возникновения расхождений, по каждой записи, отраженной в приложении к Требованию, справочно будет указываться код возможной ошибки. Всего кодов ошибок девять.

В отношении каждой операции могут быть указаны следующие коды возможных ошибок:

— код ошибки «1» указывается в случае, если запись об операции отсутствует в налоговой декларации контрагента, либо контрагент не представил налоговую декларацию по НДС за аналогичный отчетный период, либо контрагент представил налоговую декларацию с нулевыми показателями, либо допущенные ошибки не позволяют идентифицировать запись о счет-фактуре и, соответственно, сопоставить ее с контрагентом;

— код ошибки «2» указывается в случае, если не соответствуют данные об операции между разделом 8 «Сведения из книги покупок» (приложением 1 к разделу 8 «Сведения из дополнительных листов книги покупок») и разделом 9 «Сведения из книги продаж» (приложением 1 к разделу 9 «Сведения из дополнительных листов книги продаж») налоговой декларации налогоплательщика (например, при принятии к вычету суммы НДС по ранее исчисленным авансовым счетам-фактурам);

— если указан код «3» — данные об операции между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» налоговой декларации налогоплательщика не соответствуют (например, отражение посреднических операций);

— код ошибки «4» означает, что возможно допущена ошибка в какой-либо графе. При этом номер графы с возможно допущенной ошибкой указан в скобках;

— код ошибки «5» означает, что в разделах 8 — 12 налоговой декларации по НДС не указана дата счета-фактуры или указанная дата счета-фактуры превышает отчетный период, за который представлена налоговая декларация по НДС;

— код ошибки «6» означает, что в разделе 8 «Сведения из книги покупок» (приложении 1 к разделу 8 «Сведения из дополнительных листов книги покупок») налоговой декларации заявлен вычет по НДС в налоговых периодах за пределами трех лет;

— код ошибки «7» означает, что в разделе 8 «Сведения из книги покупок» (приложении 1 к разделу 8 «Сведения из дополнительных листов книги покупок») налоговой декларации заявлен вычет по НДС на основании счет-фактуры, составленной до даты государственной регистрации;

— код ошибки «8» означает, что в разделах 8 — 12 налоговой декларации по НДС некорректно указан код вида операции, предусмотренный приказом ФНС России от 14 марта 2016 года N ММВ-7-3/136@ «Об утверждении перечня кодов видов операций, указываемых в книге покупок, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, книге продаж, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, а также кодов видов операций по налогу на добавленную стоимость, необходимых для ведения журнала учета полученных и выставленных счетов-фактур»;

— код ошибки «9» означает, что допущены ошибки при аннулировании записей в разделе 9 «Сведения из книги продаж» (приложении 1 к разделу 9 «Сведения из дополнительных листов книги продаж») налоговой декларации, а именно сумма НДС, указанная с отрицательным значением, превышает сумму НДС, указанную в записи по счету-фактуре, подлежащей аннулированию, либо отсутствует запись по счету-фактуре, подлежащая аннулированию.

Вывод:

Указание в Требовании кодов облегчит налогоплательщикам поиск возможных ошибок и соответственно ускорит подготовку ответа для налогового органа.

Обращаю внимание:

— в случае неисполнения обязанности по передаче налоговому органу квитанции о приеме Требования налоговым органом в течение 10 дней со дня истечения срока, установленного для передачи указанной квитанции, установленного пунктом 5.1 статьи 23 Кодекса, согласно подпункту 2 пункта 3 статьи 76 Кодекса может быть принято решение о приостановлении операций по банковскому счету.

— в случае неисполнения установленной пунктом 5.1 статьи 23 Кодекса обязанности по обеспечению получения от налогового органа по месту нахождения документов в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в течение 10 дней может быть принято решение о приостановлении операций по банковскому счету в соответствии с пп. 1.1 п. 3 статьи 76 Кодекса.

Добавить в «Нужное»

Коды ошибок в декларации по НДС

В случае выявления налоговой инспекцией несоответствия данных декларации по НДС сведениям журнала учета полученных и выставленных счетов-фактур или же данным налоговых деклараций по НДС контрагентов, компании будет направлено требование о представлении пояснений (Письмо ФНС России от 03.12.2018 N ЕД-4-15/23367@).

Требование о представлении пояснений по НДС

При получении от налоговиков требования о представлении пояснений у организации есть 5 рабочих дней (со дня направления в ИФНС квитанции о приеме требования) на то, чтобы направить такие пояснения или же подать уточненную налоговую декларацию по НДС (Приложение к Письму ФНС России от 03.12.2018 N ЕД-4-15/23367@, п. 3 ст. 88 НК РФ).

Поле получения требования компания обязана (Приложение к Письму ФНС России от 03.12.2018 N ЕД-4-15/23367@):

- направить в налоговую инспекцию квитанцию о приеме требования в электронном виде через оператора ЭДО в течение 6-ти рабочих дней со дня его получения;

- проверить правильность заполнения декларации по НДС в отношении записей, указанных в Требовании;

- направить в инспекцию уточненную декларацию с корректными данными (при обнаружении в декларации ошибки, из-за которой сумма НДС к уплате была занижена);

- представить в ИФНС пояснения с указанием корректных данных и желательно уточненную декларацию (при обнаружении в декларации ошибки, которая не повлияла на сумму НДС);

- представить проверяющим пояснения (если ошибки в декларации не содержатся).

К требованию налоговый орган прилагает перечень установленных противоречий с указанием кодов ошибок (Письмо ФНС России от 03.12.2018 N ЕД-4-15/23367@). Какие коды видов ошибок в декларации по НДС могут указать проверяющие, расскажем далее.

Коды ошибок в декларации по НДС

Справочник кодов ошибок в декларации по НДС содержится в Приложении к Письму ФНС России от 03.12.2018 N ЕД-4-15/23367@ к Письму ФНС России от 03.12.2018 N ЕД-4-15/23367@. Таких кодов девять.

Код ошибки «1» в декларации по НДС

Код ошибки «0000000001» в декларации по НДС означает, что выявлены расхождения с налоговой декларацией контрагента. Например, контрагент сдал нулевую декларацию или в его декларации отсутствует аналогичная запись об операции, или же контрагент вовсе не представил декларацию в инспекцию.

Также в требовании по НДС код ошибки по НДС «1» указывается в случае, если налоговый орган не может идентифицировать запись о счете-фактуре и сопоставить ее с данными контрагента.

Код ошибки «2» в декларации по НДС

Код ошибки «2» означает, что в налоговой декларации выявлено несоответствие между данными книги покупок и данными книги продаж (разделы 8 и 9 налоговой декларации). Например, по операциям по принятию к вычету НДС по ранее исчисленному с аванса НДС (по авансовым счетам-фактурам).

Код ошибки «3» в декларации по НДС

Код ошибки «3» указывает на расхождения между сведениями из журнала учета выставленных счетов-фактур и журнала учета полученных счетов-фактур (разделы 10 и 11 налоговой декларации). Например, при отражении посреднических операций.

Код ошибки «4» в декларации по НДС

Код ошибки «4» указывает на то, что ошибка, возможно, допущена в какой-либо графе в таблице налоговиков. При этом в скобках указывается номер графы таблицы, содержащий возможную ошибку.

Например, если компания получила требование о представлении пояснений с таблицей по разделу 8 «Сведения из книги покупок», то код возможной ошибки НДС 4 (19) означает, что у покупателя и поставщика не совпадает сумма НДС, и организация возможно завысила вычеты (Приложение N 2.1 к Письму ФНС России от 16.07.2013 N АС-4-2/12705).

Код ошибки «5» в требовании по НДС

Код ошибки «5» в декларации по НДС указывает на то, что в разделах 8 — 12 налоговой декларации отсутствует дата счета-фактуры или указанная дата счета-фактуры превышает квартал, за который подается декларация.

Код ошибки «6» в требовании по НДС

Код ошибки в декларации по НДС «6» указывается проверяющими в том случае, если в разделе 8 декларации вычет по НДС заявлен за пределами 3-х лет.

Код ошибки «7» в декларации по НДС

Код ошибки по НДС «7» означает, что в разделе 8 декларации вычет по НДС заявлен на основании счета-фактуры, который составлен до даты государственной регистрации компании или предпринимателя.

Код ошибки «8» в декларации по НДС

Код ошибки «8» означает, что в разделах 8 — 12 декларации некорректно указан код вида операции, предусмотренный Приказом ФНС России от 14.03.2016 N ММВ-7-3/136@.

Код ошибки «9» НДС означает, что ошибки были допущены при аннулировании записи в разделе 9. Например, сумма НДС, указанная с отрицательным значением, оказалась больше суммы НДС, указанной в записи по счету-фактуре, подлежащей аннулированию. Или же отсутствует запись по счету-фактуре, подлежащая аннулированию.

Более полную информацию по теме вы можете найти в

КонсультантПлюс

.

Бесплатный доступ к системе на 2 дня.

Для сравнения сведений из отчетности налогоплательщиков, поставщиков и покупателей ФНС использует различные программные комплексы, например, АСК НДС-2.

Обнаруживая несоответствия, программа автоматически формирует и отправляет уведомление налогоплательщику. Он, в свою очередь, должен предоставить пояснения в налоговую в течение пяти дней. Если налогоплательщик не предоставляет в ФНС квитанцию о приеме требования и ответ на требование в установленный срок, его счета могут быть заморожены.

Программа фиксирует 2 вида расхождений:

- несовпадение суммы — если сделка отражена в декларациях обоих контрагентов, но суммы налога указаны разные;

- разрыв — если сделка не отражена одним из контрагентов (он сдал нулевую декларацию, вовсе не сдал отчетность или его нет в ЕГРЮЛ).

В помощь налогоплательщикам Минфин РФ совместно с ФНС выпустили

Информационное письмо от 3 декабря 2018 г. N ЕД-4-15/23367@.

В тексте письма говорится о том, что с 2019 года в требованиях ФНС помимо прочего будет указываться код возможной ошибки. В письме приведены коды ошибок и их расшифровка. Всего их девять.

Код ошибки «1»

Данный код может означать, что:

- в налоговой декларации контрагента нет записи об операции;

- контрагент не представил налоговую декларацию по НДС за аналогичный отчетный период;

- контрагент представил налоговую декларацию с нулевыми показателями;

- допущенные ошибки не позволяют идентифицировать запись о счет-фактуре и сопоставить ее с контрагентом.

Код ошибки «2»

Указывается в случае, если не соответствуют данные об операции между разделом 8 «Сведения из книги покупок» (приложением 1 к разделу 8 «Сведения из дополнительных листов книги покупок») и разделом 9 «Сведения из книги продаж» (приложением 1 к разделу 9 «Сведения из дополнительных листов книги продаж») налоговой декларации налогоплательщика (например, при принятии к вычету суммы НДС по ранее исчисленным авансовым счетам-фактурам).

Код ошибки «3»

Означает, что данные об операции между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» налоговой декларации налогоплательщика не соответствуют (например, отражение посреднических операций).

Код ошибки «4»

Используется для указания ошибочно заполненной графы. Номер графы с возможной ошибкой указывается в скобках.

Код ошибки «5»

Указывается, если в разделах 8 — 12 налоговой декларации по НДС

- не указана дата счета-фактуры;

- указанная дата счета-фактуры превышает отчетный период, за который представлена налоговая декларация по НДС.

Код ошибки «6»

Означает, что в разделе 8 «Сведения из книги покупок» (приложении 1 к разделу 8 «Сведения из дополнительных листов книги покупок») налоговой декларации заявлен вычет по НДС в налоговых периодах за пределами трех лет.

Код ошибки «7»

Означает, что в разделе 8 «Сведения из книги покупок» (приложении 1 к разделу 8 «Сведения из дополнительных листов книги покупок») налоговой декларации заявлен вычет по НДС на основании счет-фактуры, составленной до даты государственной регистрации.

Код ошибки «8»

Означает, что в разделах 8 — 12 налоговой декларации по НДС некорректно указан код вида операции, предусмотренный приказом ФНС России от 14 марта 2016 года N ММВ-7-3/136@ «Об утверждении перечня кодов видов операций, указываемых в книге покупок, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, книге продаж, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, а также кодов видов операций по налогу на добавленную стоимость, необходимых для ведения журнала учета полученных и выставленных счетов-фактур».

Код ошибки «9»

Означает, что допущены ошибки при аннулировании записей в разделе 9 «Сведения из книги продаж» (приложении 1 к разделу 9 «Сведения из дополнительных листов книги продаж») налоговой декларации:

- сумма НДС, указанная с отрицательным значением, превышает сумму НДС, указанную в записи по счету-фактуре, подлежащей аннулированию;

- отсутствует запись по счету-фактуре, подлежащая аннулированию.

Использование кодов ошибок должно облегчить налогоплательщикам поиск ошибок в отчетности.

Код ошибки в декларации по НДС — это специальный шифр, позволяющий оперативно разобраться в сути недочета, допущенного в предоставленной отчетности. Все нарушения сгруппированы по ключевым характеристикам, у каждой группы — отдельная кодировка.

Почему не принимают декларацию

О недочетах в оформлении отчета налогоплательщик узнает практически сразу. Например, если допущена арифметическая погрешность, то специальная программа проверки укажет на несостыковку. Опечатки в оформлении тоже приведут к отказу в приеме отчетности.

Отказ в приемке отчетности по НДС возникает не только из-за ошибок в самой отчетной форме. Налоговики считают ошибкой и расхождения данных между контрагентами. Налоговики разъясняют, где искать ошибку исчисления суммы НДС, подлежащей вычету, — в книгах покупок и продаж. Например, когда ваша фирма заявляет вычет, отражая приобретения в книге покупок, а контрагент по каким-либо причинам не включает эту реализацию в свою книгу продаж.

Если в расчете будут выявлены расхождения, то в адрес налогоплательщика ФНС направит запрос-требование о предоставлении пояснений. Шифр недочета в запросе позволит быстро определить суть помарки в декларационном отчете. Например, еще в 2018 году действовали всего 4 шифра по отчетности НДС. Но с начала 2020 г. чиновники ввели дополнительные пять. Теперь кодификаторов 9, каждый характеризует конкретный вид недочета.

Как расшифровать

Налоговики разработали справочник кодов ошибок в декларации по НДС: в нем описан характер каждого недочета (Приложение к Письму ФНС России № ЕД-4-15/23367@ от 03.12.2018). Всего кодов девять:

| Коды возможных ошибок в декларации по НДС | |

|---|---|

| 0000000001 | Расхождение с данными контрагента |

| 0000000002 | Несоответствие данных раздела 8 (по книге покупок) и раздела 9 (по книге продаж) |

| 0000000003 | Расхождения между выставленными и полученными счетами-фактурами в разделах 10 и 11 |

| 0000000004 | Ошибка в конкретной графе отчета (номер строки декларации указан в скобках) |

| 0000000005 | Неверно указана дата выставления счета-фактуры в разделах 8–12 |

| 0000000006 | Значение кода ошибки 6 в декларации по НДС — дата заявки на вычет превышает допустимый срок в три года |

| 0000000007 | Дата счета-фактуры, заявленной на вычет по НДС, не соответствует периоду деятельности |

| 0000000008 | Некорректно указан код операции в разделах 8–12 декларации (кодификатор приведен в Приказе ФНС № ММВ-7-3/136@ от 14.03.2016) |

| 0000000009 | Неверно отражены аннулирующие записи в разделе 9 декларации |

Код 1

Требование от ФНС уже содержит шифры недочетов, которые необходимо пояснить или устранить.

Как расшифровываются неточности в декларационной отчетности по НДС?

Если в запросе от ФНС указан шифр 0000000001, то это означает, что налоговики выявили расхождения в отчетности контрагентов: код возможной ошибки 1 в декларации по НДС указывает сразу на несколько категорий недочетов. Все они связаны с действиями или бездействием контрагента. К примеру, это такие варианты:

- контрагент вовсе не отчитался по налогу на добавленную стоимость;

- поставщик сдал нулевку;

- в декларации контрагента отсутствуют операции, заявленные налогоплательщиком к вычету.

В отдельной ситуации шифр 1 обозначает, что ФНС не в силах идентифицировать запись о счете-фактуре в отчетности и сверить ее с информацией контрагентов.

Код 2

Кодификатор под номером 2 обозначает, что при проверке отчетности выявлено расхождение между данными разделов 8 и 9. То есть налогоплательщик ошибся при заполнении сведений о данных из книги покупок и книги продаж. Зачастую ошибка кроется в операциях по принятию вычета НДС по авансовым счетам-фактурам, по которым вычет уже заявили.

Код 3

Формат недочета под шифром 3 обозначает расхождение в сведениях журналов учета по выставленным и полученным счетам-фактурам — между разделами 10 и 11 декларационного отчета. Например, когда налогоплательщики неверно отражают сведения о посреднических операциях.

Код 4

Шифр ошибки 4 обозначает, что налогоплательщик допустил арифметическую ошибку в заполнении граф декларации. В требовании ФНС указывается не просто кодификатор 0000000004. Рядом со ссылкой на ошибку налоговики указывают номер поля или строки, в которой выявлен недочет. К примеру, код ошибки 4 19 в декларации по НДС — это неправильное заполнение графы 19 декларации по налогу на добавленную стоимость.

Исправить неверную запись просто. Поднимите декларацию и найдите указанное поле или строку. Перепроверьте правильность записей. Вероятно, в поле допущена опечатка. Подготовьте корректировку.

Предлагаем образец пояснения при ошибке 4 20 21 в декларации по НДС (нарушение в строках 20 и 21 книги продаж) — контрагент указал неверные значения в книге покупок, то есть значения книги продаж у продавца и книги покупок у покупателя не совпадают. Для подтверждения приложите выписку из книги покупок с указанием несовпадающих сумм по конкретным счетам-фактурам.

Код 5

В нормативах ФНС разъясняется, что означает код ошибки 5 в декларации по НДС — если фирма допустила недочет в дате счета-фактуры разделов 8–12, то в требовании ФНС укажут эту кодировку. Этот означает, что в указанных графах отчета налогоплательщик:

- либо не указал дату счета-фактуры вовсе;

- либо сделал запись неверного формата;

- либо ошибся с датой счета-фактуры, и она не попадает в отчетный период (находится за его пределами).

Требуется перепроверить записи с данными счетов-фактур.

Код 6

Вычеты по НДС — обычное дело. Заявить на уменьшение налога на добавленную стоимость разрешается в течение трех лет. Если срок истек, то получить вычет нельзя. Если в требовании указан код ошибки 6 в книге покупок по НДС, то проверьте, не истек ли у заявленного вычета по НДС срок давности в три допустимых года.

Код 7

Среди всех недочетов код ошибки 7 в декларации по НДС встречается реже всего. Такое нарушение возможно, когда фирма заявляет на вычет счет-фактуру, выписанный до даты ее регистрации.

Например, компания создана в 2022 году. А в декларации заявлен вычет по счету-фактуре, выписанному декабрем предыдущего года. Фирма на тот момент не существовала и провести операцию никак не могла. Шифр 7 свидетельствует об ошибке в дате счета-фактуры, заявленного к вычету, либо о желании плательщика получить вычет незаконно.

Код 8

Все операции, отражаемые в декларационной отчетности, закодированы. Шифры закреплены Приказом ФНС от 14.03.2016 № ММВ-7-3/136@. Если организация указала неверный шифр операции — к примеру, допустила опечатку, то в требовании ФНС укажут шифр недочета 8.

Код 9

Сведения в журналах учета счетов-фактур аннулируются по разным причинам. Важно правильно оформить аннулирующую запись. Если в корректировке допущена помарка, то ФНС проставит код ошибки 9 в декларации по НДС, указав такую кодировку в требовании. Шифр обозначает, например, что сумма НДС, указанная с отрицательным значением, оказалась больше суммы НДС, указанной в записи по счету-фактуре, подлежащей аннулированию. Или иная ситуация: в отчетности совсем отсутствует запись по счету-фактуре, подлежащая аннулированию.

Как исправить ошибки в декларации

Предположим, что фирма допустила ошибку в отчетной декларации. Налоговики направили требование в адрес налогоплательщика. У компании, получившей запрос от ФНС, есть всего 5 рабочих дней, чтобы выявить и исправить недочет.

Пятидневный срок исчисляется с момента отправки квитанции о получении требования от ФНС.

Алгоритм действий при получении требований:

- Отправьте квитанцию в ИФНС. Допускается направить сведения электронно или на бумажном носителе (лично или письмом). Если запрос пришел в электронном виде, то у фирмы есть всего 6 рабочих дней, чтобы отправить обратный квиток о получении. Иначе ФНС заподозрит налогоплательщика в уклонении от подачи разъяснений и инициирует выездную проверку.

- Проверьте правильность составления формуляра по НДС. Сверять весь отчет не требуется. Контроль проводите в отношении позиций формы, которые вызвали вопросы у контролеров. То есть проверьте те поля отчетности, которые были поименованы в требовании.

- Оформите корректировочный формуляр. Исправьте выявленные недочеты. Заполните корректировку по установленным требованиям. Не забудьте отметить порядковый номер исправления на титульном листе отчета.

- Подготовьте пояснения, в которых подробным образом опишите причину возникновения недочета. Если помарка привела к занижению налоговой базы или уменьшению суммы налога к перечислению в бюджет, то доплатите недоимку в срочном порядке. К пояснению приложите копию платежного поручения.

- Если помарка вызвана расхождениями с отчетностью контрагента, то подготовьте пояснительную записку. В письме отразите все обстоятельства и основания для включения операций в отчетность.

Обязательно приложите копии подтверждающих документов. Это счета-фактуры, договоры и контракты, акты выполненных работ, накладные и платежные поручения.

Что означают коды ошибок при проверке декларации по НДС

Получив декларацию, налоговая инспекция начинает проводить по ней камеральную проверку.

При проверке декларации по НДС налоговики обращают внимание, в том числе, на следующие расхождения:

- которые не соответствуют данным об операциях в декларациях, представленных другими налогоплательщиками;

- свидетельствующие о занижении налога к уплате либо завышении заявленного к возмещению налога;

- свидетельствующие о получении налогоплательщиком необоснованной налоговой выгоды.

Эти нарушения выявляются с помощью ПО АСК «НДС-2». Он сопоставляет показатели из декларации по НДС с данными счетов-фактур предпринимателя и его контрагентов и проверяет, правильно ли рассчитан НДС, а также правомерно ли заявлены вычеты по нему.

В случаях установления нарушений в адрес налогоплательщиков направляются требование о представлении пояснений, с указанием соответствующих кодов ошибок.

При этом налоговики указывают, что наиболее часто они встречают следующие коды ошибок:

- код ошибки «1». Его укажут в случае, если запись об операции отсутствует в налоговой декларации контрагента, либо контрагент не представил налоговую декларацию по НДС за аналогичный отчетный период, либо контрагент представил налоговую декларацию с нулевыми показателями, либо допущенные ошибки не позволяют идентифицировать запись о счет-фактуре и, соответственно, сопоставить ее с контрагентом;

- код ошибки «2». Он свидетельствует о несоответствии данных об операции между разделом 8 «Сведения из книги покупок» и разделом 9 «Сведения из книги продаж». Например, при принятии к вычету суммы НДС по ранее исчисленным авансовым счетам-фактурам.

В общем случае покупатель должен восстановить НДС в том квартале, в котором продавец отгрузил товар, выполнил работы, оказал услуги и у продавца возникло право на вычет в размере, указанном в счете-фактуре при такой отгрузке.

При этом покупателю разрешено при получении счета-фактуры от продавца после завершения квартала, в котором товары (работы, услуги) приняты на учет, но до установленного срока представления налоговой декларации за указанный налоговый период (не позднее 25 числа), принять к вычету НДС в отношении этих товаров (работ, услуг) с того налогового периода, в котором они приняты на учет (п. 1.1 ст. 172 Налогового кодекса).

Данная позиция подтверждена также в определении Конституционного суда от 08.11.2018 № 2796-О, Определении Верховного суда РФ от 06.12.2021 № 308-ЭС21-22469.

Следовательно, при выставлении продавцом счета-фактуры при отгрузке товара у контрагента именно в данном квартале возникает обязанность восстановления суммы НДС, предъявленной к вычету при перечислении авансовых платежей, не дожидаясь фактического получения и оприходования товара;

- код ошибки «3» означает, что данные об операции между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» налоговой декларации налогоплательщика не соответствуют;

- код ошибки «4» свидетельствует о том, что возможно допущена ошибка в какой-либо графе. При этом номер графы с возможно допущенной ошибкой указан в скобках;

- код ошибки «5». Он означает, что в разделах 8 — 12 налоговой декларации по НДС не указана дата счета-фактуры или указанная дата превышает период, за который представлена налоговая декларация по НДС;

- код ошибки «6». Он свидетельствует о том, что в разделе 8 «Сведения из книги покупок» налоговой декларации заявлен вычет по НДС в налоговых периодах за пределами 3-х лет;

- код ошибки «7», который означает, что в разделе 8 «Сведения из книги покупок» налоговой декларации заявлен вычет по НДС на основании счет-фактуры, составленной до даты государственной регистрации продавца или покупателя;

- код ошибки «8». Он означает, что в разделах 8 — 12 декларации по НДС некорректно отражен код вида операции.

Налогоплательщикам важно следить за правильностью отражения требуемого кода вида операции. С их помощью налоговики устанавливают не только правильность исчисления НДС, но и законность применения налоговых вычетов.

При выявлении в декларации по НДС ошибки налогоплательщику следует представить в ИФНС уточненную налоговую декларацию с корректными сведениями;

- код ошибки «9». Он свидетельствует о том, что допущены ошибки при аннулировании записей в разделе 9 «Сведения из книги продаж» налоговой декларации. Этот код укажут, если сумма НДС, указанная с отрицательным значением, превышает сумму НДС, указанную в записи по счету-фактуре, подлежащей аннулированию, либо отсутствует запись по счету-фактуре, которую надо аннулировать.

Создайте ленту новостей

из тем, важных для вас

Письмо Федеральной налоговой службы от 3 декабря 2018 г. N ЕД-4-15-23367@

«О направлении информационного письма»

Если при проведении камеральных проверок деклараций по НДС обнаружены ошибки и нестыковки, налогоплательщику автоматически направляется Требование о представлении пояснений и Приложение к требованию со списком предполагаемых ошибок. ФНС РФ привела коды ошибок в своем Письме предупредила, что после 25 января 2019 года кодов ошибок станет больше (добавятся коды с «5» по «9»).

Так, в отношении каждой операции могут быть указаны следующие коды возможных ошибок:

- код ошибки «1» указывается в случае, если записи об операции нет у контрагента (не представил декларацию, представил «нулевую» декларацию, из-за ошибок в реквизитах счета-фактуры запись не найдена);

- код ошибки «2» указывается в случае, если не соответствуют данные об операции между разделом 8 «Сведения из книги покупок» и разделом 9 «Сведения из книги продаж» декларации (например, при принятии к вычету суммы НДС по ранее исчисленным авансовым счетам-фактурам);

- код ошибки «3» — не соответствие данных разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» (например, отражение посреднических операций);

- код ошибки «4» означает, что возможно допущена ошибка в какой-либо графе. При этом номер графы с возможно допущенной ошибкой указан в скобках;

- код ошибки «5» означает, что в разделах 8-12 налоговой декларации по НДС не указана дата счета-фактуры или указанная дата счета-фактуры превышает отчетный период, за который представлена декларация по НДС;

- код ошибки «6» означает, что вычет НДС заявлен за пределами трех лет;

- код ошибки «7» означает, что в разделе 8 «Сведения из книги покупок» заявлен вычет по НДС на основании счет-фактуры, составленной до даты государственной регистрации;

- код ошибки «8» означает, что в разделах 8-12 налоговой декларации по НДС некорректно указан код вида операции, предусмотренный приказом ФНС России от 14 марта 2016 года N ММВ-7-3/136@;

- код ошибки «9» означает, что допущены ошибки при аннулировании записей в разделе 9 «Сведения из книги продаж» (приложении 1 к разделу 9 «Сведения из дополнительных листов книги продаж») налоговой декларации, а именно сумма НДС, указанная с отрицательным значением, превышает сумму НДС, указанную в записи по счету-фактуре, подлежащей аннулированию, либо отсутствует запись по счету-фактуре, подлежащая аннулированию.

Все налогоплательщики знают, что в своей деятельности по контролю за уплатой налогов ФНС используют программные комплексы. Например программа АСК НДС-2 сравнивает сведения из отчетности налогоплательщика, его поставщиков и покупателей. Если в цепочке обнаруживаются расхождения, АСК НДС автоматически направляет уведомление налогоплательщику. В течение 5 дней ему нужно предоставить пояснения, иначе налоговая инспекция может провести проверку или доначислить налог.

В 2023 году много важных нюансов по НДС: как учесть их все и правильно сдать отчетность? Больше того, ошибки с этим налогом ― прямой путь к штрафам и даже уголовной ответственности.

Вывод простой: для работы с НДС нужна особая квалификация. «Клерк» предлагает именно такую.На

курсе повышения квалификации по НДС научитесь всем нюансам учета и отчетности по этому налогу, а еще получите официальное удостоверение.

Старт потока уже совсем скоро, присоединяйтесь.

Программа фиксирует 2 типа расхождений:

-

несовпадение суммы — если сделка отражена в декларациях обоих контрагентов, но суммы налога указаны разные;

-

разрыв — если сделка не отражена одним из контрагентов (он сдал нулевую декларацию, вовсе не сдал отчетность или его нет в ЕГРЮЛ).

При этом, если при проверке выявили ошибки в самой декларации или противоречия между указанными в ней данными и сведениями, которые имеются у налоговых органов, формирование Требований для дачи пояснений происходит в автоматическом режиме и отправляется налогоплательщику в электронной форме.

В помощь налогоплательщикам, Минфин РФ совместно с ФНС выпустили Информационное письмо от 3 декабря 2018 г. N ЕД-4-15/23367@.

В этом письме описаны уже известные обязанности, установленные в НК РФ для налогоплательщиков, но начиная с 2019 года, для определения причин возникновения расхождений, по каждой записи, отраженной в приложении к Требованию, справочно будет указываться код возможной ошибки. Всего кодов ошибок девять.

В отношении каждой операции могут быть указаны следующие коды возможных ошибок:

— код ошибки «1» указывается в случае, если запись об операции отсутствует в налоговой декларации контрагента, либо контрагент не представил налоговую декларацию по НДС за аналогичный отчетный период, либо контрагент представил налоговую декларацию с нулевыми показателями, либо допущенные ошибки не позволяют идентифицировать запись о счет-фактуре и, соответственно, сопоставить ее с контрагентом;

— код ошибки «2» указывается в случае, если не соответствуют данные об операции между разделом 8 «Сведения из книги покупок» (приложением 1 к разделу 8 «Сведения из дополнительных листов книги покупок») и разделом 9 «Сведения из книги продаж» (приложением 1 к разделу 9 «Сведения из дополнительных листов книги продаж») налоговой декларации налогоплательщика (например, при принятии к вычету суммы НДС по ранее исчисленным авансовым счетам-фактурам);

— если указан код «3» — данные об операции между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» налоговой декларации налогоплательщика не соответствуют (например, отражение посреднических операций);

— код ошибки «4» означает, что возможно допущена ошибка в какой-либо графе. При этом номер графы с возможно допущенной ошибкой указан в скобках;

— код ошибки «5» означает, что в разделах 8 — 12 налоговой декларации по НДС не указана дата счета-фактуры или указанная дата счета-фактуры превышает отчетный период, за который представлена налоговая декларация по НДС;

— код ошибки «6» означает, что в разделе 8 «Сведения из книги покупок» (приложении 1 к разделу 8 «Сведения из дополнительных листов книги покупок») налоговой декларации заявлен вычет по НДС в налоговых периодах за пределами трех лет;

— код ошибки «7» означает, что в разделе 8 «Сведения из книги покупок» (приложении 1 к разделу 8 «Сведения из дополнительных листов книги покупок») налоговой декларации заявлен вычет по НДС на основании счет-фактуры, составленной до даты государственной регистрации;

— код ошибки «8» означает, что в разделах 8 — 12 налоговой декларации по НДС некорректно указан код вида операции, предусмотренный приказом ФНС России от 14 марта 2016 года N ММВ-7-3/136@ «Об утверждении перечня кодов видов операций, указываемых в книге покупок, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, книге продаж, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, а также кодов видов операций по налогу на добавленную стоимость, необходимых для ведения журнала учета полученных и выставленных счетов-фактур»;

— код ошибки «9» означает, что допущены ошибки при аннулировании записей в разделе 9 «Сведения из книги продаж» (приложении 1 к разделу 9 «Сведения из дополнительных листов книги продаж») налоговой декларации, а именно сумма НДС, указанная с отрицательным значением, превышает сумму НДС, указанную в записи по счету-фактуре, подлежащей аннулированию, либо отсутствует запись по счету-фактуре, подлежащая аннулированию.

Вывод:

Указание в Требовании кодов облегчит налогоплательщикам поиск возможных ошибок и соответственно ускорит подготовку ответа для налогового органа.

Обращаю внимание:

— в случае неисполнения обязанности по передаче налоговому органу квитанции о приеме Требования налоговым органом в течение 10 дней со дня истечения срока, установленного для передачи указанной квитанции, установленного пунктом 5.1 статьи 23 Кодекса, согласно подпункту 2 пункта 3 статьи 76 Кодекса может быть принято решение о приостановлении операций по банковскому счету.

— в случае неисполнения установленной пунктом 5.1 статьи 23 Кодекса обязанности по обеспечению получения от налогового органа по месту нахождения документов в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в течение 10 дней может быть принято решение о приостановлении операций по банковскому счету в соответствии с пп. 1.1 п. 3 статьи 76 Кодекса.

Добавить в «Нужное»

Коды ошибок в декларации по НДС

В случае выявления налоговой инспекцией несоответствия данных декларации по НДС сведениям журнала учета полученных и выставленных счетов-фактур или же данным налоговых деклараций по НДС контрагентов, компании будет направлено требование о представлении пояснений (Письмо ФНС России от 03.12.2018 N ЕД-4-15/23367@).

Требование о представлении пояснений по НДС

При получении от налоговиков требования о представлении пояснений у организации есть 5 рабочих дней (со дня направления в ИФНС квитанции о приеме требования) на то, чтобы направить такие пояснения или же подать уточненную налоговую декларацию по НДС (Приложение к Письму ФНС России от 03.12.2018 N ЕД-4-15/23367@, п. 3 ст. 88 НК РФ).

Поле получения требования компания обязана (Приложение к Письму ФНС России от 03.12.2018 N ЕД-4-15/23367@):

- направить в налоговую инспекцию квитанцию о приеме требования в электронном виде через оператора ЭДО в течение 6-ти рабочих дней со дня его получения;

- проверить правильность заполнения декларации по НДС в отношении записей, указанных в Требовании;

- направить в инспекцию уточненную декларацию с корректными данными (при обнаружении в декларации ошибки, из-за которой сумма НДС к уплате была занижена);

- представить в ИФНС пояснения с указанием корректных данных и желательно уточненную декларацию (при обнаружении в декларации ошибки, которая не повлияла на сумму НДС);

- представить проверяющим пояснения (если ошибки в декларации не содержатся).

К требованию налоговый орган прилагает перечень установленных противоречий с указанием кодов ошибок (Письмо ФНС России от 03.12.2018 N ЕД-4-15/23367@). Какие коды видов ошибок в декларации по НДС могут указать проверяющие, расскажем далее.

Коды ошибок в декларации по НДС

Справочник кодов ошибок в декларации по НДС содержится в Приложении к Письму ФНС России от 03.12.2018 N ЕД-4-15/23367@ к Письму ФНС России от 03.12.2018 N ЕД-4-15/23367@. Таких кодов девять.

Код ошибки «1» в декларации по НДС

Код ошибки «0000000001» в декларации по НДС означает, что выявлены расхождения с налоговой декларацией контрагента. Например, контрагент сдал нулевую декларацию или в его декларации отсутствует аналогичная запись об операции, или же контрагент вовсе не представил декларацию в инспекцию.

Также в требовании по НДС код ошибки по НДС «1» указывается в случае, если налоговый орган не может идентифицировать запись о счете-фактуре и сопоставить ее с данными контрагента.

Код ошибки «2» в декларации по НДС

Код ошибки «2» означает, что в налоговой декларации выявлено несоответствие между данными книги покупок и данными книги продаж (разделы 8 и 9 налоговой декларации). Например, по операциям по принятию к вычету НДС по ранее исчисленному с аванса НДС (по авансовым счетам-фактурам).

Код ошибки «3» в декларации по НДС

Код ошибки «3» указывает на расхождения между сведениями из журнала учета выставленных счетов-фактур и журнала учета полученных счетов-фактур (разделы 10 и 11 налоговой декларации). Например, при отражении посреднических операций.

Код ошибки «4» в декларации по НДС

Код ошибки «4» указывает на то, что ошибка, возможно, допущена в какой-либо графе в таблице налоговиков. При этом в скобках указывается номер графы таблицы, содержащий возможную ошибку.

Например, если компания получила требование о представлении пояснений с таблицей по разделу 8 «Сведения из книги покупок», то код возможной ошибки НДС 4 (19) означает, что у покупателя и поставщика не совпадает сумма НДС, и организация возможно завысила вычеты (Приложение N 2.1 к Письму ФНС России от 16.07.2013 N АС-4-2/12705).

Код ошибки «5» в требовании по НДС

Код ошибки «5» в декларации по НДС указывает на то, что в разделах 8 — 12 налоговой декларации отсутствует дата счета-фактуры или указанная дата счета-фактуры превышает квартал, за который подается декларация.

Код ошибки «6» в требовании по НДС

Код ошибки в декларации по НДС «6» указывается проверяющими в том случае, если в разделе 8 декларации вычет по НДС заявлен за пределами 3-х лет.

Код ошибки «7» в декларации по НДС

Код ошибки по НДС «7» означает, что в разделе 8 декларации вычет по НДС заявлен на основании счета-фактуры, который составлен до даты государственной регистрации компании или предпринимателя.

Код ошибки «8» в декларации по НДС

Код ошибки «8» означает, что в разделах 8 — 12 декларации некорректно указан код вида операции, предусмотренный Приказом ФНС России от 14.03.2016 N ММВ-7-3/136@.

Код ошибки «9» в декларации по НДС

Код ошибки «9» НДС означает, что ошибки были допущены при аннулировании записи в разделе 9. Например, сумма НДС, указанная с отрицательным значением, оказалась больше суммы НДС, указанной в записи по счету-фактуре, подлежащей аннулированию. Или же отсутствует запись по счету-фактуре, подлежащая аннулированию.

Для сравнения сведений из отчетности налогоплательщиков, поставщиков и покупателей ФНС использует различные программные комплексы, например, АСК НДС-2.

Обнаруживая несоответствия, программа автоматически формирует и отправляет уведомление налогоплательщику. Он, в свою очередь, должен предоставить пояснения в налоговую в течение пяти дней. Если налогоплательщик не предоставляет в ФНС квитанцию о приеме требования и ответ на требование в установленный срок, его счета могут быть заморожены.

Программа фиксирует 2 вида расхождений:

- несовпадение суммы — если сделка отражена в декларациях обоих контрагентов, но суммы налога указаны разные;

- разрыв — если сделка не отражена одним из контрагентов (он сдал нулевую декларацию, вовсе не сдал отчетность или его нет в ЕГРЮЛ).

В помощь налогоплательщикам Минфин РФ совместно с ФНС выпустили

Информационное письмо от 3 декабря 2018 г. N ЕД-4-15/23367@.

В тексте письма говорится о том, что с 2019 года в требованиях ФНС помимо прочего будет указываться код возможной ошибки. В письме приведены коды ошибок и их расшифровка. Всего их девять.

Код ошибки «1»

Данный код может означать, что:

- в налоговой декларации контрагента нет записи об операции;

- контрагент не представил налоговую декларацию по НДС за аналогичный отчетный период;

- контрагент представил налоговую декларацию с нулевыми показателями;

- допущенные ошибки не позволяют идентифицировать запись о счет-фактуре и сопоставить ее с контрагентом.

Код ошибки «2»

Указывается в случае, если не соответствуют данные об операции между разделом 8 «Сведения из книги покупок» (приложением 1 к разделу 8 «Сведения из дополнительных листов книги покупок») и разделом 9 «Сведения из книги продаж» (приложением 1 к разделу 9 «Сведения из дополнительных листов книги продаж») налоговой декларации налогоплательщика (например, при принятии к вычету суммы НДС по ранее исчисленным авансовым счетам-фактурам).

Код ошибки «3»

Означает, что данные об операции между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» налоговой декларации налогоплательщика не соответствуют (например, отражение посреднических операций).

Код ошибки «4»

Используется для указания ошибочно заполненной графы. Номер графы с возможной ошибкой указывается в скобках.

Код ошибки «5»

Указывается, если в разделах 8 — 12 налоговой декларации по НДС

- не указана дата счета-фактуры;

- указанная дата счета-фактуры превышает отчетный период, за который представлена налоговая декларация по НДС.

Код ошибки «6»

Означает, что в разделе 8 «Сведения из книги покупок» (приложении 1 к разделу 8 «Сведения из дополнительных листов книги покупок») налоговой декларации заявлен вычет по НДС в налоговых периодах за пределами трех лет.

Код ошибки «7»

Означает, что в разделе 8 «Сведения из книги покупок» (приложении 1 к разделу 8 «Сведения из дополнительных листов книги покупок») налоговой декларации заявлен вычет по НДС на основании счет-фактуры, составленной до даты государственной регистрации.

Код ошибки «8»

Означает, что в разделах 8 — 12 налоговой декларации по НДС некорректно указан код вида операции, предусмотренный приказом ФНС России от 14 марта 2016 года N ММВ-7-3/136@ «Об утверждении перечня кодов видов операций, указываемых в книге покупок, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, книге продаж, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, а также кодов видов операций по налогу на добавленную стоимость, необходимых для ведения журнала учета полученных и выставленных счетов-фактур».

Код ошибки «9»

Означает, что допущены ошибки при аннулировании записей в разделе 9 «Сведения из книги продаж» (приложении 1 к разделу 9 «Сведения из дополнительных листов книги продаж») налоговой декларации:

- сумма НДС, указанная с отрицательным значением, превышает сумму НДС, указанную в записи по счету-фактуре, подлежащей аннулированию;

- отсутствует запись по счету-фактуре, подлежащая аннулированию.

Использование кодов ошибок должно облегчить налогоплательщикам поиск ошибок в отчетности.