Новый стандарт ФСБУ 6/2020 «Основные средства» с 2022 года сильно меняет порядок бухгалтерского учёта основных средств. Рассказываем об изменениях, которые затронут всех, и о послаблениях для малого бизнеса. В конце статьи — видео с вебинара Алексея Иванова и Людмилы Архипкиной по применению нового стандарта.

Кто должен применять ФСБУ 6/2020

Использовать новый стандарт обязаны все коммерческие и некоммерческие организации. Исключение закон делает только для бюджетников (п. 2 ФСБУ 6/2020). Малые предприятия, которые ведут упрощённый бухгалтерский учёт, тоже обязаны перейти на новый стандарт, но могут не применять отдельные его положения (п. 3 ФСБУ 6/2020). Подробнее об этом ниже.

Что относится к основным средствам по новому стандарту

Объект можно отнести к основным средствам, если он удовлетворяет п. 4 стандарта:

- Обладает материально-вещественной формой. Раньше этого критерия не было, хотя на практике он подразумевался.

- Предназначен для использования организацией в её обычной деятельности, как коммерческой, так и некоммерческой. При этом фактически объект может и не использоваться. В перечень возможных направлений использования основных средств в новом стандарте добавлена охрана окружающей среды.

- Компания предполагает использовать объект в будущем в течение длительного времени:

- получать с его помощью доход, если речь идёт о коммерческой компании;

- достигать целей, определённых уставом некоммерческой организации.

В общем случае период использования объекта должен быть более 12 месяцев. Если операционный цикл бизнеса превышает 12 месяцев, то организация должна планировать использовать объект в течение времени, превышающего операционный цикл.

Новый стандарт не распространяется на следующие объекты учёта, даже если они обладают перечисленными признаками (п. 6 ФСБУ 6/2020):

1. Капитальные вложения — для них разработан отдельный стандарт ФСБУ 26/2020.

2. Долгосрочные активы, предназначенные для перепродажи. Такие активы учитывают в соответствии с ПБУ 16/02.

Как учитывать малоценные основные средства

Организация может исключить отдельные объекты из состава основных средств, если установит в учётной политике стоимостной лимит. Его определяет сама организация с учётом существенности (п. 5 ФСБУ 6/2020). На основные средства, которые стоят меньше этого лимита, ФСБУ 6/2020 не распространяется. Стоимость малоценных объектов основных средств относят на расходы периода.

Однако нужно организовать учёт этих активов. Методику организация разрабатывает сама и отражает в учётной политике. Например, можно учитывать малоценные основных средств на забалансовом счёте или в специальной ведомости.

Никаких суммовых ограничений новый стандарт не предусматривает. Теперь можно установить лимит для основных средств в любой сумме. В частности, если компания работает на ОСНО и хочет свести к минимуму налоговые разницы, она может установить лимит в 100 тыс. руб. как в налоговом учёте.

Лимит для ОС можно установить не только в виде фиксированной суммы, но и в процентах от общей стоимости этого вида активов (п. 5 рекомендации БМЦ от 29.03.2021 № Р-126/2021-КпР). Например, можно определить, что группа основных средств является несущественной, пока её доля составляет менее 5% от общей стоимости ОС, принадлежащих компании.

В то же время по рекомендации Минфина следует устанавливать лимит не на группу, а на каждый объект ОС в отдельности (письмо от 25.08.2021 № 07-01-09/68312).

Компания может воспользоваться любым из этих вариантов, отразив его в учётной политике.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Оценка основных средств при признании

Новый объект основных средств оценивают по первоначальной стоимости. Это вся сумма капвложений, связанных с этим объектом (п.12 ФСБУ 6/2020).

В первоначальную стоимость объекта включают оценочные обязательства, например, по предстоящему демонтажу или восстановлению окружающей среды после ликвидации объекта основных средств. Эти оценочные обязательства за время использования объекта могут меняться.

Здесь возможны два варианта (п. 23 ФСБУ 6/2020):

1. Если изменилось само оценочное обязательство, нужно изменить первоначальную стоимость основных средств.

2. Если же изменилась приведённая стоимость обязательства, то изменение нужно отнести на прочие доходы или расходы периода.

Организация должна регулярно проверять основные средства на обесценение в соответствии с МСФО (IAS) 36 «Обесценение активов» (п. 38 ФСБУ 6/2020). К признакам обесценения актива относятся, например, его физический или моральный износ, неблагоприятная рыночная конъюнктура или ликвидация направления бизнеса, для которого он приобретался.

При проверке на обесценение актив нужно оценить две величины:

- справедливая стоимость актива;

- ожидаемый денежный поток от его использования.

Стоимость объекта основных средств доводится до наибольшей из этих оценок.

Обесценение основных средств относят на прочие расходы. В соответствии с п. 2 рекомендации БМЦ от 20.02.2015 № Р-56/2015-КпР здесь нужно использовать корреспонденцию со счётом 02, на котором следует завести отдельный субсчёт:

Д 91.2 К 02.

Малые предприятия, которые ведут упрощённый бухучёт, могут не пересчитывать стоимость основных средств при изменении оценочных обязательств и не проверять основные средства на обесценение.

Оценка основных средств после признания

Есть два варианта последующей оценки основных средств после признания (п. 13 ФСБУ 6/2020):

1. Продолжать оценивать объект по первоначальной стоимости.

2. Использовать переоценённую стоимость.

При выборе варианта с переоценкой организация должна регулярно пересматривать стоимость основных средств так, чтобы она была равна справедливой стоимости или близка к ней (п. 15 ФСБУ 6/2020). Справедливую стоимость определяют по МСФО (IFRS) 13 «Оценка справедливой стоимости».

Организация может выбрать один из вариантов последующей оценки для каждой группы основных средств. Под группой в рамках стандарта понимают совокупность объектов основных средств со сходным характером использования (п.11 ФСБУ 6/2020). Это может быть, например, недвижимость, транспорт, оргтехника.

Если у организации есть инвестиционная недвижимость, то её обязательно нужно выделить в отдельную группу. Речь идёт о недвижимом имуществе, которое предназначено для сдачи в аренду и (или) последующей перепродажи с наценкой.

Для основных средств, которые не относятся к инвестиционной недвижимости, действуют следующие правила переоценки (пп. 16-20 ФСБУ 6/2020):

1. Переоценивать можно по мере изменения справедливой стоимости, но не реже, чем раз в год.

2. Возможны два варианта переоценки:

- пропорциональный пересчёт первоначальной стоимости и накопленной амортизации;

- уменьшение первоначальной стоимости на сумму накопленной амортизации с последующей корректировкой до справедливой стоимости.

3. Сумма дооценки объектов увеличивает добавочный капитал:

Дт 01 Кт 83 — увеличена стоимость ОС;

Дт 83 Кт 02 —амортизация списана за счёт добавочного капитала.

4. Сумма уценки относится на финансовые результаты периода:

Дт 02 Кт 01 — первоначальная стоимость уменьшена за счёт амортизации;

Дт 91.2 Кт 01 — дополнительная уценка сверх накопленной амортизации

Инвестиционную недвижимость переоценивают по отдельным правилам (п. 21 ФСБУ 6/2020):

1. Переоценивать нужно на каждую отчётную дату.

2. Стоимость инвестиционного объекта после любой переоценки должна быть равна справедливой стоимости.

3. Как дооценка, так и уценка объекта относится на финансовый результат:

Дт 03 Кт 91.1 — дооценка;

Дт 91.2 Кт 03 — уценка.

Амортизация основных средств

Общие правила начисления амортизации

Теперь начислять амортизацию по объектам основных средств должны все юридические лица, на которых распространяется новый стандарт — как коммерческие, так и некоммерческие организации. Как и раньше, не нужно амортизировать объекты, свойства которых не меняются со временем, например — земельные участки.

Новый стандарт добавил ещё одну группу основных средств, не подлежащую амортизации. Это инвестиционная недвижимость, которую организация учитывает по переоценённой стоимости (п. 28 ФСБУ 6/2020).

В общем случае начинать начисление амортизации нужно с даты признания объекта в учёте, а завершать — с даты его списания. Но организация имеет право начинать и завершать начисление амортизации с 1 числа месяца, следующего соответственно за месяцем признания или списания объекта (п. 33 ФСБУ 6/2020).

Чтобы применять альтернативный способ начисления амортизации с 1 числа следующего месяца, нужно отразить это положение в учётной политике. Такой вариант позволит избежать отклонений между бухгалтерским и налоговым учётом, но лишь в том случае, когда объект введён в эксплуатацию в том же месяце, что и принят к бухучёту.

Теперь амортизацию нужно начислять вне зависимости от фактического использования основного средства, в том числе при длительных простоях или консервации.

Амортизацию по новым правилам не обязательно начислять ежемесячно. Это можно делать за отчётный период. Но если организация ведёт управленческий учёт и каждый месяц определяет финансовый результат, то логично продолжать считать амортизацию ежемесячно.

Элементы амортизации

Принимая объект основных средств на учёт, организация должна определить для него ликвидационную стоимость, срок полезного использования и способ начисления амортизации. Вместе эти показатели называются элементами амортизации.

Ликвидационная стоимость — это материальная выгода, которую организация предполагает получить от выбытия объекта в конце срока его полезного использования (п. 30 ФСБУ 6/2020).

Срок полезного использования по каждому объекту организация определяет на основе ожидаемых условий эксплуатации, предполагаемого физического износа и морального устаревания, а также планов по замене и модернизации ОС (п. 9 ФСБУ 6/2020).

Амортизацию по новому стандарту нужно начислять так, чтобы к концу срока полезного использования балансовая стоимость объекта стала равной его ликвидационной стоимости (п. 32 ФСБУ 6/2020). Если балансовая стоимость достигла ликвидационной, или стала ниже её, например, после переоценки, то начисление амортизации следует приостановить. Таким образом, полностью самортизированные объекты ОС теперь будут отражаться в учёте не по нулевой, а по ликвидационной стоимости.

Ликвидационная стоимость может быть равна нулю, если выполняется одно из следующих условий (п. 31 ФСБУ 6/2020):

1. Материальной выгоды от выбытия объекта в конце срока полезного использования не ожидается.

2. Указанная материальная выгода незначительна или не может быть определена.

Организация должна выбрать для каждой группы основных средств метод начисления амортизации из трёх способов начисления амортизации, предусмотренных стандартом:

- линейный способ;

- способ уменьшаемого остатка;

- способ расчёта пропорционально количеству продукции или объему работ.

Способ начисления амортизации нужно выбирать так, чтобы наиболее точно отразить распределение экономических выгод от использования объекта во времени (п. 34 ФСБУ 6/2020).

Например, офисное или складское здание, как правило, приносит организации одну и ту же пользу и в первый, и в десятый год эксплуатации. Поэтому для здания нужно применять линейный способ амортизации. В этом случае амортизация за каждый период определяется, как отношение разности между балансовой и ликвидационной стоимостью к оставшемуся числу лет полезного использования (п. 35 ФСБУ 6/2020).

Транспортное средство или станок обычно в первые годы использования эксплуатируют интенсивно, а затем — в щадящем режиме. В таких случаях следует использовать один из методов, которые учитывают интенсивность использования.

Если срок полезного использования объекта зависит от длительности работы, но внутри периода интенсивность эксплуатации меняется, то нужно использовать метод уменьшаемого остатка. При этом сумма амортизации за каждый последующий год должна быть меньше, чем за предыдущий. Формулу расчёта организация должна определить самостоятельно.

Если можно привязать срок полезного использования объекта к выпущенной продукции или выполненным работам, нужно применять способ расчёта амортизации пропорционально количеству продукции или объему работ. При этом нельзя определять сумму амортизации исходя из поступившей выручки (п. 36 ФСБУ 6/2020).

Пример 1.

Организация построила модульный склад. Его первоначальная стоимость — 12 млн руб. Компания собирается использовать его 10 лет, а затем разобрать и продать конструктивные элементы за 2 млн руб.

Амортизация за первый год использования склада будет равна:

А1 = (12 млн руб. – 2 млн руб.) / 10 = 1 млн руб.

За второй год:

А2 = (12 – 2 млн руб. – 1 млн руб.) / 9 лет = 1 млн руб.

И так далее: если компания не будет пересматривать ликвидационную стоимость или другие элементы амортизации, то до конца срока полезного использования склада нужно каждый год начислять по нему 1 млн руб. амортизации.

Предположим, что после двух лет использования склада из-за роста цен на стройматериалы компания решила увеличить его ликвидационную стоимость с 2 млн руб. до 3 млн руб.

Тогда амортизация за третий и последующие годы уменьшится и станет равна:

А3 = (12 млн руб. – 3 млн руб. – 2 млн руб.) / 8 = 0,875 млн руб.

Элементы амортизации следует проверять и при необходимости пересматривать. По умолчанию это нужно делать раз в год. Также следует менять подход к начислению амортизации в случаях, когда изменились условия (п. 37 ФСБУ 6/2020). Например, оборудование морально устарело из-за появления новых технологий, поэтому его ликвидационную стоимость нужно снизить.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Списание основных средств

Новый стандарт устанавливает следующие причины для списания объекта ОС в бухучёте (п. 40 ФСБУ 6/2020):

1. Фактическое выбытие: передача другому лицу по любым основаниям или физическая утрата, например, из-за стихийного бедствия.

2. Невозможность дальнейшего использования, например, из-за истечения предельного срока эксплуатации.

3. Утрата способности приносить экономические выгоды в будущем. Например, объект физически изношен, морально устарел или больше не нужен компании из-за того, что соответствующая деятельность прекращена. При этом продать объект невозможно. В этом случае основное средство нужно демонтировать или утилизировать иным способом.

Накопленные амортизацию и обесценение нужно отнести на уменьшение первоначальной (переоценённой) стоимости объекта (п. 42 ФСБУ 6/2020):

Дт 02 Кт 01.

Если в процессе выбытия организация получила материальные ценности, то их стоимость тоже уменьшает первоначальную стоимость объекта:

Дт 10 Кт 01.

Оставшуюся балансовую стоимость следует отнести на расходы периода (п. 44 ФСБУ 6/2020):

Дт 91.2 Кт 01.

Затраты на выбытие также в общем случае списывают за счёт текущих расходов периода (п. 43 ФСБУ 6/2020):

Дт 91.2 Кт 60 (70, 69, 71…).

Если под выбытие объекта основных средств было создано оценочное обязательство, то затраты на выбытие нужно списать за счёт этого обязательства:

Дт 96 Кт 60 (70, 69, 71…).

Пример 2.

Организации принадлежит грузовой автомобиль. Первоначальная стоимость — 800 тыс. руб., накопленная амортизация — 120 тыс. руб. После аварии руководитель компании решил не восстанавливать автомобиль, а разобрать его на запчасти. Демонтажом занималась сторонняя организация, стоимость услуги — 50 тыс. руб. Стоимость запчастей, пригодных для дальнейшей эксплуатации — 140 тыс. руб.

Дт 02 Кт 01 120 тыс. руб. — первоначальная стоимость уменьшена на накопленную амортизацию.

Дт 10 Кт 01 140 тыс. руб. — учтена стоимость полученных запчастей.

Дт 91.2 Кт 01 540 тыс. руб. — остаточная стоимость автомобиля списана на затраты.

Дт 91.2 Кт 60 50 тыс. руб. — учтены затраты на демонтаж.

Какую информацию об основных средствах нужно раскрывать в бухгалтерской отчётности

Новый стандарт существенно расширил перечень информации, которую раскрывают в бухгалтерской отчётности с учётом её существенности (п. 45 ФСБУ 6/2020). В частности, необходимо:

- Отразить сведения об инвестиционной недвижимости и других видах основных средств в разрезе групп: балансовая стоимость, амортизация, движение за отчётный период.

- Привести информацию о переоценке и обесценении основных средств, в том числе сведения, предусмотренные стандартом МСФО (IAS) 36 «Обесценение активов».

- Указать сведения о балансовой стоимости особых групп основных средств: объектах, которые пригодны для использования, но не используются, кроме случаев, когда это обусловлено сезонностью; основных средствах, сданных в аренду; объектах, в отношении которых имущественные права организации ограничены.

- Предоставить информацию об элементах амортизации основных средств и их корректировках, если таковые были.

Малые предприятия, которые ведут упрощённый бухучёт, могут существенно сократить объём информации об ОС, раскрываемой в отчётности. В частности, они могут не раскрывать данные о переоценке, обесценении и элементах амортизации (п. 3 ФСБУ 6/2020).

Как перейти на ФСБУ 6/2020

Все, кто обязан использовать ФСБУ 6/2020, должны перейти на него не позднее 01.01.2022 (п. 2 приказа Минфина от 17.09.2020 № 204н).

В общем случае организации должны переходить на новый стандарт ретроспективно (п. 48 ФСБУ 6/2020), то есть по требованиям нового стандарта пересчитать всю бухгалтерскую информацию об имеющихся основных средствах за прошедшие периоды.

Однако стандарт допускает и упрощённый вариант перехода (п. 49 ФСБУ 6/2020). В этом случае организация может не проводить ретроспективный пересчёт за прошедшие периоды. Но нужно единовременно провести следующие операции по состоянию на 01.01.2022:

1. Выделить объекты, которые ранее учитывались в качестве основных средств, а по новым правилам — не должны учитываться. Например, это малоценные основных средств со стоимостью ниже лимита. Их остаточную стоимость нужно списать на нераспределённую прибыль:

Дт 84 Кт 01.

2. По всем оставшимся основным средствам пересчитать амортизацию с учётом ликвидационной стоимости, и также отнести разницу на нераспределённую прибыль. Эта же операция относится к тем объектам, которые ранее не учитывались в качестве основных средств, а по новому стандарту должны учитываться

Дт 02 Кт 84.

3. Если организация решила вести учёт всех или отдельных групп ОС по переоценённой стоимости, то кроме корректировки амортизации нужно провести и переоценку тех активов, к которым это относится.

Выбранный вариант перехода нужно раскрыть в первой бухгалтерской отчётности, подготовленной по новому стандарту (п. 52 ФСБУ 6/2020).

Пример 3

На балансе компании на 31.12.2021 числится станок. Первоначальная стоимость — 500 тыс. руб., накопленная амортизация — 100 тыс. руб., балансовая стоимость — 400 тыс. руб. Срок полезного использования — 5 лет, фактически станок использовался 1 год.

Организация решила установить ликвидационную стоимость станка в сумме 150 тыс. руб. С учётом корректировки амортизация за 2021 год должна быть равна:

А = (500 тыс. руб. – 150 тыс. руб.) / 5 = 70 тыс. руб.

Балансовая стоимость:

Б = 500 тыс. руб. – 70 тыс. руб. = 430 тыс. руб.

Таким образом, в результате пересчёта балансовая стоимость станка увеличилась на 30 тыс. руб. Эту разницу нужно отнести на нераспределённую прибыль:

Дт 02 Кт 84 30 тыс. руб.

Малые предприятия, которые ведут упрощённый бухучёт, могут переходить на новый стандарт перспективно — без пересчёта данных за прошлые периоды и остатков на начало 2022 года (п. 51 ФСБУ 6/2020).

ФСБУ 6/2020 в деталях

Подарок для наших читателей — запись вебинара по применению ФСБУ 6/2020. Два часа подробного разбора новаций стандарта, конкретных примеров и ответов на вопросы! Спикеры — известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

- Алексей Иванов — директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

- Людмила Архипкина — ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Object not found: 3689

- /

- /

Дата публикации/обновления: 28.02.2023

Федеральный стандарт бухгалтерского учета или ФСБУ представляет собой свод правил для составления отчетов бухгалтерами и ведения ряда других документов.

Обновленная версия Стандартов «Основные средства» была закреплена в правовом поле приказом Министерства финансов № 204н от 17.09.2020. Новые порядки вступили в силу с 1 января 2022 года. При этом для отдельных категорий предприятий необходимость их ввода наступила раньше – с 1 января 2021-го.

Суть принятия модернизированного документа заключается в соответствии бухгалтерского документооборота фирм и предприятий международным стандартам финансовой отчетности. Таким образом, с 1 января этого года прекратили действия два документа: ПБУ 6/01 «Учет основных средств» и методические указания по бухгалтерскому учету основных средств, утвержденные приказом Минфина РФ от 13.10.2003 № 91н.

Кто обязан применять ФСБУ 6 «Основные средства» с 2023 года?

Фактически обращаться к новым правилам для оформления бухгалтерских отчетов должны все компании и предприятия. Несмотря на это, для нескольких категорий предприятий были сделаны исключения:

-

предприятия, которые получили право использовать упрощенные методы для составления финансовой отчетности;

-

некоммерческие организации (НКО).

Последние имеют право не применять стандарты ФСБУ 6/2020 при условии отсутствия ведения коммерческой деятельности.

Важно знать, что те, кто официально работает с упрощенным бухгалтерским учетом, получили освобождение от применения ряда пунктов стандарта. Это касается шести пунктов документа, связанных с перспективным порядком перехода (п. 51), особым применением порядка корректировки (п. 23), отслеживанием основных средств (ОС) на предмет обесценения (п. 38), раскрытием различных сведений (подпункты «б», «в», «ж-о» п. 45, п. 46, 47).

Если подытожить, что начать работать согласно правилам обновленного Стандарта должны всех частные (коммерческие) компании, имеющие ОС и ведущие бухгалтерский учет.

Консультация

Оставьте заявку на бесплатную консультацию по интересующему вас вопросу, и наш специалист перезвонит вам в течение нескольких минут!

ФСБУ 6/2020 с 2023 года: обновленные критерии отнесения активов к ОС

Важно отметить, что новая редакция документа на содержит четкого определения понятия «Основные средства». Документ устанавливает лишь несколько признаков, согласно которым активы могут быть отнесены к ОС.

Согласно п.4 новой редакции Федерального стандарта бухгалтерского учета условия для приравнивания активов к ОС следующие:

-

наличие материально-вещественного исполнения;

-

тесно связан с производственным циклом, то есть используется для изготовления товаров или оказания услуг;

-

стоит на балансе и используется более года или в рамках операционного цикла длиннее 12 месяцев;

-

обеспечивает организации доход.

Отметим, что ранее в списке имелся пункт, что актив не должен быть предназначен для продажи. Сейчас же внесли правило, что если актив теряет свойства ОС, то его необходимо учитывать в другой сроке.

Определение цены вложения в ОС должно происходить исходя из первоначальной стоимости – потраченной сумме на покупку до приписывания капитального объекта к ОС в отчетности. В целом, с 2023 года существует два критерия оценки актива:

-

По первоначальной стоимости, когда цена и сумма начисленной амортизации не меняются.

-

По стоимости, которая получилась после проведенной переоценки.

Какие виды ОС существуют?

Бухгалтера и другие финансовые сотрудники должны учитывать основные средства в качестве объекта инвентаризации (п.6 ПБУ 6/01).

В соответствии с новой редакцией ФСБУ ОС могут делиться на следующие виды:

-

производственное оборудование;

-

автотранспортные средства;

Что касается запасных частей и других резервных деталей, то они могут приравниваться к ОС, если отвечают соответствующим требованиям.

ФСБУ учет основных средств в 2023 году: когда использовать на практике?

Согласной обновленной редакции ФСБУ 6/2020 «Основные средства» предполагает два метода перехода на обновленный Стандарт:

По сути, документ предполагает использование первого порядка, означающего пересчет всех данных за прошедшие периоды согласно новым правилам. Однако большой объем анализируемой информации не позволит многим компаниям перейти на ФСБУ 6/2020 в короткие сроки. Чтобы этого избежать законодатели предусмотрели перспективный порядок, который предписывает анализировать сведения по основным средствам на момент 1 января 2022 года.

Наши специалисты давали подробную информацию по переходу на ФСБУ 6/2020 нашем семинаре. В целом, мы поддерживаем решение Минфина о сохранении перспективного метода, так как тогда бухгалтер имеет возможность единоразово изменить балансовую стоимость ОС с отнесением разницы на прибыль, нераспределенную на другие статьи, в конце финансового года. Обычно это декабрь прошлого года.

Оставьте заявку на бесплатную консультацию, мы будем рады вам помочь!

ФСБУ основные средства с 2023 года: этапы перехода на работу по модернизированным правилам

Работа по обновленному стандарту потребует от финансового отдела провести аналитическую работу и привести в соответствие ряд документов. Рассмотрим основной порядок.

-

Определиться со способом перехода на ФСБУ 6/2020.

-

Определить крайний критерий стоимости основных средств.

Важно знать, что в этом положении произошло существенное изменение. Раньше стоимостный лимит стоял на уровне 40 000 рублей. Это значит, что активы с изначальной стоимостью равной или меньше этой суммы, компания могла учитывать на выбор: либо в составе ОС, либо в списке материально-производственных запасов.

Теперь организация имеет возможность самостоятельно определять крайнее значение для всех активов. В целом, Министерство финансов допускает, что большинство компаний захочет остановиться на отметке в 100 000 рублей, так как это поможет упростить параллельное составление бухгалтерских и налоговых отчетов. Стоит иметь в виду, что ОС со стоимостью меньше лимита должны быть списаны.

-

Выбор методов для контроля за расчетом амортизации ОС.

В соответствии с п.33 ФСБУ 6/2020 начислять амортизацию необходимо с даты признания объекта в бухгалтерском учете. При этом предприятие может выбрать: считать износ с даты постановки на учет или со следующего месяца от числа, когда актив появился в документах.

П.35 Стандарта устанавливает ряд методов для учета амортизации:

- линейный, когда изначальная стоимость актива уменьшается равными долями на всем этапе его физической эксплуатации;

- уменьшения остатка, когда амортизация учитывается ускоренно с применением коэффициента;

- пропорционально числу изготовленных товаров или оказанных услуг, когда амортизация начисляется быстро с учетом сильной загрузки производственных линий или «замораживается» при падении объемов выпускаемых товаров.

-

Признание понесенных издержек за сервисное и прочее обслуживание объектов, отражение перемен в стоимости и выделение инвестиционной недвижимости в другую строку учета.

-

Ежегодная переоценка времени полезной работы и проведение оценки ОС.

-

Пересчитать амортизацию по тем активам, которые не подвергаются естественному износу — инвестиционная недвижимость, природные объекты, активы для нужд мобилизации.

-

Рассчитать стоимость ликвидации активов, которые стоят ниже лимита.

-

Пересчитать амортизацию для прочих объектов.

Переключение работы на правила нового ФСБУ 6/2020 потребует от сотрудников организаций провести большую работу по внедрению новых правил. Колоссальность труда заключается во внимательном подсчете и отражении всех имеющихся на балансе основных средств и их записи в бухгалтерских счетах, которые напрямую влияют на финансовый результат.

Чтобы правильно применить все положения ФСБУ 6/2020, наши специалисты готовы предложить помощь во внедрении всех стандартов на каждом из этапов.

Автор публикации:

Вам также может быть интересно:

Мы можем встретиться с вами как в России, так и в Германии!

- Трансфертное ценообразование

- Включение в реестр МСП

- Регистрация товарного знака

- Получение налоговых льгот РФ

- Контроллинг

- Услуги для представительств

- Услуги для иностранных граждан

- Бизнес за рубежом

- Карьера в DVP

- Наша команда

- Новости

- Статьи

- Контакты

Начиная с бухгалтерской (финансовой) отчетности за 2022 год организации должны применять Федеральные стандарты бухгалтерского учета ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения», утвержденные приказом Минфина России от 17.09.2020 № 204н. По желанию компания может применять новые стандарты досрочно. Эксперты 1С рассказывают, как в «1С:Бухгалтерии 8» редакции 3.0 перейти на применение ФСБУ 6/2020 в упрощенном порядке.

Особенности нового стандарта учета основных средств

Приказом Минфина России от 17.09.2020 № 204н утверждены Федеральные стандарты бухгалтерского учета ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Новые стандарты обязательны к применению начиная с бухгалтерской (финансовой) отчетности за 2022 год. Организация вправе принять решение о применении ФСБУ 6/2020 и ФСБУ 26/2020 ранее указанного срока.

ФСБУ 6/2020 заменяет Положение по бухгалтерскому учету (ПБУ 6/01) «Учет основных средств» (утв. приказом Минфина России от 30.03.2001 № 26н). Положения ФСБУ 6/2020 и ФСБУ 26/2020 в большей степени соответствуют МСФО (IAS) 16 «Основные средства» (введен в действие на территории Российской Федерации приказом Минфина России от 28.12.2015 № 217н).

Основные новации утвержденного ФСБУ 6/2020 и отличия от ПБУ 6/01 подробно изложены в информационном сообщении Минфина России от 03.11.2020 № ИС-учет-29.

Помимо ПБУ 6/01, с 01.01.2022 упраздняются методические указания по бухгалтерскому учету основных средств (ОС), утвержденные приказом Минфина России от 13.10.2003 № 91н.

ФСБУ 6/2020 «Основные средства» распространяется на все организации (за исключением организаций бюджетной сферы). Организации, которые имеют право вести упрощенный бухгалтерский учет и составлять упрощенную бухгалтерскую отчетность (например, субъекты малого предпринимательства, не подпадающие под обязательный аудит), могут не применять ряд положений нового стандарта (п.п. 2, 3 ФСБУ 6/2020).

Понятие и критерии ОС

Согласно пункту 4 ФСБУ 6/2020, объектом основных средств считается актив, характеризующийся одновременно четырьмя признаками:

- Имеет материально-вещественную форму.

- Предназначен для использования организацией в ходе обычной деятельности:

- при производстве и (или) продаже ею продукции (товаров);

- при выполнении работ или оказании услуг;

- для охраны окружающей среды;

- для предоставления за плату во временное пользование;

- для управленческих нужд;

- для использования в деятельности некоммерческой организации (НКО), направленной на достижение целей, ради которых она создана.

- Предназначен для использования организацией в течение периода более 12 месяцев или обычного операционного цикла, превышающего 12 месяцев.

- Способен приносить организации экономические выгоды (доход) в будущем (обеспечить достижение НКО целей, ради которых она создана).

Организация может принять решение не применять ФСБУ 6/2020 в отношении активов, отвечающих всем признакам ОС, но имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. Затраты на приобретение, создание малоценных объектов признаются расходами периода, в котором они понесены. При этом организация должна обеспечить надлежащий контроль наличия и движения таких активов (п. 5 ФСБУ 6/2020).

Об учете малоценных объектов в «1С:Бухгалтерии 8» см. в статье Учет малоценных объектов в «1С:Бухгалтерии 8».

Оценка ОС

При признании в бухгалтерском учете объект ОС оценивается по первоначальной стоимости. Первоначальной стоимостью объекта ОС считается общая сумма связанных с этим объектом капитальных вложений, осуществленных до признания объекта ОС в бухгалтерском учете (п. 12 ФСБУ 6/2020). После признания объект ОС можно оценивать (п.п. 13-15 ФСБУ 6/2020):

-

по первоначальной стоимости, когда стоимость ОС и сумма накопленной амортизации не подлежат изменению, за исключением случаев, установленных ФСБУ 6/2020. Например, первоначальная стоимость объекта ОС увеличивается на сумму капитальных вложений, связанных с улучшением и (или) восстановлением этого объекта (п. 24 ФСБУ 6/2020);

-

по переоцененной стоимости, когда стоимость ОС регулярно переоценивается таким образом, чтобы она была равна или не отличалась существенно от их справедливой стоимости. Справедливую стоимость необходимо определять по правилам МСФО (IFRS) 13 «Оценка справедливой стоимости» (введен в действие на территории РФ приказом Минфина России от 28.12.2015 № 217н).

Выбранный способ последующей оценки должен применяться ко всей группе основных средств.

В «1С:Бухгалтерии 8» поддерживается способ оценки ОС после признания по первоначальной стоимости.

Балансовая стоимость объекта основных средств представляет собой его первоначальную стоимость, уменьшенную на суммы накопленной амортизации и обесценения (п. 25 ФСБУ 6/2020). Таким образом, ФСБУ 6/2020 вводит обязательную проверку основных средств на обесценение, которую следует выполнять по правилам МСФО (IAS) 36 «Обесценение активов» (введен в действие на территории РФ приказом Минфина России от 28.12.2015 № 217н). Под обесценением понимается состояние актива, при котором его балансовая стоимость превышает сумму, которая может быть получена при использовании актива или в результате его продажи.

Организация с упрощенным учетом может отказаться от проверки основных средств на обесценение. В этом случае балансовая стоимость ОС на отчетную дату представляет собой их первоначальную стоимость, уменьшенную на суммы накопленной амортизации.

Изменения в порядке начисления амортизации

ФСБУ 6/2020 устанавливает новые правила начисления амортизации: амортизация по ОС начисляется независимо от результатов деятельности организации в отчетном периоде и приостанавливается, только если ликвидационная стоимость объекта становится равной или превышает его балансовую стоимость (п.п. 29-30 ФСБУ 6/2020). Ликвидационной стоимостью ОС считается величина, которую компания получила бы в случае выбытия объекта по окончании срока полезного использования (СПИ), включая стоимость остающихся материальных ценностей, и за вычетом предполагаемых затрат на выбытие.

Ликвидационная стоимость объекта ОС считается равной нулю, если (п. 31 ФСБУ 6/2020):

-

не ожидаются поступления от выбытия объекта ОС в конце срока полезного использования, в том числе от продажи материальных ценностей, остающихся от его выбытия;

-

ожидаемая к поступлению сумма от выбытия ОС не является существенной;

-

ожидаемая к поступлению сумма от выбытия ОС не может быть определена.

Сумма амортизации объекта ОС за отчетный период определяется таким образом, чтобы к концу срока амортизации балансовая стоимость этого объекта стала равной его ликвидационной стоимости (п. 32 ФСБУ 6/2020).

Начисление амортизации (п. 33 ФСБУ 6/2020):

-

начинается с момента признания объекта ОС в бухгалтерском учете или (по решению организации) с первого числа месяца, следующего за месяцем признания объекта ОС в бухгалтерском учете;

-

прекращается с момента списания объекта ОС с бухгалтерского учета или (по решению организации) с первого числа месяца, следующего за месяцем списания объекта ОС с бухгалтерского учета.

В «1С:Бухгалтерии 8» начисление амортизации выполняется, как и при учете по ПБУ 6/01: начинается с первого числа месяца, следующего за месяцем принятия ОС к учету, и прекращается с первого числа месяца, следующего за месяцем списания объекта ОС.

ФСБУ 6/2020 предусматривает следующие способы начисления амортизации (п.п. 34-36 ФСБУ 6/2020 «Основные средства»):

-

линейный способ;

-

способ уменьшаемого остатка;

-

пропорционально количеству продукции (объему работ в натуральном выражении) — по ОС, срок полезного использования которых определяется исходя из количества продукции (объема работ в натуральном выражении), которое организация ожидает получить от использования объекта ОС.

При применении линейного способа стоимость объекта ОС погашается равномерно в течение всего срока полезного использования. Теперь по новому ФСБУ 6/2020 при линейном способе сумма амортизации за отчетный период определяется как отношение разности между балансовой и ликвидационной стоимостью объекта ОС к величине оставшегося срока полезного использования данного объекта.

При применении способа уменьшаемого остатка организация самостоятельно определяет формулу расчета суммы амортизации за отчетный период. Используемая формула должна обеспечивать систематическое уменьшение этой суммы по мере истечения срока полезного использования этого объекта.

Обратите внимание, что новое определение способа уменьшаемого остатка расширено, и оно не равнозначно прежнему определению, приведенному в ПБУ 6/01. Теперь под это определение подпадают:

-

прежний способ уменьшаемого остатка;

-

способ списания стоимости по сумме чисел лет срока полезного использования. Данный способ также обеспечивает систематическое уменьшение суммы амортизации объекта ОС по мере истечения его срока полезного использования;

-

множество других способов.

При применении способа амортизации пропорционально количеству продукции (объему работ в натуральном выражении) не допускается определять сумму амортизации на основе выручки от продажи продукции (работ, услуг), производимой с использованием данного основного средства.

В «1С:Бухгалтерии 8» при применении ФСБУ 6/2020 можно использовать имеющиеся способы амортизации:

-

Линейный способ;

-

Способ уменьшаемого остатка;

-

По сумме чисел лет срока полезного использования;

-

Пропорционально объему продукции (работ).

При признании объекта ОС в бухгалтерском учете определяются элементы амортизации:

-

срок полезного использования;

-

ликвидационная стоимость;

-

способ начисления амортизации.

Элементы амортизации объекта ОС необходимо проверять на соответствие условиям использования этого объекта в конце каждого отчетного года, а также при наступлении обстоятельств, которые могут привести к изменению элементов амортизации. По результатам проверки при необходимости принимается решение об изменении соответствующих элементов амортизации (п. 37 ФСБУ 6/2020).

Начало применения 6/2020

В связи с началом применения ФСБУ 6/2020 последствия изменения учетной политики отражаются по выбору организации:

-

ретроспективно — как если бы стандарт применялся с момента возникновения затрагиваемых им фактов хозяйственной жизни (п. 48 ФСБУ 6/2020);

-

в упрощенном порядке. Для этого на конец года, предшествующего году, с которого применяется стандарт, достаточно единовременно скорректировать балансовую стоимость основных средств с отнесением разницы на нераспределенную прибыль (п.п. 49, 50 ФСБУ 6/2020). Именно такой способ перехода на ФСБУ 6/2020 поддерживается в «1С:Бухгалтерии 8» редакции 3.0.

Организация с упрощенным учетом может начать применять ФСБУ 6/2020 перспективно (п. 51 ФСБУ 6/2020), то есть:

-

только в отношении фактов хозяйственной жизни, имевших место после начала применения стандарта;

-

без корректировки сформированных ранее данных бухгалтерского учета;

-

без пересчета сравнительных показателей отчетности прошлых лет.

Избранный организацией способ раскрывается в первой бухгалтерской отчетности, составленной с применением ФСБУ 6/2020 (п. 52 ФСБУ 6/2020).

Для тех объектов, которые, согласно ФСБУ 6/2020, должны признаваться объектами основных средств, но прежде учитывались в составе других активов, применяется упрощенный порядок перехода.

Балансовую стоимость объектов, которые ранее учитывались в составе ОС, но в соответствии с ФСБУ 6/2020 таковыми не являются, следует единовременно списать на нераспределенную прибыль (п. 49 ФСБУ 6/2020).

Поскольку порядок учета основных средств в бухгалтерском и налоговом учете по-прежнему различается, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). О вариантах применения ПБУ 18/02 в «1С:Бухгалтерии 8» см. статью Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года.

О новых правилах бухгалтерского учета основных средств в соответствии с ФСБУ 6/2020 также см. статьи профессора М.Л. Пятова (СПбГУ): Изменения в правилах бухгалтерского учета основных средств (часть 1) и Изменения в правилах бухгалтерского учета основных средств, часть 2.

Поддержка положений ФСБУ 6/2020 в «1С:Бухгалтерии 8»

В «1С:Бухгалтерии 8» начиная с версии 3.0.96 поддерживаются следующие положения ФСБУ 6/2020:

-

возможность досрочного применения нового стандарта;

-

новый порядок расчета амортизации;

-

возможность изменения элементов амортизации ОС;

-

пересчет балансовой стоимости ОС при упрощенном переходе на ФСБУ 6/2020.

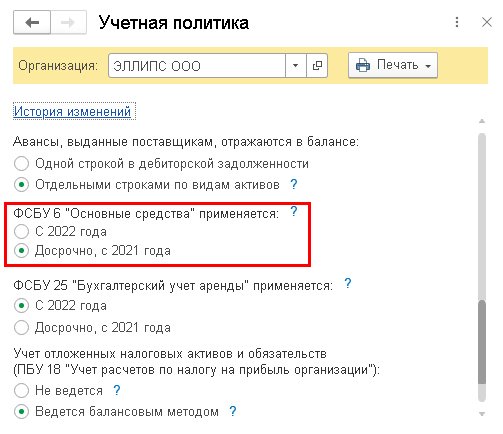

Если организация хочет применять ФСБУ 6/2020 досрочно, с 2021 года, то в настройках учетной политики (раздел Главное — Учетная политика) переключатель ФСБУ 6 «Основные средства» применяется следует установить в соответствующее положение (рис. 1).

Рис. 1. Фрагмент настроек учетной политики

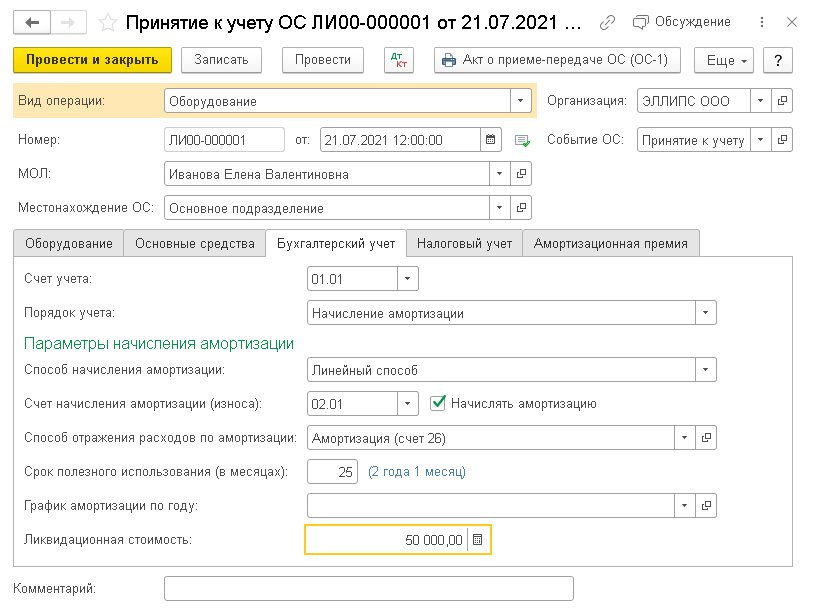

Если учет ОС ведется по правилам ФСБУ 6/2020, в документе Принятие к учету ОС на закладке Бухгалтерский учет появляется возможность указывать ликвидационную стоимость. Амортизация будет рассчитываться исходя из балансовой стоимости, ликвидационной стоимости и оставшегося срока полезного использования (или объема продукции (работ)).

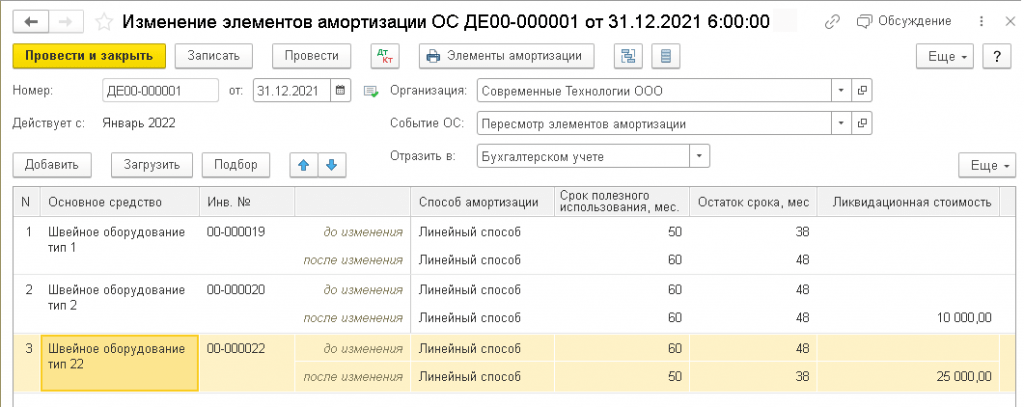

Также появляется возможность изменять элементы амортизации ОС: срок полезного использования, ликвидационную стоимость и способ начисления амортизации. Для этого служит документ Изменение элементов амортизации ОС, который доступен в разделе ОС и НМА по гиперссылке Параметры амортизации ОС (кнопка Создать). В прошлых версиях программы этот документ назывался Изменение параметров амортизации ОС. Теперь изменилось не только наименование документа, но и его свойства, в том случае, когда документ используется для отражения изменений в бухгалтерском учете. При отражении изменений в налоговом учете свойства документа не поменялись. Чтобы отразить изменения в налоговом учете или одновременно в бухгалтерском и налоговом учете, переключатель Отразить в следует установить в соответствующее положение. По умолчанию переключатель Отразить в установлен в положение В бухгалтерском учете. Порядок использования документа Изменение параметров амортизации ОС подробно рассмотрен ниже в описании Примера 2.

Согласно требованиям ФСБУ 6/2020, элементы амортизации ОС следует проверять на их соответствие условиям использования ОС в конце каждого года и при необходимости изменять. Рекомендуется выполнить такую проверку и перед переходом на ФСБУ 6/2020.

Регламентная операция Переход на ФСБУ 6 выполняется в декабре года, предшествующего году перехода на ФСБУ 6/2020. Указанная операция автоматически корректирует накопленную амортизацию с отнесением разницы на нераспределенную прибыль. Пересчет выполняется только по тем основным средствам, амортизация по которым начисляется линейным способом.

Рассмотрим на примерах порядок отражения указанных изменений в «1С:Бухгалтерии 8» редакции 3.0.

Перспективный способ перехода на ФСБУ 6/2020

Организация с упрощенным учетом при переходе на ФСБУ 6/2020 может не пересчитывать балансовую стоимость для «старых» объектов ОС, при этом дальнейший учет всех основных средств необходимо вести по правилам нового стандарта.

Пример 1

Организация (ОСНО, плательщик НДС) относится к субъектам малого предпринимательства, не подпадающим под обязательный аудит.

С 2021 года организация досрочно переходит на применение ФСБУ 6/2020, последствия изменения учетной политики отражает перспективно.

На конец 2020 года на балансе организации числится основное средство — фрезерно-гравировальный станок. Первоначальная стоимость станка — 240 000 руб., начисленная амортизация — 105 600 руб., срок полезного использования — 50 мес., оставшийся СПИ — 28 мес. Элементы амортизации для станка не пересматриваются, в том числе ликвидационная стоимость считается равной нулю.

В июле 2021 года организация приобретает новое основное средство — сервер стоимостью 240 000 руб. (в т. ч. НДС 20 %). В бухгалтерском и налоговом учете для сервера установлен срок полезного использования — 25 месяцев.

Ликвидационная стоимость сервера определена в сумме 50 000 руб., поскольку организация намерена продать сервер через 25 месяцев.

Организация применяет линейный способ начисления амортизации для всех основных средств в бухгалтерском и налоговом учете.

Для досрочного перехода на новый стандарт учета основных средств в настройках учетной политики необходимо указать, что ФСБУ 6/2020 применяется с 2021 года (см. рис. 1). После указанных настроек в форме обработки Закрытие месяца за декабрь 2020 года появляется регламентная операция Переход на ФСБУ 6. При перспективном переходе на ФСБУ 6/2020 указанную операцию можно не выполнять. Но даже если организация выполнит Переход на ФСБУ 6, балансовая стоимость фрезерно-гравировального станка пересчитываться не будет, поскольку для него по условиям Примера 1 элементы амортизации не меняются.

Напомним, что по прежним правилам при линейном способе годовая сумма амортизационных отчислений в бухгалтерском учете рассчитывалась исходя из первоначальной стоимости ОС и нормы амортизации. Норма амортизации определяется как величина, обратная сроку полезного использования объекта ОС, выраженная в процентах. Ежемесячные амортизационные отчисления составляют 1/12 годовой суммы (п. 19 ПБУ 6/01).

Таким образом, до 2021 года сумма ежемесячной амортизации станка в бухгалтерском учете составляла 4 800 руб. (240 000 руб. / 50 мес.).

С января 2021 года сумма амортизации за отчетный период определяется как отношение разности между балансовой и ликвидационной стоимостью объекта ОС к величине оставшегося срока его полезного использования. Таким образом, в январе 2021 года сумма амортизации станка составляет 4 800 руб.: (240 000 руб. — 105 600 руб. — 0 руб.) / 28 мес.

В данном случае сумма амортизации станка остается прежней, хотя ее расчет выполняется уже по другому алгоритму.

По условиям Примера 1 в июле 2021 года организация принимает к учету основное средство с ненулевой ликвидационной стоимостью.

В документе Поступление ОС, который предназначен для одновременного отражения поступления и принятия к учету основных средств, наряду с другими ограничениями нет возможности указать ликвидационную стоимость. Но ее можно указать в документе Изменение элементов амортизации ОС.

Воспользуемся классическим сценарием работы с основными средствами: сначала сформируем документ Поступление (акт, накладная, УПД) с видом операции Оборудование, а затем документ Принятие к учету ОС.

При проведении документа поступления с видом операции Оборудование формируются бухгалтерские проводки:

Дебет 08.04.1 Кредит 60.01

— на сумму затрат на приобретение сервера (200 000 руб.);

Дебет 19.01 Кредит 60.01

— на сумму входящего НДС, предъявленного поставщиком при приобретении сервера (40 000 руб.).

Здесь и далее для целей налогового учета одновременно заполняются специальные поля регистра бухгалтерии (для тех счетов, где поддерживается налоговый учет).

В документе Принятие к учету ОС на закладке Бухгалтерский учет теперь можно указать ликвидационную стоимость (рис. 2).

Рис. 2. Указание ликвидационной стоимости при принятии к учету ОС

При проведении документа формируется бухгалтерская проводка:

Дебет 01.01 Кредит 08.04.1

— на стоимость основного средства (200 000 руб.).

Введенная ликвидационная стоимость сохраняется в регистре Параметры амортизации ОС (бухгалтерский учет). С августа 2021 года сервер начинает амортизироваться в бухгалтерском и налоговом учете. При проведении регламентной операции Амортизация и износ основных средств, входящей в обработку Закрытие месяца, формируются проводки по начислению амортизации основных средств:

Дебет 26 Кредит 02.01

— на сумму амортизации сервера, которая в бухгалтерском учете составляет 6 000 руб., а в налоговом — 8 000 руб.

Дебет 20.01 Кредит 02.01

— на сумму амортизации фрезерно-гравировального станка, которая в бухгалтерском и налоговом учете составляет 4 800 руб.

Детальный расчет амортизации в бухгалтерском учете приведен в Справке-расчете амортизации (рис. 3).

Рис. 3. Справка-расчет амортизации по правилам ФСБУ 6/2020

Проанализируем расчет амортизации сервера в августе 2021 года:

-

остаточная стоимость (или балансовая стоимость в терминах ФСБУ 6/2020) — 200 000 руб. (графа 6);

-

ликвидационная стоимость — 50 000 руб. (графа 7);

-

оставшийся СПИ — 25 месяцев (графа 9);

-

сумма амортизации — (200 000 руб. — 50 000 руб.) / 25 мес. = 6 000 руб. (графа 10).

В налоговом учете при линейном способе сумма ежемесячной амортизации определяется как произведение его первоначальной стоимости и нормы амортизации, определенной для данного объекта. Норма амортизации — величина, обратная сроку полезного использования объекта ОС, выраженная в процентах (п. 2 ст. 259.1 НК РФ). Ликвидационная стоимость при этом не учитывается, поэтому сумма амортизации сервера для целей налогообложения прибыли составляет 8 000 руб. (200 000 руб. / 25 мес.).

В конце 2021 года для всех основных средств следует выполнить проверку элементов амортизации на их соответствие условиям использования основных средств и при необходимости изменить с помощью документа Изменение элементов амортизации ОС.

Упрощенный переход на ФСБУ 6/2020

Теперь рассмотрим, как в «1С:Бухгалтерии 8» редакции 3.0 выполняется автоматический пересчет балансовой стоимости при упрощенном переходе на ФСБУ 6/2020.

Пример 2

Организация (ОСНО, плательщик НДС) переходит с 2022 года на применение ФСБУ 6/2020 в упрощенном порядке. Основные средства, которые числятся на балансе организации на конец 2021 года, превышают стоимостной лимит, установленный организацией с 2022 года.

Для всех основных средств применяется линейный способ начисления амортизации.

Предположим, перед переходом на ФСБУ 6/2020 организация приняла решение изменить элементы амортизации для ряда основных средств.

Для этого потребуется создать документ Изменение элементов амортизации ОС, датированный 31.12.2021. Программа «понимает», что введен документ, датированный концом года, предшествующего 2022 году, то есть году, с которого будет применяться новый стандарт. Поэтому табличная часть документа видоизменяется. Теперь для целей бухгалтерского учета можно изменить:

-

способ начисления амортизации. Обратите внимание, что переход с линейного способа на способ начисления амортизации пропорционально объему продукции (работ) не поддерживается;

-

оставшийся срок полезного использования или объем работ. При этом общий срок полезного использования пересчитывается автоматически;

-

ликвидационную стоимость.

По кнопке Подбор можно перейти в форму подбора основных средств, для которых следует изменить элементы амортизации. Подбирать основные средства можно по наименованию, по способу амортизации (в бухгалтерском учете), а также по остатку срока полезного использования (в бухгалтерском учете). По кнопке Перенести в документ подобранные основные средства переносятся в табличную часть документа Изменение элементов амортизации ОС.

Прежние элементы амортизации автоматически отражаются в строке до изменения. Измененные элементы амортизации следует ввести в строку после изменения (рис. 4).

Рис. 4. Пересмотр элементов амортизации

Например, для основного средства с инвентарным номером «22» до внесения изменений был установлен срок полезного использования 60 месяцев, истекший срок составил 12 месяцев, соответственно, оставшийся — 48 месяцев. Ликвидационная стоимость не определялась.

После внесения изменений оставшийся срок полезного использования сокращен до 38 месяцев, соответственно, общий срок теперь равен 50 месяцев. Ликвидационная стоимость определена в сумме 25 000 руб. Способ амортизации не меняется.

По кнопке Элементы амортизации доступна одноименная печатная форма документа. Полагаем, что данную форму можно использовать в качестве первичного документа при пересмотре элементов амортизации, поскольку в ней содержатся все обязательные реквизиты в соответствии с Федеральным законом от 06.12.2011 № 402-ФЗ. Кроме того, ФСБУ 6/2020 не содержит требований составлять отдельный документ на каждое ОС.

При проведении документа Изменение элементов амортизации ОС бухгалтерские проводки не формируются, но вводятся записи в регистры сведений подсистемы учета ОС, в том числе в регистр Параметры амортизации ОС (бухгалтерский учет).

Внесенные изменения будут применяться:

-

при выполнении регламентной операции Переход на ФСБУ 6, которая появляется в форме обработки Закрытие месяца за декабрь 2021 года;

-

при начислении амортизации начиная с месяца, следующего за месяцем проведения документа, то есть с января 2022 года.

Регламентная операция Переход на ФСБУ 6 должна выполняться только после формирования и сохранения бухгалтерской (финансовой) отчетности за отчетный год (по условиям Примера 2 — за 2021 год). Для корректного перехода рекомендуем сначала отменить регламентные операции четвертой группы, следующие за Переходом на ФСБУ 6 (Расчет отложенного налога по ПБУ/18, если организация применяет ПБУ 18/02, и Реформацию баланса). Затем следует выполнить Переход на ФСБУ 6 и все следующие за ним операции — каждую операцию поочередно.

Упрощенный порядок перехода на ФСБУ 6/2020 заключается в единовременной корректировке балансовой стоимости ОС на начало отчетного периода с отнесением разницы на нераспределенную прибыль. При этом балансовой стоимостью ОС считается их первоначальная стоимость (с учетом переоценок), признанная до начала применения ФСБУ 6/2020 за вычетом накопленной амортизации. А накопленная амортизация рассчитывается по правилам ФСБУ 6/2020 исходя из указанной первоначальной стоимости, ликвидационной стоимости и соотношения истекшего и оставшегося срока полезного использования.

Детальный расчет сумм корректировок приведен в Справке-расчете корректировки амортизации при переходе на ФСБУ 6 (рис. 5).

Рис. 5. Справка-расчет корректировки амортизации при переходе на ФСБУ 6/2020

Проанализируем расчет корректировки балансовой стоимости для основного средства с инвентарным номером «22»:

-

первоначальная стоимость объекта — 600 000 руб. (графа 4);

-

ликвидационная стоимость — 25 000 руб. (графа 5);

-

СПИ после перехода на ФСБУ 6/2020 — 50 мес. (графа 7);

-

истекший СПИ — 12 месяцев (графа 8);

-

сумма амортизации по ФСБУ 6/2020 — 138 000 руб. ((600 000 руб. — 25 000 руб.) / 50 мес. х 12 мес.) (графа 10);

-

начисленная амортизация до перехода компании на ФСБУ 6/2020 — 120 000 руб. (графа 9);

-

корректировка амортизации в сторону увеличения — 18 000 руб. (138 000 руб. — 120 000 руб.) (графа 11).

Аналогичным образом рассчитываются корректировки амортизации для других ОС, по которым менялись элементы амортизации перед переходом на ФСБУ 6/2020.

При проведении регламентной операции Переход на ФСБУ 6 формируются бухгалтерские проводки:

Дебет 84.01 Кредит 02.01

— на сумму корректировки амортизации в сторону увеличения. Для ОС с инвентарным номером «22» эта сумма составляет 18 000 руб.;

Дебет 02.01 Кредит 84.01

— на сумму корректировки амортизации в сторону уменьшения.

Начиная с января 2022 года амортизация ОС уже считается по правилам ФСБУ 6/2020 исходя из пересмотренных элементов амортизации.

Списание малоценных основных средств

Согласно пункту 5 ФСБУ 6/2020, стоимость основных средств, признанных организацией несущественными в целях бухгалтерского учета, может быть единовременно списана в расходы.

Таким образом, несущественные ОС могут не отражаться в балансе, и тогда по ним не нужно будет начислять амортизацию, ежегодно проверять на обесценение и пересматривать элементы амортизации. При этом организация должна обеспечить надлежащий контроль наличия и движения таких активов.

До перехода на ФСБУ 6/2020 объекты с несущественной стоимостью могли учитываться в составе ОС. В соответствии с пунктом 49 ФСБУ 6/2020 балансовую стоимость объектов, которые ранее учитывались в составе ОС, но в соответствии с ФСБУ 6/2020 таковыми не являются, следует единовременно списать на нераспределенную прибыль.

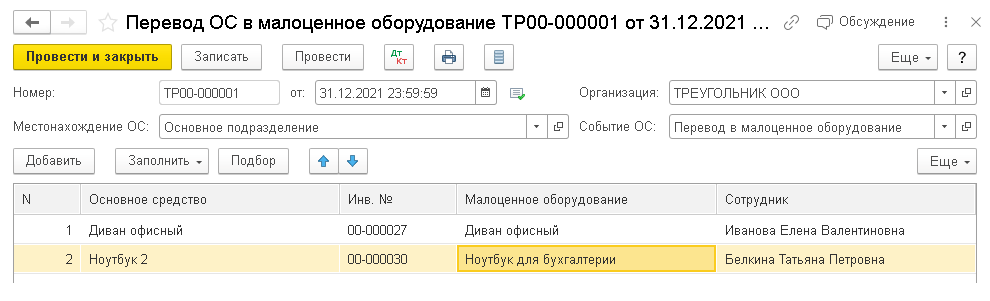

Начиная с версии 3.0.98 в «1С:Бухгалтерии 8» автоматизировано списание стоимости несущественных основных средств при переходе на ФСБУ 6/2020. Для этой цели в разделе ОС и НМА появился новый документ Перевод ОС в малоценное оборудование. При проведении этого документа несущественные ОС не просто списываются, а переводятся в категорию малоценного оборудования, поэтому сохраняется возможность контроля их наличия. Документ имеет ограничения: перевод в малоценное оборудование доступен только для тех основных средств, которые не являются амортизируемым имуществом в налоговом учете, то есть первоначальная стоимость которых в соответствии со статьей 257 НК РФ не превышает 100 000 руб. Перевод ОС в малоценное оборудование может выполняться и после перехода на ФСБУ 6/2020, например, при пересмотре стоимостного лимита, применяемого организацией в бухучете для признания ОС несущественными.

Пример 3

Организация (ОСНО, плательщик НДС) переходит с 2022 года на применение ФСБУ 6/2020 в упрощенном порядке. Для всех основных средств установлен стоимостной лимит в размере 100 000 руб. за единицу.

На конец 2021 года на балансе организации числятся основные средства, в том числе объекты с первоначальной стоимостью, не превышающей стоимостной лимит. Для всех основных средств применяется линейный способ начисления амортизации.

Для списания стоимости несущественных ОС на нераспределенную прибыль следует создать документ Перевод ОС в малоценное оборудование, датированный 31.12.2021. В шапке документа необходимо указать местонахождение списываемых ОС.

Таким образом, документ Перевод ОС в малоценное оборудование следует создавать отдельно для каждого подразделения, где числятся несущественные ОС.

По кнопке Подбор можно перейти в форму подбора основных средств, которые планируется перевести в малоценное оборудование. Подбор ОС выполняется для указанного местонахождения. В форме подбора выводится наименование и первоначальная стоимость ОС. Объекты с первоначальной стоимостью, не превышающей установленный организацией лимит, следует выбрать, кликнув по ним мышью. По кнопке Перенести в документ подобранные основные средства переносятся в табличную часть документа Перевод ОС в малоценное оборудование (рис. 6).

Рис. 6. Перевод ОС в малоценное оборудование

Напомним, что для учета основных средств используется справочник Основные средства. А для учета малоценного оборудования — справочник Номенклатура. При переводе ОС в малоценное оборудование карточка номенклатуры подбирается из справочника автоматически, также может быть создана вручную пользователем. Если карточка номенклатуры не была подобрана автоматически или создана вручную, она создается автоматически при проведении документа.

Сведения о сотруднике, ответственном за хранение малоценного объекта, автоматически заполняются сведениями о материально ответственном лице (МОЛ), указанном ранее в документах Принятие к учету ОС или Поступление ОС.

Карточку номенклатуры и сведения о сотруднике можно поменять вручную.

При проведении документа Перевод ОС в малоценное оборудование по каждому списываемому несущественному объекту формируются бухгалтерские проводки:

Дебет 26 (20.01, 44) Кредит 02.01

— на сумму амортизации ОС за последний месяц;

Дебет 02.01 Кредит 01.09

— на сумму накопленной амортизации ОС;

Дебет 01.09 Кредит 01.01

— на первоначальную стоимость ОС;

Дебет 84.01 Кредит 01.09

— на остаточную стоимость ОС;

Дебет МЦ.04

— на первоначальную стоимость ОС.

Таким образом, несущественные ОС списываются, при этом в качестве малоценного оборудования учитываются за балансом в оценке, соответствующей первоначальной стоимости ОС. Малоценное оборудование закреплено за сотрудником, указанным в документе Перевод ОС в малоценное оборудование.

По кнопке Печать доступна печатная форма Перевод ОС в малоценное оборудование, где для каждого списываемого несущественного ОС выводится:

-

его наименование и инвентарный номер;

-

соответствующее ему малоценное оборудование и сотрудник, за которым оно закреплено;

-

стоимость малоценного оборудования в оценке, соответствующей первоначальной стоимости ОС.

В какой момент следует проводить документ Перевод ОС в малоценное оборудование?

Порядок списания малоценных ОС и порядок корректировки амортизации при переходе на ФСБУ 6/2020 установлен одним и тем же пунктом 49 указанного стандарта.

Полагаем, что в программе порядок действий в обоих случаях также должен быть единообразен. Документ Перевод ОС в малоценное оборудование и регламентная операция Переход на ФСБУ 6 должны выполняться только после формирования и сохранения бухгалтерской (финансовой) отчетности за отчетный год (по условиям Примера 3 — за 2021 год). После сохранения отчетности следует вернуться в форму обработки Закрытие месяца за декабрь 2021 года и выполнить все операции по переходу на ФСБУ 6/2020, для чего:

-

отменить регламентную операцию Амортизация и износ основных средств, поскольку амортизация несущественных ОС будет начислена в момент их списания;

-

провести документ Перевод ОС в малоценное оборудование для списания малоценных ОС на счет 84 «Нераспределенная прибыль (непокрытый убыток)»;

-

заново выполнить закрытие месяца, начиная с операции Амортизация и износ основных средств, в том числе выполнить операцию Переход на ФСБУ 6 для корректировки амортизации с отнесением разницы на 84 счет.

Указанная последовательность действий может быть упрощена в следующих версиях программы.

От редакции. В 1С:Лектории 05.08.2021 состоялась лекция «Переход на ФСБУ 6/2020 в «1С:Бухгалтерии 8″» с участием эксперта 1С: Е. Калинина. ФСБУ 6/2020: особенности нового стандарта учета основных средств; Е. Калинина. Поддержка положений ФСБУ 6/2020 в «1С:Бухгалтерии 8» (ред. 3.0); Е. Калинина. ФСБУ 26/2020: особенности нового стандарта учета капитальных вложений; Е. Калинина. Учет ОС и материалов, приобретенных в рассрочку, в «1С:Бухгалтерии 8 КОРП» (ред. 3.0); Е. Калинина. Ответы на вопросы.

Учет основных средств с нулевой стоимостью, как правило, был непрост и в условиях применения старого ПБУ 6/01. А с началом применения нового ФСБУ 6/2020 вопросов становится все больше. Что делать с такими ОС? Списать или переоценить? А может быть, перевести в состав запасов?

Пора готовиться к переходу на новый ФСБУ 6/2020

До окончания 2021 года остается немного времени. Порядок перехода на новое ФСБУ 6/2020 начинает волновать многих бухгалтеров. И это объяснимо, поскольку новые правила учета ОС существенно отличаются от старых.

Вот что мы узнали из нашей группы Вконтакте.

Вот что написал один из подписчиков нашей группы Вконтакте:

Добрый день! Объясните пожалуйста дальнейшие действия. Если я правильно поняла, то с вступлением в силу нового стандарта по учету ОС с 22 года на учете организаций не должно быть полностью самортизированных ОС. В организации такие имеются. Пересмотрели сроки тех, которые дальше будут использоваться. Что делать с остаточной стоимостью, если она нулевая? Проводить переоценку ОС?

Признаки, по которым объект относят к ОС

Согласно ПБУ 6/01, основные средства – это имущество, которое предназначено для использования фирмой более одного года в качестве средств труда (например, здания, станки и оборудование, вычислительная техника, транспорт), для управленческих нужд или для сдачи в аренду (лизинг) и способно приносить экономические выгоды (доход).

Аналогичные признаки ОС для целей бухучета приведены в пункте 4 ФСБУ 6/2020 с дополнением того, что объектом основных средств считается актив, который имеет материально-вещественную форму.

Пока объект отвечает этим признакам, он должен учитываться в составе ОС.

Списание или переоценка?

Тот факт, что остаточная стоимость ОС достигла нуля, сам по себе не является основанием для его списания.

ОС с нулевой стоимостью, хоть и не отражается в балансе, продолжает числиться на счете 01 по первоначальной стоимости, а на счете 02 – его амортизация, равная первоначальной стоимости. И фирма вполне себе может продолжать его использовать по назначению.

А списывают ОС по другим причинам:

- когда ОС, причем независимо от величины его остаточной стоимости, становится непригодным для использования;

- в связи с его выбытием (продажей, передачей в погашение долга, утилизацией, безвозмездной передачей другому лицу или в качестве вклада в УК и т. д.).

Что касается дооценки полностью самортизированного, но все еще используемого ОС, то и ее делать вы не обязаны, да и бессмысленно. Ведь пока еще действует ПБУ 6/01, дооценка требует пересчета и сумм уже начисленной амортизации. Поэтому сумма, на которую увеличится первоначальная стоимость ОС, окажется равна сумме, на которую увеличится начисленная по нему амортизация. А остаточная стоимость все равно будет нулевой.

А при переходе на ФСБУ 6/2020 в межотчетный период вы сможете списать только те ОС, которые для вашей фирмы будут несущественными по стоимости. Ее нужно установить в учетной политике на 2022 год.

Если у вас есть такие несущественные ОС, то 1 января 2022 года спишите их:

Дебет 84 Кредит 01

— списана первоначальная стоимость ОС, являющихся несущественными активами;

Дебет 02 Кредит 84

— списана накопленная амортизация ОС, являющихся несущественными активами.

Пересмотреть балансовую стоимость

А по остальным ОС, включая полностью самортизированные, на дату начала применения ФСБУ 6/2020 (это 1 января 2022 г.) нужно будет пересмотреть их балансовую стоимость.

После пересмотра она должна быть больше нуля. Для таких ОС должен быть пересмотрен (увеличен) оставшийся срок полезного использования, а также определена ликвидационная стоимость.

Ликвидационная стоимость — это расчетная величина, определяющая стоимость, которую фирма получила бы в случае выбытия ОС (включая стоимость материальных ценностей, остающихся от выбытия) после вычета предполагаемых затрат, которые могут возникнуть в связи с выбытием объекта. Для определения ликвидационной стоимости предполагается, что объект достиг окончания срока полезного использования и находится в состоянии, характерном для конца такого срока.

Ликвидационная стоимость считается равной нулю, если:

- фирма не ожидает поступления от выбытия объекта в конце срока полезного использования;

- ожидаемая сумма не является существенной;

- ожидаемая сумма не может быть определена.

Разницу между амортизацией, определенной по новым правилам, и амортизацией, учтенной ранее, нужно списать на нераспределенную прибыль (п. 50 ФСБУ 6/2020).

Нераспределенная прибыль увеличится на сумму амортизации, которая ранее начислялась (отражалась в расходах) быстрее. Ведь при вводе ОС в эксплуатацию срок полезного использования был установлен более короткий по сравнению с реальным (вновь установленным) сроком эксплуатации ОС. В течение оставшегося нового срока полезного использования будут признаны расходы, равные сумме амортизации, отраженной на счете 84 при переходе на ФСБУ 6/2020.

Поясним на примере.

Пример. Как пересчитать балансовую стоимость ОС при переходе на ФСБУ 6/2020

На 1 января 2020 г. в учете фирмы числится ОС, у которого:

- первоначальная стоимость – 100 000 рублей;

- срок полезного использования – 5 лет;

- истекший срок полезного использования – 5 лет;

- способ амортизации – линейный;

- начисленная амортизация: 100 000 руб.

На 1 января 2022 в отношении этого ОС фирма установила:

- ликвидационную стоимость - 20 000 рублей;

- способ амортизации – линейный;

- срок полезного использования - 6 лет;

- оставшийся срок полезного использования - 1 год (6 - 5).

Рассчитаем накопленную амортизацию по ОС по правилам ФСБУ 6/2020. Она окажется равной 80 000 руб. ((100 000 – 20 000) : 6 х 5). Разницу в сумме 20 000 (100 000 – 80 000) нужно отнести на увеличение нераспределенной прибыли:

Дебет 02 Кредит 84

- 20 000 руб. – скорректирована амортизация по ОС.

Обратите внимание, этот способ корректировки амортизации относится к упрощенному порядку перехода на новый стандарт. Он предусмотрен пунктом 49 ФСБУ 6/2020 и разрешен пунктом 15 1/2008, когда фирма не может с достаточной надежностью пересчитать сравнительные показатели ретроспективным способом. Укажите на это в учетной политике.

Алгоритм перехода на ФСБУ 6/2020 упрощенным способом

Итак, обобщим все сказанное.

Если вы решили применять упрощенный способ перехода на ФСБУ 6/2020, то по состоянию на 1 января 2022 года вам нужно сделать следующее.

- Скорректируйте состав объектов ОС — спишите балансовую стоимость объектов, являющихся несущественными активами. Стоимостной лимит признания имущества в качестве ОС установите в учетной политике.

- Скорректируйте балансовую стоимость ОС. Для этого по каждому объекту установите ликвидационную стоимость.

- Проверьте применяемый срок полезного использования и способ начисления амортизации и измените их, если это необходимо.

- Рассчитайте по правилам ФСБУ 6/2020 сумму накопленной амортизации за истекший срок полезного использования исходя из:

— первоначальной стоимости (с учетом переоценок, если они проводились), сформированной до начала применения стандарта;

— установленной на дату перехода ликвидационной стоимости;

— способа амортизации, установленного ранее;

— срока полезного использования ОС, скорректированного на дату перехода;

— истекшего срока полезного использования на дату перехода.

5. Рассчитайте новую балансовую стоимость ОС путем вычитания из первоначальной стоимости с учетом переоценок суммы амортизации, накопленной за истекший срок полезного использования, рассчитанной по правилам ФСБУ 6/2020.

6. Прежнюю балансовую стоимость скорректируйте на полученную разницу путем корректировки суммы накопленной амортизации через счет 84 (п. 50 ФСБУ 6/2020).

Приложение № 1

к приказу

Министерства финансов

Российской Федерации

от 17.09.2020 № 204н

ФЕДЕРАЛЬНЫЙ СТАНДАРТ БУХГАЛТЕРСКОГО УЧЕТА

ФСБУ 6/2020 «Основные средства»

I. Общие положения

1. Настоящий Стандарт устанавливает требования к формированию в бухгалтерском учете информации об основных средствах организаций.

2. Настоящий Стандарт не применяется организациями бюджетной сферы.

3. Организация, которая вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, может не применять пункты 23, 38, подпункты «б», «в», «ж» — «о» пункта 45, пункты 46, 47 настоящего Стандарта.

4. Для целей бухгалтерского учета объектом основных средств считается актив, характеризующийся одновременно следующими признаками:

а) имеет материально-вещественную форму;

б) предназначен для использования организацией в ходе обычной деятельности при производстве и (или) продаже ею продукции (товаров), при выполнении работ или оказании услуг, для охраны окружающей среды, для предоставления за плату во временное пользование, для управленческих нужд, либо для использования в деятельности некоммерческой организации, направленной на достижение целей, ради которых она создана;

в) предназначен для использования организацией в течение периода более 12 месяцев или обычного операционного цикла, превышающего 12 месяцев;

г) способен приносить организации экономические выгоды (доход) в будущем (обеспечить достижение некоммерческой организацией целей, ради которых она создана).

5. Организация может принять решение не применять настоящий Стандарт в отношении активов, характеризующихся одновременно признаками, установленными пунктом 4 настоящего Стандарта, но имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. При этом затраты на приобретение, создание таких активов признаются расходами периода, в котором они понесены. Указанное решение раскрывается в бухгалтерской (финансовой) отчетности с указанием лимита стоимости, установленного организацией.

Организация должна обеспечить надлежащий контроль наличия и движения таких активов.

6. Настоящий Стандарт не распространяется на:

а) капитальные вложения;

б) долгосрочные активы к продаже.

7. Особенности бухгалтерского учета предметов договоров аренды (субаренды), а также иных договоров, положения которых по отдельности или во взаимосвязи предусматривают предоставление за плату имущества во временное пользование, устанавливаются Федеральным стандартом бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды», утвержденным приказом Министерства финансов Российской Федерации от 16 октября 2018 г. № 208н (зарегистрирован Министерством юстиции Российской Федерации 25 декабря 2018 г., регистрационный № 53162).

8. Для каждого объекта основных средств организация определяет срок полезного использования. Для целей настоящего Стандарта сроком полезного использования считается период, в течение которого использование объекта основных средств будет приносить экономические выгоды организации. Для отдельных объектов основных средств срок полезного использования определяется исходя из количества продукции (объема работ в натуральном выражении), которое организация ожидает получить от использования объекта основных средств.

9. Срок полезного использования объекта основных средств определяется исходя из:

а) ожидаемого периода эксплуатации с учетом производительности или мощности, нормативных, договорных и других ограничений эксплуатации, намерений руководства организации в отношении использования объекта;

б) ожидаемого физического износа с учетом режима эксплуатации (количества смен), системы проведения ремонтов, естественных условий, влияния агрессивной среды и иных аналогичных факторов;

в) ожидаемого морального устаревания, в частности, в результате изменения или усовершенствования производственного процесса или в результате изменения рыночного спроса на продукцию или услуги, производимые при помощи основных средств;

г) планов по замене основных средств, модернизации, реконструкции, технического перевооружения.

10. Единицей учета основных средств является инвентарный объект. Инвентарным объектом основных средств признается объект основных средств со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенный для выполнения определенной работы. Комплексом конструктивно сочлененных предметов считается один или несколько предметов одного или разного назначения, имеющие общие приспособления и принадлежности, общее управление, смонтированные на одном фундаменте, в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно. При наличии у одного объекта основных средств нескольких частей, стоимость и сроки полезного использования которых существенно отличаются от стоимости и срока полезного использования объекта в целом, каждая такая часть признается самостоятельным инвентарным объектом. Самостоятельными инвентарными объектами признаются также существенные по величине затраты организации на проведение ремонта, технического осмотра, технического обслуживания объектов основных средств с частотой более 12 месяцев или более обычного операционного цикла, превышающего 12 месяцев.

11. Для целей бухгалтерского учета основные средства подлежат классификации по видам (например, недвижимость, машины и оборудование, транспортные средства, производственный и хозяйственный инвентарь) и группам.

Для целей настоящего Стандарта группой основных средств считается совокупность объектов основных средств одного вида, объединенных исходя из сходного характера их использования.

Основные средства, представляющие собой недвижимость, предназначенную для предоставления за плату во временное пользование и (или) получения дохода от прироста ее стоимости, образуют отдельную группу основных средств (далее – инвестиционная недвижимость).

II. Оценка

12. При признании в бухгалтерском учете объект основных средств оценивается по первоначальной стоимости. Первоначальной стоимостью объекта основных средств считается общая сумма связанных с этим объектом капитальных вложений, осуществленных до признания объекта основных средств в бухгалтерском учете.

13. После признания объект основных средств оценивается в бухгалтерском учете одним из следующих способов:

а) по первоначальной стоимости;

б) по переоцененной стоимости.

Выбранный способ последующей оценки основных средств применяется ко всей группе основных средств.

14. При оценке основных средств по первоначальной стоимости такая стоимость и сумма накопленной амортизации не подлежат изменению, за исключением случаев, установленных настоящим Стандартом.