Инфляция из-за дорогой нефти или горе от ума

Сразу два эксперта в марте 2015 года высказались о том, что в 2000-е годы достижению низкой инфляции мешали нефтяные доходы. Один из них Алексей Кудрин, экс-министр финансов и экс-вице-премьер. 18 марта в ходе пресс-завтрака в рамках Недели российского бизнеса РСПП он сказал, что «обеспечить рост инфляции за год на уровне 3-4% несложно при падении нефтегазовых доходов, которые являются драйвером спроса в экономике» (Кудрин, 2015).

Цитата по сообщению ТАСС: «У нас инфляция все-таки будет исторически низкой когда-то — 3-4%. Вообще 3-4% обеспечить не так сложно. Это не обеспечивалось раньше, потому что у нас был напор нефтегазовых доходов, которые хотели потратить. ЦБ выкупал их в резервы. Весь график роста золотовалютных резервов означает одновременно увеличение денежной базы в экономике и соответственно денежной массы». По словам Кудрина, в определенные годы прирост денежной массы был на уровне 50%. «Соответственно, увеличивался спрос, не позволяя снижать инфляцию», — сказал экс-министр финансов (Кудрин, 2015). Обратите внимание, по мнению Кудрина проблемы с инфляцией – от растущего спроса.

Встречалась идея о влиянии дополнительной денежной эмиссии на инфляцию и ранее, в некоторых статьях Кудрина, датированных еще 2006 годом. Цитируем: «Проведение экономической политики в странах, в значительной степени зависящих от экспорта нефти и других невозобновляемых ресурсов, осложняется рядом принципиальных проблем. Во-первых, в этих странах возникают эффекты, связанные с так называемой «голландской болезнью». Большой профицит по счету текущих операций платежного баланса имеет своим следствием повышение номинального курса национальных валют, в результате чего снижается конкурентоспособность экономики. Попытки замедлить темпы роста этого курса приводят к увеличению объема золотовалютных резервов и, следовательно, к дополнительной денежной эмиссии, намного превышающей потребности экономики. В результате денежно-кредитная система становится разбалансированной, ускоряется инфляция, растет реальный эффективный курс национальной валюты» (Кудрин, 2006)

Другой эксперт, который высказался на эту же тему, это Дмитрий Тулин, новый заместитель главы Центрального банка России, сменивший Ксению Юдаеву в качестве куратора денежно-кредитной политики ЦБ. В своем интервью агентству Рейтер 5 марта, Тулин практически повторил мысль Кудрина, сказав, что в эру притока нефтедолларов (цитата) «рост резервов — через покупку валюты Центробанком — был основным источником роста денежного предложения. И мы страдали из-за того, что оно [предложение денег] росло более высокими темпами, чем хотелось, и темпы инфляции были выше, чем хотелось бы, [имела место] так называемая голландская болезнь» (Тулин, 2015).

Давайте назовём «гипотезой А» предположение Кудрина (и Тулина) о наличии зависимости инфляции в России от роста денежной массы. Логическая взаимосвязь явлений, изложенная в этой гипотезе, отражена в таблице 1.

Таблица 1. «Гипотеза А». Логическая взаимосвязь явлений.

Первые четыре звена рассуждений никаких сомнений не вызывают «укрепление рубля – накопление резервов – рост денежной базы – рост денежной массы» — всё это очевидно подтверждается фактами. Лишь итоговый вывод о росте инфляции немного «хромает». Инфляция все-таки снизилась. Кроме того, в марте 2007 года она опускалась до 7,5% в годовом выражении. То есть тезис Алексея Кудрина об «ускорении» инфляции несколько сомнителен. Но надо признать, что инфляция большую часть времени оставалась выше 10% уровня.

Из «гипотезы А» следует парадоксальный вывод: низкие цены на нефть хороши для России! Как минимум, они хороши тем, что помогут добиться низких значений инфляции. Это прямо следует из высказывания Кудрина: «Обеспечить 3-4-процентный рост инфляции за год несложно при падении нефтегазовых доходов, которые являются драйвером спроса [читай, — инфляции] в экономике».

Неужели такое «несчастье», как падение цен на нефть, влечет за собой «счастье» низкой инфляции, как в народном выражении «не было бы счастья, да несчастье помогло»? Интуиция подсказывает: что-то здесь не так. Чтобы разобраться в этом парадоксе, необходимо проверить его «первоисточник», то есть «гипотезу А».

Гипотеза Кудрина не подтверждается

Несложная проверка показывает, что в логических рассуждениях Кудрина неверно лишь последнее (но самое важное) положение, которое говорит о том, что из-за роста денежной массы ускоряется инфляция.

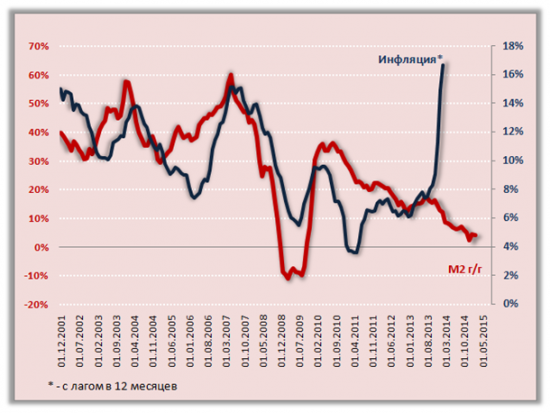

Посмотрим данные о приросте таких показателей, как денежная масса, денежная база и инфляция (график 1)

График 1. По мнению Алексея Кудрина, инфляция в России не опускалась до 3-4% в 2000-2007 годах из-за того, что прирост денежной массы был очень большим и «достигал в определенные годы 50%» из-за «напора нефтегазовых доходов».

Источник: Росстат, ЦБ

Подобные же данные (за 1999-2005 годы) приводит в своей статье Алексей Кудрин (2006, табл.1).

График подтверждает лишь слова Кудрина о том, что прирост денежной массы в отдельные годы был на уровне 50% (это 1999, 2000, 2003, 2006 годы). Однако эти данные не подтверждают гипотезу Кудрина, а противоречат ей. Например, ускорение до 50% прироста денежной массы в 2003 году привело не к ускорению инфляции, а к её снижению. Аналогичная ситуация наблюдалась и в 2006 году. Таким образом возникают серьезные сомнения в справедливости «гипотезы А»:

- Во-первых, в отдельные периоды особо бурного роста денежной массы (1999-2000; 2001-2003; 2004-2006), инфляция (вопреки логике «гипотезы А») снижалась быстрее обычного.

- Во-вторых, и это главный вопрос, почему при таких высоких темпах прироста денежной базы и денежной массы (от 22% до 70%) инфляция не разгонялась до более высоких значений, не стремилась к темпам роста денежной массы, а наоборот, неуклонно снижалась практически всё время?

Если посмотреть данные за более длительный период времени, 1997-2014 годы (график 2), то можно разглядеть и другие явления, полностью противоречащие логике Кудрина, например, всплески инфляции на фоне сокращения денежного предложения.

График 2. Вопреки логике Кудрина, рост инфляции в 1998, 2008, 2014 годах происходил на фоне снижения темпов роста денежного предложения в предыдущие годы. И наоборот, наращивание денежного предложения в периоды 1998-2000, 2008-2010, приводило к снижению инфляции.

Источник: Росстат, ЦБ

Снижение темпов прироста денежного предложения приводило в ряде случаев к росту инфляции (1998, 2008, 2014). И наоборот, в периоды, когда темпы прироста денежной массы увеличивались (1998-2000; 2001-2003; 2004-2006; 2008-2010) – инфляция снижалась ускоренными темпами.

Попытка найти математическую зависимость инфляции от прироста денежной массы не даёт положительного результата (график 3).

График 3. Гипотеза Кудрина не подтверждается. Инфляция очень слабо зависит от прироста денежной массы. Еще меньше зависимость инфляции от прироста денежной массы в предыдущем году.

Источник: Росстат, ЦБ. Каждая точка соответствует одному году. Данные за 1997-2014 годы.

Взаимосвязь показателей очень слабая или отсутствует. Взгляните на верхнюю часть графика 3.

- И максимальная инфляция (1998 год – 84%) и минимальная инфляция (2011 год – 6,1%) наблюдались при практически одинаковом приросте денежной массы на 21-22%.

- И наоборот, один и тот же уровень инфляции 9-11% наблюдается и при темпах прироста денежной массы менее 5% и при темпах около 50%.

- Если провести мысленную линию между точками 1998-1999-2000, то видно, как снижение инфляции происходит на фоне резкого роста (а не сокращения) денежной массы.

Формальный статистический подход это подтверждает (показатель R2 почти равный нулю говорит о многом[1]). Взаимосвязь показателей не говорит о том, что является причиной, а что следствием. Причинно-следственные связи между ростом денежной массы и инфляции неочевидны[2]. Но даже если мы предположим, что инфляция, в соответствии с «гипотезой А» все же зависит от прироста денежной массы, то формула зависимости, построенная обычными средствами Excel (приведена на графике) говорит, что прирост денежной массы на 10% приводит к приросту инфляции всего на 0,84% (см. верхнюю часть графика 3). Идея о том, что инфляция больше зависит от прироста денежной массы в предыдущем году, так же не подтверждается – зависимость еще более слабая (нижняя часть графика 3).

Результаты поиска взаимосвязи между инфляцией и денежной базой (вместо массы) дают аналогичный результат – взаимосвязь очень незначительная. Устранение т.н. «статистических выбросов» тоже не меняет картину: инфляция в диапазоне 7-15% случается и при почти нулевом приросте денежной массы, и при её приросте на уровне 50%.

Инфляция ускоряется из-за роста денежной массы, утверждает Кудрин. Но это не подтверждается фактами. А может ли быть наоборот, чтобы инфляция ускорялась из-за падения денежной массы? Да, такое происходит во время каждого кризиса в России. И есть вполне логичное объяснение, почему это происходит (см. Блинов, 2015)

Подведем короткий промежуточный итог.

- Первое: Попытки найти взаимосвязь между темпами прироста денежной массы и инфляции за период 1997-2014 годы не дают результата. «Гипотеза Кудрина» не подтверждается фактами.

- Второе: Большую часть времени прирост денежной массы значительно (в разы!) превышал уровень инфляции. Необходимо понять, куда же «уходили» эти деньги, раз уж они практически не приводили к росту цен?

Спрос рождает предложение, а не инфляцию

Оказывается, прирост денежной массы «предназначен» вовсе не для раскрутки инфляции, у него есть совсем другая (и очень важная!) миссия — рост ВВП.

Выше мы выяснили, что значительная часть прироста денег не вызывала роста инфляции. Но возникает вопрос – на что же тогда «расходовались» эти дополнительные деньги?

Сначала определимся, каким термином удобнее обозначить эту величину. Если из темпов прироста денежной массы вычесть темпы прироста цен, то мы получаем не что иное, как реальный прирост денежной массы[3]. На что «расходовался» реальный прирост денежной массы[4] нам и предстоит разобраться (график 4).

График 4. Необходимо выяснить, на что расходовался реальный прирост денежной массы (31%) в 2007 году и другие подобные ему годы. (2007 год взят для примера. Такая же ситуация была в 1999-2008 годах и 2010-2013 годах)

Источник: Росстат, ЦБ; *- рассчитано по упрощенной формуле

Приведем пример на бытовом уровне, используя те же цифры. Предположим за год цены выросли на 12%, а пенсии выросли на 43%. Любому пенсионеру понятно, что из этих 43% прироста 10% «ушло» на компенсацию роста цен. И только на оставшиеся 31% реально растёт потребление им товаров и услуг. Этот реальный рост потребления означает, что на эту величину вырос спрос со стороны пенсионера, а вслед за спросом вырос и объем производимых товаров и услуг.

Чтобы понять, какое значение спросу отводит Алексей Кудрин, проведем «лингвистический» экспресс-анализ его высказываний об инфляции (они уже приводились выше).

- «Обеспечить рост инфляции за год на уровне 3-4% несложно при падении нефтегазовых доходов, которые являются драйвером спроса в экономике». То есть спрос, в этой фразе Кудрина, вызывает инфляцию, и в данном случае даже почти синоним инфляции.

- Другая цитата из того же источника: «Соответственно, увеличивался спрос, не позволяя снижать инфляцию».

Обратите внимание, что спрос, в выкладках Кудрина, вызывает инфляцию. То есть драйвером, движителем инфляции была даже не денежная масса (что еще можно было бы понять), а именно спрос. Это противоречит известному выражению «Спрос рождает предложение», которое приписывают выдающемуся экономисту Джону Мейнарду Кейнсу. Кто в данном случае прав, Кудрин или Кейнс?

Если мы поверим Кейнсу, то ответ на наш вопрос – на что «расходовался реальный прирост денежной массы» – должен быть очень простой. Реальный прирост денежной массы «работал» на рост ВВП. Как и в нашем примере с пенсионером, увеличение количества денег в экономике могло не раскручивать инфляцию, а создавать новый спрос. В результате могло расти производство товаров и услуг для удовлетворения этого спроса. Всё в точности по формуле «Спрос рождает предложение». Соответственно, должен расти и ВВП.

Только что сделанное нами предположение можно сформулировать в виде гипотезы: «Рост реальной денежной массы приводит к росту ВВП». Назовём её «гипотезой Б». Чтобы проверить эту гипотезу, надо сравнить реальный прирост денежной массы и прирост ВВП за соответствующий период, что мы и сделаем в таблице 2.

Таблица 2. Динамика денежной массы, инфляция и прирост ВВП за 18 лет (1997-2014).

Источники: Росстат, ЦБ. *Рассчитано по упрощенной формуле.

Если представить последние две колонки таблицы 2 на диаграмме (график 5), то синхронность динамики этих двух показателей сразу бросается в глаза.

График 5. Реальный прирост денежной массы* имеет очень схожую динамику с приростом ВВП. Вопреки гипотезе Кудрина рост денежной массы «раскручивает» не инфляцию, а экономику (ВВП).

Источники: Росстат, ЦБ, расчеты автора; данные приведены в таблице 2. * — рассчитано по упрощенной формуле.

«Гипотеза Б» подтверждается, но на графике видны некоторые несовпадения (точки 1 и 2 в нижней части; годы 2008 и 2009 в верхней части), когда денежная масса падает, а ВВП при этом растёт и наоборот. Эти расхождения легко объясняются динамикой показателей внутри года (квартальной, месячной). Рассмотрим эти несовпадения.

Точка 1, 2008 год. Так, например, в 2008 году денежная масса в реальном выражении снизилась (-12,5%, см. таблицу 2), но ВВП в этом году вырос на 5,2%, вопреки нашему предположению (точка 1 в нижней части графика 5). Это расхождение показателей объясняется тем, что в течение трех кварталов 2008 года прирост денежной массы в годовом выражении был положительным (+22%; +11%; +7% соответственно в 1, 2 и 3 кварталах), и только в 4 квартале перешел в отрицательную зону, что и было зафиксировано, как годовой результат прироста денежной массы (-12,5%). В точном соответствии с динамикой реальной денежной массы вел себя и ВВП: по данным Росстата ВВП рос в первые три квартала 2008 года и упал лишь в 4 квартале. Но падение ВВП в одном квартале не смогло повлиять на годовой результат, ВВП по итогам 2008 года вырос на 5,2% (рост по кварталам: +9,2%; +7,9%; +6,4%; -1,3%)

Точка 2 – 2009 год. Аналогичным образом объясняется расхождение динамики реальной денежной массы и ВВП 2009 года. На графике 5 это расхождение выражается в отрицательном росте ВВП на фоне положительного прироста денежной массы (точка 2 в нижней части графика 5). Объясняется это просто. В течение 11 месяцев 2009 года прирост реальной денежной массы был отрицательным (-22%; -18%; -16% в 1, 2 и 3 кварталах соответственно) и только в декабре вышел в положительную зону, что и было зафиксировано как годовой результат. Но один месяц декабрь не мог повлиять на объем ВВП в 2009 году.

Объединим эти два случая. Говоря по-простому, гигантское сокращение денежной массы в 4 квартале 2008 года (а произошло оно из-за изъятия Центробанком более 5,5 триллионов рублей в ходе валютных интервенций), уже не могло «испортить» показатель ВВП 2008 года, но серьезнейшим образом повлияло на весь 2009 год[5].

Указанные выше расхождения можно устранить, перейдя от годовых значений к квартальным. Произведя ряд вычислений (расчет квартальных данных, вычисление реальной денежной массы не по упрощенной, а по точной формуле, устранение сезонности), получаем данные, подтверждающие тесную взаимосвязь ВВП и реальной денежной массы (график 6)

График 6. Между реальной денежной массой М2 и ВВП существует тесная взаимосвязь. Снижение темпов прироста реальной денежной массы в последние 8 кварталов привело к снижению темпов роста ВВП (красная извилистая стрелка).

Исходные данные: Росстат, ЦБ. Расчеты автора. Каждая точка соответствует кварталу (данные с 1 кв. 1998 по 4 кв. 2014, использованы скользящие 4 квартальные средние показателей)

Динамика показателей за последние 8 кварталов (с 1 кв. 2013 по 4 кв. 2014), показанная на графике 6 красной извилистой стрелкой, полностью соответствует «гипотезе Б» о влиянии реальной денежной массы на ВВП. Уравнение зависимости приведено на графике и вычислено автоматически при построении линии тренда в Excel.

6 точек на графике серьезно отклоняются от основного массива точек. Не вдаваясь в подробности отметим, что связано это прежде всего с применением четырехквартальных скользящих средних для устранения сезонности[6]. Если исключить из рассмотрения упомянутые выше 6 точек, как своеобразный «статистический выброс», то оставшиеся точки диаграммы (62 из 68) укладываются в намного более тесную зависимость (график7).

График 7. Каждый раз, когда реальная денежная масса растет на 10% это вызывает ускорение темпов ВВП примерно на 3%. И наоборот, падение реальной денежной массы на 10% вызывает снижение темпов ВВП на 3%. Красная линия показывает фактическое значение прироста реальной денежной массы на 1 марта 2015 года (падение на 11%)

Исходные данные: Росстат, ЦБ, расчеты автора. Каждая точка соответствует кварталу (данные с 1 кв. 1998 по 4 кв. 2014, использованы скользящие 4 квартальные средние показателей).

Эту зависимость, в соответствии с «гипотезой Б», можно понимать просто: изменение темпов прироста реальной денежной массы на 10% приводит к изменению темпов прироста ВВП на 3% (из коэффициента 0,3 перед переменной x в уравнении). «Гипотеза Б» подтверждается.

Красная линия показывает фактическую динамику реальной денежной массы на 1 марта 2015 года (-11%). Среднее значение за 4 квартала (использующиеся при построении диаграммы) пока так сильно не упали (-2%). Но при сохранении текущей политики Центробанка они будут стремиться в эту область. Как следствие падение ВВП через 2-3 квартала составит от -2% до -8%.

Рост ВВП как следствие роста денежной массы

Из всего сказанного выше можно сделать два основных вывода.

Вывод первый, теоретический: экономическая история России с 1997 года подтверждает, что рост денежной массы приводит к росту ВВП и практически не приводит к росту инфляции. Другими словами, «гипотеза А» (или, если хотите, гипотеза Кудрина) не подтверждается, а «гипотеза Б» (изложенная в этой статье) подтверждается.

Вывод второй, практический: «Золотым правилом» экономического роста для экономических властей, прежде всего Центрального банка, должно стать поддержание достаточного темпа прироста реальной денежной массы. Другими словами, темп прироста номинальной денежной массы должен быть выше уровня инфляции, именно в этом случае возможен рост ВВП.

«Золотое правило» экономического роста: темп прироста номинальной денежной массы должен быть выше уровня инфляции, именно в этом случае возможен рост ВВП.

Интереснейшую тему влияния денежной массы на рост экономики можно было бы продолжать.

- Можно углубиться в теоретическое подтверждение «гипотезы Б» (гипотезу легко вывести математически из известного уравнения Фишера для количества денег в обращении).

- Можно приводить подтверждающие гипотезу исторические примеры того, как экономический спад после «шоковой терапии» переходил в экономический рост сразу, как только прирост денежной массы начинал превышать инфляцию, то есть начиналось выполнение «золотого правила». Так в Польше «шоковая терапия» началась в конце 1989 года. Но в 1990 и 1991 годах денежная масса росла медленнее инфляции, и это определяло падение ВВП; в 1992 прирост денежной массы стал опережать инфляцию и это был первый год роста ВВП после «шоковой терапии».

- Можно приводить еще более яркие примеры, того, как «шоковая терапия» приводила не к спаду, а к росту ВВП аж на 7,4%, т.к. «золотое правило» выполнялось непосредственно в год «шоковой терапии». Так было во Вьетнаме в 1989 году. Тогда произошла полная либерализации цен и курса вьетнамского донга («шоковая терапия»), но при росте цен на 75% денежную массу нарастили на 213% (т.е. более чем в 3 раза опережая темп инфляции). «Золотое правило» было выполнено с «запасом». В результате падения ВВП при проведении «шоковой терапии» во Вьетнаме не было, наоборот, был рост ВВП на 7,4%.

- Можно указать, что правило поддержания роста денежной массы прямо записано в самых первых строках раздела «Цели денежно-кредитной политики» законодательного Акта о Федеральном резерве: «Правление ФРС и Федеральный комитет по операциям на открытом рынке должны поддерживать долгосрочный рост денежных и кредитных агрегатов…»[7] Пример Федерального резерва, без преувеличения самого влиятельного и продвинутого центрального банка в мире, может и должен браться на вооружение Банком России.

- Можно отдельно рассмотреть вопрос, почему рост ВВП на 5% «требует» роста реальной денежной массы не на 5%, а на большую величину, около 20% для России (одна из причин – дополнительных денег требует рост инвестиций, который практически не влияет на потребительские цены; есть и другие, более фундаментальные причины).

Но все эти вопросы хороши для рассмотрения в отдельной статье. Мы сейчас не будем на них отвлекаться, но рассмотрим два вопроса, которые важны с практической точки зрения.

Рост ВВП на 10% не предел

Формулируя первый вопрос и отвечая на него, мы увидим, что наращивание реальной денежной массы без сбоев «преобразуется» в рост экономики как минимум до уровня 10% роста ВВП в год.

Итак, первый вопрос: до каких верхних пределов наращивание реальной денежной массы приводит к росту ВВП? Другими словами, мы знаем, что рост реальной денежной массы приводит к росту ВВП. Но до каких пор это может продолжаться? Возможны ли в России темпы роста ВВП 8%, 10% или даже более высокие, скажем 15%?

Особенно важен этот вопрос для ситуаций, подобных ситуации 2003-2008 годов. Ведь в эти годы вливания денежной массы в экономику могли быть еще больше. Взгляните еще раз в таблицу 1. Выкупая сотни миллиардов долларов в резервы, Центральный банк эмитировал триллионы рублей, которые в конечном счете увеличивали денежную массу.

Но денежная масса могла расти еще больше! Ведь одна из целей – не дать рублю укрепиться – так и не была достигнута. С 32 рублей за доллар, произошло укрепление рубля до 23 рублей за доллар в июле 2008 года. О чем это говорит? Это говорит о том, что еще сотни миллиардов долларов могли быть выкуплены Центральным банком в резервы и еще триллионы рублей добавлены в экономику. Можно ли быть уверенным, что приток этих денег и далее способствовал бы росту ВВП? Можно ли было без опасений наращивать денежную массу еще более высокими темпами (например, не 50% в год, а 80% или даже 100%)?

Этот вопрос (какие «потолки» роста ВВП за счет наращивания реальной денежной массы существуют?) имеет убедительный, проверенный на практике ответ: до 10% роста ВВП никаких проблем не возникает. Подтверждение тому высокие темпы роста ВВП в России в 2000, 2006, 2007 годах (график 8).

График 8. В 2000 году Россия по темпам роста ВВП превзошла даже Китай. Высокие темпы (более 8%) наблюдались также в 2006 и 2007 годах.

Источники: Росстат, FRED.

Так в 2000-м году Россия с темпом прироста ВВП 10% единственный раз в новейшей истории по этому показателю превзошла даже Китай. Напомню, что реальная денежная масса выросла в 2000 году на 61%, что остается рекордным показателем на сегодняшний день (см. график 2 и табл.2). Всё как мы и предполагали – увеличение количества денег не раскрутило инфляцию (она снизилась в 2000 году с 37% до 20%), но вызвало рекордный подъем ВВП.

Высокие темпы роста – более 8% — наблюдались в 2006 и 2007 годах, а также в первом и втором кварталах 2008 года (9,2% и 7,9% соответственно).

Итак, ответ на первый вопрос такой: 10% роста ВВП далеко не предел. Достигнув 10% роста в ближайшие годы, можно попробовать выйти и на более высокие темпы. Но сейчас, когда темпы роста колеблются около 0%, можно считать, что в ближайшее время никаких ограничений для «раскрутки» ВВП путем наращивания реальной денежной массы нет.

Практический вывод для ЦБ: любая ситуация укрепления рубля по отношению к зарубежным валютам, наподобие той, которая была в 2003-2008 годах, может быть использована для роста ВВП в России. Способ реализации прост – добавлять рублевую денежную массу в экономику (попутно борясь с укреплением рубля и пополняя золотовалютные резервы).

Этот способ применим прямо сейчас. Всё к этому располагает:

- рубль укрепляется уже на протяжении нескольких месяцев;

- ЗВР не мешает пополнить, ведь за последний год потрачено более 100 млрд. долларов золотовалютных резервов;

- реальная денежная масса сокращается (на 1 марта 2015 года – минус 11% в годовом выражении).

Более того, наращивать денежную массу можно не только в период укрепления рубля, но и в период его ослабления (и даже способствуя этому ослаблению). Хорошим примером может служить тот самый рекордный 2000-й год, ведь наращивание денежной массы происходило на фоне ослабления рубля. Так в начале года доллар стоил 27 рублей, а в конце года – 28,2 рубля. А инфляция? Инфляция, повторюсь, только снизилась (с 37% до 20%).

Как бороться с инфляцией созданием «длинных денег»

Отвечая на второй вопрос, мы поймем, что бороться с инфляцией эффективно надо не сокращением денежного предложения, а созданием «длинных денег» (созданием спроса на деньги со стороны ЦБ и Минфина).

Итак, второй вопрос: что же все-таки делать с инфляцией?

Выше мы поняли, что от инфляции в некотором смысле, можно абстрагироваться. Ведь если важен реальный рост денежной массы, то какая бы ни была инфляция, её последствия можно преодолеть. Просто денег надо добавлять в экономику больше, чем инфляцией «съедаются». Инфляция 10%? Хорошо, увеличим денежную массу на 30%. Инфляция 17%? – Нет проблем, нарастим денежную массу на 37% (как мудрые вьетнамцы, см. выше). Ничего сложного для понимания здесь нет, именно по такому принципу происходит индексация пенсий и пособий незащищенным слоям населения (какая бы ни была инфляция, она должна быть полностью «индексирована»; инфляция воспринимается как данность).

Но вопрос инфляции все-таки остается. В конце концов, чем ниже инфляция, тем легче выполнять «золотое правило»! Что необходимо, чтобы довести инфляцию до уровня 4% (долгосрочная цель ЦБ) или даже до 2% (цели по инфляции в США и Европе)?

Выше было показано, что на изменение денежной массы инфляция почти не реагирует (а иногда реагирует «наоборот»). Как же можно с инфляцией совладать?

Далее мы покажем, что инструменты борьбы с инфляцией у Правительства и ЦБ есть. Но делается это не путем уменьшения денежного предложения, а путём увеличения спроса на деньги со стороны экономических властей. Суть идеи: сдерживать наращивание денежной массы не нужно, особенно в годы хорошей конъюнктуры. А восстанавливать баланс спроса и предложения на рынке денег надо предложением особого товара – облигаций Минфина и ЦБ.

Чтобы понять идею, возьмём в качестве примера какой-либо год из периода 2003-2008 годов. В эти годы полностью «победить» укрепление рубля не получалось. Для удержания рубля от укрепления еще сильнее пришлось бы увеличивать денежную базу, за ней бы росла денежная масса. А по «гипотезе А» (гипотезе Кудрина), доминировавшей в то время, инфляция вышла бы в этом случае из-под контроля.

Рассмотрим 2007 год, просто потому, что мы уже рассматривали его ранее на графике 4. Практически такой же график, но слегка видоизмененный (график 9) показывает пунктиром дополнительное увеличение денежной массы, которое бы произошло при сценарии удержания курса рубля от укрепления. Рассчитать эту величину невозможно. Для целей дальнейшего изложения точная величина не важна, примем её за 43%.

График 9. Удержание рубля от укрепления в 2007 году потребовало бы (в процессе дополнительного наращивания валютных резервов) дополнительного увеличения денежной базы, а с ней и денежной массы.

Источники: ЦБ, расчеты автора. Дополнительный прирост – условное значение.

Чтобы понять диаграмму, надо вспомнить курс рубля в то время. За 2007 год рубль укрепился с 26,3 до 24,5 рубля за доллар при фактическом приросте денежной массы на 43%.

Для удержания курса рубля на первоначальном уровне (26,3) потребовалось бы дополнительно выкупить доллары в ЗВР, нарастить тем самым денежную базу. А это привело бы к приросту денежной массы на дополнительные 43% (произвольно выбранное для примера значение). Они показаны как область, выделенная зеленым штрихом на графике. Общий прирост денежной массы в этом случае составил бы уже 86%.

Если экономика сама обеспечит производство товаров и услуг на эту дополнительную сумму (а это около 4 трлн. рублей), то всплеска инфляции не будет. Мы отмечали, что экономика России очень хорошо реагирует на рост денежной массы и увеличивает предложение. То есть можно надеяться, что и в нашем гипотетическом случае производство товаров и услуг вырастет на эту сумму, вырастут инвестиции.

Но если экономика не среагирует как надо, смогут ли экономические власти (ЦБ и Минфин) вмешаться в происходящее? Ответ – да! Они обладают возможностью предлагать «товар» практически на неограниченную сумму в зависимости от ситуации, регулируя тем самым уровень инфляции. Этим товаром являются любые обязательства Минфина (ГКО, ОФЗ) или Центробанка (ОБР – облигации Банка России). «Продавая» на рынке свои обязательства, ЦБ и Минфин связывают излишние деньги и гасят риск роста инфляции.

Вполне вероятно, что рекордно низкая инфляция в 2011 году была достигнута, в том числе, благодаря активному размещению облигаций Банка России (ОБР), график 10.

График 10. Размещение ОБР на сумму почти один триллион рублей в годовом выражении в 2010 году способствовало рекордно низкой инфляции в 2011 году.

Источник: ЦБ РФ, расчёты автора. Объемы пересчитаны в годовое исчисление (например, ОБР на сумму 200 млрд. руб., размещенные на 6 месяцев, учитываются как 100 млрд. руб. в годовом выражении; ОБР на сумму 200 млрд. руб., размещенные на 3 месяца, учитываются как 50 млрд. руб. в годовом выражении и т.д.)

Вполне возможно, что подобная динамика наблюдается и в размещениях ценных бумаг Минфина (не располагаю этой статистикой на момент написания статьи).

Вдумайтесь, ведь именно так поступают США. Продавая свои долговые бумаги, они связывают огромное количество долларов как внутри страны, так и во многих других странах (монархии Залива, Япония, Китай, Россия). В том числе благодаря этому США удается удерживать в русле инфляцию, при том, что за многолетнюю историю в мире выпущены десятки триллионов долларов.

И здесь стоит подчеркнуть, что, при решении проблемы «лишних» денег путём их связывания облигациями, решается и одна из задач, поставленных президентом России Владимиром Путиным. Отсутствие «длинных денег» справедливо беспокоит нашего президента. «Нам нужны дешевые и длинные деньги для кредитования экономики. Я прошу правительство и Центробанк подумать над механизмами решения таких задач», — заявил Владимир Путин еще в своем обращении к Федеральному собранию в декабре 2012 года. «Знаю хорошо, что мне возразят и скажут некоторые эксперты, что обеспечение «длинных» денег – это не задача Центрального банка, что «длинные» деньги – это накопления граждан, предприятий, пенсионные деньги и так далее. Да, все это хорошо известно. Но также известно, что в ФРС Соединенных Штатов, в Европейском Центробанке, в других некоторых центральных банках прямо в уставах записана обязанность этих структур думать о рабочих местах и обеспечении темпа роста экономики»

И вот оно, готовое решение проблемы! Если размещаемые Банком России и Минфином облигации будут долгосрочными[8], то благоприятным «побочным» последствием такой практики ЦБ и Минфина станет долгожданное появление в России «длинных денег» и ряд других положительных эффектов.

- При продаже Минфином и Центробанком «длинных» долговых бумаг (5, 10, 20, 30 лет), «явочным порядком» происходит инвестирование средств граждан, предприятий, банков на долгие сроки в эти бумаги;

- В экономике вырастает объем залоговой базы, что облегчает инвестирование

- Минфин и ЦБ, получая деньги на долгий срок, получают возможность и предлагать их тоже на долгий срок.

- Наличие большого рынка долговых бумаг (30-40 трлн. рублей) позволяет Центробанку в экстренных случаях добавлять деньги в экономику, выкупая за эмитированные рубли облигации (свои или Минфина) на вторичном рынке. Потребность в этом возникает, когда рублевая денежная масса резко сокращается в результате, например, валютных интервенций самого же Центробанка.

Сколько «длинных денег» Россия могла сгенерировать описанным выше способом в 2003-2008 годах? Точный ответ невозможен, но определить метод расчета возможно. Давайте вспомним некоторые цифры, приведенные в таблице 1. А затем попробуем предположить, как они изменились бы в сценарии «длинных денег».

Фактический сценарий. С 1 января 2003 по 1 января 2008 года рубль укрепился с 32 до 24 рублей за доллар. При этом борьба с укреплением рубля всё-таки велась. В процессе скупки долларов за эмитированные Центробанком рубли выросли золотовалютные резервы на 430 млрд. долларов, денежная масса увеличилась на 10,8 триллиона рублей (10,8 трлн.руб./430 млрд.долл.= около 25 руб. за один доллар – условная цена скупки долларов в резервы).

Сценарий «длинных денег». В этом сценарии рублю не позволили укрепиться, его курс остался на уровне 32 рубля за доллар вплоть до 1 января 2008 года. Главный вопрос (точный ответ на который невозможен) – сколько еще долларов пришлось бы скупить в резервы для удержания такого курса? Дальнейший расчет не представляет сложности. Денежная масса увеличилась бы на сумму прироста валютных резервов, пересчитанную в рубли по курсу 32 рубля за доллар. На эту сумму и были бы выпущены «длинные бумаги» ЦБ и Минфина, «связывающие» этот прирост рублёвой массы.

Например, если бы для удержания курса рубля от укрепления пришлось скупить еще 100 млрд. долларов, то «длинных бумаг» было бы выпущено на 3,2 трлн. рублей (100 млрд. долларов умножить на 32 рубля за доллар). При других объемах скупки резервов цифры меняются соответственно (если дополнительно скупили валюты на 500 млрд. долларов – то «длинных бумаг» выпустили на 16 трлн. рублей; если на 1 трлн. долларов – то на 32 трлн. рублей и т.п.)

Какая цифра ближе к реальности, 100 млрд. долларов, 1 триллион или какая-то другая – решите сами. Посчитайте. В любом случае ясно, что Россия не использовала шанс создать дополнительные валютные резервы на сотни миллиардов долларов, создать «длинные деньги» на триллионы (или даже скорее на десятки триллионов) рублей, избежать всех «прелестей» укрепления рубля в виде удушения внутреннего производства и расцвета импорта («голландская болезнь»).

Вместо заключения

Когда я уже завершал работу над этой статьёй, было опубликовано интервью Дмитрия Тулина «Комсомольской правде» под красноречивым заголовком «Если просто засыпать экономику деньгами, развития не будет».

К сожалению, пока люди, ответственные за денежно-кредитную политику в России, придерживаются таких взглядов, экономика сможет расти лишь под влиянием внешних факторов, а длинных денег «российского происхождения» ей не дождаться.

[1] Чем более тесно связаны показатели, тем ближе этот показатель к единице.

[3] Реальный прирост в данном случае рассчитан по упрощенной формуле. Применима аналогия с зарплатой. Если зарплата выросла на 15%, а цены на «корзину» потребляемых товаров выросли на 10%, то реальный прирост зарплаты приблизительно составил 5% (15% минус 10%). Однако эта формула упрощенная. Более точное значение рассчитывается через отношение «новой» зарплаты к «новой» стоимости корзины: (100+15)/(100+10)=1,04545. Это означает, что реальный прирост зарплаты по уточненному расчету равен 4,545%, или 4,5% округлённо. Различием между 5% по приближенному расчету и 4,5% по уточненному расчету в некоторых случаях можно пренебречь, особенно если речь идет о небольших, в пределах 10% темпах прироста.

[4] «Реальный прирост денежной массы» и «прирост реальной денежной массы» используются далее как синонимы (сравн. «реальный рост зарплат», «рост реальных зарплат»)

[5] Это типичный случай проблемы сопоставления данных на конкретную дату (денежная масса, количество станков, остатки на складе) с данными, показывающими объемы за период (ВВП, объем произведенных деталей, обороты склада).

[6] Все отклоняющиеся от основного массива точки относятся к периоду кризиса 1998 года и сразу после него. Минимальное значение реальной денежной массы в этот период было достигнуто в 1 квартале 1999 года, после чего, со 2 квартала 1999 года начался рост реальной денежной массы. Рост ВВП тоже начался во втором квартале 1999 года. Однако применение скользящих средних за 4 квартала, «переносит» начало роста реальной денежной массы аж на 2-й квартал 2000 года, когда рост ВВП продолжался уже целый год.

Доктор экономических наук и экс-министр финансов Алексей Кудрин 18 марта сказал, что обеспечить рост инфляции за год на уровне трех-четырех процентов несложно при падении нефтегазовых доходов, которые являются драйвером спроса в экономике. Цитируем по сообщению ТАСС: «У нас инфляция все-таки будет исторически низкой когда-то — 3–4%. Вообще, 3–4% обеспечить не так сложно. Это не обеспечивалось раньше, потому что у нас был напор нефтегазовых доходов, которые хотели потратить. ЦБ выкупал их в резервы. Весь график роста золотовалютных резервов означает одновременно увеличение денежной базы в экономике и, соответственно, денежной массы». По словам Кудрина, в определенные годы прирост денежной массы был на уровне 50%. «Соответственно, увеличивался спрос, не позволяя снижать инфляцию», — сказал экс-министр финансов.

Подобные мысли Алексей Кудрин излагал и ранее в своих статьях. В одной из них он говорит, что при большом притоке доходов от экспорта сырья укрепляются национальные валюты. А попытки бороться с этим укреплением «приводят к увеличению объема золотовалютных резервов и, следовательно, к дополнительной денежной эмиссии, намного превышающей потребности экономики. В результате денежно-кредитная система становится разбалансированной, ускоряется инфляция, растет реальный эффективный курс национальной валюты».

Дмитрий Тулин, первый зампред ЦБ, курирующий денежно-кредитную политику, в своем интервью агентству Reuters 5 марта практически повторил мысль Кудрина, сказав, что в эру притока нефтедолларов «рост резервов — через покупку валюты Центробанком — был основным источником роста денежного предложения. И мы страдали из-за того, что оно росло более высокими темпами, чем хотелось, и темпы инфляции были выше, чем хотелось бы, так называемая голландская болезнь».

Давайте назовем «гипотезой А» предположение Кудрина о наличии зависимости инфляции в России от роста денежной массы. Логическая взаимосвязь явлений, изложенная в этой гипотезе, отражена в таблице 1.

Последовательность «укрепление рубля — накопление резервов — рост денежной базы — рост денежной массы» подтверждается фактами. Но итоговый вывод о росте инфляции не оправдывается: инфляция снизилась. Более того, она снижалась вплоть до марта 2007 года (до 7,5% в годовом выражении).

Из гипотезы А следует парадоксальный (и, как мы увидим далее, неверный) вывод: низкие цены на нефть хороши как минимум тем, что помогут добиться низких значений инфляции. Неужели такое «несчастье», как падение цен на нефть, влечет за собой «счастье» низкой инфляции? Чтобы разобраться в этом парадоксе, необходимо проверить его «первоисточник», то есть гипотезу А.

Гипотеза Кудрина не подтверждается

Несложная проверка показывает, что в логических рассуждениях Кудрина неверно последнее (но ключевое) предположение, что из-за роста денежной массы ускоряется инфляция.

Посмотрим данные о приросте таких показателей, как денежная масса, денежная база и инфляция (см. график 1). Вопреки логике Кудрина рост инфляции в 1998, 2008 и 2014 годах происходил на фоне снижения темпов роста денежного предложения. И наоборот, наращивание денежного предложения в периоды 1998–2000 и 2008–2010 годов вело к снижению инфляции.

График подтверждает, что прирост денежной массы в отдельные годы был на уровне 50% и выше (это 1999, 2000, 2003, 2006 годы). Но в эти самые периоды бурного роста денежной массы (1998–2000; 2001–2003; 2004–2006; 2008–2010) инфляция (вопреки логике гипотезы А) снижалась. Так, ускорение до 50% (эти данные приводит Кудрин) прироста денежной массы в 2003 году привело не к ускорению инфляции, а к ее снижению. Аналогичная ситуация наблюдалась и в 2006 году. И наоборот, происходит рост инфляции при замедлении роста денежной массы. Снижение темпов прироста денежной массы приводило к росту инфляции в 1998, 2008, 2014 годах.

Попытка найти математическую зависимость инфляции от прироста денежной массы не дает положительного результата (см. график 2).

Взаимосвязь денежной массы и инфляции очень слабая или отсутствует. Взгляните на график 2. И максимальная инфляция (1998 год — 84%), и минимальная инфляция (2011 год — 6,1%) наблюдалась практически при одинаковом приросте денежной массы — на 21–22%. И наоборот, один и тот же уровень инфляции 9–11% наблюдается и при темпах прироста денежной массы менее 5%, и при темпах около 50%. Если провести мысленную линию между точками 1998–1999–2000, то видно, как снижение инфляции происходит на фоне резкого роста (а не сокращения) денежной массы.

Формальный статистический подход это подтверждает: показатель R2, почти равный нулю, говорит о многом. Ведь чем более тесно связаны показатели, тем ближе R2 к единице. И наоборот, R2, близкий к нулю (как в нашем случае), говорит об отсутствии связи между показателями.

Другие попытки найти взаимосвязь между денежными агрегатами и инфляцией тоже не дают результата. Идея, что инфляция больше зависит от прироста денежной массы в предыдущем году, не подтверждается: зависимость еще более слабая (R2 = 0,0023). Не меняет картину и устранение так называемых статистических выбросов: инфляция в диапазоне 7–15% случается и при почти нулевом приросте денежной массы, и при ее приросте на уровне 50%. Результаты поиска взаимосвязи между инфляцией и денежной базой (вместо массы) дают аналогичный результат: взаимосвязь очень незначительная.

На самом деле, даже если бы мы нашли взаимосвязь (корреляцию) показателей, это ничего не говорило бы нам о том, что является причиной, а что следствием. Причинно-следственные связи между ростом денежной массы и инфляции неочевидны. Более того, есть вполне логичное и подтверждающееся фактами объяснение того, как сокращение денежной массы может (вопреки гипотезе А) приводить к всплеску инфляции (см. схему).

Инфляция ускоряется из-за роста денежной массы, утверждает Кудрин. Но это не подтверждается фактами. Напротив, во время каждого кризиса в России инфляция ускоряется на фоне падения денежной массы.

Подведем короткий промежуточный итог:попытки найти взаимосвязь между темпами прироста денежной массы и инфляции за период 1997–2014 годов не дают результата. Гипотеза Кудрина не подтверждается фактами.

Спрос рождает предложение, а не инфляцию

Выше мы выяснили, что значительная часть прироста денег не вызывала роста инфляции. Но возникает вопрос: на что же тогда «расходовались» эти дополнительные деньги? Сейчас мы увидим, что прирост денежной массы «предназначен» вовсе не для раскрутки инфляции, у него есть другая «миссия» — рост ВВП.

Сначала определимся с терминами. Если из темпов прироста денежной массы вычесть темпы прироста цен, то мы получаем не что иное, как реальный прирост денежной массы*. На что «расходовался» реальный прирост денежной массы**, нам и предстоит разобраться (см. график 3).

Приведем пример на бытовом уровне, используя те же цифры, что и на графике 3. Предположим, за год цены выросли на 12%, а пенсии — на 43%. Любому пенсионеру понятно, что из этих 43% прироста 12% ушло на компенсацию роста цен. И только на оставшиеся 31% реально растет потребление им товаров и услуг. Этот реальный рост потребления означает, что на эту величину вырос спрос со стороны пенсионера, а вслед за спросом вырос и реальный объем производимых товаров и услуг.

Сразу вспоминается выражение «спрос рождает предложение», которое приписывают многим, в том числе выдающемуся экономисту Джону Мейнарду Кейнсу.

А что говорит о спросе Алексей Кудрин? Проведем «лингвистический» экспресс-анализ его высказываний об инфляции:

— «обеспечить рост инфляции за год на уровне трех-четырех процентов несложно при падении нефтегазовых доходов, которые являются драйвером спроса в экономике»;

— «соответственно, увеличивался спрос, не позволяя снижать инфляцию».

Спрос в этих фразах вызывает инфляцию, а иногда почти синоним инфляции. Итак, по Кудрину, спрос вызывает инфляцию. По Кейнсу же, спрос рождает предложение. Кому верить?

Если мы поверим Кейнсу, то ответ на наш вопрос (на что «расходовался» реальный прирост денежной массы?) очень прост. Реальный прирост денежной массы работал на рост ВВП. Назовем это предположение «гипотезой Б»: рост реальной денежной массы приводит к росту ВВП. Чтобы проверить эту гипотезу, надо сравнить реальный прирост денежной массы и прирост ВВП за соответствующий период, что мы и сделаем (см. таблицу 2).

В двух последних колонках этой таблицы показатели, которые, согласно гипотезе Б, должны быть тесно взаимосвязаны. Если представить их на диаграмме (см. график 4), то синхронность динамики показателей сразу бросается в глаза.

Гипотеза Б этими данными подтверждается, но на графике 4 видны некоторые несовпадения. Например, в 2008 году денежная масса падает, а ВВП при этом растет. В 2009 году все наоборот . Эти расхождения легко объясняются динамикой показателей внутри года (квартальной, месячной).

Так, в 2008 году денежная масса в реальном выражении снизилась (–12%, см. таблицу 2), но ВВП в этом году вырос на 5,2%, вопреки гипотезе Б. Это расхождение показателей объясняется тем, что в течение трех кварталов 2008 года прирост денежной массы в годовом выражении был положительным (+22%; +11%; +7% соответственно в первом, втором и третьем кварталах) и только в четвертом квартале перешел в отрицательную зону, что и было зафиксировано как годовой результат прироста денежной массы (–12%). В точном соответствии с динамикой реальной денежной массы вел себя и ВВП: по данным Росстата, ВВП рос первые три квартала 2008 года, а упал лишь в четвертом. Но падение ВВП в одном квартале не смогло повлиять на годовой результат, ВВП по итогам 2008 года вырос на 5,2% (рост по кварталам: +9,2%; +7,9%; +6,4%; –1,3%)

Аналогичным образом объясняется расхождение динамики реальной денежной массы и ВВП 2009 года. На графике 4 это расхождение выражается в отрицательном росте ВВП на фоне положительного прироста денежной массы. Объясняется это просто. В течение 11 месяцев 2009 года прирост реальной денежной массы был отрицательным (–22%; –18%; –16% в первом, втором и третьем кварталах соответственно) и только в декабре вышел в положительную зону, что и было зафиксировано как годовой результат. Но это уже не могло повлиять на объем ВВП в 2009 году.

Говоря попросту, гигантское сокращение денежной массы в четвертом квартале 2008 года (а произошло оно главным образом из-за изъятия Центробанком более 5,5 трлн рублей из экономики в ходе валютных интервенций) уже не смогло «испортить» показатель ВВП 2008 года, но серьезнейшим образом повлияло на весь 2009 год***.

Указанные выше расхождения можно устранить, перейдя от годовых значений к квартальным. Произведя ряд вычислений (расчет квартальных данных; вычисление реальной денежной массы не по упрощенной, а по точной формуле; устранение сезонности; исключение «статистических выбросов»****), получаем данные, подтверждающие тесную взаимосвязь ВВП и реальной денежной массы (см. график 5).

Эту взаимосвязь, в соответствии с гипотезой Б, можно понимать так: изменение темпов прироста реальной денежной массы на 10% приводит к изменению темпов прироста ВВП на 3% (из коэффициента 0,3 перед переменной x в уравнении). Гипотеза Б подтверждается фактами.

*Реальный прирост в данном случае рассчитан по упрощенной формуле. Применима аналогия с зарплатой. Если зарплата выросла на 15%, а цены на корзину потребляемых товаров выросли на 10%, то реальный прирост зарплаты приблизительно составил 5% (15% минус 10%). Однако эта формула упрощенная. Более точное значение рассчитывается через отношение «новой» зарплаты к «новой» стоимости корзины: (100 + 15) / (100 + 10) = 1,04545. Это означает, что реальный прирост зарплаты по уточненному расчету равен 4,545%, или 4,5% округленно. Различием между 5% по приближенному расчету и 4,5% по уточненному расчету в некоторых случаях можно пренебречь, особенно если речь идет о небольших, в пределах 10%, темпах прироста.

**«Реальный прирост денежной массы» и «прирост реальной денежной массы» используются далее как синонимы (ср. «реальный рост зарплат», «рост реальных зарплат»).

***Это типичный случай проблемы сопоставления данных на конкретную дату (денежная масса, количество станков, остатки на складе) с данными, показывающими объемы за период (ВВП, объем произведенных деталей, обороты склада).

****Из 68 точек исключено шесть. Все отклоняющиеся от основного массива точки относятся к периоду кризиса 1998 года и сразу после него.

Рост ВВП как следствие роста реальной денежной массы

Из всего сказанного выше можно сделать два основных вывода. Экономическая история России с 1997 года подтверждает гипотезу, что рост денежной массы приводит к росту ВВП и практически не приводит к росту инфляции. «Золотым правилом» экономического роста для экономических властей, прежде всего Центрального банка, должно стать поддержание достаточного темпа прироста реальной денежной массы. Другими словами, темп прироста номинальной денежной массы должен быть выше уровня инфляции, именно в этом случае возможен (и даже «неизбежен») рост ВВП.

Выявление взаимосвязи между реальной денежной массой и ВВП позволяет делать прогнозы на основе нашей гипотезы (см. таблицу 3). Как мы видим, при сохранении текущей денежной политики мы будем иметь отрицательные темпы роста ВВП. А при активном денежном смягчении, пусть и заметно уступающем периоду 2003–2007 годов, мы можем выйти на рост ВВП в диапазоне от 2,5 до 6,1% годовых уже в этом, 2015 году.

Интереснейшую тему влияния денежной массы на рост экономики можно было бы продолжать. Например, можно вывести гипотезу Б аналитически из известного уравнения Фишера для количества денег в обращении. Можно приводить подтверждающие гипотезу исторические примеры того, как экономический спад после шоковой терапии переходил в экономический рост сразу, как только прирост денежной массы начинал превышать инфляцию, то есть начиналось выполнение «золотого правила». Так, в Польше шоковая терапия началась в конце 1989 года. Но в 1990 и 1991 годах денежная масса росла медленнее инфляции, и это определяло падение ВВП; в 1992-м прирост денежной массы стал опережать инфляцию, и это был первый год роста ВВП после шоковой терапии.

Можно привести еще более яркие примеры того, как шоковая терапия вела не к спаду, а к росту ВВП на целых 7,4%, поскольку «золотое правило» выполнялось непосредственно в год шоковой терапии. В начале 1989 года (раньше, чем в Польше) во Вьетнаме произошла полная либерализации цен и курса вьетнамского донга (шоковая терапия), но при росте цен на 75% денежную массу нарастили на 213% (то есть более чем втрое опережая темп инфляции). «Золотое правило» было выполнено с «запасом». И падения ВВП при проведении шоковой терапии во Вьетнаме не было, наоборот, ВВП вырос на 7,4%.

Можно указать, что правило поддержания роста денежной массы прямо записано в самых первых строках раздела «Цели денежно-кредитной политики» Акта о Федеральном резерве: «Правление ФРС и Федеральный комитет по операциям на открытом рынке должны поддерживать долгосрочный рост денежных и кредитных агрегатов…»* Именно это является главной обязанностью ФРС. Пример Федерального резерва, без преувеличения самого влиятельного и продвинутого центрального банка в мире, может и должен браться на вооружение Банком России.

Можно отдельно рассмотреть вопрос, почему рост ВВП (например, на 5%) «требует» роста реальной денежной массы не на 5%, а на большую величину, около 20% для России (одна из причин — дополнительных денег требует рост инвестиций, что практически не влияет на потребительские цены; есть и другие, более фундаментальные причины).

Но все эти вопросы хороши для рассмотрения в отдельной статье. Мы же рассмотрим два вопроса, которые важны с практической точки зрения.

*”The Board of Governors of the Federal Reserve System and the Federal Open Market Committee shall maintain long run growth of the monetary and credit aggregates…” (FederalReserve Act. Section 2A.Monetary policy objectives)

Рост ВВП на 10% не предел

Вполне логичен вопрос: в каких пределах наращивание реальной денежной массы приводит к росту ВВП? Если мы знаем , что рост реальной денежной массы приводит к росту ВВП, то до каких пор это может продолжаться? Возможны ли в России темпы роста ВВП 8%, 10% или даже более высокие, скажем 15%?

Ведь в 2003–2008 годах можно было бы скупать больше долларов в резервы и, соответственно, более интенсивно наращивать денежную базу и денежную массу (этого не делали, потому что опасались инфляции, веря в гипотезу А). Таким образом, сотни миллиардов долларов могли быть выкуплены Центральным банком в резервы и еще триллионы рублей добавлены в экономику.

Но можно ли быть уверенным, что приток этих денег способствовал бы росту ВВП? Можно ли было без опасений наращивать денежную массу еще более высокими темпами (например, не 50% в год, а 80 или даже 100%)? Формулируя по-другому: какие потолки роста ВВП за счет наращивания реальной денежной массы существуют?

Этот вопрос имеет убедительный, проверенный на практике ответ: до 10% роста ВВП никаких проблем не возникает. Подтверждение тому — высокие темпы роста ВВП в России в 2000, 2006, 2007 годах (см. график 6).

В 2000 году Россия с темпом прироста ВВП 10% единственный раз в новейшей истории по этому показателю превзошла даже Китай. Напомню, что реальная денежная масса выросла в 2000 году на 61%, и это остается рекордным показателем до сих пор (см. график 2 и таблицу 2). Всё как мы и предполагали: увеличение количества денег не раскрутило инфляцию (она снизилась в 2000 году с 37 до 20%), но вызвало рекордный подъем ВВП.

Высокие темпы роста — 8% и выше — наблюдались в 2006 и 2007 годах, а также в первом и втором кварталах 2008 года.

Итак, ответ на первый вопрос такой: 10% роста ВВП далеко не предел. Достигнув 10% роста в ближайшие годы, можно попробовать выйти и на более высокие темпы. Но сейчас, когда темпы роста отрицательные, можно считать, что никаких ограничений для раскрутки ВВП путем наращивания реальной денежной массы нет.

Практический вывод для ЦБ: любая ситуация укрепления рубля по отношению к зарубежным валютам, наподобие той, которая была в 2003–2008 годах, может быть использована для роста ВВП в России. Способ реализации прост: добавлять рублевую денежную массу в экономику (попутно борясь с укреплением рубля и пополняя золотовалютные резервы*). Именно прирост денежной массы — главная цель в этом случае, а рост валютных резервов и ослабление рубля — лишь приятные «побочные эффекты».

Этот способ применим прямо сейчас. Все к этому располагает:

— рубль укрепляется уже на протяжении нескольких месяцев;

— валютные резервы не мешает пополнить, ведь за последний год оттуда потрачено более 100 млрд долларов;

— реальная денежная масса сокращается (на 1 марта 2015 года — минус 11% в годовом выражении).

*14 мая ЦБ объявил о начале пополнения валютных резервов.

**Объемы пересчитаны в годовое исчисление (например, ОБР на сумму 200 млрд рублей, размещенные на шесть месяцев, учитываются как 100 млрд рублей в годовом выражении; ОБР на сумму 200 млрд рублей, размещенные на три месяца, учитываются как 50 млрд рублей в годовом выражении и т. д.)

Как бороться с инфляцией созданием длинных денег

Из написанного выше мы поняли, что от инфляции в некотором смысле можно абстрагироваться. Ведь если важен реальный рост денежной массы, то какой бы ни была инфляция, ее последствия можно преодолеть. Просто денег надо добавлять в экономику больше, чем инфляцией съедается. Но вопрос инфляции все-таки остается. Можно ли довести ее до 4% (долгосрочная цель ЦБ) или даже до 2% (цели по инфляции в США и Европе)?

Инструменты борьбы с инфляцией у правительства и ЦБ есть. Но делать это лучше не путем уменьшения денежного предложения, а путем увеличения спроса на деньги со стороны экономических властей. Регулировать баланс спроса и предложения на рынке денег надо предложением особого товара — облигаций Минфина и ЦБ.

Рассмотрим в качестве примера 2007 год, просто потому, что мы уже рассматривали его ранее на графике 3. Практически такой же график, но слегка видоизмененный (см. график 7) показывает дополнительное увеличение денежной массы, которое произошло бы при сценарии удержания курса рубля от укрепления. Рассчитать эту величину невозможно. Для целей дальнейшего изложения точная величина не важна, примем ее за 43%.

Итак, в нашем гипотетическом сценарии выкупалось больше валюты в резервы, соответственно более высокими темпами росла и денежная масса. Ее дополнительный прирост показан как выделенная серым цветом на графике.

Если экономика не обеспечит производство товаров и услуг на эту дополнительную сумму (а это около 4 трлн рублей), то это грозит всплеском инфляции. Могут ли экономические власти (ЦБ и Минфин) вмешаться в происходящее? Вполне! Они обладают возможностью предлагать «товар» практически на неограниченную сумму. Этим товаром являются любые обязательства Минфина (ГКО, ОФЗ) или Центробанка (ОБР — облигации Банка России). «Продавая» на рынке свои обязательства как специфический «товар», ЦБ и Минфин восстанавливают баланс между денежной и товарной массой, связывают излишние деньги и гасят риск роста инфляции.

Рекордно низкая инфляция в постсоветской России была достигнута в 2011 году (6,1%). Вполне логично предположить, что произошло это во многом благодаря рекордному размещению облигаций Банка России (ОБР) годом ранее (см. график 8).

Вполне возможно, подобная динамика наблюдалась в 2010–2011 годах и в размещениях ценных бумаг Минфина и тоже способствовала снижению инфляции (не располагаю этой статистикой на момент написания статьи).

Вдумайтесь, ведь именно так поступают США. Продавая свои долговые бумаги, они связывают огромное количество долларов как внутри страны, так и во многих других странах (монархии Залива, Япония, Китай, Россия). В том числе благодаря этому США удается удерживать в русле инфляцию, притом что за многолетнюю историю в мире выпущены десятки триллионов долларов.

И здесь стоит подчеркнуть, что при решении проблемы «лишних» денег путем их связывания облигациями, решается и одна из задач, поставленных президентом России Владимиром Путиным. «Нам нужны дешевые и длинные деньги для кредитования экономики. Я прошу правительство и Центробанк подумать над механизмами решения таких задач», — заявил он еще в своем обращении к Федеральному собранию в декабре 2012 года. Напомнил он об этой проблеме и во время «прямой линии» в апреле 2015-го. «Что касается длинных денег — их в целом в экономике не хватает», — сказал президент.

И вот оно, готовое решение проблемы! Если размещаемые Банком России и Минфином облигации будут долгосрочными, то благоприятным «побочным» последствием такой практики ЦБ и Минфина станет долгожданное появление в России длинных денег и ряд других положительных эффектов:

— при продаже Минфином и Центробанком длинных долговых бумаг (5, 10, 20, 30 лет), «явочным порядком» происходит инвестирование средств граждан, предприятий, банков на долгие сроки в эти бумаги;

— в экономике вырастает объем залоговой базы, что облегчает инвестирование;

— Минфин и ЦБ, получая деньги на долгий срок, могут и предлагать их на долгий срок;

— появление большого рынка долговых бумаг (30–40 трлн рублей) позволит Центробанку в экстренных случаях добавлять деньги в экономику, выкупая за эмитированные рубли облигации (свои или Минфина) на вторичном рынке. Потребность в этом возникает, когда рублевая денежная масса резко сокращается в результате, например, валютных интервенций самого же Центробанка. Но достаточных по объему рынков для таких операций ЦБ сейчас в России просто нет.

Сколько длинных денег Россия могла сгенерировать описанным выше способом в 2003–2008 годах? Точного ответа тут в принципе нет, но определить метод расчета возможно — все решается простым «умножением на 32». Напомню, с 1 января 2003-го по 1 января 2008 года рубль укрепился с 32 до 24 рублей за доллар. И если предположить , что для удержания курса рубля от укрепления пришлось бы скупить еще 500 млрд долларов (читатель может сделать свое предположение), то в этом случае длинных бумаг было бы выпущено на 16 трлн рублей (500 млрд долларов умножить на 32 рубля за доллар).

Ясно, что Россия не использовала шанс создать дополнительные валютные резервы на сотни миллиардов долларов, создать «длинные деньги» на триллионы (или даже десятки триллионов) рублей, избежать всех «прелестей» укрепления рубля в виде удушения внутреннего производства и расцвета импорта («голландская болезнь»).

*Облигации банка России используются как правило для регулирования краткосрочных колебаний ликвидности. Но, как подчеркивается в информации ЦБ, «возможно использование и более долгосрочных бумаг (со сроками до 3–5 лет)».

Вместо заключения

Когда эта статья готовилась к печати, ЦБ объявил, что в целях пополнения валютных резервов начинает скупку валюты в размере 100–200 млн долларов ежедневно. Казалось бы, впору радоваться, ведь это в точности соответствует рекомендациям, изложенным выше: при первых признаках укрепления рубля добавлять рублевую денежную массу в экономику путем скупки валюты (попутно борясь с укреплением рубля и пополняя золотовалютные резервы).

Но радость была недолгой. В ответ на запрос информационного агентства Reuters пресс-служба ЦБ сообщила, что «предоставление дополнительных объемов рублевой ликвидности в рамках закупки валюты будет стерилизовано путем коррекции лимитов по операциям рублевого рефинансирования». А в этом случае не решается главная задача — не увеличивается денежная масса. Ведь и пополнение резервов, и борьба с укреплением рубля, как мы отметили выше, являются не целью, а лишь «приятным дополнением» при решении главной задачи — наращивания реальной денежной массы.

Ранее Центробанк уже «стерилизовал» усилия Минфина по стимулированию экономики (см. «Минфин обрадовал, расстроил Центробанк», «Эксперт Online» от 13 апреля 2015 г.).

Такое поведение Банка России становится понятным, если учесть взгляды людей, ответственных за денежно-кредитную политику банка. Недавно было опубликовано интервью первого зампреда ЦБ Дмитрия Тулина «Комсомольской правде» с показательным заголовком «Если просто засыпать экономику деньгами, развития не будет». Пока люди, ответственные за денежно-кредитную политику в России, будут придерживаться таких взглядов, экономика сможет расти лишь под влиянием внешних факторов, а длинных денег «российского происхождения» ей не дождаться.

Сценарий, при котором ВВП в России в 2015 году вырастет, еще можно реализовать. Но шансы тают с каждым днем.

Инфляция из-за дорогой нефти или горе от ума

Сразу два эксперта в марте 2015 года высказались о том, что в 2000-е годы достижению низкой инфляции мешали нефтяные доходы. Один из них Алексей Кудрин, экс-министр финансов и экс-вице-премьер. 18 марта в ходе пресс-завтрака в рамках Недели российского бизнеса РСПП он сказал, что «обеспечить рост инфляции за год на уровне 3-4% несложно при падении нефтегазовых доходов, которые являются драйвером спроса в экономике» (Кудрин, 2015).

Цитата по сообщению ТАСС: «У нас инфляция все-таки будет исторически низкой когда-то — 3-4%. Вообще 3-4% обеспечить не так сложно. Это не обеспечивалось раньше, потому что у нас был напор нефтегазовых доходов, которые хотели потратить. ЦБ выкупал их в резервы. Весь график роста золотовалютных резервов означает одновременно увеличение денежной базы в экономике и соответственно денежной массы». По словам Кудрина, в определенные годы прирост денежной массы был на уровне 50%. «Соответственно, увеличивался спрос, не позволяя снижать инфляцию», — сказал экс-министр финансов (Кудрин, 2015). Обратите внимание, по мнению Кудрина проблемы с инфляцией – от растущего спроса.

Встречалась идея о влиянии дополнительной денежной эмиссии на инфляцию и ранее, в некоторых статьях Кудрина, датированных еще 2006 годом. Цитируем: «Проведение экономической политики в странах, в значительной степени зависящих от экспорта нефти и других невозобновляемых ресурсов, осложняется рядом принципиальных проблем. Во-первых, в этих странах возникают эффекты, связанные с так называемой «голландской болезнью». Большой профицит по счету текущих операций платежного баланса имеет своим следствием повышение номинального курса национальных валют, в результате чего снижается конкурентоспособность экономики. Попытки замедлить темпы роста этого курса приводят к увеличению объема золотовалютных резервов и, следовательно, к дополнительной денежной эмиссии, намного превышающей потребности экономики. В результате денежно-кредитная система становится разбалансированной, ускоряется инфляция, растет реальный эффективный курс национальной валюты» (Кудрин, 2006)

Другой эксперт, который высказался на эту же тему, это Дмитрий Тулин, новый заместитель главы Центрального банка России, сменивший Ксению Юдаеву в качестве куратора денежно-кредитной политики ЦБ. В своем интервью агентству Рейтер 5 марта, Тулин практически повторил мысль Кудрина, сказав, что в эру притока нефтедолларов (цитата) «рост резервов — через покупку валюты Центробанком — был основным источником роста денежного предложения. И мы страдали из-за того, что оно [предложение денег] росло более высокими темпами, чем хотелось, и темпы инфляции были выше, чем хотелось бы, [имела место] так называемая голландская болезнь» (Тулин, 2015).

Давайте назовём «гипотезой А» предположение Кудрина (и Тулина) о наличии зависимости инфляции в России от роста денежной массы. Логическая взаимосвязь явлений, изложенная в этой гипотезе, отражена в таблице 1.

Таблица 1. «Гипотеза А». Логическая взаимосвязь явлений.

Первые четыре звена рассуждений никаких сомнений не вызывают «укрепление рубля – накопление резервов – рост денежной базы – рост денежной массы» — всё это очевидно подтверждается фактами. Лишь итоговый вывод о росте инфляции немного «хромает». Инфляция все-таки снизилась. Кроме того, в марте 2007 года она опускалась до 7,5% в годовом выражении. То есть тезис Алексея Кудрина об «ускорении» инфляции несколько сомнителен. Но надо признать, что инфляция большую часть времени оставалась выше 10% уровня.

Из «гипотезы А» следует парадоксальный вывод: низкие цены на нефть хороши для России! Как минимум, они хороши тем, что помогут добиться низких значений инфляции. Это прямо следует из высказывания Кудрина: «Обеспечить 3-4-процентный рост инфляции за год несложно при падении нефтегазовых доходов, которые являются драйвером спроса [читай, — инфляции] в экономике».

Неужели такое «несчастье», как падение цен на нефть, влечет за собой «счастье» низкой инфляции, как в народном выражении «не было бы счастья, да несчастье помогло»? Интуиция подсказывает: что-то здесь не так. Чтобы разобраться в этом парадоксе, необходимо проверить его «первоисточник», то есть «гипотезу А».

Гипотеза Кудрина не подтверждается

Несложная проверка показывает, что в логических рассуждениях Кудрина неверно лишь последнее (но самое важное) положение, которое говорит о том, что из-за роста денежной массы ускоряется инфляция.

Посмотрим данные о приросте таких показателей, как денежная масса, денежная база и инфляция (график 1)

График 1. По мнению Алексея Кудрина, инфляция в России не опускалась до 3-4% в 2000-2007 годах из-за того, что прирост денежной массы был очень большим и «достигал в определенные годы 50%» из-за «напора нефтегазовых доходов».

Источник: Росстат, ЦБ

Подобные же данные (за 1999-2005 годы) приводит в своей статье Алексей Кудрин (2006, табл.1).

График подтверждает лишь слова Кудрина о том, что прирост денежной массы в отдельные годы был на уровне 50% (это 1999, 2000, 2003, 2006 годы). Однако эти данные не подтверждают гипотезу Кудрина, а противоречат ей. Например, ускорение до 50% прироста денежной массы в 2003 году привело не к ускорению инфляции, а к её снижению. Аналогичная ситуация наблюдалась и в 2006 году. Таким образом возникают серьезные сомнения в справедливости «гипотезы А»:

- Во-первых, в отдельные периоды особо бурного роста денежной массы (1999-2000; 2001-2003; 2004-2006), инфляция (вопреки логике «гипотезы А») снижалась быстрее обычного.

- Во-вторых, и это главный вопрос, почему при таких высоких темпах прироста денежной базы и денежной массы (от 22% до 70%) инфляция не разгонялась до более высоких значений, не стремилась к темпам роста денежной массы, а наоборот, неуклонно снижалась практически всё время?

Если посмотреть данные за более длительный период времени, 1997-2014 годы (график 2), то можно разглядеть и другие явления, полностью противоречащие логике Кудрина, например, всплески инфляции на фоне сокращения денежного предложения.

График 2. Вопреки логике Кудрина, рост инфляции в 1998, 2008, 2014 годах происходил на фоне снижения темпов роста денежного предложения в предыдущие годы. И наоборот, наращивание денежного предложения в периоды 1998-2000, 2008-2010, приводило к снижению инфляции.

Источник: Росстат, ЦБ

Снижение темпов прироста денежного предложения приводило в ряде случаев к росту инфляции (1998, 2008, 2014). И наоборот, в периоды, когда темпы прироста денежной массы увеличивались (1998-2000; 2001-2003; 2004-2006; 2008-2010) – инфляция снижалась ускоренными темпами.

Попытка найти математическую зависимость инфляции от прироста денежной массы не даёт положительного результата (график 3).

График 3. Гипотеза Кудрина не подтверждается. Инфляция очень слабо зависит от прироста денежной массы. Еще меньше зависимость инфляции от прироста денежной массы в предыдущем году.

Источник: Росстат, ЦБ. Каждая точка соответствует одному году. Данные за 1997-2014 годы.

Взаимосвязь показателей очень слабая или отсутствует. Взгляните на верхнюю часть графика 3.

- И максимальная инфляция (1998 год – 84%) и минимальная инфляция (2011 год – 6,1%) наблюдались при практически одинаковом приросте денежной массы на 21-22%.

- И наоборот, один и тот же уровень инфляции 9-11% наблюдается и при темпах прироста денежной массы менее 5% и при темпах около 50%.

- Если провести мысленную линию между точками 1998-1999-2000, то видно, как снижение инфляции происходит на фоне резкого роста (а не сокращения) денежной массы.

Формальный статистический подход это подтверждает (показатель R2 почти равный нулю говорит о многом[1]). Взаимосвязь показателей не говорит о том, что является причиной, а что следствием. Причинно-следственные связи между ростом денежной массы и инфляции неочевидны[2]. Но даже если мы предположим, что инфляция, в соответствии с «гипотезой А» все же зависит от прироста денежной массы, то формула зависимости, построенная обычными средствами Excel (приведена на графике) говорит, что прирост денежной массы на 10% приводит к приросту инфляции всего на 0,84% (см. верхнюю часть графика 3). Идея о том, что инфляция больше зависит от прироста денежной массы в предыдущем году, так же не подтверждается – зависимость еще более слабая (нижняя часть графика 3).

Результаты поиска взаимосвязи между инфляцией и денежной базой (вместо массы) дают аналогичный результат – взаимосвязь очень незначительная. Устранение т.н. «статистических выбросов» тоже не меняет картину: инфляция в диапазоне 7-15% случается и при почти нулевом приросте денежной массы, и при её приросте на уровне 50%.

Инфляция ускоряется из-за роста денежной массы, утверждает Кудрин. Но это не подтверждается фактами. А может ли быть наоборот, чтобы инфляция ускорялась из-за падения денежной массы? Да, такое происходит во время каждого кризиса в России. И есть вполне логичное объяснение, почему это происходит (см. Блинов, 2015)

Подведем короткий промежуточный итог.

- Первое: Попытки найти взаимосвязь между темпами прироста денежной массы и инфляции за период 1997-2014 годы не дают результата. «Гипотеза Кудрина» не подтверждается фактами.

- Второе: Большую часть времени прирост денежной массы значительно (в разы!) превышал уровень инфляции. Необходимо понять, куда же «уходили» эти деньги, раз уж они практически не приводили к росту цен?

Спрос рождает предложение, а не инфляцию

Оказывается, прирост денежной массы «предназначен» вовсе не для раскрутки инфляции, у него есть совсем другая (и очень важная!) миссия — рост ВВП.

Выше мы выяснили, что значительная часть прироста денег не вызывала роста инфляции. Но возникает вопрос – на что же тогда «расходовались» эти дополнительные деньги?

Сначала определимся, каким термином удобнее обозначить эту величину. Если из темпов прироста денежной массы вычесть темпы прироста цен, то мы получаем не что иное, как реальный прирост денежной массы[3]. На что «расходовался» реальный прирост денежной массы[4] нам и предстоит разобраться (график 4).

График 4. Необходимо выяснить, на что расходовался реальный прирост денежной массы (31%) в 2007 году и другие подобные ему годы. (2007 год взят для примера. Такая же ситуация была в 1999-2008 годах и 2010-2013 годах)

Источник: Росстат, ЦБ; *- рассчитано по упрощенной формуле

Приведем пример на бытовом уровне, используя те же цифры. Предположим за год цены выросли на 12%, а пенсии выросли на 43%. Любому пенсионеру понятно, что из этих 43% прироста 10% «ушло» на компенсацию роста цен. И только на оставшиеся 31% реально растёт потребление им товаров и услуг. Этот реальный рост потребления означает, что на эту величину вырос спрос со стороны пенсионера, а вслед за спросом вырос и объем производимых товаров и услуг.

Чтобы понять, какое значение спросу отводит Алексей Кудрин, проведем «лингвистический» экспресс-анализ его высказываний об инфляции (они уже приводились выше).

- «Обеспечить рост инфляции за год на уровне 3-4% несложно при падении нефтегазовых доходов, которые являются драйвером спроса в экономике». То есть спрос, в этой фразе Кудрина, вызывает инфляцию, и в данном случае даже почти синоним инфляции.

- Другая цитата из того же источника: «Соответственно, увеличивался спрос, не позволяя снижать инфляцию».

Обратите внимание, что спрос, в выкладках Кудрина, вызывает инфляцию. То есть драйвером, движителем инфляции была даже не денежная масса (что еще можно было бы понять), а именно спрос. Это противоречит известному выражению «Спрос рождает предложение», которое приписывают выдающемуся экономисту Джону Мейнарду Кейнсу. Кто в данном случае прав, Кудрин или Кейнс?

Если мы поверим Кейнсу, то ответ на наш вопрос – на что «расходовался реальный прирост денежной массы» – должен быть очень простой. Реальный прирост денежной массы «работал» на рост ВВП. Как и в нашем примере с пенсионером, увеличение количества денег в экономике могло не раскручивать инфляцию, а создавать новый спрос. В результате могло расти производство товаров и услуг для удовлетворения этого спроса. Всё в точности по формуле «Спрос рождает предложение». Соответственно, должен расти и ВВП.

Только что сделанное нами предположение можно сформулировать в виде гипотезы: «Рост реальной денежной массы приводит к росту ВВП». Назовём её «гипотезой Б». Чтобы проверить эту гипотезу, надо сравнить реальный прирост денежной массы и прирост ВВП за соответствующий период, что мы и сделаем в таблице 2.

Таблица 2. Динамика денежной массы, инфляция и прирост ВВП за 18 лет (1997-2014).

Источники: Росстат, ЦБ. *Рассчитано по упрощенной формуле.

Если представить последние две колонки таблицы 2 на диаграмме (график 5), то синхронность динамики этих двух показателей сразу бросается в глаза.

График 5. Реальный прирост денежной массы* имеет очень схожую динамику с приростом ВВП. Вопреки гипотезе Кудрина рост денежной массы «раскручивает» не инфляцию, а экономику (ВВП).

Источники: Росстат, ЦБ, расчеты автора; данные приведены в таблице 2. * — рассчитано по упрощенной формуле.

«Гипотеза Б» подтверждается, но на графике видны некоторые несовпадения (точки 1 и 2 в нижней части; годы 2008 и 2009 в верхней части), когда денежная масса падает, а ВВП при этом растёт и наоборот. Эти расхождения легко объясняются динамикой показателей внутри года (квартальной, месячной). Рассмотрим эти несовпадения.

Точка 1, 2008 год. Так, например, в 2008 году денежная масса в реальном выражении снизилась (-12,5%, см. таблицу 2), но ВВП в этом году вырос на 5,2%, вопреки нашему предположению (точка 1 в нижней части графика 5). Это расхождение показателей объясняется тем, что в течение трех кварталов 2008 года прирост денежной массы в годовом выражении был положительным (+22%; +11%; +7% соответственно в 1, 2 и 3 кварталах), и только в 4 квартале перешел в отрицательную зону, что и было зафиксировано, как годовой результат прироста денежной массы (-12,5%). В точном соответствии с динамикой реальной денежной массы вел себя и ВВП: по данным Росстата ВВП рос в первые три квартала 2008 года и упал лишь в 4 квартале. Но падение ВВП в одном квартале не смогло повлиять на годовой результат, ВВП по итогам 2008 года вырос на 5,2% (рост по кварталам: +9,2%; +7,9%; +6,4%; -1,3%)

Точка 2 – 2009 год. Аналогичным образом объясняется расхождение динамики реальной денежной массы и ВВП 2009 года. На графике 5 это расхождение выражается в отрицательном росте ВВП на фоне положительного прироста денежной массы (точка 2 в нижней части графика 5). Объясняется это просто. В течение 11 месяцев 2009 года прирост реальной денежной массы был отрицательным (-22%; -18%; -16% в 1, 2 и 3 кварталах соответственно) и только в декабре вышел в положительную зону, что и было зафиксировано как годовой результат. Но один месяц декабрь не мог повлиять на объем ВВП в 2009 году.

Объединим эти два случая. Говоря по-простому, гигантское сокращение денежной массы в 4 квартале 2008 года (а произошло оно из-за изъятия Центробанком более 5,5 триллионов рублей в ходе валютных интервенций), уже не могло «испортить» показатель ВВП 2008 года, но серьезнейшим образом повлияло на весь 2009 год[5].

Указанные выше расхождения можно устранить, перейдя от годовых значений к квартальным. Произведя ряд вычислений (расчет квартальных данных, вычисление реальной денежной массы не по упрощенной, а по точной формуле, устранение сезонности), получаем данные, подтверждающие тесную взаимосвязь ВВП и реальной денежной массы (график 6)

График 6. Между реальной денежной массой М2 и ВВП существует тесная взаимосвязь. Снижение темпов прироста реальной денежной массы в последние 8 кварталов привело к снижению темпов роста ВВП (красная извилистая стрелка).

Исходные данные: Росстат, ЦБ. Расчеты автора. Каждая точка соответствует кварталу (данные с 1 кв. 1998 по 4 кв. 2014, использованы скользящие 4 квартальные средние показателей)