Узнаем, почему появляется ошибка оплаты в мобильном приложении «Мой налог»…

Плательщики НПД иногда жалуются, что возникает ошибка оплаты «Мой налог». Волноваться не стоит — если ошибка является следствием технологического сбоя в информационных системах налоговых органов, то штрафных санкций не последует.

Уплатить налог нужно не позже следующего дня после восстановления работы приложения*

*В части 9 статьи 3 Закона № 422-ФЗ разъясняется. В вышеуказанном случае обязанности плательщика считаются выполненными.

Причины возникновения ошибки

Помимо глобального сбоя, приложение может выдавать сообщения об ошибках по локальным причинам. Самая распространенная проблема, из-за которой возникает ошибка оплаты «Мой налог» — устаревшая версия приложения.

Обновите приложение «Мой налог» до последней версии

Проблемы с оплатой также могут быть связаны с санкционным давлением на банковскую систему.

Что делать при возникновении ошибки

Если оплатить налог через приложение не удаётся и служба поддержки не решила проблему, нужно действовать, не дожидаясь начисления пени. В мобильном приложении имеются варианты оплаты:

- Оплатить банковской картой.

- Получить квитанцию.

Сформированную квитанцию можно оплатить любым доступным способом: через банковское приложение, через терминал в банке, через портал «Госуслуг».

Другие варианты

Оплатить не через мобильное приложение, а через сайт «Мой налог». Через личный кабинет плательщика ПНД также можно оплатить налог или выгрузить квитанцию.

Заключение

Важно: если ошибка оплаты «Мой налог» не позволяет сформировать квитанцию в автоматическом режиме, остаётся идти сложным путём: на сайте ФНС есть сервис для формирования платёжных документов, главное — внимательно вводить реквизиты.

Запомните: оплату НПД лучше производить с карты МИР любого российского банка.

Узнаем, почему появляется ошибка оплаты в мобильном приложении «Мой налог»…

Плательщики НПД иногда жалуются, что возникает ошибка оплаты «Мой налог». Волноваться не стоит — если ошибка является следствием технологического сбоя в информационных системах налоговых органов, то штрафных санкций не последует.

Уплатить налог нужно не позже следующего дня после восстановления работы приложения*

*В части 9 статьи 3 Закона № 422-ФЗ разъясняется. В вышеуказанном случае обязанности плательщика считаются выполненными.

Причины возникновения ошибки

Помимо глобального сбоя, приложение может выдавать сообщения об ошибках по локальным причинам. Самая распространенная проблема, из-за которой возникает ошибка оплаты «Мой налог» — устаревшая версия приложения.

Обновите приложение «Мой налог» до последней версии

Проблемы с оплатой также могут быть связаны с санкционным давлением на банковскую систему.

Что делать при возникновении ошибки

Если оплатить налог через приложение не удаётся и служба поддержки не решила проблему, нужно действовать, не дожидаясь начисления пени. В мобильном приложении имеются варианты оплаты:

- Оплатить банковской картой.

- Получить квитанцию.

Сформированную квитанцию можно оплатить любым доступным способом: через банковское приложение, через терминал в банке, через портал «Госуслуг».

Другие варианты

Оплатить не через мобильное приложение, а через сайт «Мой налог». Через личный кабинет плательщика ПНД также можно оплатить налог или выгрузить квитанцию.

Заключение

Важно: если ошибка оплаты «Мой налог» не позволяет сформировать квитанцию в автоматическом режиме, остаётся идти сложным путём: на сайте ФНС есть сервис для формирования платёжных документов, главное — внимательно вводить реквизиты.

Запомните: оплату НПД лучше производить с карты МИР любого российского банка.

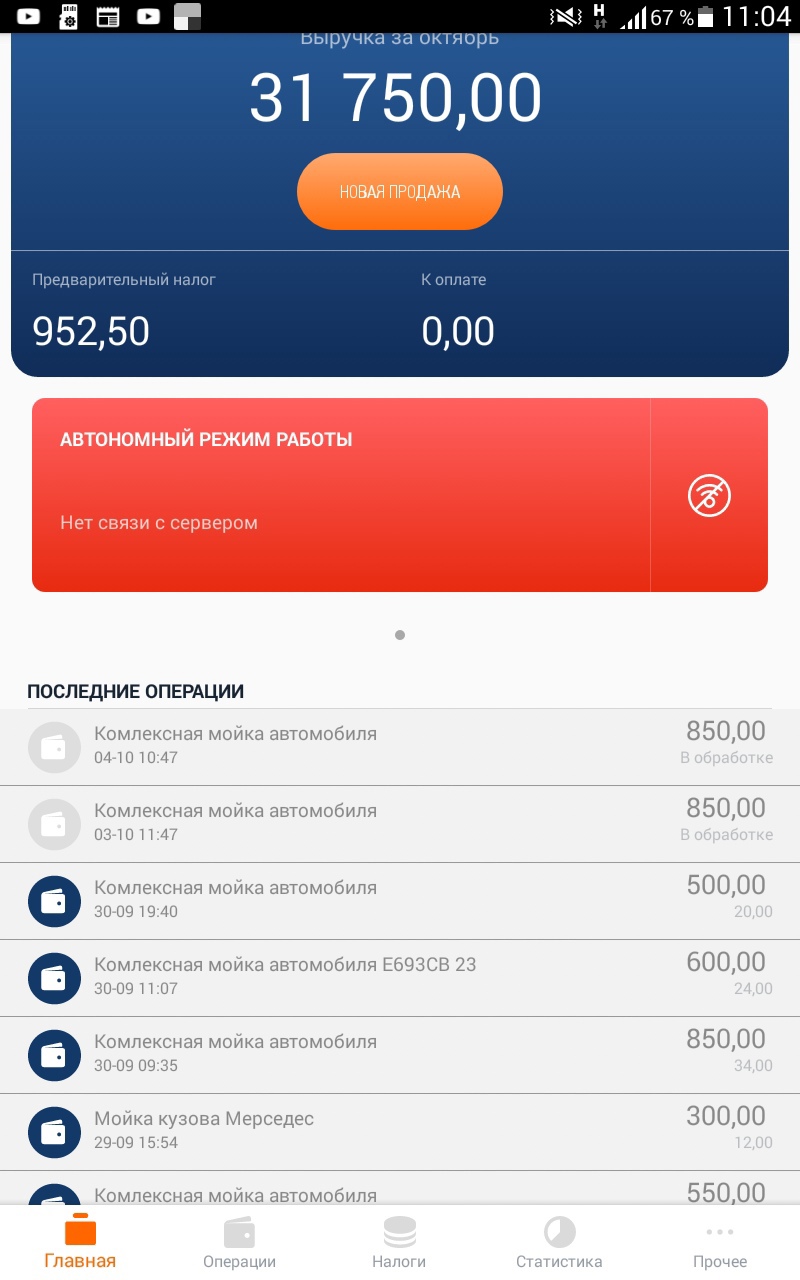

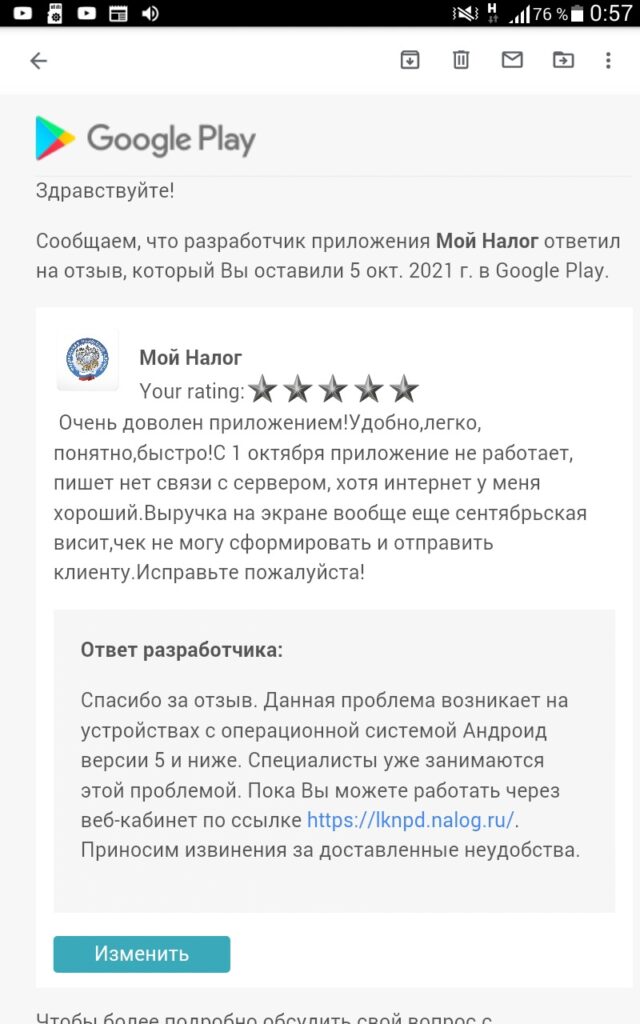

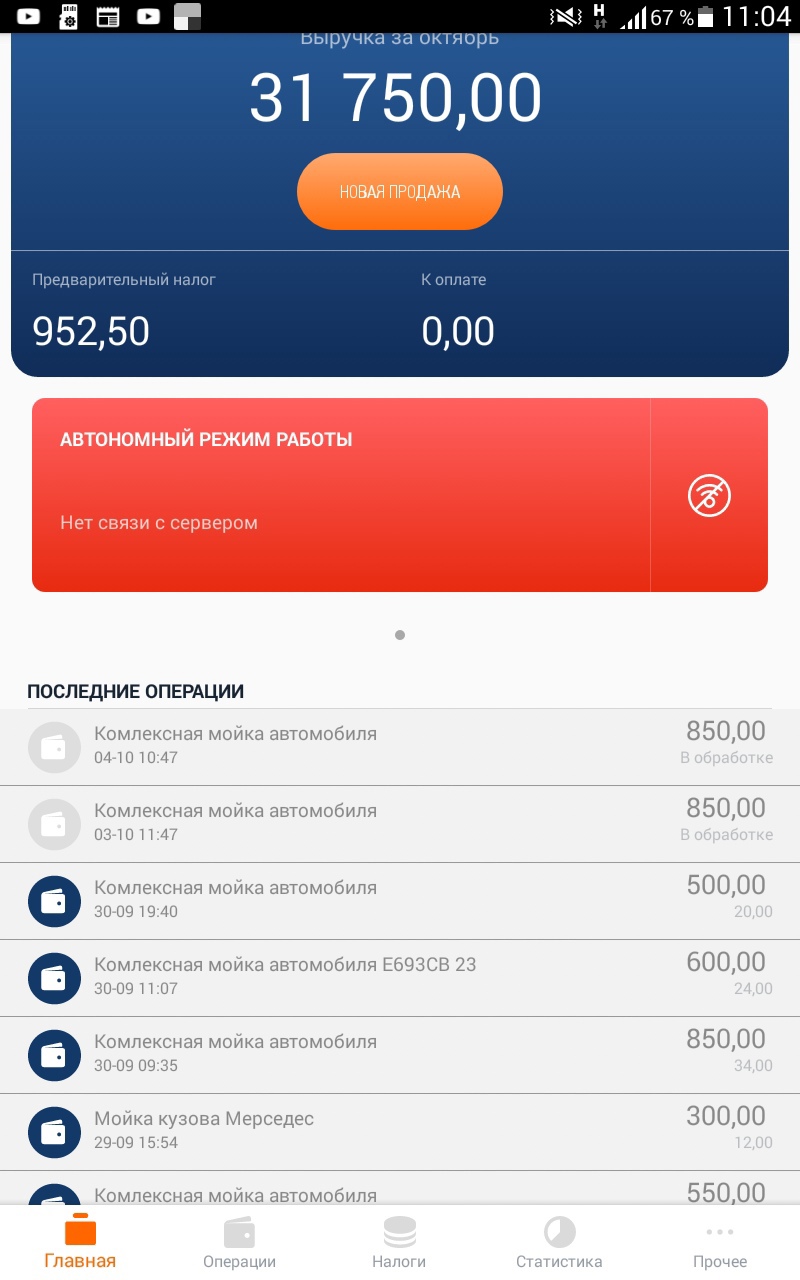

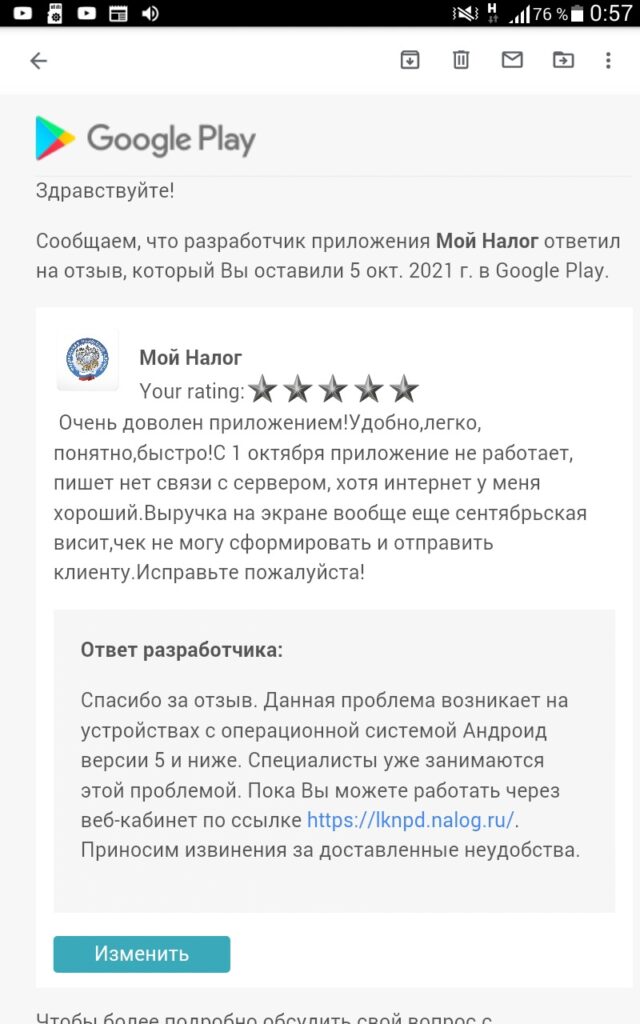

В октябре 2021 года самозанятые, которые используют приложение «Мой Налог» могли заметить ошибку: Автономный Режим работы, нет связи с сервером. С 1 октября зависло приложение Мой налог. Пишет нет связи с сервером, уже 5 день. Выручка 31750-осталась на экране сентябрьская,а октябрьская не проходит, типа интернета нет. Вчера хотя бы чек можно было сделать и отправить клиенту,сегодня даже это нельзя слелать, пишет нет интернета. Устройство самсунг таб3. Работаю с приложением с января-никогда таких глюков не было! Как «починить «приложуху? Другие пользователи: «Такая же проблема. Написала в тех.поддержку, жду ответ.»

Если возникли трудности с приложением, то необходимо проверить его на наличие обновлений, если обновления есть, то установить данные обновления, затем проверить заново. Если ошибка сохраняется, то необходимо написать в тех.поддержку приложения. «полностью удалила приложение, установила новую версия, но войти не смогла. написала опять в тех.поддержку. жду ответа.»

Если ошибка сохраняется, то нужно написать повторно, тогда вашу заявку передадут разработчикам, которые в свою очередь проведут проверку. По результатам такой проверки, установлено, что сбой возникает на устройствах с версией андроид 5 и ниже.

Решение:

Самозанятый с телефона может зайти в веб кабинет и работать через веб кабинет.

Решение от 18.10.2021: Для корректной работы приложения на устройствах с ОС Android 5 и ниже необходимо установить версию «Мой налог» 3.3.0.

У самозанятых сбоит «Мой налог»

Пока руководство ФНС, как бывшее, так и нынешнее, расхваливает новую налоговую систему для самозанятых, пользователи приложения «Мой налог» и плательщики налога сталкиваются с проблемами.

Вот такую историю рассказали в журнале Тинькофф Банка Т-Ж:

«В сентябре зарегистрировалась. Тут нужно отметить, что живу я в Перми, поэтому на учёт встала в Казани. И все было хорошо до 1 января, когда я сменила регион с Казани на Пермь.

Теперь налоговая Перми выставила мне счёт на уплату налога, судя по сумме счета, это налог за ноябрь, который уже оплачен.

При этом в приложении мой налог начисляются пени на пени. Тех.поддержка играет в глухой телефон»

Сначала от техподдержки присылали автоматические ответы с просьбой прислать скриншот, потом написали, что проблема решена. Однако пени продолжают капать. Что делать, непонятно.

Как оказалось, проблемы бывают и в Москве, о них рассказала Анна:

«В декабре и в Москве налоговая ударилась головой и выставила счет и пени, но все платежи и счета должны выставляться только через Мой Налог, я писала в поддержку приложения, оттуда быстро ответили, что взяли вопрос в работу, через примерно неделю все счета на госуслугах от налоговой, включая пени — исчезли».

Основная проблема в таких случаях в том, что непонятно, куда обращаться. Техподдержка отправляет к разработчикам или в налоговую. А налоговая инспекция заявляет, что это не её вина и посылает обратно в техподдержку.

О сбоях в работе с самозанятыми написали и на форуме «Клерка»:

«В приложении Мой налог на сумму своевременно уплаченного налога одновременно переплата и задолженность, и пени начислены … Мне кажется немного жестоко для самозанятых такие квесты устраивать. Я-то как работающий бухгалтер особо и не удивляюсь, а как должен со всем этим разбираться человек, которые тортики, например, печет? Обещали всё для людей, а вышло как всегда», — написали еще в сентябре в теме «НДП проблемы с зачислением».

Член Российского союза аудиторов Людмила Ганичева сделала вместе с нами онлайн-курс «ИП и самозанятые: налоги, отчетность, проверки».

Курс сейчас со скидкой в 50 % стоит всего 1500 руб.

Этот курс для:

- тех, кто планирует становиться ИП или самозанятым;

- начинающих бухгалтеров;

- директоров, которые хотят разбираться в работе с ИП и самозанятыми.

Что нужно отразить в учетной политике при электронном документообороте?

В современном мире все больше организаций и предпринимателей делают свой выбор в пользу электронного документооборота. Передовые технологии позволяют существенно снизить расходы и ускорить процесс подписания документов. В статье расскажем, какие изменения нужно внести в учетную политику при переходе на ЭДО.

Налоговый календарь на февраль 2023 года

В феврале впервые нужно сдать новый отчёт с персонифицированными сведениями в ИФНС. Собрали все налоговые события февраля в календарь, чтобы вы могли свериться и ничего не упустили.

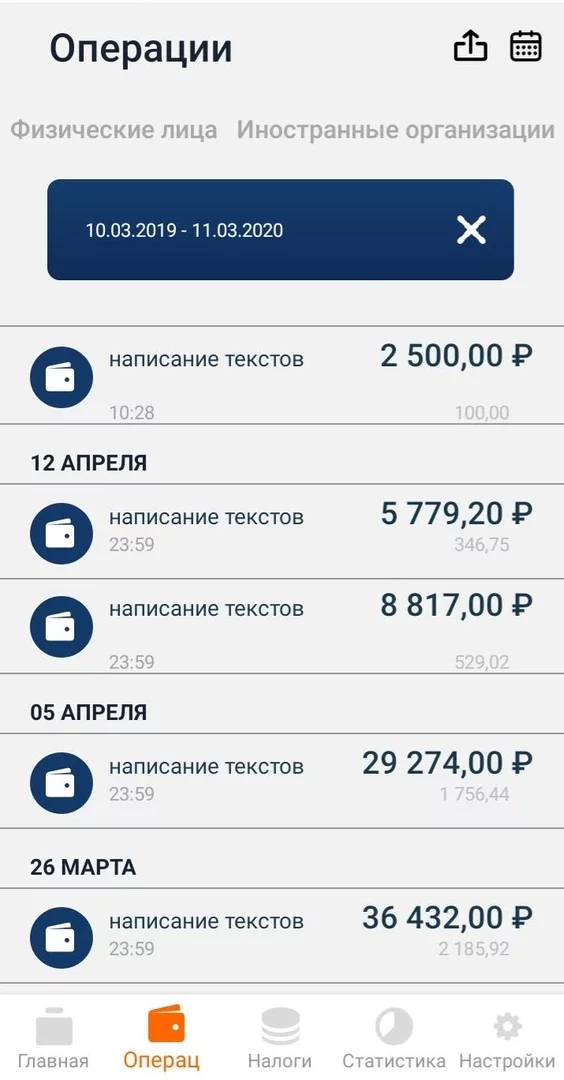

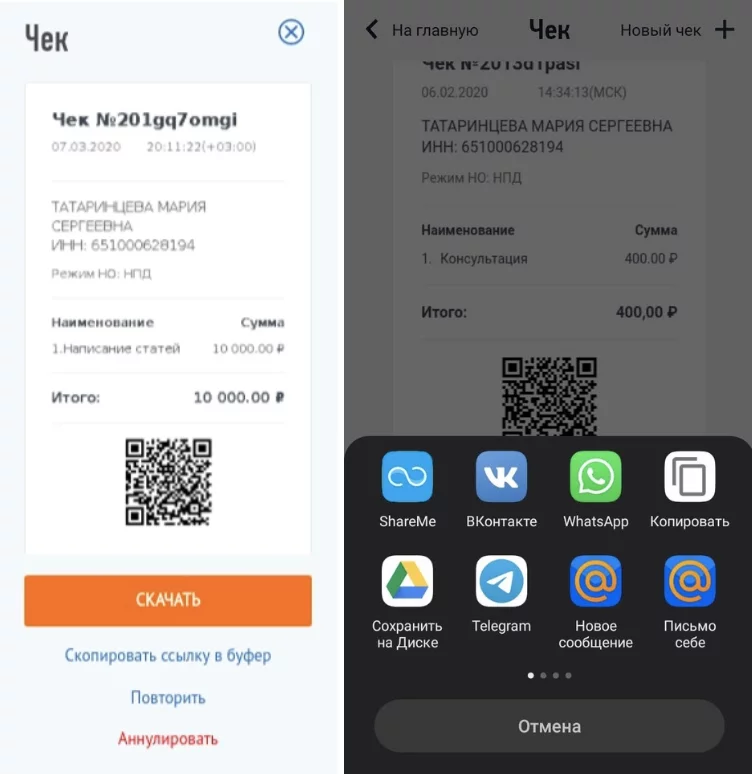

Самозанятые спрашивают, что делать, если при формировании чека в приложении «Мой налог» внес неверную сумму; или потребовалось создать новый чек; или пришлось вернуть заказчику предоплату? Придется ли платить лишний налог?

Налоговый кодекс позволяет плательщикам НПД аннулировать чеки, но есть нюансы. В статье рассказываем, в каких случаях это возможно, и приводим инструкцию.

В каких случаях можно аннулировать чек

По данным налоговой службы, к началу 2022 года в качестве самозанятых в России зарегистрировалось 4 млн человек. За все время действия специального налогового режима их доходы превысили 882 млрд ₽. При этом плательщики НПД сформировали более 610 млн чеков в приложении «Мой налог».Законом предусмотрены два случая, когда самозанятый может аннулировать чек: первый — он вернул заказчику предоплату, и второй — внес некорректные данные о сумме расчетов, приводящих к завышению подлежащего уплате налога. Отменить чек в приложении или личном кабинете «Мой налог» можно самостоятельно.

ИФНС рассчитает сумму к уплате в бюджет не позднее 12 числа, следующего за истекшим налоговым периодом (календарным месяцем), и уведомит об этом плательщика НПД. При этом налоговая сама учтет созданные и аннулированные чеки. Никакого дополнительного уведомления о том, что был произведен перерасчет, не будет.

Сумма к уплате появится в системе «Мой налог» и личном кабинете налогоплательщика на сайте ФНС. Если размер налога менее 100 ₽, указанная сумма перенесется на следующий месяц.

Внести средства в бюджет государства требуется до 25 числа месяца, следующего за истекшим налоговым периодом.

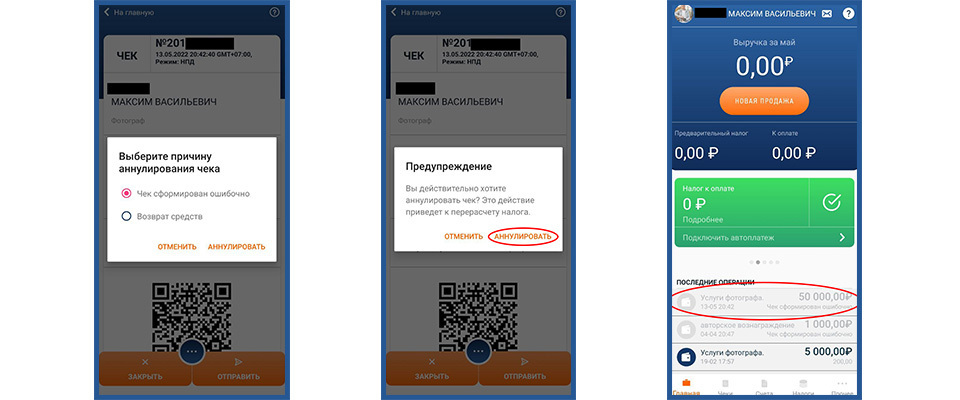

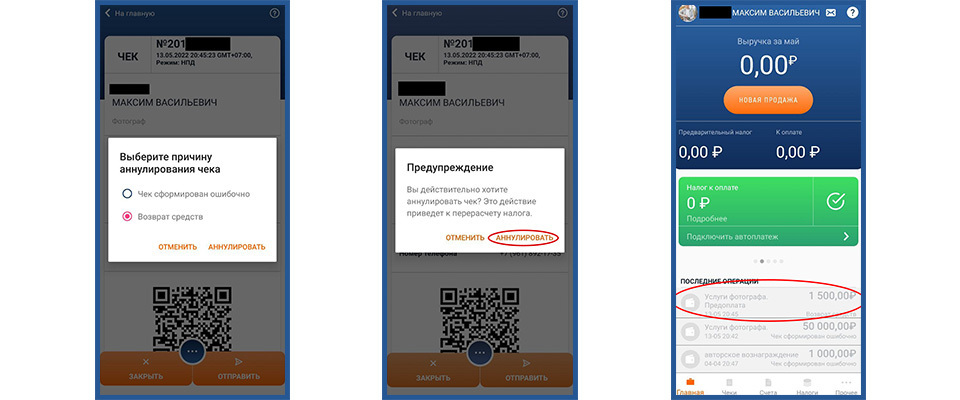

Как аннулировать чек, если внес неверную сумму?

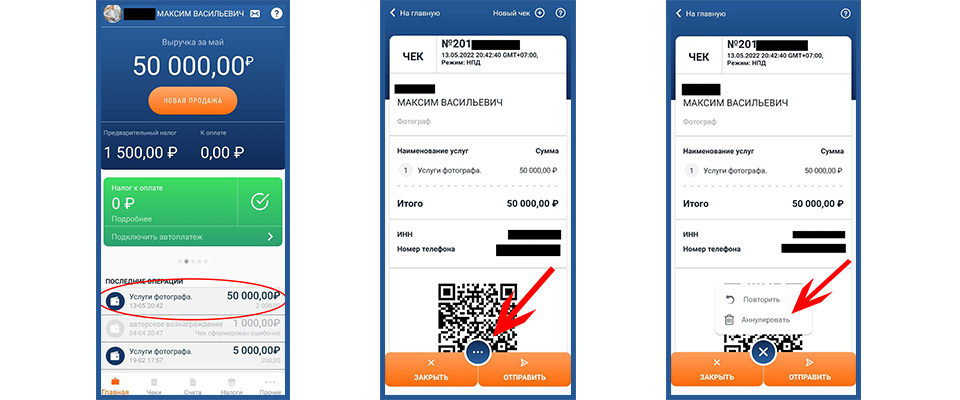

Пример

Максим работает фотографом и платит НПД. Клиент перевел ему за фотосессию 5 000 ₽. Мужчина сформировал чек в приложении «Мой налог», но вместо дохода 5 000 ₽ по ошибке указал 50 000 ₽. Программа автоматически рассчитала предварительный налог в размере 1 500 ₽. Это 3% от суммы, еще 1 % автоматически спишется с налогового вычета (10 000 ₽), так как самозанятый его пока не израсходовал.

Отменить операцию очень просто:

1. Открываем ошибочно сформированный чек и нажимаем кнопку для дополнительных действий. Перед вами появится окошко с вариантами «Повторить» и «Аннулировать».

3. Теперь на главной странице приложения мы видим, что сумма 50 000 ₽ не учитывается в выручке. Данные в разделе «Предварительный налог» тоже изменились, а ошибочно сформированный чек неактивен. Теперь можно сформировать новый чек с правильными данными.

Как аннулировать чек, если пришлось вернуть деньги?

Пример

Максим работает фотографом и платит НПД. Клиент перевел ему предоплату за фотосессию в размере 1 500 ₽. На эту сумму мужчина сформировал чек в приложении «Мой налог». Накануне съемки клиент заболел, отменил фотосессию и попросил вернуть деньги. Так как болезнь — это форс-мажорное обстоятельство, Максим деньги вернул.

В этом случае порядок действий схож, но есть нюансы:

1. Открываем ошибочно сформированный чек и нажимаем кнопку для дополнительных действий. Появляется окошко с вариантами «Повторить» и «Аннулировать».

3. Теперь на главной странице приложения видно, что сумма 1 500 ₽ не учитывается в выручке, в разделе «Предварительный налог» информация изменилась. Чек на сумму предоплаты больше неактивен.

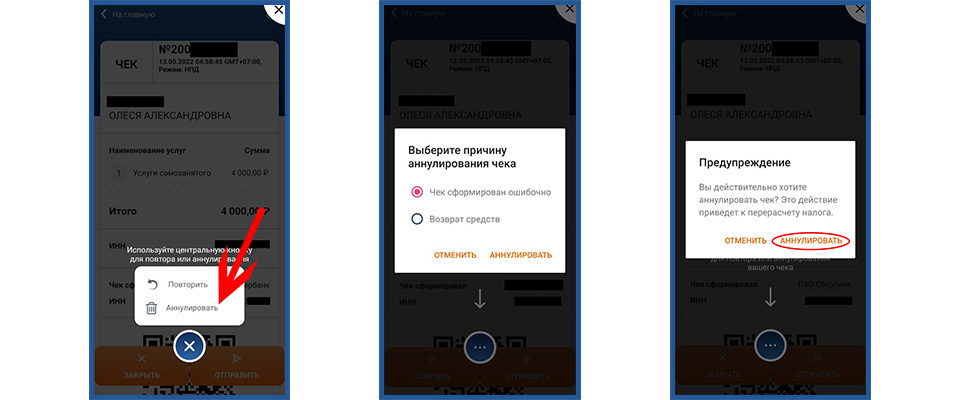

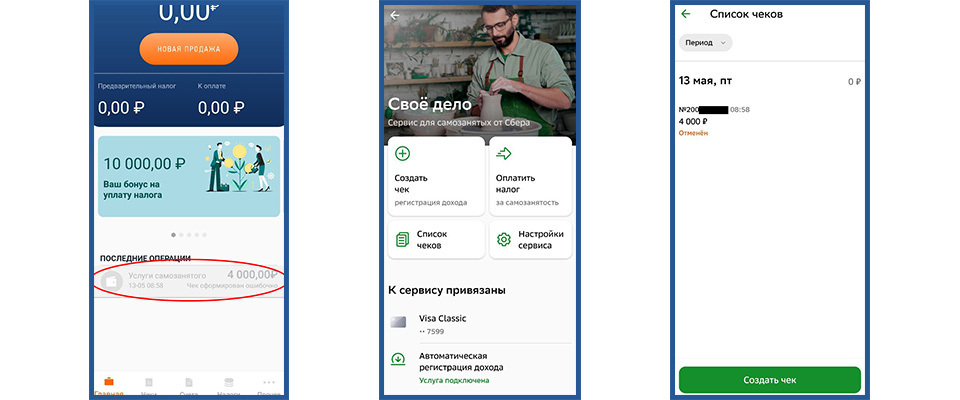

Как аннулировать чек через банковский сервис для самозанятых?

Пример

Олеся работает копирайтером и платит НПД. Девушка решила воспользоваться сервисом «Свое дело» от Сбербанка, подключила услугу «Автоматическое формирование чеков» и прикрепила к сервису свою банковскую карту.

Теперь при поступлении на карту средств от физлиц чек формируется автоматически. Сервис сам рассчитывает сумму предварительного налога и отправляет информацию в ИФНС. Все данные тут же появляются в приложении и личном кабинете «Мой налог».

Через какое-то время Олеся решила оплатить покупку в магазине на сумму 4 000 ₽. Случайно она перевела деньги со своего сберегательного счета на счет карты, которая привязана к сервису «Свое дело». Программа расценила поступление денег как оплату от физлица и автоматически рассчитала предварительный налог. Информация поступила в ФНС и отразилась в сервисе «Мой налог».

Аннулировать такой чек тоже несложно:

1. Проходим в приложении «Мой налог» по цепочке «Чеки» и «Аннулировать чек». В качестве причины указываем «Чек сформирован ошибочно».

Для справки

Чеки самозанятых в приложении «Свое дело» формируются автоматически только при поступлениях от физических лиц. В иных случаях — если доход поступил от юрлица или ИП — из-за технических особенностей отразить доход можно только вручную.

Можно ли аннулировать чек, чтобы не платить налог?

Возможность отменить ранее созданный чек довольно простая, и у самозанятого может появиться соблазн сделать это, чтобы уменьшить сумму налога или вовсе не платить его. Пару раз налоговая может и пропустить подобные действия, но массовое аннулирование чеков рано или поздно вызовет вопросы. ФНС может проверить полноту уплаты налога, заблокировать функцию аннулирования и потребовать от плательщика НПД разъяснить причины такой корректировки.

Пример

Компания «Вкусная еда» заказала у самозанятого портного пошив фартуков для сотрудников. Мастер передал товар, получил деньги и сформировал чек.

Чтобы учесть эти расходы, компании необходим подтверждающий документ. Но заказчик обнаружил, что самозанятый аннулировал чек, чтобы не платить налог, а новый документ формировать отказался.

Если объективных причин для аннулирования чеков нет, самозанятому по первому нарушению грозит штраф 20% от списанной суммы, затем — 100%. Для понимания: если самозанятый отменил чеки на сумму 60 000 ₽, заплатит первый штраф в 12 000 ₽.

Попался на незаконном аннулировании вновь в течение следующих 6 месяцев, заплатит штраф в размере неучтенной суммы.

Проверку в отношении недобросовестного самозанятого может инициировать сам заказчик, обратившись в налоговую с заявлением и документами, подтверждающими факт оплаты, — это может быть расходный кассовый ордер или выписка с расчетного счета.

Согласно

законодательству, юрлица и ИП могут учитывать в своих расходах стоимость услуг самозанятых только по чеку. Если плательщик НПД аннулировал чек, а деньги не вернул, это не является основанием не учитывать расходы бизнеса.

Новости, которые нельзя пропускать, — в нашем телеграм-канале

Подписывайтесь, чтобы быть в курсе событий: @life_profit

Валентина Бейкова, изучила проблемы самозанятых

Если ошибиться в чеке самозанятого, налоговая может выписать штраф. Юристы «Консоли» объясняют, как избежать проблем.

Привет, это «Консоль». Мы — платформа, которая автоматизирует в том числе и выбивание чеков, поэтому знаем всё про ошибки в них. А ошибаются и самозанятые, и компании. Сейчас расскажем, как формировать чеки правильно.

Что будет за ошибку в чеке

Внеплановая проверка, а потом, возможно, выплата недоимок, пеней и штрафов.

Когда налоговая видит несоответствия в чеке, она должна проверить компанию. Проверка может найти проблемы, которые не связаны с чеками самозанятых, и налоговая оштрафует компанию за них. Еще в чеке могут быть признаки трудовых отношений. По закону, если правоотношения с самозанятыми фактически являются трудовыми, компанию ждет выплата недоимок, пеней и штрафов.

Это касается как условий договора, так и формулировок в общении с самозанятыми. Так закон защищает исполнителей: компания не имеет права прикрывать трудовые отношения с человеком договором ГПХ и не вносить за него налог и страховые взносы.

«Если произошла переквалификация гражданско-правового договора в трудовой, то считается, что трудовые отношения с работником возникли с момента его допуска к работе (ст. 19.1 ТК РФ). В этом случае налоговые органы начислят компании:

- недоимку по НДФЛ;

- недоимку по страховым взносам;

- пени на сумму задолженности;

- штрафы за неуплату налогов и взносов.

Все аналогичные правоотношения с другими самозанятыми также будут переквалифицированы. Кроме того, организацию могут привлечь к административной ответственности по п. 4 ст. 5.27 КоАП РФ в виде штрафа от 50 до 100 тысяч рублей за каждый случай нарушения.

Повторное привлечение к административной ответственности за заключение гражданско-правового договора, фактически регулирующего трудовые отношения, повлечет наложение штрафа от 100 до 200 тысяч рублей (п. 5 ст. 5.27 КоАП РФ)».

Как проверить чек, который прислал самозанятый

Вообще говоря, самозанятые должны выбивать чеки самостоятельно. Если у компании нет подписки на платформу, аккредитованную налоговой, так и происходит. Важно проверять чек, самозанятый ведь может ошибиться. Если не заметить, оштрафуют компанию.

Самозанятые формируют чеки в приложении «Мой налог» или в приложении банка.

Большинство ошибается в графе «Наименование услуги»: вписывают данные акта или договора, должность или текст, который никак не связан с задачей.

На самом деле сюда надо вписать вид услуги или ее конкретный результат.Например, вы привлекли самозанятого-дизайнера, чтобы сделать несколько презентаций. В графе «Наименование услуги» он должен написать либо «Услуги разработки дизайна презентаций» (вид услуги), либо «Пять презентаций на такую-то тему в таком то объеме» (конкретный результат).

Лучше всего расписывать этот пункт как можно подробнее и конкретнее. Например, в чеке копирайтера хорошо бы указать тему материала и объем: «Написание одной информационной статьи на тему “Как правильно оформлять чеки самозанятых” объемом от 7000 знаков».

В «Наименование услуги» нельзя писать:

- Вещи, не относящиеся к виду услуги. Например, номер акта, договора, ФИО исполнителя и бог весть еще что.

- Названия специальностей и должностей. Например, некоторые пишут в графе слово «дизайнер» или «услуги дизайнера» вместо «услуги по разработке дизайна». А это уже признак трудовых отношений, и в воздухе повеяло штрафом на 200 штук.

- Трудовые функции. Нельзя написать «разработка презентаций» — это процесс без указания результата. Процессы бывают только у сотрудников, у самозанятых — результаты исполнения конкретных задач.

- Стоп-слова, в бухгалтерии они тоже есть. Например, «ставка», «оклад», «премия», «аванс», «работа», «график». Эти слова — признаки трудовых отношений. Налоговая заподозрит компанию в прикрывании договором ГПХ и переквалифицирует отношения. Подробно про стоп-слова — в нашей статье.

Ошибки в графе «Наименование услуги»

Если вы не вполне поняли, как правильно написать в чеке «наименование услуги» — расскажите о своей задаче нам в комментариях, мы поможем с правильной формулировкой.

Где еще могут быть ошибки

В сумме и ИНН. Проверьте, чтобы самозанятый ввел правильную сумму оплаты, вместе с копейками, и удостоверьтесь, что указанный в чеке ИНН совпадает с вашим.

Как правильно сформировать чек через платформу

Когда самозанятых становится столько, что бухгалтерия не успевает их оформлять, бизнес обычно подключается к платформе автоматизации (например, к «Консоли»). Там можно загрузить данные исполнителей в экселевскую таблицу, а чеки сформируются автоматически.

Чтобы сформировать чеки для десятков самозанятых на платформе, бизнес заносит данные исполнителей в специальную эксельку. Обычно она выглядит так:

Данные из каждой графы идут в чек. Ошибка в одной из них = ошибка в чеке, проверка, штраф и прочие ахи-страхи. Разберемся, как заполнить каждую графу.

Phone

Здесь всё просто — не ошибитесь в номере телефона. Самозанятые записаны на платформе по номеру, поэтому если перепутать номер, в чеке будет неправильное ФИО.

Title

Title — это то же самое, что и «Наименование услуги» в приложении «Мой налог». На него распространяются те же правила.

Здесь надо вписать вид услуги или конкретный результат, которого достиг исполнитель. Допустим, вы привлекли курьера для доставки документов. Тогда в графе Title вы должны написать либо «Услуги доставки документов» (вид услуги), либо «Доставка пяти пакетов документов по указанным в приложении адресам» (конкретный результат).

В графе Title нельзя писать:

- вещи, не относящиеся к виду услуги;

- названия специальностей и должностей;

- трудовые функции;

- стоп-слова.

Всё как в графе «Наименование услуги» в приложении «Мой налог». Напомним: если вы не поняли, как правильно сформулировать вид услуги в графе Title — вы можете рассказать о своей задаче нам в комментариях, мы поможем с правильной формулировкой.

Amount

Это общая сумма выплат, тут главное не ошибиться в цифре.

Count

Грубо говоря, количество услуг. Если курьер доставил 6 заказов, пишем сюда цифру 6, если дизайнер сделал 3 презентации, пишем 3.

Date

Впишите сегодняшнюю и не парьтесь.

Start Date // End Date

Начало и окончание периода оказания услуги. Если ваш курьер подписал с вами договор 20 ноября, а последний пакет документов доставил 28 ноября, впишите эти даты в Start и End соответственно.

Type

Просто напишите «Услуга».

Напоследок

Дорогой читатель, берегите чеки смолоду. Налоговики, может, ребята и приятные, но любить их лучше на расстоянии.

Если вам кажется, что у вас не всё юридически гладко с самозанятыми, приходите к нам. Укроем пледом, напоим чаем, проконсультируем, перевыпустим неправильные чеки и в обиду не дадим.

Проконсультировала по юридическим вопросам и проверила статью:

Дарья Голева

Руководитель юридического отдела «Консоли»

В соцсетях «Консоли» начали рассказывать, как снизить риски при работе с внештатными исполнителями.

Но вместе со статусом у них появляется определённая ответственность и обязанности. А за несоблюдение установленных законодательством требований для самозанятых в 2022 году установлены штрафы.

Правила работы самозанятых

Стать плательщиком НПД достаточно просто, но при этом нужно соответствовать определённым требованиям и понимать, за что штрафуют самозанятых. Оформить этот статус вправе каждый совершеннолетний гражданин. А от лиц 14 лет потребуется:

- разрешение родителей или законных представителей;

- вступление в брак;

- признание полной дееспособности по решению органа опеки или суда.

Самозанятыми признаются физлица или ИП при условии, если они:

- работают на себя без привлечения наёмного персонала;

- продают товары собственного производства;

- не превышают установленный годовой лимит по доходу в размере 2,4 миллионов рублей;

- регулярно платят налог на профессиональный доход с прибыли;

- не занимаются запрещенными видами деятельности.

С заказчиками такие лица должны сотрудничать по следующей схеме:

- Заключить договор, в котором не должно прослеживаться признаков трудовых отношений.

- Полностью и качественно выполнить работу.

- Получить оплату в наличной или безналичной форме.

- Занести всю информацию о сделке в приложение «Мой налог».

- Выбить чек.

- Предоставить чек заказчику в бумажном или электронном виде.

- В конце месяца оплатить налог с общей суммы дохода.

За нарушение любых требований, а также за попытку скрыть или уменьшить размер прибыли, за отказ предоставить заказчику чек, за неуплату налогов самозанятым гражданам грозит штраф.

Сокрытие дохода

Нельзя допускать, чтобы и оплата за предоставленные услуги, и личные переводы были расценены ФНС как общая прибыль от работы в режиме самозанятости. Если свою банковскую карту привязать к приложению «Мой налог», то любые входящие переводы в автоматическом режиме будут являться доходом от профессиональной деятельности и попадать под налогообложение. И в этом случае нельзя ничего сделать, поскольку попытка уменьшить размер дохода будет расценена контролирующими органами как уход от налога. Есть несколько выходов из такой ситуации:

- Оформить отдельную карту для работы и привязать её к приложению.

- Не подключаться к приложению, прибыль фиксировать вручную, а частные переводы не учитывать.

Если самозанятый попытается скрыть часть прибыли от своей деятельности или ошибочно укажет в неправильную сумму, то санкции обязательно будут. Многие часто сомневаются в том, может ли налоговая проверить самозанятого. Это неизбежно, если налоговая служба узнает о нарушении из жалобы заказчика или решит провести контрольную закупку. Как только факт нарушения будет доказан, то, согласно статье кодекса о налогах, гражданина оштрафуют на:

- 20% от общего размера дохода в первый раз;

- 100% от общего размера дохода, если подобная ошибка повторится в течение полугода.

Чтобы такого не произошло, следует правильно вносить все данные в приложение. Попытка скрыть доходы может повлечь за собой еще большие расходы.

Несвоевременная выдача чека

Самозанятый обязан фиксировать в приложении «Мой налог» каждую оплату за свою работу, делать это в установленные сроки и предоставлять чек заказчику:

- при оплате наличными, переводе на электронный кошелёк или по номеру банковской карты — сразу после получения средств;

- при получении денег через посредника или по реквизитам расчётного счёта — до 9 числа следующего после оплаты месяца.

Если заказчик просит чек, его следует предоставить любым удобным способом:

- распечатать и передать в бумажной форме;

- отправить в электронном виде по электронной почте, через мессенджер или соцсеть;

- просто открыть документ, чтобы работодатель отсканировал QR-код.

Даже если контрагент не запросил чек, стоит напомнить ему и уточнить, каким образом его будет лучше передать. Это обязательное условие, которое позволит избежать проблем. Ведь за непробитие чека самозанятому выпишут штраф:

- 20% от прибыли первый раз;

- 100% от дохода при повторном нарушении.

Чтобы не получить штраф, самозанятый обязан каждый раз создавать чеки и передавать контрагенту. Бывает, что заказчики категорически отказываются от этого документа. Но в этом случае у исполнителя остается переписка, которую можно использовать в суде в качестве прямого доказательства невиновности.

Документ из приложения заказчику не понадобится, если в сделке участвует посредник, который и выдаст ему кассовый чек покупателя. Если информацию о доходе самозанятого в ФНС не передаст посредник, то санкцию применят уже непосредственно к нему. Ему тогда придется заплатить 20% от общей суммы сделки, но не меньше 200 рублей. А плательщика НПД никак не накажут.

Чем грозит несвоевременная уплата налогов

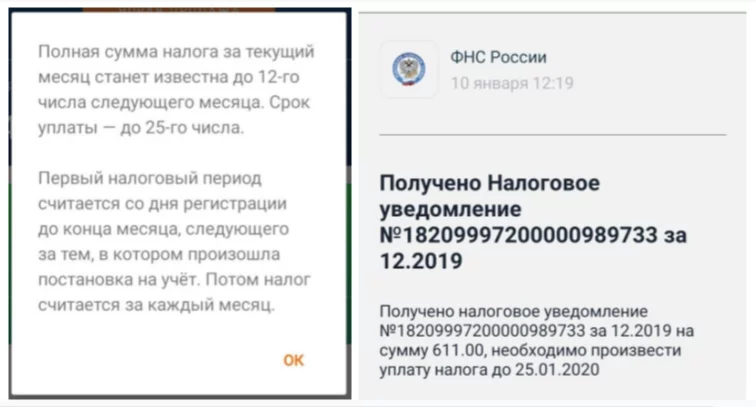

Расчёт налогов самозанятых происходит в автоматическом режиме в приложении «Мой налог». Если в течение месяца не было прибыли — то и не будет начислений. Значит, и платить ФНС ничего не придется. Если прибыль была зафиксирована, то 12 числа следующего месяца физлицо или ИП получит уведомление о необходимости оплатить НПД.

При возникновении финансовых проблем, самозанятым следует знать, сколько можно не платить налог. Расчёты необходимо провести строго до 25 числа месяца, в котором было получено уведомление. Эти сроки всегда указаны в сообщении, а при необходимости эту информацию можно уточнить у консультантов ФНС.

Погасить налог можно с карты любого банка. Главное, чтобы она принадлежала лично самозанятому. При желании можно подключить автоплатеж, чтобы уже не беспокоиться о своевременном закрытии операции. Как только средства поступят в налоговую – придет уведомление о погашении НПД.

Если размер налога составит менее 100 рублей, то оплата перейдет на следующий месяц. И так до будет до того момента, пока сумма не будет равна или больше установленной. Также налог не придет в первый месяц регистрации самозанятости. Его начислят через месяц, и тогда нужно будет оплатить расходы за два предыдущих.

Если самозанятый не оплатил налог вовремя, его оштрафуют. ФНС обнаружит и зафиксирует нарушение в течение 10 дней с момента последней возможной даты погашения. Гражданин получит уведомление о задолженности и доначислении пеней. Это произойдет уже 5 числа следующего месяца.

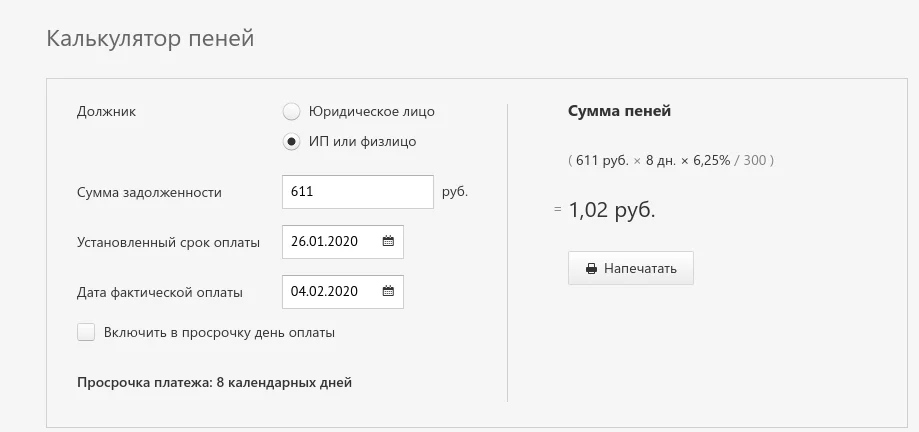

Сколько пени за просрочку налога начислят самозанятому, зависит от того, как долго он будет тянуть с оплатой. Ежедневно его долг будет автоматически расти на 1/300 ставки рефинансирования от общей суммы по неуплате. Отчёт идёт с 26 числа и до момента погашения. Вся информация по долгу будет отражаться в «Моём налоге». Эти же данные получат банки, в которых обслуживается самозанятый. После этого финансовые организации напомнят о долге своим предложением его погасить в ближайшее время.

Что будет, если самозанятого лишат статуса

Плательщик НПД вправе самостоятельно отказаться от своего статуса, либо его могут аннулировать ровно с момента нарушения установленных требований:

- занятие запрещенным видом деятельности;

- превышение установленного годового дохода;

- использование иных налоговых режимов кроме НПД;

- наём сотрудников.

Штраф за отмену или лишение статуса плательщика НПД не предусмотрен. Физлицу или ИП просто пересчитают налоги по другой ставке за весь период получения прибыли вне статуса, а последнему ещё доначислят страховые взносы.

Можно ли быть самозанятым без регистрации

Если незаконно оказывать услуги или продавать товары без регистрации самозанятости, это грозит штрафом, а в некоторых случаях даже уголовной ответственностью. Это связано с тем, что такая деятельность будет признана незаконной. За нарушение накажут в зависимости от ситуации и степени серьезности проступка штрафом в размере 500-2000 рублей.

Но если доход от нелегальной деятельности превысит 2,25 миллиона рублей, за это полагается более серьезное взыскание:

- штраф до 300-500 тысяч рублей или в размере дохода за 3 месяца;

- обязательные трудовые работы до 480 часов;

- арест на 0,5-6 лет.

Нарушителю также не избежать налоговой ответственности:

- Не вовремя заплатили НДФЛ – штраф за это составит 20-40% от общего размера налога.

- Отсутствие 3-НДФЛ – штраф в размере 5% от НДФЛ за каждые месяц просрочки.

Что поможет избежать штрафа

Самозанятым бывает сложно параллельно следить за работой и своевременно оплачивать налоги. Чтобы упростить себе задачу, можно воспользоваться услугами сервиса Рокет Ворк. На этой платформе есть все необходимые инструменты для исполнителей и заказчиков. Самозанятым больше не придется переживать за просрочки и получение штрафов. На Рокет Ворк все происходит в автоматическом режиме и точно в установленные сроки.

Для таких случаев в приложении «Мой налог» предусмотрена функция «Аннулировать чек». Важно знать, что изменить чек можно только в 2-х случаях: при возврате денежных средств заказчиком, полученных в счет оплаты или предварительной оплаты, или при некорректном вводе сведений в мобильном приложении «Мой налог».

Если вы некорректно ввели информацию в чек, аннулируйте его и создайте новый, указав старую дату.

В октябре 2021 года самозанятые, которые используют приложение «Мой Налог» могли заметить ошибку: Автономный Режим работы, нет связи с сервером. С 1 октября зависло приложение Мой налог. Пишет нет связи с сервером, уже 5 день. Выручка 31750-осталась на экране сентябрьская,а октябрьская не проходит, типа интернета нет. Вчера хотя бы чек можно было сделать и отправить клиенту,сегодня даже это нельзя слелать, пишет нет интернета. Устройство самсунг таб3. Работаю с приложением с января-никогда таких глюков не было! Как «починить «приложуху? Другие пользователи: «Такая же проблема. Написала в тех.поддержку, жду ответ.»

Если возникли трудности с приложением, то необходимо проверить его на наличие обновлений, если обновления есть, то установить данные обновления, затем проверить заново. Если ошибка сохраняется, то необходимо написать в тех.поддержку приложения. «полностью удалила приложение, установила новую версия, но войти не смогла. написала опять в тех.поддержку. жду ответа.»

Если ошибка сохраняется, то нужно написать повторно, тогда вашу заявку передадут разработчикам, которые в свою очередь проведут проверку. По результатам такой проверки, установлено, что сбой возникает на устройствах с версией андроид 5 и ниже.

Решение:

Самозанятый с телефона может зайти в веб кабинет и работать через веб кабинет.

Решение от 18.10.2021: Для корректной работы приложения на устройствах с ОС Android 5 и ниже необходимо установить версию «Мой налог» 3.3.0.

За что штрафуют самозанятых

21.04.20

Стоит ли опасаться, что все поступления на карту самозанятого будут автоматически облагаться налогом? В каком случае самозанятый теряет всю заработанную сумму или её часть?

Я перешла на новый налоговый режим год назад и за это время разобралась во всех рисках. Расскажу, что считается нарушениями, а что — нет, и какое наказание грозит за ошибки.

Начнем с того, как правильно работать в статусе самозанятого. Брать деньги с клиентов и платить налог нужно по следующей схеме:

- Получаете деньги на любую карту, счет, электронный кошелек или наличными.

- Вносите запись о сделке в приложение «Мой налог» и создаете чек.

- Обязательно передаете чек плательщику.

- Ежемесячно платите налог — он рассчитывается автоматически.

Вы нарушите правила, если попытаетесь скрыть или занизить доход, несвоевременно внесете запись в приложение или откажетесь выдавать чек клиенту, не заплатите налог вовремя. Разберемся, как это скажется на самозанятом.

Указали в приложении не весь доход

Банки, сотрудничающие с ФНС, предлагают самозанятым оформить отдельную карту для доходов от профессиональной деятельности. Если вы привязали такую карту к приложению «Мой налог», то все входящие платежи автоматически считаются вашим доходом от профессиональной деятельности, а чек формируется автоматически. Так что не стоит использовать карту для личных расчетов.

Но если вы не подключились к партнерской программе, то вручную указываете в приложении доходы от самозанятости и не вносите частные платежи. Например, переводы от родных и друзей, деньги от продажи вещей на Avito или возврат долга.

Как штрафуют за нарушения. Если вы скроете часть доходов и снизите сумму налога от профессиональной деятельности, то вас могут оштрафовать. В Налоговом кодексе РФ для этого появилась отдельная статья:

- 20% от суммы — если вы неправильно указали сумму в чеке, утаили доход или опоздали с созданием чека в приложении;

- 100% от суммы расчетов — если в течение полугода вы совершили нарушение еще раз.

ФНС узнает о нарушении, если проведет контрольную закупку или проверку по жалобе клиента. В 2019 году действовал мораторий на проверки плательщиков НПД, сейчас таких льгот нет. Пока не было сообщений о штрафах, но при необходимости налоговая может проверить записи о прошлых сделках, а не только текущие платежи.

Приложение хранит записи обо всех операциях с момента регистрации самозанятого

Как избежать наказания. Вносите в приложение «Мой налог» все доходы, которые получаете от профессиональной деятельности. Не пытайтесь скрыть или занизить заработки, независимо от того, как получаете деньги — наличными или на электронный кошелек.

Не выдали чек по запросу клиента

На каждый платеж вы формируете чек. Причем обязаны делать это в определенные сроки:

- Вы получили деньги наличными, по номеру карты или электронного кошелька — обязаны сразу создать чек.

- Клиент платил через посредника или отправил деньги по реквизитам расчетного счета — до 9-го числа следующего месяца.

Есть уточнение: если посредник сам выдает кассовые чеки покупателям, то вы не обязаны передавать им свои чеки из приложения «Мой налог». Достаточно внести всю сумму дохода в приложение, чтобы рассчитать налог, а чек на общую сумму выдать посреднику.

Собрать данные по всем сделкам самозанятого в один отчет может и посредник. Так, сервис Яндекс. Такси учитывает все расчеты с пассажирами в течение месяца, потом формирует единый чек для самозанятого водителя и отправляет его в приложение «Мой налог». Таксисту не нужно вести учет, собирать информацию об оплаченных поездках и выдавать чеки клиентам.

Чек можно выдать либо на бумаге, отправив на печать прямо из приложения, либо в электронном виде — по email или SMS, в соцсетях или мессенджерах. Еще один вариант — показать чек на экране компьютера или телефона, чтобы клиент мог отсканировать QR-код.

Когда клиент просит чек, нужно его выдать любым удобным способом. Если клиент ничего не запросил, стоит предложить чек и уточнить, как его лучше отправить.

Варианты отправки чеков в приложении «Мой налог»

Необязательно навязывать чек и выпытывать у клиента номер телефона или адрес электронной почты. Но если вы общаетесь, то можете отправить ссылку на чек во ВКонтакте, Facebook или Whatsapp. Объясните, что по закону самозанятые должны выдавать чеки, плательщика это ни к чему не обязывает.

Как штрафуют за нарушения. Нарушение — отсутствие чека в приложении. Если его выявили впервые, то заплатите пятую часть заработанной суммы, если второй раз — отдадите всю сумму целиком.

Если данные о доходе самозанятого не передал в ФНС посредник, то ему грозит штраф — 20% от суммы сделки, но не менее 200 ₽. Самозанятого при этом не накажут.

Опять же о применении штрафов на практике пока не сообщали. Но помните: налоговики вправе проверить ваши записи в приложении за прошлые периоды.

Как избежать наказания. Создавайте чеки при каждой продаже и предлагайте их клиентам. Если клиент категорически откажется, а потом пожалуется на вас в налоговую — сможете предоставить переписку о том, что предлагали чек. Но главные подтверждение — сам документ в приложении «Мой налог».

Не заплатили налог вовремя

Налог рассчитывается в приложении автоматически. Если в течение месяца дохода не было, то и налога не будет.

Уведомление с суммой за прошлый месяц приходит до 12-го числа каждого месяца в приложении, налог вы платите до 25-го числа того же месяца. Например, 10 марта я получила уведомление, а деньги перечислила до 25 марта.

Если налог менее 100 ₽, то он переносится на следующий месяц. В первый месяц тоже платить не надо — если вы стали самозанятым в апреле, то налог за апрель и май платите в июне.

Вы получите уведомление с суммой в приложении «Мой налог»

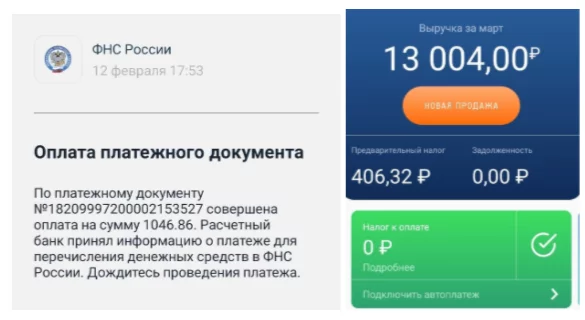

Внести деньги без комиссии можно онлайн с карты любого банка, по реквизитам в квитанции или подключить в банке-партнере автоплатеж. Деньги поступают в налоговую, а в приложении появится сообщение об оплате налога.

Как штрафуют за нарушения. Если вы не заплатите налог в срок, то вас оштрафуют. Налоговики посчитают долги в течение 10 дней. И уже 5-го числа следующего месяца уведомляют о задолженности и необходимости оплатить пени.

Размер пени за каждый календарный день просрочки — 1/300 ставки рефинансирования ЦБ РФ от суммы задолженности. Отсчет идет с 26-го числа и до дня погашения долга.

Сумма пеней рассчитывается автоматически, вы увидите ее в приложении. Причем банки, где вы обслуживаетесь, тоже получат эту информацию. Напомнят вам о задолженности и предложат ее оплатить.

Если вы заплатили вовремя, но в приложении висит задолженность — не всегда нужно переживать. Возможно, сведения зависли в пути — если вы платили с карты, то на обработку платежа уходит до 10 дней, по квитанции — до 20 дней.

Не беспокойтесь, если внесли деньги вовремя: датой оплаты налога считают тот день, когда деньги ушли с вашей карты или вы их внесли по квитанции. Информация дойдет до налоговой, и запись о долге пропадет без пени и штрафов.

Если вы получили такое сообщение, а в приложении висит долг — скорее всего, задолженность обнулится

Налог и пени менее 1 ₽ нельзя оплатить картой в приложении. Можно распечатать квитанцию и оплатить этот мелкий долг в любом банке или отсканировав QR-код через мобильный интернет-банк или банкомат.

Как избежать наказания. Платите вовремя, не откладывайте расчеты с ФНС на потом и регулярно заглядывайте в приложение «Мой налог».

Не очень удобно, что до сих пор не сделали оповещение об уведомлениях в приложении. Если не открывать его, можно пропустить важное сообщение. Поставьте напоминание в календаре и заходите в приложение с 12 по 25 число каждого месяца.

Еще можно сразу подключить автоплатеж с карты, чтобы наверняка не пропустить сроки уплаты налога. Тогда банк-партнер самостоятельно выполнит расчеты с ФНС. О предстоящих списаниях с карты банк предупредит заранее по SMS за несколько дней до уплаты налога.

Что делать, если лишились статуса самозанятого

Плательщик НПД может лишиться этого статуса по ряду причин:

- Вы стали самозанятым, но не подходите под категории – например, по виду деятельности или территории.

- Не отказались от других налоговых режимов — на это есть месяц с даты регистрации в приложении «Мой налог».

- Заработали за год более 2,4 млн рублей.

- Приняли на работу сотрудника по трудовому договору.

В таких случаях статус самозанятого аннулируют с того момента, как вы нарушили условие. При этом доход, полученный вне статуса плательщика НПД, будет облагаться другими налогами. Физлица платят НДФЛ, ИП — меняют налоговый режим.

Пример

Моя знакомая решила совмещать УСН и НПД: зарегистрировалась как самозанятая и не поменяла налоговый режим в течение месяца. Но она не могла одновременно сдавать коммерческую недвижимость, уплачивая УСН, и давать консультации как самозанятая. Ее принудительно лишили статуса плательщика НПД. Пришлось сниматься с учета как самозанятый, аннулировать чеки, писать заявление на возврат налога и платить налог по УСН.

Штрафов за неправильный выбор налогового режима нет. Но налог пересчитывают по другой системе налогообложения, а ИП дополнительно заплатит страховые взносы. Налог на профессиональный доход за тот период, когда вы не имели права быть самозанятым, можно вернуть, написав заявление в ФНС.

Чего не нужно бояться самозанятому

Сбой в приложении. Не надо опасаться наказания, если не удалось выдать чек или оплатить налог в приложении «Мой налог» из-за технического сбоя или профилактических работ. Просрочка из-за проблем с приложением не считается нарушением, если вы в течение дня после устранения сбоя сделает все, что нужно. Налоговики предупреждают о плановых работах в приложении и предлагают альтернативные варианты входа в личный кабинет.

Отмена сделки. В приложении вы можете аннулировать чек, если пришлось вернуть заказчику деньги. Самозанятый не платит налог с дохода, который не получал. В следующем месяце сумму налога скорректируют — если вы уменьшили свой доход за прошлые периоды, то это учтут. Никаких ограничений для отмены сделки нет, можно аннулировать чек даже на сумму, полученную год назад.

Начисление налога с личных поступлений. Такого не произойдет по желанию налоговиков. Внимание проверяющих может привлечь только жалоба от конкурента или недовольного клиента. Тогда есть риск, что они проведут контрольную закупку и проверят ваши прошлые сделки и расчеты, запросив данные у банков. Но бояться нечего, если будете соблюдать три правила: вносить все доходы в приложение, выдавать чеки клиентам и платить налог вовремя.

Блокировка счета. Центробанк разъяснил, что банкам нельзя блокировать личные карты самозанятых из-за дохода от профессиональной деятельности. Но лучше узнать, есть ли в банке специальное приложение для самозанятых и завести отдельную карту для доходов от клиентов. Но ее отсутствие не помешает вам брать деньги у клиентов на любые свои счета, карты и кошельки, главное — вносить эту информацию в приложение «Мой налог».

Инструкция

Как стать самозанятым и ничего не бояться

-

Вносите записи обо всех доходах в приложение, даже если вам заплатили наличными

Указывайте в приложении только доходы от профессиональной деятельности, а не все частные платежи.

-

Выдавайте клиентам чеки, даже если они не просят

Если клиенту чек не нужен, можно показать его на экране и не отправлять.

-

Платите налог без просрочек

Регулярно заходите в приложение и проверяйте уведомления.

-

Следите за информацией о технических работах

И вносите записи о доходах в приложение сразу после устранения сбоя.

-

Не нарушайте условия самозанятости

Занимайтесь только разрешенной деятельностью, не нанимайте сотрудников, не совмещайте НПД с другими налоговыми режимами.