Организационные ошибки

Как ни странно, достаточно частым вопросом, с которым приходится сталкиваться некоторым организациям, является вопрос об объеме представляемой годовой бух отчетности.

Напомним, что бухгалтерская отчетность состоит (п. 1 ст. 14 Закона РФ от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее — Закон 402-ФЗ), п. 1 — 4 приказа Минфина РФ от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций») из:

- бухгалтерского баланса;

- отчета о финансовых результатах;

- приложений к бухгалтерскому балансу:

- отчета об изменениях капитала,

- отчета о движении денежных средств,

- пояснений, оформленных в табличной и (или) текстовой форме.

Поскольку для некоторых экономических субъектов, например, субъектов малого предпринимательства Законом 402-ФЗ может применяться сокращенный состав годовой бухгалтерской (финансовой) отчетности, этот факт следует раскрыть в учетной политике организации.

Отчитываются за 2021 год организации только в электронном виде по формам бухгалтерской отчетности, утвержденным приказом Минфина РФ от 19.04.2019 № 61 (п. 5 статьи 18 Закона N 402-ФЗ, письмо ФНС России от 26.08.2021 N ЕА-4-26/12065@).

Технические ошибки

В числе технических ошибок, допускаемых в годовой бух отчетности, можно назвать следующие:

- формы отчетности подписаны разными датами;

- формы отчетности не содержат подпись надлежащего лица;

- указан неактуальный двузначный ОКОПФ;

- неверное наименование Пояснений к бухгалтерскому балансу и отчету о финансовых результатах;

- название организации в отчетности не соответствует наименованию организации в учредительных документах;

- выбраны неправильные настройки программного обеспечения.

Остановимся на каждой технической ошибке немного подробнее.

Формы отчетности подписаны разными датами

Суть ошибки:

Дата пояснений к бухгалтерскому балансу и отчету о финансовых результатах, оформленных в текстовой форме, не совпадает с датой составления бухгалтерского баланса либо вообще отсутствует. Ситуация, при которой пояснения к балансу подписываются раньше самого баланса, выглядит, по меньшей мере, не логичной.

При составлении бухгалтерской отчетности особое внимание следует обратить на отчетную дату. Последний день отчетного года — 31 декабря 2021 года.

«Срок сдачи годовой бухгалтерской отчетности за 2021 год — не позднее 31.03.2022»

Кроме этого, обращаем внимание на дату подписания отчетности. По этой дате можно судить о возможности включения в отчетность всех событий, произошедших в организации до даты подписания отчетности.

То есть, о тех фактах, о которых стало известно после 31 декабря 2021 года, но до момента подписания и утверждения бухгалтерской отчетности. Например, в подписанную 31-м декабря 2021 года годовую бухгалтерскую отчетность уже не будет внесена информация о признании одного из дебиторов-контрагентов организации банкротом в феврале 2022 года.

Формы отчетности не содержат подпись надлежащего лица

Формы бухгалтерской отчетности должны содержать собственноручную (для бумажного формата) или электронную подпись (для электронного формата) руководителя экономического субъекта (п. 8 ст. 13 Закона № 402-ФЗ), а также желательно, при оформлении отчетности в бумажной форме, скрепить их печатью организации.

Полномочия по подписанию бухгалтерской отчетности устанавливаются, как правило, учредительными документами организации. В частности, наряду с руководителем отчетность может подписываться главным бухгалтером или иным должностным лицом, на которое возложено ведение бухгалтерского учета.

Печать организации не обязательна, но желательна на бухгалтерской отчетности, поскольку она заверяет подлинность подписи должностного лица.

Оригиналы бумажного экземпляра отчетности заверять или сшивать не требуется. Если же отчетность предоставляется в заверенных копиях (например, генеральный директор, подписавший отчетность, уже не работает на момент проведения

Именно с учетом этого ОКОПФ и следует присваивать коды в отчетности.

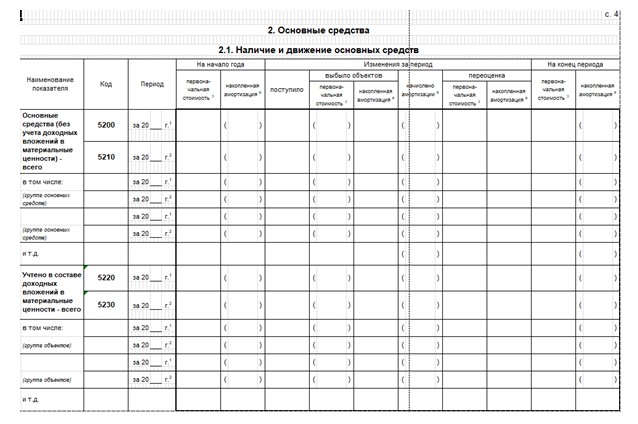

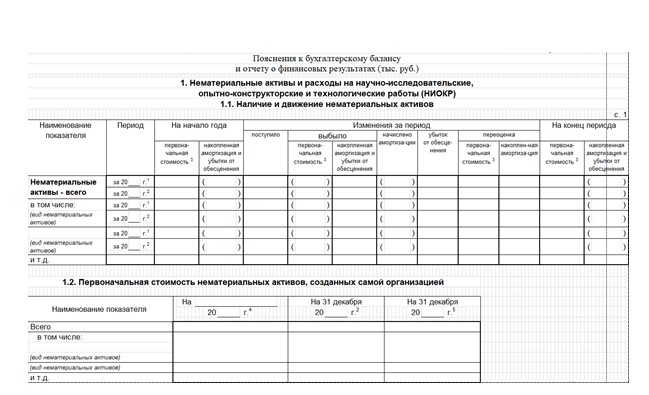

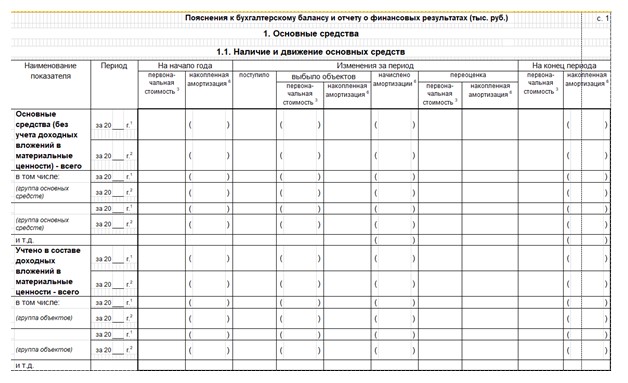

Неверное наименование Пояснений к бухгалтерскому балансу и отчету о финансовых результатах:

- Пояснения к бухгалтерскому балансу и отчету о финансовых результатах, оформленные в текстовой форме, имеют наименование «Пояснительная записка», а нужно просто «Пояснения».

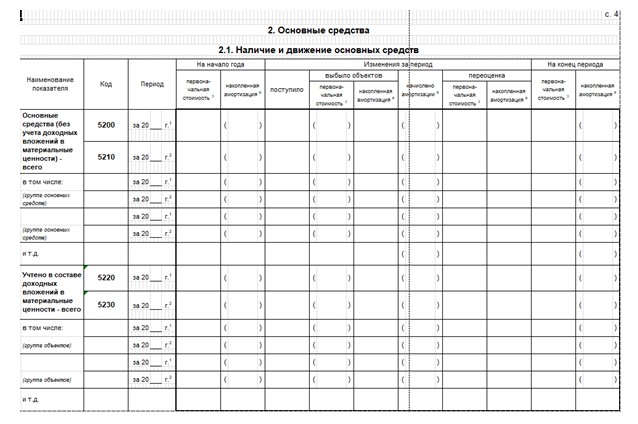

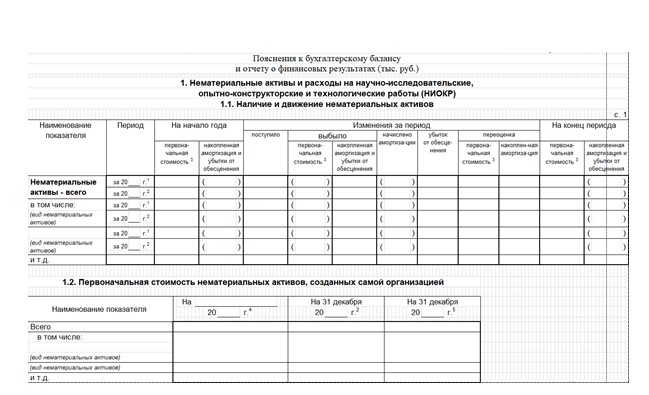

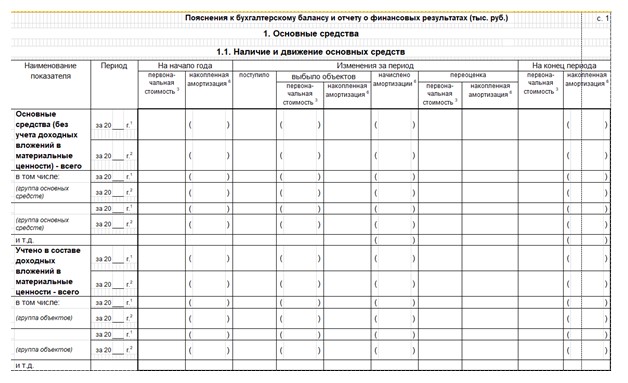

- Пояснения к бухгалтерскому балансу и отчету о финансовых результатах, оформленные в табличной форме, вообще не имеют наименования, так как начинаются с раздела «2 Основные средства», а нужно поименовать «Пояснения к бухгалтерскому балансу и отчету о финансовых результатах».

Два варианта выхода из ситуации:

- Выгружать из 1С табличные пояснения к бухгалтерскому балансу и отчету о финансовых результатах из раздела «1. Нематериальные активы и расходы на научно-исследовательские, опытно-конструкторские и технологические работы (НИОКР)». Если в организации нематериальные активы отсутствуют, то оставить прочерки в данных таблицах (1С при выгрузке автоматически ставит верное наименование пояснений).

- В формате Excel вручную поименовать документ: «Пояснения к бухгалтерскому балансу и отчету о финансовых результатах» и исправить нумерацию разделов.

Название организации в отчетности не соответствует наименованию организации в учредительных документах

Вариантов этой ошибки может быть множество, но чаще всего встречается следующий вариант: наименование организации в бухгалтерском балансе указано заглавными буквами, а в уставных документах строчными буквами или наоборот.

Пример:

В уставе организации фирменное наименование общества: Общество с ограниченной ответственностью «Ромашка» (наименование указано строчными буквами). А в бухгалтерском балансе отражено наименование организации заглавными буквами: Общество с ограниченной ответственностью «РОМАШКА».

«Однако реквизитами для ИФНС, по которым определяется налогоплательщик в базе ИФНС, являются ИНН-КПП. Если они указаны без ошибок, и отчет направлен в нужную инспекцию, значит проблем с идентификацией организации в инспекции не возникнет».

Выбраны неправильные настройки программного обеспечения

Далеко не полный перечень последствий автоматизированного заполнения годового отчета:

- некорректное отражение аналитики дебиторской и кредиторской задолженности,

- ошибочная квалификация активов и обязательств в качестве долгосрочных или краткосрочных,

- неверное отражение показателей по строкам бухгалтерской отчетности и так далее.

Избежать подобных неприятностей поможет грамотный внутренний контроль со стороны работников бухгалтерии.

Методологические ошибки

Основными нарушениями, допускаемыми в методологии составления бухгалтерской отчетности, являются следующие типовые ошибки:

- несоответствие показателей баланса;

- некорректное раскрытие задолженности;

- неверное отражение краткосрочных и долгосрочных показателей;

- неверное отражение учетных данных по статьям баланса;

- отсутствие резерва по сомнительным долгам;

- отсутствие оценочного обязательства по предстоящей оплате отпусков работников;

- наличие задолженности с истекшим сроком исковой давности;

- ошибки в периодизации при отражении операций в учете;

- отсутствие взаимоувязки показателей форм бухгалтерской отчетности.

Несоответствие показателей баланса

Суть ошибки:

При сравнении данных баланса по состоянию на 1-е число отчетного года с показателями прошлогоднего баланса на 31-е декабря предшествующего года, оказывается, что эти показатели не тождественны.

Это может означать, что сотрудники бухгалтерии, обнаружив в текущем периоде ошибку прошлого года, внесли исправления в бухгалтерский учет непосредственно предыдущего года. Это обстоятельство повлекло изменение показателей уже представленной внешним пользователям отчетности прошедшего периода.

«Существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется непосредственно в том текущем отчетном периоде, в котором она была обнаружена».

Корректировка производятся в соответствии с п. 9 Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденного приказом Минфина РФ от 28.06.2010 № 63н (далее — ПБУ 22/2010):

-

производятся исправительные записи по соответствующим счетам бухгалтерского учета в текущем отчетном периоде в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)»

-

производится пересчет сравнительных показателей бухгалтерской отчетности за текущий отчетный год, путем исправления показателей бухгалтерской отчетности предшествующих отчетных периодов, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

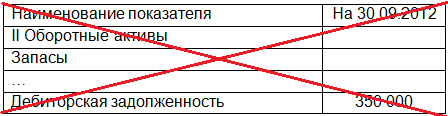

Некорректное раскрытие задолженности

Суть ошибки:

Часто организация имеет перед каким-либо контрагентом как дебиторскую, так и кредиторскую задолженность на основании нескольких заключенных договоров. В таких случаях бухгалтер может ошибочно провести «зачет» данных сумм и представляет в отчетности сальдированный результат в качестве дебиторской либо кредиторской задолженности.

Необходимо иметь в виду, что в силу п. 34 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденного приказом Минфина РФ от 06.07.1999 № 43н, п. 40 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина РФ от 29.07.1998 № 34н, зачет между статьями активов и пассивов запрещен.

«В балансе должны быть отражены „развернутые“ сведения об активах и обязательствах компании на основании данных аналитического учета».

Существует и обратная проблема.

Суть ошибки:

В учете (как правило, в 1С) проводки по налогу на прибыль формируются не автоматически, получается развернутое сальдо по счету 68.4 «Расчеты по налогу на прибыль» в части субсчетов 68.4.1 «Расчеты с бюджетом» и 68.4.2 «Расчет налога на прибыль», которые в балансе некорректно отражаются развернуто в качестве дебиторской и кредиторской задолженности.

С учетом накопительного эффекта данные суммы могут быть очень существенны. Обращайте, пожалуйста, внимание на это.

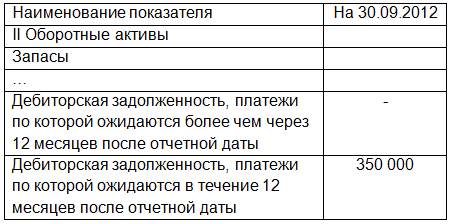

Неверное отражение краткосрочных и долгосрочных показателей

Многие организации выдают процентные займы другим юридическим или физическим лицам либо наоборот сами привлекают заемные средства. Как правило, договоры займа заключаются на несколько лет, а также нередки случаи, когда договор, заключенный на календарный год, неоднократно продлевается путем заключения дополнительных соглашений.

Суть ошибки:

При формировании годовой отчетности у бухгалтеров возникают вопросы в части корректной квалификации данной задолженности. Учитывая, что общий срок действия договора с момента его заключения превысил один год, бухгалтеры ошибочно отражают такой заем в разделе «Долгосрочные обязательства».

Следует иметь в виду, что согласно п. 19 ПБУ 4/99, исходя из срока погашения в бухгалтерском балансе, обязательства делятся на краткосрочные (со сроком погашения не более 12 месяцев после отчетной даты) и долгосрочные (остальные обязательства).

Это означает, что кредиторская задолженность по займу отражается в бухгалтерском балансе в составе краткосрочных обязательств, если до погашения обязательств по нему осталось не более 12 месяцев.

«Несмотря на то, что заем был получен, например, 5 лет назад, но по состоянию на отчетную дату до срока его погашения, согласно договору, осталось менее года — такая задолженность является краткосрочной».

Аналогичная ситуация и с процентами по займу, если условиями договора предусмотрено, что уплата процентов производится одновременно с погашением тела займа по окончании действия договора.

Если же особенностей по срокам уплаты процентов не предусмотрено, задолженность по их выплате изначально считается краткосрочной.

Неверное отражение учетных данных по статьям баланса

Суть ошибки:

Выданные беспроцентные займы нередко ошибочно квалифицируются в качестве финансовых вложений и отражаются в соответствующей строке бухгалтерского баланса.

Одним из основных критериев финансовых вложений является способность актива приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста их стоимости (п. 2 Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденного приказом Минфина РФ от 10.12.2002 № 126н).

Очевидно, что займы, проценты по которым не начисляются, не являются источником будущего дохода организации и должны быть отражены в составе дебиторской задолженности.

Отсутствие резерва по сомнительным долгам

Понятие резерва по сомнительным долгам долгое время было для бухгалтеров теоретическим. Законодательство по бухгалтерскому учету позволяло самим принять решение о том, создавать ли резерв по просроченной дебиторской задолженности или нет. Принятое решение следовало утвердить в учетной политике организации.

Однако начиная с 2011 года, в силу положений п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина РФ от 29.07.1998 № 34н, создание резервов сомнительных долгов с отнесением их сумм на финансовые результаты компании в случае признания дебиторской задолженности сомнительной стало обязательным. Причем формировать указанный резерв обязаны абсолютно все компании, в том числе субъекты малого предпринимательства. Конечно, при условии, что есть соответствующие основания для создания резервов.

Вне зависимости от источника формирования задолженности необходимым и достаточным основанием для признания ее сомнительной является выполнение двух условий:

- задолженность просрочена (с большой вероятностью будет просрочена);

- задолженность не обеспечена гарантиями.

«Факт просрочки определяется условиями заключенного договора».

Таким образом, резервированию в бухгалтерском учете подлежат все виды сомнительной дебиторской задолженности, включая авансы, перечисленные поставщикам, а также выданные займы. С точки зрения заполнения отчетности — дебиторская задолженность уменьшается на сумму созданного резерва.

Суть ошибки:

Многие сотрудники бухгалтерии считают, что создание резерва по-прежнему является их правом, а не обязанностью. Некоторые бухгалтеры сознательно идут на подобное нарушение, желая завысить финансовый результат деятельности предприятия.

Действительно, если компания имеет небольшую прибыль, то формирование резерва по сомнительной задолженности повлечет увеличение прочих расходов и, как следствие, еще большее уменьшение прибыли и возможно даже возникновение убытка.

Однако, несмотря на причины, побудившие бухгалтера не создавать резерв по сомнительным долгам, при проверке данное обстоятельство будет признано грубым нарушением порядка ведения бухгалтерского учета.

Отсутствие оценочного обязательства по предстоящей оплате отпусков работников

В Положении по бухгалтерскому учету «Оценочные обязательства, условные обязательства и условные активы» (ПБУ 8/2010), утвержденном приказом Минфина РФ от 13.12.2010 № 167н (далее по тексту — ПБУ 8/2010), обязательства по оплате предстоящих отпусков не перечислены среди оценочных обязательств.

Однако все условия п. 5 ПБУ 8/2010, необходимые для признания оценочного обязательства, соблюдаются:

- у работников ежемесячно возникает право на определенное количество дней оплачиваемого отпуска согласно Трудовому кодексу РФ, но достоверно неизвестно, когда обязательство по выплате отпускных будет исполнено (работник может перенести отпуск, выйти из него раньше или вообще уволиться);

- выплата отпускных осуществляется за счет сохранения средней зарплаты работника, уменьшая при этом экономическую выгоду организации;

- размер обязательств может меняться (средний заработок, исходя из которого рассчитываются отпускные, определяется из расчета двенадцати месяцев, предшествующих отпуску), но его можно ежемесячно обоснованно и достоверно оценить.

«Специального порядка для расчета величины оценочного обязательства в ПБУ 8/2010 не предусмотрено, однако указано, что денежная оценка такого обязательства должна отражать наиболее реальную величину расходов, необходимых для расчетов по нему (п. 15 ПБУ 8/2010)».

Порядок разрабатывается организацией самостоятельно с учетом положений раздела III ПБУ 8/2010 и закрепляется в учетной политике организации. Кроме этого, организация может воспользоваться Методическими рекомендациями МР-1-КпТ «Оценочные обязательства по расчетам с работниками», принятыми Комитетом БМЦ по толкованиям 09.09.2011.

Организациям, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, предоставлено право не применять ПБУ 8/2010. Информацию о неприменении ПБУ 8/2010 следует закрепить в учетной политике организации.

Наличие задолженности с истекшим сроком исковой давности

Списание дебиторской и кредиторской задолженности, срок исковой давности по которой истек, является обязанностью организации. Перед составлением годовой отчетности ООО или других организационно-правовых форм каждая компания проводит инвентаризацию имущества и обязательств, в ходе которой должна быть выявлена указанная задолженность в случае ее наличия. На основании приказа генерального директора задолженность с истекшим сроком исковой давности списывается с баланса предприятия.

Суть ошибки:

Зачастую сотрудники бухгалтерии, не получая своевременной информации об условиях договоров с контрагентами из юридического отдела, не владеют данными о сроках истечения исковой давности по обязательствам сторон сделки.

Кроме того, годовая инвентаризация часто проводится формально, вся дебиторская и кредиторская задолженность указывается как текущая, несмотря на то, что некоторые суммы не подтверждены актами сверки более трех лет. Вне зависимости от того, принимались ли организацией меры по взысканию просроченной задолженности, по истечении срока исковой давности она должна быть списана с баланса на счет прочих доходов и расходов.

«При этом следует помнить, что дебиторская задолженность подлежит учету за балансом в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника».

Ошибки в периодизации при отражении операций в учете

Причинами возникновения данной ошибки являются:

- несвоевременное получение организацией документов от партнеров: счетов на оплату услуг связи, коммунальных платежей, транспортных накладных, счетов-фактур;

- несвоевременное представление в бухгалтерию материальных и авансовых отчетов, актов выполненных работ, табелей учета использования рабочего времени и другие нарушения правил документооборота;

- неправильное отражение в бухгалтерском учете момента перехода права собственности при оприходовании материальных ценностей.

«Выявить такие ошибки можно путем сопоставления момента перехода права собственности по условиям договора и времени отражения его в бухгалтерском учете».

Напоминаем, что все факты хозяйственной деятельности организации необходимо отражать в том отчетном периоде, когда они имели место, независимо от времени фактического поступления или выплаты денежных средств, связанных с этими фактами (п. 5 Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденного приказом Минфина РФ от 06.10.2008 № 106н).

Отсутствие взаимоувязки показателей форм бухгалтерской отчетности

Проверка взаимоувязки показателей форм отчетности является одной из важнейших процедур, завершающих составление бухгалтерской отчетности с целью контроля правильности ее заполнения, а также проверки правильности ведения бухгалтерского учета.

«Взаимоувязка» — соответствие показателей в разных формах друг другу. Такие соотношения показателей не регламентируются законодательно, разработаны они исключительно в бухгалтерской практике. Например, соответствие показателей отчета о финансовых результатах, отчета об изменении капитала или отчета о движении денежных средств показателям баланса.

Ответственность за нарушения требований к бухучету и отчетности

За грубое нарушение организацией правил учета доходов и (или) расходов и (или) объектов налогообложения предусмотрена налоговая ответственность по ст. 120 Налогового кодекса РФ.

Под грубым нарушением правил учета доходов и расходов и объектов налогообложения для целей ст. 120 Налогового кодекса РФ понимается:

- отсутствие первичных документов или регистров бухгалтерского учета,

- систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в бухгалтерской отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Так, если эти деяния совершены в течение одного налогового периода — взыскание штрафа в размере 10 000 руб. (п. 1 ст. 120 НК РФ).

Те же деяния, если они совершены в течение более одного налогового периода — влечет взыскание штрафа в размере 30 000 руб. (п. 2 ст. 120 НК РФ).

Те же деяния, если они повлекли занижение налоговой базы (базы для исчисления страховых взносов), влечет взыскание штрафа в размере 20 % от суммы неуплаченного налога (страховых взносов), но не менее 40 000 руб. (п. 3 ст. 120 НК РФ).

За грубое нарушение требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности ст. 15.11 КоАП РФ предусмотрена административная ответственность для должностных лиц организации в виде штрафа в размере от 5 000 руб. до 10 000 руб. За повторное совершение правонарушения:

- наложение штрафа в размере от 10 000 руб. до 20 000 руб. или

- дисквалификация должностного лица на срок от 1 года до 2 лет.

Под грубым нарушением требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности, понимается:

- занижение сумм налогов и сборов не менее чем на 10 % вследствие искажения данных бухгалтерского учета;

- искажение любого показателя бухгалтерской (финансовой) отчетности, выраженного в денежном измерении, не менее чем на 10 %;

- регистрация не имевшего места факта хозяйственной жизни либо мнимого или притворного объекта бухгалтерского учета в регистрах бухгалтерского учета;

- ведение счетов бухгалтерского учета вне применяемых регистров бухгалтерского учета;

- составление бухгалтерской (финансовой) отчетности не на основе данных, содержащихся в регистрах бухгалтерского учета;

- отсутствие у экономического субъекта первичных учетных документов, и (или) регистров бухгалтерского учета, и (или) бухгалтерской (финансовой) отчетности, и (или) аудиторского заключения о бухгалтерской (финансовой) отчетности (если проведение аудита бухгалтерской (финансовой) отчетности является обязательным) в течение установленных сроков хранения таких документов.

Непредставление организацией в налоговый орган в установленный срок годовой бухгалтерской (финансовой) отчетности влечет наложение на организацию штрафа в размере 200 руб. за каждый непредставленный документ (подп. 5 п. 1 ст. 23, п. 1 ст. 126 НК РФ), а на должностных лиц организации наложение административного штрафа в размере от 300 руб. до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Причем уплата штрафа должностным лицом не освобождает его от необходимости представить бухгалтерскую отчетность в налоговый орган (ч. 4 ст. 4.1 КоАП РФ).

Непредставление или несвоевременное представление, представление в неполном объеме или в искаженном виде годовой бухгалтерской отчетности, а также аудиторского заключения в случае, если годовая бухгалтерская (финансовая) отчетность подлежит обязательному аудиту, также является наказуемым.

За такое административное правонарушение установлена административная ответственность в виде:

- предупреждения;

- наложения административного штрафа на организацию в размере от 3 000 руб. до 5 000 руб., а на должностных лиц — от 300 руб. до 500 руб. (ст. 19.7 КоАП РФ).

Назначение административного наказания не освобождает лицо от исполнения обязанности, за неисполнение которой наказание было назначено (п. 4 ст. 4.1 КоАП РФ).

Бухгалтерский баланс и Отчет о финансовых результатах являются основными отчетными документами для организаций всех форм собственности. Это публичная отчетность, с которой может ознакомиться любой заинтересованный пользователь. Однако насколько она достоверна и можно ли верить отраженным в ней цифрам? В данной статье рассмотрим, как определить достоверность отчетности и ее соответствие требованиям законодательства.

ОТЧЕТНОСТЬ ОРГАНИЗАЦИЙ: ПОЛЬЗОВАТЕЛИ, СУЩЕСТВЕННОСТЬ ОШИБОК, ПРИЗНАКИ СООТВЕТСТВИЯ ТРЕБОВАНИЯМ ЗАКОНОДАТЕЛЬСТВА

Пользователи отчетности — это потенциальные инвесторы и контрагенты (заказчики, арендодатели и кредиторы), которым нужно знать, следует ли инвестировать бизнес компании, предоставлять ей кредиты, поручать выполнение заказов.

Пользователей интересует в основном годовая бухгалтерская отчетность. В соответствии с п. 1 ст. 15 Федерального закона от 06.12.2011 № 402-ФЗ (в ред. от 28.11.2018) «О бухгалтерском учете) отчетным периодом для годовой бухгалтерской (финансовой) отчетности является календарный год — с 1 января по 31 декабря включительно (кроме случаев создания, реорганизации и ликвидации юридического лица).

Годовая бухгалтерская отчетность предоставляется в налоговые органы. Срок ее сдачи — не позже трех месяцев (90 дней) с даты завершения годового отчетного периода.

При подготовке отчетности иногда случаются ошибки. Они могут появиться при переносе базы данных из регистров бухгалтерского учета в Бухгалтерский баланс (форма № 1) и Отчет о финансовых результатах (форма № 2), некорректном отражении отдельных фактов хозяйственной деятельности в бухучете.

Любой пользователь по статьям баланса может определить достоверность информации, представленной в отчетности, и наличие в ней существенных ошибок.

Ошибка считается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период (п. 3 Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденного Приказом Минфина России от 28.06.2010 № 63н (в ред. от 06.04.2015)).

Конкретные критерии существенности не установлены, поэтому существенность ошибки определяется самостоятельно, исходя из величины и характера соответствующей статьи (статей) бухгалтерской отчетности.

Установлены определенные правила составления отчетности. При заполнении отчетных форм не допускается изменять смысловое содержание показателей, отражать несколько показателей в одной графе (нарушается логическая структура формы отчетности).

Соответствие составленной отчетности требованиям законодательства можно оценить по ряду признаков (табл. 1).

|

Таблица 1. Проверка показателей отчетности |

||

|

Факт хозяйственной деятельности, отраженной в отчетности |

Как отражается в отчетности |

Примечание |

|

Убыток в налоговом учете |

Сальдо по строке 1180 «Отложенные налоговые активы» |

Отражают организации, применяющие общую систему налогообложения |

|

Вклад в уставной капитал |

Сальдо по строке 1310 |

Равен сумме, указанной в учредительных документах |

|

Образование резервного фонда |

Сальдо по строке 1360 |

Если предусмотрено уставом и организация получила прибыль |

|

Незавершенное производство |

Сальдо по строке 1210 |

Фактические расходы на выпуск готовой продукции, которая не прошла всех стадий обработки; расходы на выполнение подрядных работ, не сданных заказчику (у организаций, выполняющих услуги, сальдо по этой строке отсутствует) |

|

Сальдо по расчетам не должно отражаться в балансе свернуто |

Строка 1230 |

Отражаем дебетовую задолженность по расчетам с контрагентами, бюджетом, сотрудниками (счет 62.1, счета 60.2, 70, 71, 69, 68) |

|

Строка 1520 |

Отражаем кредитовую задолженность по расчетам с контрагентами, бюджетом, сотрудниками (счет 62.2, счета 60.1, 70, 71, 69, 68) |

|

|

Долгосрочные и краткосрочные финансовые вложения должны отражаться в балансе отдельно |

Строка 1240 |

Отражаем краткосрочные финансовые вложения по счету 58/краткосрочные вложения |

|

Строка 1170 |

Отражаем долгосрочные финансовые вложения по счету 58/долгосрочные вложения |

|

|

Взаимоувязка показателей Баланса и Отчета о финансовых результатах |

Сопоставляют определенные строки Баланса и Отчета о финансовых результатах. Должно выполняться тождество |

ПРОВЕРЯЕМ ОТЧЕТНОСТЬ НА ДОСТОВЕРНОСТЬ И НАЛИЧИЕ В НЕЙ ОШИБОК

Если пользователь ознакомлен с учредительными документами, он может проверить правильность отражения в бухгалтерском балансе уставного капитала и начисления резервного фонда.

ПРИМЕР 1

Уставом акционерного общества предусмотрено образование резервного фонда не более 5 % от уставного капитала. Уставной капитал равен 100 тыс. руб.

Организация получила прибыль в размере 1200 тыс. руб. Она отражена по строке 2400 «Чистая прибыль (убыток)» Отчета о финансовых результатах. Тогда в строке 1360 «Резервный капитал» Бухгалтерского баланса должна быть указана сумма резервного фонда в размере 5 тыс. руб. (100 тыс. руб. × 5 %).

Сопоставимость данных приведена в табл. 2.

|

Таблица 2. Сопоставимость данных Бухгалтерского баланса, устава и Отчета о финансовых результатах |

||

|

Показатели бухгалтерской отчетности |

Сумма показателей, тыс. руб. |

Документы |

|

Строка 2400 Отчета о финансовых результатах |

1200 |

Чистая прибыль в бухгалтерском учете за год |

|

Строка 1310 Бухгалтерского баланса |

100 |

Размер уставного капитала, указанный в уставе |

|

Строка 1360 Бухгалтерского баланса |

5 |

Размер резервного фонда (5 % от уставного капитала) |

Если оценивать баланс компании, предоставляющей услуги, то в первую очередь нужно обратить внимание на строку «Запасы» актива Бухгалтерского баланса.

Услуга — это деятельность, результаты которой не имеют материального выражения. Примеры услуг: маркетинговые, рекламные, консультационные, агентские. Компании, оказывающие такие услуги, незавершенного производства не имеют.

По строке 1210 «Запасы» отражают стоимость материально-производственных ценностей (МПЦ), приобретенных для нужд компании (канцелярские принадлежности, стоимость малоценного имущества, не переданного в эксплуатацию, и т. д.). Сумма по этой строке обычно несущественна по отношению к остальным показателям баланса.

ПРИМЕР 2

Компания оказывает рекламные услуги по продвижению сайтов. Основные показатели ее бухгалтерской отчетности:

- по строке 1210 «Запасы» отражена стоимость МПЦ, необходимых для выполнения рекламных услуг (канцтовары, оборудование стоимостью менее 100 тыс. руб. за единицу, не переданное в эксплуатацию);

- по строке 1230 «Дебиторская задолженность» — задолженность по расчетам с покупателями;

- по строке 1250 «Денежные средства и денежные эквиваленты» — безналичные денежные средства на расчетном счете на конец отчетного периода;

- по строке 1520 «Кредиторская задолженность» — задолженность по платежам в бюджет, сотрудникам, поставщикам.

Показатели Бухгалтерского баланса компании за 2018 г. приведены в табл. 3.

|

Таблица 3. Показатели Бухгалтерского баланса за 2018 г., тыс. руб. |

|||||

|

Наименование показателя |

Код строки |

На 31.12.2018 |

Сальдо по счетам бухучета |

Разъяснения |

|

|

как было |

как должно быть |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

I. Внеоборотные активы |

|||||

|

Нематериальные активы |

1150 |

550 |

550 |

Дт 04 – Кт 05 |

Остаточная стоимость исключительных прав на программу |

|

Итого по разделу I |

1100 |

550 |

550 |

||

|

II. Оборотные активы |

|||||

|

Запасы |

1210 |

120 |

120 |

Дт 10 |

Стоимость ТМЦ |

|

Дебиторская задолженность |

1230 |

1200 |

1470 |

Дт 62.1, 60.2 |

Задолженность покупателей, предоплата поставщикам |

|

Денежные средства и денежные эквиваленты |

1250 |

780 |

780 |

Дт 51 |

Денежные средства на расчетном счете |

|

Итого по разделу II |

1200 |

2100 |

2370 |

||

|

Баланс |

1600 |

2650 |

2920 |

||

|

III. Капитал и резервы |

|||||

|

Уставный капитал |

1310 |

10 |

10 |

Кт 80 |

Согласно учредительным документам |

|

Нераспределенная прибыль (убыток) |

1370 |

1100 |

1100 |

Кт 84 |

Нераспределенная прибыль |

|

Итого по разделу III |

1300 |

1110 |

1110 |

||

|

V. Краткосрочные обязательства |

|||||

|

Кредиторская задолженность |

1520 |

1540 |

1810 |

Кт 60.1, 62.2, 70, 71, 68, 69 |

Задолженность поставщикам, сотрудникам, авансы от покупателей |

|

Итого по разделу V |

1500 |

1540 |

1810 |

||

|

Баланс |

1700 |

2650 |

2970 |

Разберем, насколько достоверны показатели графы 3 Бухгалтерского баланса. Компания занимается продвижением сайтов. У нее разработаны специальные программы, на которые она получила исключительные права, поэтому данные, отраженные в разделе «Внеоборотные активы», не вызывают сомнений.

В «Запасах» рекламной компании учтена стоимость двух приобретенных компьютеров и принтера (стоимость единицы менее 100 тыс. руб.), не переданных в эксплуатацию на дату составления отчетности, а также канцелярские принадлежности. Такое отражение соответствует нормам.

Вызывает сомнения достоверность данных по строкам 1230 «Дебиторская задолженность» и 1520 «Кредиторская задолженность». Расчеты в Бухгалтерском балансе отражены свернуто, то есть общее сальдо по счету 62 «Расчеты с покупателями и подрядчиками» и счету 60 «Расчеты с поставщиками и подрядчиками».

По актам сверки у организации есть:

- переплата покупателей на сумму 150 тыс. руб. — это кредитовое сальдо по счету 62.2 «Расчеты по авансам полученным»;

- незакрытые авансы, оплаченные поставщикам на сумму 120 тыс. руб., — дебетовое сальдо по счету 60.2 «Расчеты по авансам выданным».

В бухгалтерском балансе отдельно в дебетовых и кредитовых задолженностях они не отражены.

Данные по расчетам с дебиторами и кредиторами в бухучете представлены в табл. 4.

|

Таблица 4. Расчеты с дебиторами и кредиторами в бухучете |

|||

|

Сальдо по дебету счета |

Сумма, тыс. руб. |

Сальдо по кредиту счета |

Сальдо по кредиту, тыс. руб. |

|

62.1 |

1350 |

62.2 |

150 |

|

Остаток 62 (свернутый) |

1200 |

||

|

60.2 |

120 |

60.1, 70, 68, 69 |

1660 |

|

Остаток 60 (свернутый) |

1540 |

Показатели в балансе должны отражаться развернуто (отдельно задолженность по кредиту и отдельно задолженность по дебету). Это требование законодательства.

Заполняем строки баланса в соответствии с данным требованием (табл. 5).

|

Таблица 5. Заполнение строк баланса в соответствии с требованием законодательства |

|||

|

Строка баланса |

Наименование строки |

Расчет |

Сумма, тыс. руб. |

|

Строка 1230 |

Дебиторская задолженность |

1350 тыс. руб. (Дт 62.1) + 120 тыс. руб. (Дт 60.2) |

1470 |

|

Строка 1520 |

Кредиторская задолженность |

1110 тыс. руб. (Кт 60.1, 70, 68, 69) + 150 тыс. руб. (Кт 62.2) |

1260 |

Баланс, каким он должен быть в соответствии с требованиями законодательства, отражен в графе 4 табл 3. Разница в значениях составила 270 тыс. руб. Это будет 9 % от валюты баланса (270 тыс. руб. / 2970 тыс. руб. × 100 %).

Ошибку можно назвать существенной, хотя указанная цифра меньше 10 % (налоговые органы могут оштрафовать за нее, как за искажение строк отчетности).

Для пользователей отчетности важно знать точную сумму задолженности самой компании и долг покупателей.

ЭТО ВАЖНО

Формы бухгалтерской отчетности должны быть взаимоувязаны. Это основной критерий при проверке отчетности.

Проверяя соответствие показателей Бухгалтерского баланса и Отчета о финансовых результатах, следует обратить внимание на следующие показатели:

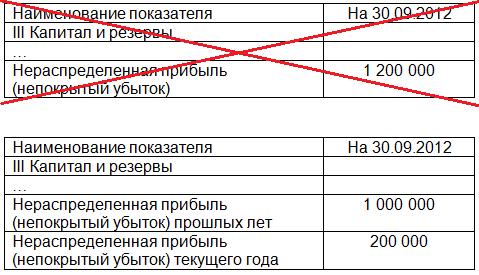

- нераспределенная прибыль. Разница показателей нераспределенной прибыли на начало и конец года по строке 1370 «Нераспределенная прибыль (убыток) отчетного года» Баланса должна быть равна показателю чистой прибыли в Отчете о финансовых результатах за отчетный период по строке 2400 «Чистая прибыль (убыток)». А нераспределенная прибыль (непокрытый убыток) на конец отчетного периода по строке 1370 Баланса совпадает с суммой нераспределенной прибыли (непокрытого убытка) на начало года и чистой прибыли (убытка) за отчетный период по строке 2400 Отчета о финансовых результатах. Расхождения возможны, если нераспределенная прибыль шла в отчетном периоде, например, на выплату дивидендов;

- убыток от основной деятельности отражен в декларации по налогу на прибыль, а в балансе этот убыток отражен в разделе «Внеоборотные активы» по строке 1180 «Отложенные налоговые активы»;

- отражение ОНА (отложенные налоговые активы) и ОНО (отложенные налоговые обязательства). Изменение остатков за отчетный период по строке 1180 «Отложенные налоговые активы» и строке 1420 «Отложенные налоговые обязательства» в Бухгалтерском балансе должно соответствовать данным, отраженным в Отчете о финансовых результатах по строкам ОНА (2450) и ОНО (2430).

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 3, 2019.

Уже почти десять лет, как при составлении финансовой отчетности мы руководствуемся, в том числе, и Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденным приказом Минфина России от 28.06.2010 № 63н.

В нем вполне понятно и доступно (ну, почти доступно) разъяснено, как поступать при обнаружении ошибки как текущего года, так и прошлых лет.

Но до сих на форумах, и довольно часто, коллеги делятся одной и той же проблемой: — Только сейчас обнаружили, что уже второй (или третий) год, и далее варианты:

— неправильно начисляем амортизацию по основному средству;

— не так, как положено, распределяем транспортные расходы;

— ремонт отражаем, как модернизацию (или наоборот);

— и тому подобное.

Примеров выявленных ошибок много, а вопрос один: — Считаем, что надо внести изменения в баланс и другие формы финансовой отчетности за прошлый (или позапрошлый) год. Как это правильно сделать, и что написать в сопроводительном письме к исправленным формам?

Однозначно на такой вопрос ответить нельзя. Вносить изменения в сданную налоговикам (в прошлые годы) финансовую отчетность необходимо только в определенных ПБУ 22/2010 случаях.

Как было сказано у классика: Мамаша, я готов разделить ваше горе, но по пунктам (из к/фильма «Шырли-Мырли»).

Сейчас постараемся разъяснить тоже по пунктам, когда это обязательно, а когда нет нужды.

Пункт 1. Каков статус организации, бухгалтер которой обнаружил ошибку прошлого года?

Тут два варианта.

1.1.Организация имеет право применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

Такое право (не обязанность), в первую очередь, дано организациям, являющимся субъектами малого предпринимательства и отчетность которых не подлежит обязательному аудиту (п. п. 4 и 5 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

Исключения из этого общего правила (когда, допустим, аудит не обязателен, а право применять упрощенные методы и формы субъект малого предпринимательства не имеет) приведены в тех же самых пунктах.

И в этом случае выявленная ошибка исправляется записями в регистрах бухгалтерского учета за тот период (месяц и день) в котором она стала известна (п. 9 ПБУ. Следовательно, последствия исправления этой ошибки (изменение величины дебиторской или кредиторской задолженности, финансового результата, стоимости чистых активов и т. д., и т. п., и пр.) будут отражены в отчетности за текущий год. Прибыль (или убыток), возникшие в результате такого исправления ошибки, отражаются в составе прочих доходов (или расходов) текущего отчетного периода (п. 14 ПБУ 22/2010).

1.2Организация обязана составлять полную отчетность по формам, предусмотренным приложениями №№ 1 и 2 к приказу Минфина России от 02.07.2010. № 66н «О формах бухгалтерской отчетности организаций».

Вот здесь необходимо определить, является данная ошибка существенной, либо нет.

Ранее существенной признавалась сумма, отношение которой к общему итогу соответствующих данных за отчетный год составляло не менее 5% [п. 1 Указаний о порядке составления и представления бухгалтерской отчетности, утвержденных Приказом Минфина России от 22.07.2003 № 67н (утратили силу)].

Те же 5% от общей суммы показателя признаются существенными для раздельного отражения в финансовой отчетности доходов (п. 18.1 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного приказом Минфина России от 06.05.99 № 32н), и расходов (п. 21.1 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного приказом Минфина России от 06.05.99 № 33н).

Сейчас же ошибка признается существенной, если она (вне зависимости от суммы) в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период (п. 3 ПБУ 22/2010).

Это определение зачастую приводит в затруднение бухгалтеров-практиков с большим опытом работы, в том числе и автора.

Мы, ветераны учетного фронта, до сих пор никак не можем привыкнуть, что бухгалтер является не контролером, приставленным государством в организацию следить за сохранностью государственного же имущества.

Если честно, то бухгалтер (главный, старший и просто) — счетовод (пусть и высококвалифицированный), нанятый владельцами организации (в лице ее руководителя) для анализа себестоимости, своевременной и правильной уплаты налогов, составления грамотной финансовой отчетности. И отчетность нужна, в первую очередь собственникам. Они на основании данной отчетности принимают решения, можно ли полученную прибыль потратить на уплату дивидендов, либо в первую очередь направить ее на развитие производства, хватит ли имеющихся средств на новое строительство, или придется брать кредиты, да и есть ли смысл в продолжении работы, либо пора делить, что есть, и разбегаться, иначе через год ликвидация компании обойдется еще дороже.

Также к заинтересованным пользователям отчетности можно отнести и банки-кредиторы, которые на ее основании будут отслеживать (с той или иной степенью достоверности) судьбу выданных ими взаймы средств и вероятность их своевременного возврата.

Интерес к отчетности могут проявить и потенциальные инвесторы, готовые вложить свои средства с целью получить прибыль с минимальным для себя риском.

Налоговые инспекции рассматривают финансовую отчетность, в первую очередь, как один из инструментов по контролю за правильностью начисления налогов. Хотя, по мнению автора, в связи со все более увеличивающейся разницей в правилах ведения бухучета и порядком исчисления налогов, взаимоувязка показателей форм бухгалтерской отчетности с налоговыми декларациями все более затруднительна.

Хотя не секрет, что и до сих пор налоговики довольно часто «достают» сдавшую отчетность организацию вопросами типа — А почему это у вас значение строки 2210 «Выручка» Отчета о финансовых результатах не совпадает со значениями строк 010 «Реализация» Налоговых деклараций по налогу на добавленную стоимость за тот же год?

И каждый раз письменно или устно приходится объяснять, что это разные показатели, которые рассчитываются по разным правилам, и что иногда они могут совпадать, но далеко не всегда обязаны.

То есть все зависит не от суммы, а, в первую очередь, от характера ошибки и влияния ее на финансовые показатели организации.

И признание ошибки существенной зависит от того, как этот факт (обнаружения ошибки и ее исправления) повлиял, допустим, на сумму чистой прибыли, что, в свою очередь, сказалось и на сумме дивидендов. Или, например, изменилась сумма просроченной кредиторской задолженности, что должно повлиять на условия предоставленного кредита. И т. д., и т. п., и пр.

Исходя из вышесказанного, организация самостоятельно может и должна определить параметр существенной ошибки, закрепив его в своей учетной политике.

Можно остановиться на тех же 5%, и признавать существенной ошибку, размер которой равен или превышает эту цифру соответствующего показателя за год.

Можно за ориентир взять п. 1 ст. 15.11 КоАП РФ, согласно которому грубым нарушением требований к бухгалтерскому учету признается искажение показателя финансовой отчетности не менее, чем на 10%.

Также никто не запретит, например, указать в учетной политике, что искажение показателя менее, чем на 10% (или на 3%, или на 5%, на 7,83%) признается несущественной ошибкой. Если показатель искажен на большую сумму, то признание такой ошибки существенной (или нет) определяется в каждом конкретном случае на основании справки-расчета, составленной бухгалтером и утвержденной руководителем. Право выбора — за руководством.

Здесь также два варианта.

1.2.1 Ошибка признана несущественной

Как и субъект малого предпринимательства, не обязанный проводить ежегодный аудит (см. п. 1.1) организация исправляет эту ошибку соответствующими проводками в период ее обнаружения (п. 14 ПБУ 22/2010). Возникшие в результате прибыль (или убыток) отражаются в составе прочих доходов или расходов текущего отчетного периода, то есть проводками по балансовому счету 91 «Прочие доходы и расходы».

1.2.2. Ошибка признана существенной

Сейчас уже март (а то и апрель) 2020 года. Финансовая отчетность за 2019 год сдана в налоговую инспекцию*, и, может быть, утверждена собственниками**.

*Финансовая отчетность за 2019 год должна быть сдана в налоговую инспекцию по месту нахождения организации не позднее 31.03.2020 (подп. 5 п. 1 ст. 23 НК РФ)

**Срок утверждения годовой финансовой отчетности за 2019 год собственниками общества с ограниченной ответственностью — март-апрель 2020 года (ст. 34 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»).

Срок утверждения годовой финансовой отчетности акционерами акционерного общества март-июнь 2020 года (п. 1 ст. 47 Федерального закона от 26.12.95 № 208-ФЗ «Об акционерных обществах»).

В этом случае исправление ошибок производится записями в регистрах бухгалтерского учета за тот период, в котором была выявлена ошибка. При этом выявленная сумма прибыл (убытка) отражается проводками в корреспонденции с балансовым счетом 84 «Нераспределенная прибыль (непокрытый убыток»)» (подп. 1 п. 9 ПБУ 22/2010).

И уже при составлении отчетности за 2020 год (в январе-марте 2021 года) в соответствующих строках форм финансовой отчетности в графах «по состоянию на 31.12.2020» (в Балансе или Отчете о движении капитала) или «за 2020 год» (в Отчете о финансовых результатах или Отчете о движении денежных средств) те либо иные показатели должны быть указаны в новых суммах (с учетом исправления ошибки). То есть производится их ретроспективный пересчет (подп. 2 п. 9 ПБУ 22/2010).

Исправление подписанной руководством организации финансовой отчетности при выявлении существенной ошибки за прошлый год в обязательном порядке должен быть произведен в том, и только в том случае, если отчетность налоговикам уже сдана, но собственники (акционеры) ее еще не утвердили (п. п. 7 и 8 ПБУ 22/2010).

В 2020 году это может произойти, если информация о существенной ошибке поступит до утверждения отчетности собственниками.

Если позже — никто не вправе заставить нас переделать и пересдать уже утвержденную отчетность.

Ошибки — да, есть. Но мы их исправим в установленном порядке, и в установленный срок.

Подавать или нет уточненные налоговые декларации за 2019 год — это уже из другой оперы. Тут вариантов много, и в рамках данной статьи их рассматривать не будем.

Но еще раз повторим. Даже если и налоговики, получив от вас в апреле или позже уточненную налоговую декларацию по тому или иному налогу за 2019 год, потребуют и еще и исправленную бухгалтерскую отчетность, не спешите выполнять их требования. Поинтересуйтесь только, на основании какого законодательного или нормативно-правового акта у них возникло такое желание. Обычно такого вопроса бывает достаточно.

Бухгалтерский баланс является основным источником информации об имущественном положении организации. Рассмотрим ошибки, которые чаще всего допускаются при его составлении.

Строка 110 «Нематериальные активы»

Иногда бухгалтер некорректно классифицирует активы как НМА. В частности, в качестве таковых учитываются неисключительные права на программы для ЭВМ, расходы на НИОКР. Для признания в составе НМА такие активы не отвечают требованиям п. п. 3 и 4 ПБУ 14/2000 «Учет нематериальных активов», а именно не являются исключительными правами организации, подтверждаемыми надлежаще оформленными документами (патентами, свидетельствами, другими охранными документами, договором уступки (приобретения) патента, товарного знака и т.п.). Как правило, расходы на неисключительные права на программы для ЭВМ отражаются по строке 216 «Расходы будущих периодов», расходы на НИОКР — по строке 150 «Прочие внеоборотные активы» или по отдельной дополнительно введенной строке баланса.

Строка 120 «Основные средства»

Встречаются случаи, когда в балансе отражается увеличение стоимости ОС, произведенное при переоценке активов, для целей залога. В то же время определение рыночной стоимости объектов для целей залога не является переоценкой объектов для целей бухгалтерского учета и проводится в порядке, отличном от правил, предусмотренных п. 15 ПБУ 6/01 «Учет основных средств». В частности, при залоге определение рыночной стоимости производится обычно не для всех объектов, входящих в однородную группу объектов ОС и в течение отчетного года. Результаты оценки ОС, произведенной для целей залога, не подлежат отражению в бухгалтерском учете и отчетности, а также не формируют налоговую базу по прибыли.

Строка 130 «Незавершенное строительство»

При строительстве объекта ОС в составе показателя «Незавершенное строительство» иногда отражаются выданные поставщикам авансы. Напомним, что ранее такая возможность была предусмотрена п. 2.5 Инструкции о порядке заполнения форм годовой бухгалтерской отчетности, утвержденной Приказом Минфина России от 12.11.1996 N 97 (утратила силу с 1 января 2000 г.). В настоящее время бухгалтеру следует руководствоваться п. 42 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 N 34н, и п. 3 ПБУ 10/99 «Расходы организации». Суммы авансов, выданных организацией в связи с осуществлением капитальных вложений, в балансе подлежат отражению в обычном порядке, т.е. в составе дебиторской задолженности.

Достаточно часто бухгалтер отражает по строке 130 «Незавершенное строительство» баланса объекты ОС, готовые к использованию, но не введенные в эксплуатацию. Напомним, что с 1 января 2006 г. изменились условия для принятия актива к бухгалтерскому учету в качестве ОС. В частности, формулировка п. 4 ПБУ 6/01 «Учет основных средств» «использование в производстве продукции…» изменена на «объект предназначен для использования в производстве продукции…». Тем самым активы, готовые к использованию и отвечающие законодательно установленным условиям для признания в качестве ОС, подлежат отражению по строке 120 «Основные средства» бухгалтерского баланса вне зависимости от факта ввода их в эксплуатацию. Аналогичная позиция изложена в Письме Минфина России от 18.04.2007 N 03-05-06-01/33.

Финансовые вложения (строки 140 и 250)

Выданные организацией беспроцентные кредиты и займы, полученные беспроцентные (бездисконтные) векселя нередко отражают в составе финансовых вложений. Однако для признания актива в качестве финансового вложения помимо всего прочего необходимо, чтобы этот актив мог приносить организации экономические выгоды (доход) в будущем в виде процентов, дивидендов либо прироста их стоимости (п. 2 ПБУ 19/02 «Учет финансовых вложений»). Подобные активы подлежат отражению в составе дебиторской задолженности.

При наличии признаков обесценения финансовых вложений, по которым не определяется их текущая рыночная стоимость, организацией порой не проводится проверка на обесценение таких активов. Например, по акциям какого-нибудь завода, не котирующимся на бирже, по которым организация ни разу не получала дивиденды или их размер был символическим за весь период владения, — 15 лет. В соответствии с п. п. 37 и 38 ПБУ 19/02 «Учет финансовых вложений» проведение такой проверки является обязанностью, а не правом организации. Невыполнение предусмотренной процедуры часто приводит к завышению стоимостного показателя таких финансовых вложений и, как следствие, финансового результата организации.

Строка 145 «Отложенные налоговые активы»

В составе дебиторской задолженности часто бывает отражена имеющаяся на конец отчетного периода переплата по налогу на прибыль организаций. На основании п. п. 11, 14 ПБУ 18/02 «Учет расчетов по налогу на прибыль» излишне уплаченный налог, сумма которого не возвращена в организацию, формирует вычитаемую временную разницу, следовательно, подлежит отражению по строке 145 «Отложенные налоговые активы» бухгалтерского баланса.

Строка 210 «Запасы»

Еще одна ошибка — готовая продукция отражается в бухгалтерском балансе по нормативной (плановой) производственной себестоимости. Такая ситуация имеет место, например, когда в организации не налажен надлежащий учет себестоимости готовой продукции. Как следствие, отклонения фактической себестоимости от плановой (нормативной) списываются на финансовый результат в полном объеме в конце каждого месяца вне зависимости от реализации единиц самой продукции. Напомним, что независимо от метода определения учетных цен общая стоимость готовой продукции (учетная стоимость плюс отклонения) должна равняться фактической производственной себестоимости этой продукции (п. 206 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных Приказом Минфина России от 28.12.2001 N 119н).

Дебиторская задолженность (строки 230, 240) и строка 620 «Кредиторская задолженность»

По отдельным видам задолженности бухгалтером неправомерно производится зачет дебиторских и кредиторских обязательств. Например, достаточно часто в балансе свернуто отражается итоговое сальдо по счету 76 «Расчеты с разными кредиторами и дебиторами», хотя по аналитике проходит масса контрагентов, каждый из которых в отдельности имеет дебетовое или кредитовое сальдо. Это противоречит положениям законодательства по бухгалтерскому учету, запрещающим зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен правилами, установленными нормативными актами.

Еще один пример — занижена величина задолженности из-за некорректного отражения в учете НДС с авансов полученных. А именно, начисление НДС по авансам в бухгалтерском учете записью: Д-т 62, субсчет «Авансы полученные», К-т 68, субсчет «НДС» приводит к тому, что величина авансов полученных показывается по строке 620 «Кредиторская задолженность» за минусом начисленного НДС. Во избежание такой ситуации организация может использовать для отражения НДС с авансов счет 76 «Расчеты с разными кредиторами и дебиторами» с отражением итоговой величины налога в составе прочих оборотных активов бухгалтерского баланса.

Встречаются обратные случаи, когда авансовые платежи по контрагенту (договору, поставке) бухгалтер забывает закрыть в момент исполнения обязательств по договору. В результате возникает ситуация, когда по состоянию на отчетную дату одновременно числится задолженность по авансам и долг по оплате выполненных договорных обязательств.

На практике нередко в составе дебиторской или кредиторской задолженности числится задолженность с истекшим сроком исковой давности. Напомним, что задолженность, по которой срок исковой давности истек, списывается по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относится соответственно на счет средств резерва сомнительных долгов либо на финансовые результаты у коммерческой организации.

Строка 260 «Денежные средства»

По строке 260 «Денежные средства» баланса бухгалтер порой отражает стоимость денежных документов. Несмотря на то что в бухгалтерском учете информация о денежных документах отражается на субсчете 3 «Денежные документы» счета 50 «Касса», информацию о таких активах лучше представлять в бухгалтерской отчетности в составе прочих оборотных активов.

Встречается, что остатки по депозитным счетам, учитываемым на счете 55 «Специальные счета в банках», ошибочно показаны в бухгалтерском балансе в составе денежных средств. Поскольку размещение денежных средств на депозитном счете предусматривает начисление банком процентов, то информация о таких активах подлежит отражению в качестве финансовых вложений по строке 140 или 250 баланса в зависимости от срока, на который открыт депозитный счет (п. 2 ПБУ 19/02 «Учет финансовых вложений»).

Строка 410 «Уставный капитал»

Нередко величина уставного капитала, отраженная в бухгалтерском балансе, не соответствует учредительным документам. Такая ошибка, как правило, объясняется тем, что бухгалтер формирует уставный капитал по моменту его оплаты. Например, при принятии решения об увеличении уставного капитала и внесении имущества до момента регистрации изменений в учредительные документы в балансе внесенные суммы отражаются в составе уставного капитала, а не в составе прочей кредиторской задолженности. Напомним, что в бухгалтерском балансе отражается величина уставного капитала, зарегистрированная в учредительных документах.

В бухгалтерской отчетности зачастую не раскрывается информация о номинальной стоимости выкупленных у акционеров акций. Как правило, выкупная стоимость акций отличается от их номинала. Кроме того, организация может нести дополнительные расходы, непосредственно связанные с выкупом (услуги оценщиков, объявления в СМИ и пр.). В отсутствие прописанного в законодательстве по бухгалтерскому учету порядка отражения таких операций бухгалтер руководствуется Инструкцией по применению Плана счетов, устанавливающей, что в бухгалтерском учете по дебету счета 81 «Собственные акции (доли)» делается запись на сумму фактических затрат. Как следствие, накопленная на счете 81 сумма отражается по строке «Собственные акции, выкупленные у акционеров» бухгалтерского баланса. При этом часто упускается из виду п. 27 ПБУ 4/99 «Бухгалтерская отчетность организации», содержащий требование к раскрытию в бухгалтерской отчетности информации о номинальной стоимости акций, находящихся в собственности АО.

Строка 420 «Добавочный капитал»

Достаточно распространена ошибка, когда сумма дооценки по выбывшим ОС в нарушение п. 15 ПБУ 6/01″Учет основных средств» не перенесена в состав нераспределенной прибыли (непокрытого убытка) организации. Такая ошибка объясняется ни столько забывчивостью бухгалтера, а сколько отсутствием аналитического учета по счету 83 «Добавочный капитал», обеспечивающего пообъектный учет результатов проводимых переоценок ОС. В итоге завышается показатель самого добавочного капитала и соответственно занижается нераспределенная прибыль (непокрытый убыток) бухгалтерского баланса организации.

Строка 430 «Резервный капитал»

Имеют место случаи, когда не принимаются во внимание положения устава, предусматривающего создание резервного фонда в организации (об этом просто забывают). Как следствие, в бухгалтерской отчетности резервный капитал не сформирован или сформирован не полностью. Напомним, что для АО предусмотрен обязательный порядок формирования резервного фонда, а именно в размере, предусмотренном уставом общества, но не менее 5% от его уставного капитала (п. 1 ст. 35 Закона об АО). Для ООО действует инициативный порядок — формирование в порядке и размерах, предусмотренных уставом общества (ст. 30 Закона об ООО). Описанная ситуация приводит к искажению показателей капитала: завышению нераспределенной прибыли (непокрытого убытка), занижению резервного капитала.

Строки 510 и 610 «Займы и кредиты»

В учетной политике организации на основании п. 6 ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию» предусмотрен перевод долгосрочной задолженности в краткосрочную. В нарушение данного порядка бухгалтер порой забывает произвести такой перевод. Встречаются и обратные случаи, когда бухгалтер произвел перевод числящейся на конец отчетного периода задолженности, а учетной политикой он не предусмотрен. И в том, и в другом случае имеет место некорректное представление информации о числящихся на отчетную дату кредитах и займах исходя из сроков их погашения.

«Финансовая газета. Региональный выпуск», 2008, N 7

А.Талаш К. э. н. ООО «РосКо»

Существенные и несущественные ошибки

От ошибок никто не застрахован. И от ошибок в бухгалтерской отчетности тоже. Давайте разберемся, как их исправлять. А самое главное, узнаем, сдают ли уточненный баланс.

Порядок действий при исправлении ошибок в бухгалтерской отчетности прописан в ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утв. приказом Минфина от 28.06.2010 № 63н).

Прежде всего, он зависит от того, существенная ошибка или нет. Уровень существенности компания устанавливает сама и закрепляет в своей учетной политике.

Несущественные ошибки исправляют в месяце, когда их нашли (п. 14 ПБУ 22/2010). Сообщать о корректировках по инстанциям не требуется.

Пример исправления несущественной ошибки прошлого года из «КонсультантПлюс»:

В мае отчетного года бухгалтер обнаружил, что в октябре предыдущего года он неверно отразил выручку от реализации товара: 100 000 руб. (в том числе НДС 20% — 16 666,67 руб.) вместо 120 000 руб. (в том числе НДС 20% — 20 000 руб.). Ошибка признана несущественной.

На дату обнаружения ошибки бухгалтер сделал такие исправительные записи:

Посмотреть пример полностью.

На порядок исправления существенных ошибок влияет период их обнаружения: это может быть год совершения ошибки или следующий год. Во втором случае важно, произошло это до или после подписания отчетности, представления ее внешним пользователям, утверждения. Этот порядок мы и рассмотрим далее. А поскольку отчетность за 2021 год уже сдана, а у кого-то и утверждена, начнем с действий с утвержденной отчетностью.

ВАЖНО! Не забывайте утверждать отчетность, иначе фирму могут оштрафовать на крупную сумму.

Отчетность подписана, представлена внешним пользователям (в ИФНС, акционерам или участникам) и утверждена

В бухучет исправления вносятся в периоде обнаружения ошибки. Порядок исправлений описан в п. 9 ПБУ 22/2010.

Утвержденная бухгалтерская отчетность не пересматривается и повторно никому из пользователей не представляется. При этом сведения об ошибке (характер и суммы корректировок) потребуется раскрыть в пояснениях к отчетности за период обнаружения и исправления ошибки (пп. 10, 15 ПБУ 22/2010).

Примеры исправления существенных ошибок из «КонсультантПлюс»:

1. В мае текущего года бухгалтер обнаружил, что начиная с сентября прошлого отчетного года неверно рассчитывается и начисляется амортизация по одному из объектов ОС: 600 000 руб. в месяц вместо 680 000 руб. в месяц. В результате сумма недоначисленной амортизации за прошлый год составила 320 000 руб. Отчетность за прошлый год утверждена. На конец отчетного года у организации отсутствовали незавершенное производство и остатки готовой продукции на складе.

Ошибка признана существенной и исправлена таким образом:

Посмотреть примеры полностью.

Отчетность подписана, представлена внешним пользователям, но не утверждена

В бухучете исправления проводят декабрем года совершения ошибки.

При этом составляется пересмотренная отчетность. Проще говоря, отчетность с ошибкой заменяется на правильную. Эта пересмотренная отчетность заново представляется по всем адресам, куда попала ошибочная. В пересмотренной отчетности нужно указать, что она заменяет первоначально представленную, и пояснить основания для пересмотра. Представить пересмотренную отчетность пользователям нужно в разумные сроки после внесения в нее исправлений (п. 8 ПБУ 22/2010).

Отчетность подписана, но не представлена и не утверждена

Корректировки в бухучет вносятся декабрем года совершения ошибки. Отчетность нужно сформировать заново и переподписать ее у руководителя (п. 7 ПБУ 22/2010). Пользователям вы представите уже правильную отчетность. Полагаем, так же можно поступить и с несущественными ошибками.

Ошибку выявили до подписания отчетности

Если это произошло до конца года совершения ошибки, исправления вносятся в месяце обнаружения ошибки, если по окончании года — в декабре. Отчетность формируется по верным данным. Существенность ошибки в данном случае значения не имеет (пп. 5, 6 ПБУ 22/2010).

ВАЖНО! Организации, которые вправе применять упрощенные бухучет и отчетность, могут исправлять существенные ошибки прошлых лет, в т. ч. выявленные после утверждения отчетности, в том же порядке, который предусмотрен для исправления несущественных, т. е. без ретроспективного пересчета (п. 9 ПБУ 22/2010).

См. также: «Штрафы за несдачу отчетности (таблица)».

Организационные ошибки

Как ни странно, достаточно частым вопросом, с которым приходится сталкиваться некоторым организациям, является вопрос об объеме представляемой годовой бух отчетности.

Напомним, что бухгалтерская отчетность состоит (п. 1 ст. 14 Закона РФ от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее — Закон 402-ФЗ), п. 1 — 4 приказа Минфина РФ от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций») из:

- бухгалтерского баланса;

- отчета о финансовых результатах;

- приложений к бухгалтерскому балансу:

- отчета об изменениях капитала,

- отчета о движении денежных средств,

- пояснений, оформленных в табличной и (или) текстовой форме.

Поскольку для некоторых экономических субъектов, например, субъектов малого предпринимательства Законом 402-ФЗ может применяться сокращенный состав годовой бухгалтерской (финансовой) отчетности, этот факт следует раскрыть в учетной политике организации.

Отчитываются за 2021 год организации только в электронном виде по формам бухгалтерской отчетности, утвержденным приказом Минфина РФ от 19.04.2019 № 61 (п. 5 статьи 18 Закона N 402-ФЗ, письмо ФНС России от 26.08.2021 N ЕА-4-26/12065@).

Технические ошибки

В числе технических ошибок, допускаемых в годовой бух отчетности, можно назвать следующие:

- формы отчетности подписаны разными датами;

- формы отчетности не содержат подпись надлежащего лица;

- указан неактуальный двузначный ОКОПФ;

- неверное наименование Пояснений к бухгалтерскому балансу и отчету о финансовых результатах;

- название организации в отчетности не соответствует наименованию организации в учредительных документах;

- выбраны неправильные настройки программного обеспечения.

Остановимся на каждой технической ошибке немного подробнее.

Формы отчетности подписаны разными датами

Суть ошибки:

Дата пояснений к бухгалтерскому балансу и отчету о финансовых результатах, оформленных в текстовой форме, не совпадает с датой составления бухгалтерского баланса либо вообще отсутствует. Ситуация, при которой пояснения к балансу подписываются раньше самого баланса, выглядит, по меньшей мере, не логичной.

При составлении бухгалтерской отчетности особое внимание следует обратить на отчетную дату. Последний день отчетного года — 31 декабря 2021 года.

«Срок сдачи годовой бухгалтерской отчетности за 2021 год — не позднее 31.03.2022»

Кроме этого, обращаем внимание на дату подписания отчетности. По этой дате можно судить о возможности включения в отчетность всех событий, произошедших в организации до даты подписания отчетности.

То есть, о тех фактах, о которых стало известно после 31 декабря 2021 года, но до момента подписания и утверждения бухгалтерской отчетности. Например, в подписанную 31-м декабря 2021 года годовую бухгалтерскую отчетность уже не будет внесена информация о признании одного из дебиторов-контрагентов организации банкротом в феврале 2022 года.

Формы отчетности не содержат подпись надлежащего лица

Формы бухгалтерской отчетности должны содержать собственноручную (для бумажного формата) или электронную подпись (для электронного формата) руководителя экономического субъекта (п. 8 ст. 13 Закона № 402-ФЗ), а также желательно, при оформлении отчетности в бумажной форме, скрепить их печатью организации.

Полномочия по подписанию бухгалтерской отчетности устанавливаются, как правило, учредительными документами организации. В частности, наряду с руководителем отчетность может подписываться главным бухгалтером или иным должностным лицом, на которое возложено ведение бухгалтерского учета.

Печать организации не обязательна, но желательна на бухгалтерской отчетности, поскольку она заверяет подлинность подписи должностного лица.

Оригиналы бумажного экземпляра отчетности заверять или сшивать не требуется. Если же отчетность предоставляется в заверенных копиях (например, генеральный директор, подписавший отчетность, уже не работает на момент проведения

Именно с учетом этого ОКОПФ и следует присваивать коды в отчетности.

Неверное наименование Пояснений к бухгалтерскому балансу и отчету о финансовых результатах:

- Пояснения к бухгалтерскому балансу и отчету о финансовых результатах, оформленные в текстовой форме, имеют наименование «Пояснительная записка», а нужно просто «Пояснения».

- Пояснения к бухгалтерскому балансу и отчету о финансовых результатах, оформленные в табличной форме, вообще не имеют наименования, так как начинаются с раздела «2 Основные средства», а нужно поименовать «Пояснения к бухгалтерскому балансу и отчету о финансовых результатах».

Два варианта выхода из ситуации:

- Выгружать из 1С табличные пояснения к бухгалтерскому балансу и отчету о финансовых результатах из раздела «1. Нематериальные активы и расходы на научно-исследовательские, опытно-конструкторские и технологические работы (НИОКР)». Если в организации нематериальные активы отсутствуют, то оставить прочерки в данных таблицах (1С при выгрузке автоматически ставит верное наименование пояснений).

- В формате Excel вручную поименовать документ: «Пояснения к бухгалтерскому балансу и отчету о финансовых результатах» и исправить нумерацию разделов.

Название организации в отчетности не соответствует наименованию организации в учредительных документах

Вариантов этой ошибки может быть множество, но чаще всего встречается следующий вариант: наименование организации в бухгалтерском балансе указано заглавными буквами, а в уставных документах строчными буквами или наоборот.

Пример:

В уставе организации фирменное наименование общества: Общество с ограниченной ответственностью «Ромашка» (наименование указано строчными буквами). А в бухгалтерском балансе отражено наименование организации заглавными буквами: Общество с ограниченной ответственностью «РОМАШКА».

«Однако реквизитами для ИФНС, по которым определяется налогоплательщик в базе ИФНС, являются ИНН-КПП. Если они указаны без ошибок, и отчет направлен в нужную инспекцию, значит проблем с идентификацией организации в инспекции не возникнет».

Выбраны неправильные настройки программного обеспечения

Далеко не полный перечень последствий автоматизированного заполнения годового отчета:

- некорректное отражение аналитики дебиторской и кредиторской задолженности,

- ошибочная квалификация активов и обязательств в качестве долгосрочных или краткосрочных,

- неверное отражение показателей по строкам бухгалтерской отчетности и так далее.

Избежать подобных неприятностей поможет грамотный внутренний контроль со стороны работников бухгалтерии.

Методологические ошибки

Основными нарушениями, допускаемыми в методологии составления бухгалтерской отчетности, являются следующие типовые ошибки:

- несоответствие показателей баланса;

- некорректное раскрытие задолженности;

- неверное отражение краткосрочных и долгосрочных показателей;

- неверное отражение учетных данных по статьям баланса;

- отсутствие резерва по сомнительным долгам;

- отсутствие оценочного обязательства по предстоящей оплате отпусков работников;

- наличие задолженности с истекшим сроком исковой давности;

- ошибки в периодизации при отражении операций в учете;

- отсутствие взаимоувязки показателей форм бухгалтерской отчетности.

Несоответствие показателей баланса

Суть ошибки:

При сравнении данных баланса по состоянию на 1-е число отчетного года с показателями прошлогоднего баланса на 31-е декабря предшествующего года, оказывается, что эти показатели не тождественны.

Это может означать, что сотрудники бухгалтерии, обнаружив в текущем периоде ошибку прошлого года, внесли исправления в бухгалтерский учет непосредственно предыдущего года. Это обстоятельство повлекло изменение показателей уже представленной внешним пользователям отчетности прошедшего периода.

«Существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется непосредственно в том текущем отчетном периоде, в котором она была обнаружена».

Корректировка производятся в соответствии с п. 9 Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденного приказом Минфина РФ от 28.06.2010 № 63н (далее — ПБУ 22/2010):

-

производятся исправительные записи по соответствующим счетам бухгалтерского учета в текущем отчетном периоде в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)»

-

производится пересчет сравнительных показателей бухгалтерской отчетности за текущий отчетный год, путем исправления показателей бухгалтерской отчетности предшествующих отчетных периодов, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Некорректное раскрытие задолженности

Суть ошибки:

Часто организация имеет перед каким-либо контрагентом как дебиторскую, так и кредиторскую задолженность на основании нескольких заключенных договоров. В таких случаях бухгалтер может ошибочно провести «зачет» данных сумм и представляет в отчетности сальдированный результат в качестве дебиторской либо кредиторской задолженности.

Необходимо иметь в виду, что в силу п. 34 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденного приказом Минфина РФ от 06.07.1999 № 43н, п. 40 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина РФ от 29.07.1998 № 34н, зачет между статьями активов и пассивов запрещен.

«В балансе должны быть отражены „развернутые“ сведения об активах и обязательствах компании на основании данных аналитического учета».

Существует и обратная проблема.

Суть ошибки:

В учете (как правило, в 1С) проводки по налогу на прибыль формируются не автоматически, получается развернутое сальдо по счету 68.4 «Расчеты по налогу на прибыль» в части субсчетов 68.4.1 «Расчеты с бюджетом» и 68.4.2 «Расчет налога на прибыль», которые в балансе некорректно отражаются развернуто в качестве дебиторской и кредиторской задолженности.

С учетом накопительного эффекта данные суммы могут быть очень существенны. Обращайте, пожалуйста, внимание на это.

Неверное отражение краткосрочных и долгосрочных показателей

Многие организации выдают процентные займы другим юридическим или физическим лицам либо наоборот сами привлекают заемные средства. Как правило, договоры займа заключаются на несколько лет, а также нередки случаи, когда договор, заключенный на календарный год, неоднократно продлевается путем заключения дополнительных соглашений.

Суть ошибки:

При формировании годовой отчетности у бухгалтеров возникают вопросы в части корректной квалификации данной задолженности. Учитывая, что общий срок действия договора с момента его заключения превысил один год, бухгалтеры ошибочно отражают такой заем в разделе «Долгосрочные обязательства».

Следует иметь в виду, что согласно п. 19 ПБУ 4/99, исходя из срока погашения в бухгалтерском балансе, обязательства делятся на краткосрочные (со сроком погашения не более 12 месяцев после отчетной даты) и долгосрочные (остальные обязательства).

Это означает, что кредиторская задолженность по займу отражается в бухгалтерском балансе в составе краткосрочных обязательств, если до погашения обязательств по нему осталось не более 12 месяцев.

«Несмотря на то, что заем был получен, например, 5 лет назад, но по состоянию на отчетную дату до срока его погашения, согласно договору, осталось менее года — такая задолженность является краткосрочной».

Аналогичная ситуация и с процентами по займу, если условиями договора предусмотрено, что уплата процентов производится одновременно с погашением тела займа по окончании действия договора.

Если же особенностей по срокам уплаты процентов не предусмотрено, задолженность по их выплате изначально считается краткосрочной.

Неверное отражение учетных данных по статьям баланса

Суть ошибки:

Выданные беспроцентные займы нередко ошибочно квалифицируются в качестве финансовых вложений и отражаются в соответствующей строке бухгалтерского баланса.

Одним из основных критериев финансовых вложений является способность актива приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста их стоимости (п. 2 Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденного приказом Минфина РФ от 10.12.2002 № 126н).

Очевидно, что займы, проценты по которым не начисляются, не являются источником будущего дохода организации и должны быть отражены в составе дебиторской задолженности.

Отсутствие резерва по сомнительным долгам