Здравствуйте. Помогите, пожалуйста, разобраться — что мы делаем не так. При формировании Декларации НДС следующие ошибки «Со счетом-фактурой, выставленным покупателю, не связан счет-фактура, полученный от продавца». Описание проблемы во вложении.

Это цепочка по агентскому договору, где мы выступаем посредниками, продавец — иностранный вендор, покупатель — российская организация. В то же время мы по поручению покупателя платим НДС за иностранного вендора в бюджет России, который в конечном итоге должен зачесть покупатель.

Спасибо!

|

|||

| DEMViktor

21.10.19 — 16:26 |

Всем привет. При отправке отчета появляется сообщение — «Со счетом-фактурой, выставленным покупателю, не связан счет-фактура, |

||

| hhhh

1 — 21.10.19 — 16:35 |

(0) Идти самому сдаваться, Чистосердечное признание снижает срок отсидки. |

||

| Aloex

2 — 21.10.19 — 16:38 |

(0) Комиссионная торговля? |

||

| DEMViktor

3 — 21.10.19 — 16:39 |

(2)да |

||

| Aloex

4 — 21.10.19 — 16:43 |

(3) И это корректировочные счет-фактуры? |

||

| DEMViktor

5 — 21.10.19 — 16:45 |

(4) некорректировочные |

||

| Aloex

6 — 21.10.19 — 16:47 |

(5)В счет-фактуре выданной есть поля «дата» и «номер» сч-ф продавца, надо заполнить. |

||

| DEMViktor

7 — 21.10.19 — 16:58 |

(6)точно помню, что видел эти поля. теперь не могу найти. бред какой-то |

||

| DEMViktor

8 — 21.10.19 — 17:07 |

(6)нашел, в с-ф все проставлено, нов отчете комитенту, почему то не встало. большое спасибо за помощь |

||

|

VLAL 9 — 23.01.20 — 20:09 |

(6) подскажите пожалуйста для случая если сч/ф корректировочная (комиссионная торговля) |

Ведется учет у агента по агентскому договору на оказание услуг в 1С 8.3

При выгрузке декларации по НДС, обнаружены ошибки “Со счетом-фактурой, выставленным покупателю, не связан счет-фактура, полученный от комитента”.

Как в программе 1С 8.3 интерфейс такси произвести эту увязку.

Объясните пожалуйста пошагово.

Спасибо.

Оцените, пожалуйста, данный вопрос:

(Пока оценок нет)

(Пока оценок нет)

![]() Загрузка…

Загрузка…

Вам будет интересно

Учет по агентским договорам у агента в 1С 8.3

Читать полностью

Учет по договорам ГПХ в 1С 8.3

Читать полностью

Учет агентских договоров в 1С 8.3 у агента

Читать полностью

Дата публикации: Окт 25, 2016

Поставьте вашу оценку этой статье:

(Пока оценок нет)

(Пока оценок нет)

![]() Загрузка…

Загрузка…

|

|||

| DEMViktor

21.10.19 — 16:26 |

Всем привет. При отправке отчета появляется сообщение — «Со счетом-фактурой, выставленным покупателю, не связан счет-фактура, полученный от продавца». Кто-нибудь подскажите, как исправить, плиз |

||

| hhhh

1 — 21.10.19 — 16:35 |

(0) Идти самому сдаваться, Чистосердечное признание снижает срок отсидки. |

||

| Aloex

2 — 21.10.19 — 16:38 |

(0) Комиссионная торговля? |

||

| DEMViktor

3 — 21.10.19 — 16:39 |

(2)да |

||

| Aloex

4 — 21.10.19 — 16:43 |

(3) И это корректировочные счет-фактуры? |

||

| DEMViktor

5 — 21.10.19 — 16:45 |

(4) некорректировочные |

||

| Aloex

6 — 21.10.19 — 16:47 |

(5)В счет-фактуре выданной есть поля «дата» и «номер» сч-ф продавца, надо заполнить. |

||

| DEMViktor

7 — 21.10.19 — 16:58 |

(6)точно помню, что видел эти поля. теперь не могу найти. бред какой-то |

||

| DEMViktor

8 — 21.10.19 — 17:07 |

(6)нашел, в с-ф все проставлено, нов отчете комитенту, почему то не встало. большое спасибо за помощь |

||

|

VLAL 9 — 23.01.20 — 20:09 |

(6) подскажите пожалуйста для случая если сч/ф корректировочная (комиссионная торговля) |

ВНИМАНИЕ! Если вы потеряли окно ввода сообщения, нажмите Ctrl-F5 или Ctrl-R или кнопку «Обновить» в браузере.

Тема не обновлялась длительное время, и была помечена как архивная. Добавление сообщений невозможно.

Но вы можете создать новую ветку и вам обязательно ответят!

Каждый час на Волшебном форуме бывает более 2000 человек.

Ошибки в 1С 8.3: Как быть, если счет-фактура не попал в книгу покупок

Счет-фактура — это основной документ, по которому происходит предъявление к вычету НДС. Для того чтобы это было возможно, существуют определенные условия:

-

Товары и/или услуги должны быть приобретены для дальнейшей перепродажи или производственных работ.

-

Каждый поступивший товар должен быть принят к учету и числиться на балансе.

-

Наличие самого документа «Счет-фактура», который в обязательном порядке правильно оформляется и регистрируется в программе.

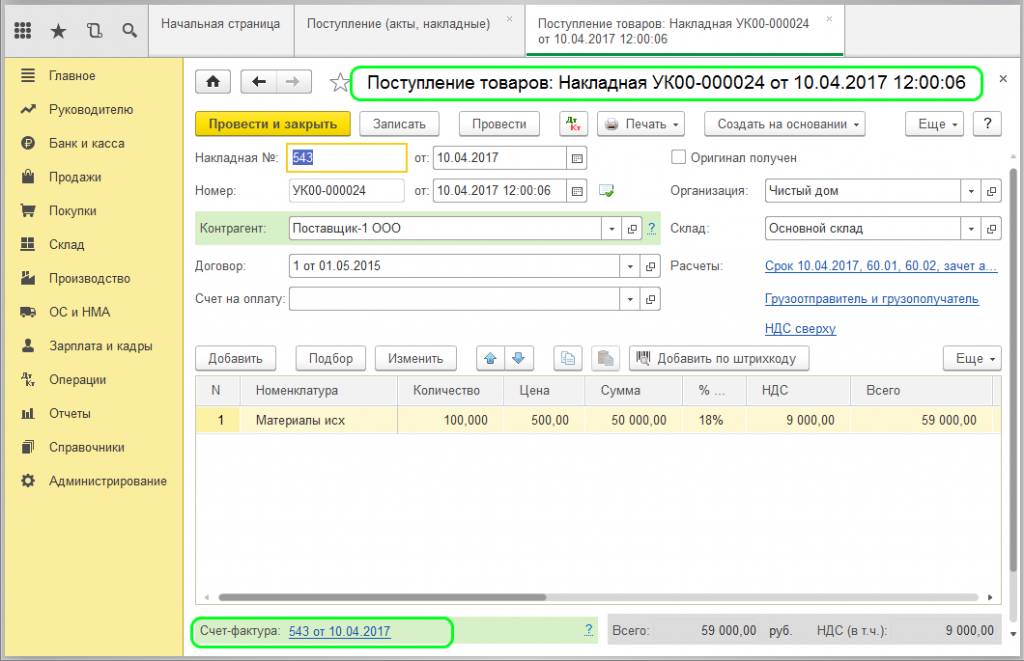

В программе 1С учет входящего НДС осуществляется по документам поступления и по созданным записям в книге покупок. Иногда возникают ситуации, что зарегистрированный счет-фактура в книге покупок не отражается. Для верного учета НДС в книге покупок необходимо соблюдать последовательность оформления всех документов поступления. Рассмотрим на примере регистрации накладной от поставщика с предоставленным счетом-фактурой:

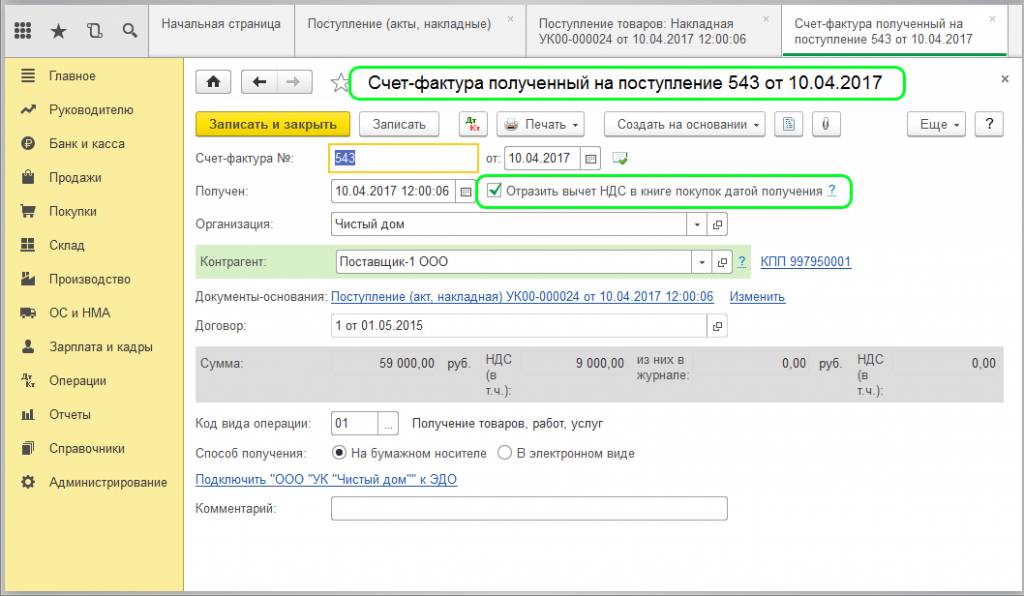

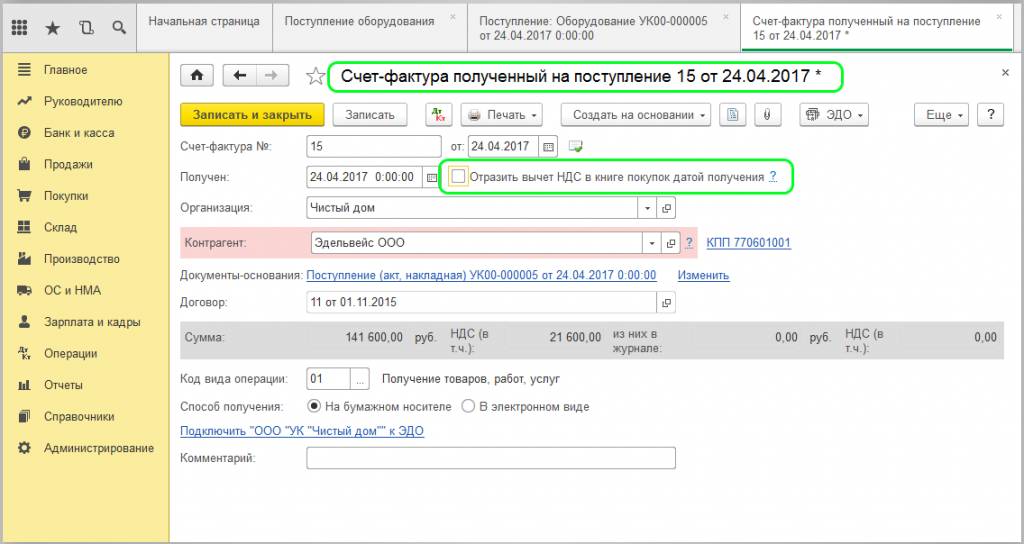

В данном случае счет-фактура формируется автоматически непосредственно из документа «Поступление товаров, услуг»:

Обратите внимание на установленную галочку возле пункта «Отразить вычет НДС в книге покупок датой получения». На основании этого запись в книге покупок появится именно в том периоде, в котором зарегистрирован счет-фактура.

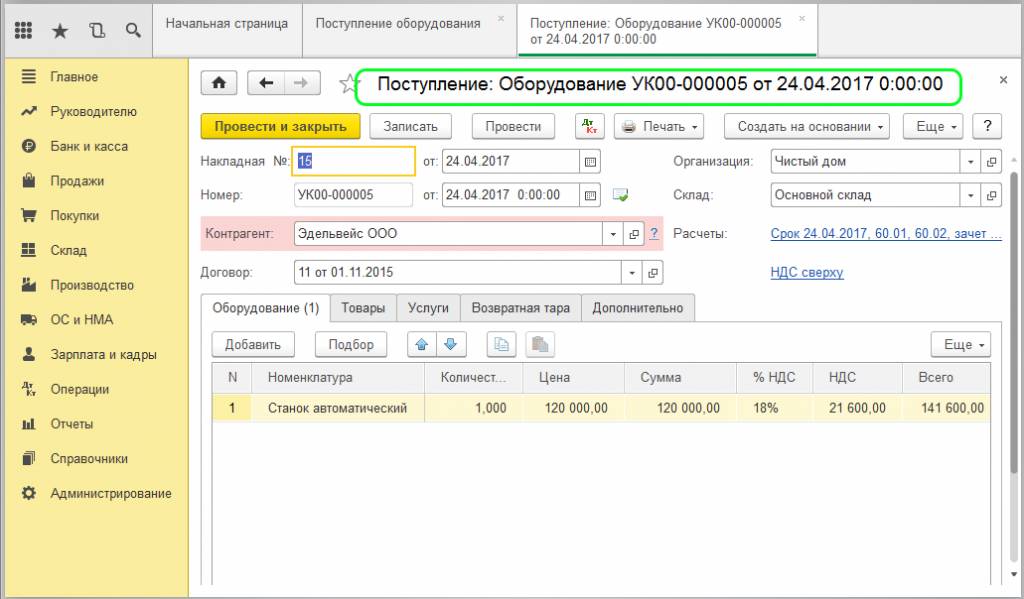

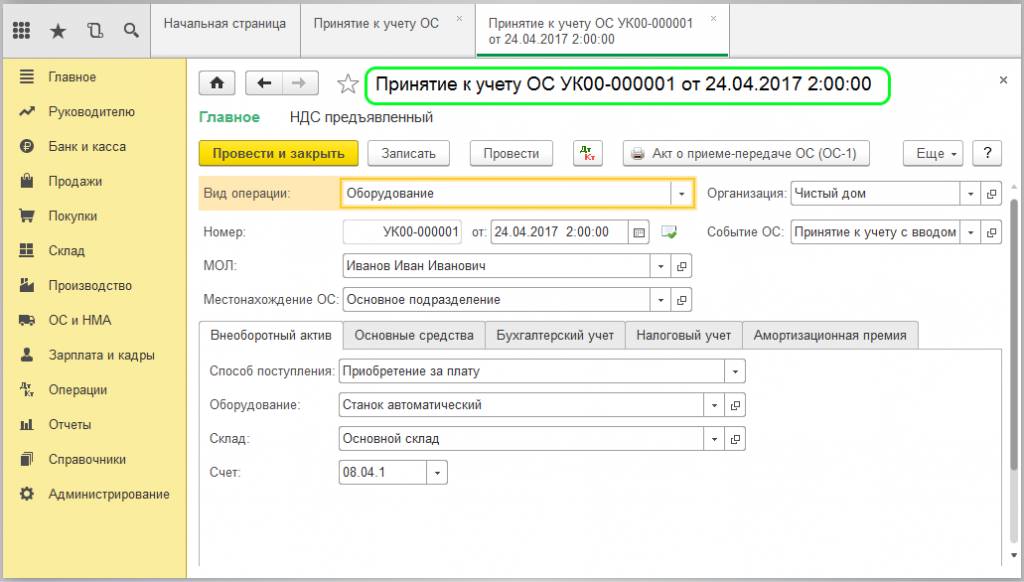

Но иногда случается, что документы перепроводят или оформляют задним числом. Вследствие чего получается несоответствие фактической даты поступления счета-фактуры. При этом создание документа «Счет-фактура» может не отразиться в книге покупок. В редких случаях бывает не совпадение дат при поступлении товара и документов. Например, когда на производственное предприятие поступает основное средство или оборудование, которое может быть принято к учету в другом отчетном периоде:

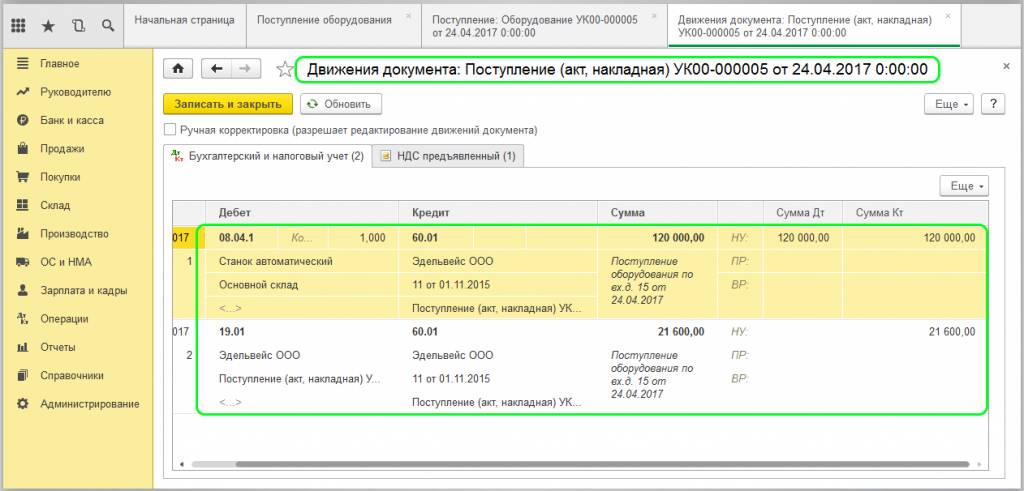

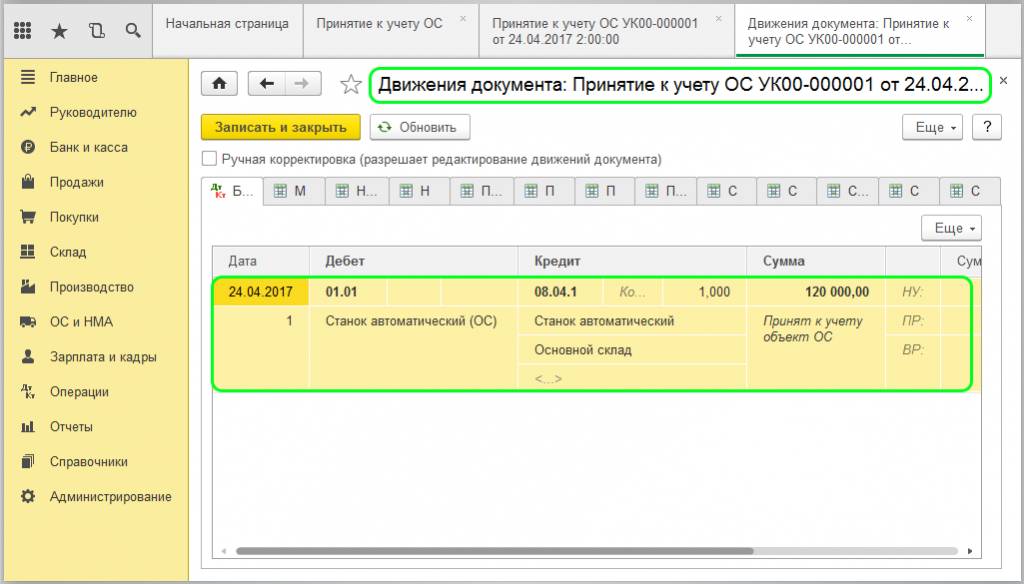

Движение документа отразит временную разницу:

При оформлении поступления ОС (или оборудования) галочка «Отразить вычет НДС в книге покупок датой получения» должна быть снята:

НДС будет принят к вычету после того, оборудование будет принято к учету:

Счет-фактура будет отражаться в книге покупок при наличии проводки Дебет 01 – Кредит 08:

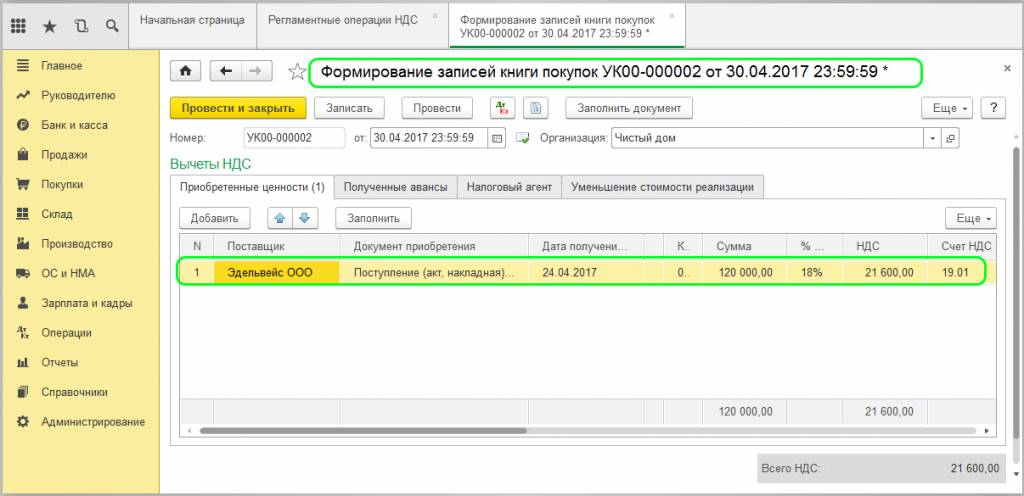

В данном случае нужно оформление документа «Формирование записей книги покупок»:

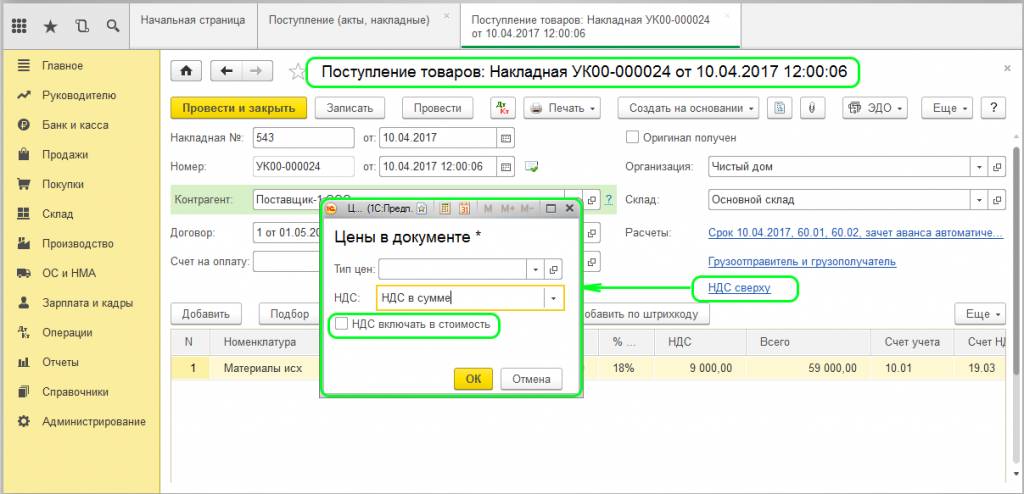

Еще ошибки могут быть связаны отметкой галочкой пункта «НДС включать в стоимость»:

Данный пункт отмечается только при раздельном учете НДС при использовании материалов на производство продукции без НДС.

Чтобы НДС был принят к вычету, нужно установить галочку.

Также ошибки могут возникать из-за дублирующих счетов-фактур при невыверенных счетах 60.02 и 76.ВА. Это может случиться при неоперативном вводе документа оплаты и поступления товаров. При ситуации, когда сначала происходит ввод только банковских и кассовых документов, а позднее на их основании вводится счет-фактура на аванс. Если потом выводятся документы поступления общим списком, то возможно задвоение введенных ранее счетов-фактур. В этом случае оба документа попадают в книгу продаж. Чтобы этого избежать, необходимо восстанавливать последовательность перепроведением документов оплаты и поступления. Обязательна проверка корректности проводок.

(Рейтинг:

4 ,

Голосов: 4 )

Материалы по теме

Указали не того контрагента. Как правильно исправить счет-фактуру?

Налоговики не могут отказать в вычете НДС по счету-фактуре с ошибками, которые не препятствуют идентифицировать продавца, покупателя, стоимость товаров, ставку и сумму налога, предъявленную покупателю. Значит, если ошибка препятствует всему этому, то вычета не будет.

Ошибочный счет-фактуру нужно исправить, и это не то же самое, что составление корректировочного счета-фактуры.

Какие ошибки в счетах-фактурах не препятствуют вычету НДС

Какие ошибки в счете-фактуре не являются основанием для отказа в вычете НДС, выделенного в этом документе? Это ошибки, не препятствующие инспекторам в ходе налоговой проверки идентифицировать (абз. 2 п. 2 ст. 169 НК):

- продавца и покупателя товаров, работ, услуг или имущественных прав;

- наименование товаров, работ, услуг или имущественных прав;

- их стоимость;

- налоговую ставку;

- сумму НДС, предъявляемую покупателю.

Значит, если в счете-фактуре стоимость приобретенного товара и, соответственно, сумма НДС указаны неверно (в том числе с арифметическими и техническими ошибками) либо их показатели отсутствуют, то вычет по такому счету-фактуре не предоставляется.

То же и в случае, если в счете-фактуре на реализацию перепутали покупателя — на того, на кого нужно, счет-фактуру не выписали, а на того, на кого не нужно — выписали.

Как исправлять ошибку?

Почему не годится корректировочный счет-фактура

При предоставлении скидки на уже отгруженный товар или при его возврате ранее выставленный счет-фактуру корректируют. Для таких случаев Налоговым кодексом закреплено понятие «корректировка» и «корректировочный счет-фактура».

Корректировка — это изменение первоначальной стоимости, совершенное после отгрузки по обоюдному согласию поставщика и покупателя.

Корректировочный счет-фактура выставляется, когда изменяется стоимость отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав.

Изменение стоимости возможно в случаях:

- изменения цены (тарифа) после отгрузки товаров (выполнения работ, оказания услуг);

- уточнения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), имущественных прав.

Перед составлением корректировочного счета-фактуры продавец должен уведомить покупателя об изменении стоимости или количества отгруженных товаров и получить от него документ, подтверждающий согласие и факт уведомления об изменении условий сделки.

Исправлять ошибки, выявленные в ранее составленных счетах-фактурах, с помощью корректировочных счетов-фактур нельзя. Это ошибки, когда в счет-фактуру попали сведения, отличающиеся от договорных. Например, указана не та цена товара или не тот контрагент. В этом случае в ранее выставленный счет-фактуру вносят исправления.

Как исправить счет-фактуру

Исправления вносятся путем составления новых счетов-фактур. Номер и дата составления первичного счета-фактуры (строка 1) в исправленный документ переносятся без изменений. При этом в строке 1а указываются порядковый номер исправления и дата исправления.

Остальные показатели отражаются в соответствии с Правилами заполнения счета-фактуры (раздел II приложения № 1 к Постановлению № 1137).

Исправлять счет-фактуру нужно, только если при его оформлении допущены ошибки, которые не позволяют налоговой инспекции при проверке идентифицировать продавца, покупателя, наименование и стоимость (работ, услуг), имущественных прав, налоговую ставку и сумму НДС.

Как регистрировать исправленный счет-фактуру

Исправления, вносимые в счет-фактуру, отражаются в книгах покупок и продаж покупателя и продавца. Для этого предусмотрены два способа.

- Счет-фактура исправлен в том же квартале, в котором составлен. В этом случае в соответствующей книге (покупок или продаж) нужно аннулировать запись о первоначальном экземпляре счета-фактуры, отразив ее с отрицательными значениями. Затем нужно внести запись об исправленном счете-фактуре.

- Счет-фактура исправлен по истечении квартала, в котором составлен. В этом случае продавец аннулирует первичный и регистрирует исправленный счет-фактуру в дополнительном листе книги продаж за тот квартал, в котором был составлен первичный документ.

Покупатель отражает аннулирование первичного счета-фактуры в дополнительном листе книги покупок за тот квартал, в котором он был зарегистрирован, при этом исправленный документ регистрируют в книге покупок по мере возникновения права на налоговый вычет.

Также нужно подготовить уточненные декларации. Продавец заполняет приложение 1 к разделу 9, а покупатель — приложение 1 к разделу 8 . Нужно будет сделать две записи:

- аннулирующую со старым счетом-фактурой;

- новую с новым счетом-фактурой.

Как в программе «1С:Бухгалтерия 8» редакции 3.0 в учете и отчетности комиссионера отражается НДС при реализации товаров комитента?

Комиссионеры (агенты), реализующие от своего имени товары (работы, услуги), имущественные права, выставляют покупателям товаров (работ, услуг), имущественных прав счета-фактуры в соответствии с порядком, предусмотренным пунктом 3 статьи 168, статьей 169 НК РФ, а также Правилами заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 № 1137.

При совершении сделки комиссионера с покупателем первичные документы и счета-фактуры (в т. ч. на суммы предоплаты от покупателя) должен оформить посредник, в том числе, не являющийся плательщиком НДС, указав себя в качестве продавца. Счета-фактуры, выданные комиссионером покупателю, регистрируются у комиссионера в Части 1 журнала учета полученных и выставленных счетов-фактур (далее – Журнал). В книге продаж такие счета-фактуры не отражаются, поскольку у комиссионера не возникает налогооблагаемой базы по НДС.

Счет-фактура на полученную сумму предоплаты от покупателя в программе формируется на основании документа Поступление на расчетный счет по кнопке Создать на основании. Автоматическое формирование счетов-фактур на авансы, полученные от покупателей, можно производить также с помощью обработки Регистрация счетов-фактур на аванс (раздел Банк и касса, гиперссылка Счета-фактуры на аванс).

Для корректного составления счета-фактуры, а также правильного отражения документа в учетной системе посредника необходимо:

- в поле Вид счета-фактуры заменить устанавливаемое по умолчанию значение На аванс на значение На аванс комитента;

- в поле Комитент указать сведения о комитенте.

В поле Код вида операции значение автоматически поменяется на «05».

Для регистрации операции по реализации комиссионного товара необходимо создать и заполнить документ Реализация (акты, накладные) с видом операции Товары, услуги, комиссия (раздел — Продажи). Для создания счета-фактуры на отгруженные покупателю товары необходимо нажать на кнопку Выписать счет-фактуру.

В новом проведенном документе Счет-фактура выданный на реализацию все поля будут заполнены автоматически на основании данных документа реализации, а в поле Код вида операции будет указано значение «04». В строке, отражающей стоимость товаров и размер начисленного налога, отмечается, что эти показатели будут отражены в журнале учета счетов-фактур.

В книге продаж комиссионер регистрирует счета-фактуры, выставленные комитенту на сумму своего комиссионного вознаграждения или на сумму предоплаты, полученную в счет оказания комиссионной услуги (в Журнале такие счета-фактуры не регистрируются).

Для начисления комиссионного вознаграждения и удержания его из выручки комитента необходимо создать документ Отчет комитенту с видом операции документа Отчет о продажах (раздел – Покупки). На закладке Товары и услуги указываются сведения о товарах, реализованных комиссионером за отчетный период. На закладке Денежные средства отражается информацию о поступивших от покупателей денежных средствах (в том числе о поступивших и зачтенных авансах).

Для создания счета-фактуры на комиссионное вознаграждение необходимо нажать на кнопку Выписать счет-фактуру внизу документа Отчет комитенту. В новом проведенном документе Счет-фактура выданный на реализацию все поля будут заполнены автоматически на основании данных документа Отчет комитенту.

В строке, отражающей стоимость товаров и размер начисленного налога, отмечается, что эти показатели не будут отражены в журнале учета счетов-фактур.

Комиссионер обязан передать комитенту сведения, указанные в счетах-фактурах для покупателей. На основании сведений, полученных от комиссионера, комитент составляет счета-фактуры (как на суммы предоплаты от покупателя, так и на реализованные товары) и передает их комиссионеру. Даты счетов-фактур комитента должны соответствовать датам счетов-фактур комиссионера, которые он выдал покупателям.

В соответствии с Постановлением Правительства РФ от 29.11.2014 № 1279 «О внесении изменений в постановление Правительства Российской Федерации от 26 декабря 2011 г. № 1137», вступившим в силу с 01.01.2015, в случае если комиссионер при реализации товаров (работ, услуг), имущественных прав выставил двум и более покупателям счета-фактуры от одной даты, комитент вправе перевыставить комиссионеру один «сводный» счет-фактуру на эту дату.

Поступившие от комитента перевыставленные счета-фактуры, в том числе «сводные», комиссионер регистрирует в части 2 Журнала. При этом в книге покупок данные документы не отражаются, так как у комиссионера не возникает права на вычет НДС.

Регистрация полученных от комитента перевыставленных счетов-фактур в программе производится на основании документа Отчет комитенту с помощью кнопки Создать на основании посредством выбора в подменю Счет-фактура полученный вида Счет-фактура на поступление или вида счет-фактура на аванс.

В новом документе Счет-фактура полученный необходимо указать номер и дату полученного от комитента перевыставленого счета-фактуры, дату фактического получения перевыставленного счета-фактуры.

Для увязки поступившего от комитента перевыставленного счета-фактуры со счетами-фактурами, выставленными комиссионером покупателям при получении авансов и при отгрузке товаров, необходимо, пройдя по гиперссылке Выбор, заполнить таблицу Счета-фактуры выданные покупателям. Для автоматического заполнения таблицы следует воспользоваться кнопкой Заполнить.

После заполнения документа Счет-фактура полученный в строке, отражающей стоимость товаров и размер начисленного налога, отмечается, что эти показатели будут отражены в журнале учета счетов-фактур. В поле Код вида операции документа Счет-фактура полученный на аванс будет установлено значение «05», а поле Код вида операции документа Счет-фактура полученный на поступление будет установлено значение «04». При регистрации «сводного» счета-фактуры будет установлено значение «27» в соответствии с письмом ФНС России от 22.01.2015 № ГД-4-3/794@ с 01.01.2015 г.

Начиная с отчетности за 1 квартал 2015 года, посредники — плательщики НДС обязаны включать в состав налоговой декларации сведения, указанные в книге покупок и книге продаж, а также в журнале учета полученных и выставленных счетов-фактур в отношении посреднической деятельности (п. 5.1 ст. 174 НК РФ, приказ ФНС России от 29.10.2014 № ММВ-7-3/558@).

Подробнее см. на видео (видеоролик выполнен в программе «1С:Бухгалтерия 8» релиз 3.0.39.67).

- Главная

- Правовые ресурсы

- Подборки материалов

- Не сопоставление счет-фактур

Не сопоставление счет-фактур

Подборка наиболее важных документов по запросу Не сопоставление счет-фактур (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Статьи, комментарии, ответы на вопросы

Статья: Автоматизированные «камералки» деклараций по НДС

(Чистякова Л.)

(«ЭЖ-Бухгалтер», 2022, N 7)Кроме того, нередки ошибки при аннулировании записей в разделе 9 «Сведения из книги продаж» (приложении 1 к разделу 9 «Сведения из дополнительных листов книги продаж»). Например, сумма НДС, указанная с отрицательным значением, превышает сумму НДС, указанную в записи по счету-фактуре, подлежащей аннулированию, либо отсутствует запись по счету-фактуре, подлежащая аннулированию. Если выявленная ИФНС ошибка не привела к занижению НДС, представлять уточненную декларацию не требуется. Хотя налоговики это рекомендуют (письмо ФНС от 03.12.2018 N ЕД-4-15/23367@). При этом уточненная декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.