Типичными

ошибками, которые могут быть выявлены

в результате проведения аудита финансовых

результатов, являются следующие:

—

включение в состав расходов от обычной

деятельности прочих расходов;

—

неправомерное использование прибыли

текущего отчетного периода;

—

некорректная корреспонденция счетов;

—

неверное отнесение доходов и расходов

к прочим;

—

неправильное распределение прибыли,

оставшейся в распоряжении организации;

—

неправильное отнесение прочих расходов

к тому или иному периоду;

—

расходы, которые еще фактически не были

понесены, были отражены в бухгалтерских

регистрах экономического субъекта;

—

ошибочное отнесение понесенных расходов

на увеличение стоимости активов либо

ошибочное списание расходов, подлежащих

включению в стоимость активов, на счета

учета;

—

намеренное занижение расходов путем

пропуска сумм;

—

намеренное завышение расходов путем

искажения сумм или неправильного

отнесения расходов к тому или иному

периоду;

—

неправильная классификация расходов

для обеспечения выполнения или завышения

показателей результатов деятельности;

—

намеренное завышение расходов для

сокрытия фактов ненадлежащего

использования денежных средств;

—

оплата фиктивных расходов;

—

нарушение порядка составления

бухгалтерской отчетности посредством

отражения выручки от реализации продукции

(работ, услуг) по мере оплаты при отсутствии

особых условий договора;

—

на счетах отражены фиктивные операции;

—

неверно отражены в учете компенсации

разницы в тарифах и льготы, предоставляемые

отдельным категориям населения;

—

неверное отнесение прочих расходов к

тому или иному периоду, учет такого рода

доходов и расходов не «по моменту

признания», а «по оплате» влечет к

искажению конечного финансового

результата;

—

неверное отражение в учетных регистрах

бухгалтерского учета на счетах учета

затрат, расходов по оплате процентов

за полученные кредиты и услуги, оказываемых

кредитными организациями;

—

ошибочное отнесение понесенных расходов

на увеличение стоимости активов либо

ошибочное списание расходов, подлежащих

включению в стоимость активов, на счета

учета расходов;

—

ненадлежащего качества документы на

списание потерь от стихийных бедствий;

некомпенсируемых потерь в результате

пожаров, аварий и других чрезвычайных

ситуаций, вызванных экстремальными

условиями; убытков от хищений, виновники

которых по решению суда отсутствуют;

штрафы за нарушения, не относящиеся к

выполнению условий по хозяйственным

договорам;

—

надлежащего качества документы на

списание штрафов за нарушения, не

относящиеся к выполнению условий по

хозяйственным договорам, не составляются,

а уплаченные суммы штрафов, наложенные

на предприятие или на должностных лиц

организации, относятся на финансовые

результаты;

—

отсутствуют корректировки налогооблагаемой

прибыли на суммы доходов и расходов

прошлых лет, выявленных в отчетном

периоде [2, с 348].

2. Проведение аудита на примере оао «Смоленскэнергоремонт»

Проведем

аудит финансовых результатов на примере

открытого акционерного общества

«Смоленскэнергоремонт». ОАО

«Смоленскэнергоремонт» учреждено 19

декабря 2003 года. Создание Общества

явилось первым этапом реализации

Программы реформирования Смоленской

энергетики. Основным потребителем

(заказчиком) работ (услуг) Общества

являются энергокомпании области (86,3%

всех объемов). Сторонние заказчики

(юридические и физические лица), не

имеющие отношения к энергетике, также

располагаются на территории города

Смоленска и Смоленской области.

Основными

конкурентами в настоящее время являются

предприятия, зарегистрированные на

территории Смоленской области: филиал

ОАО «Центрэнергомонтаж», ЗАО «Энергозащита»,

ОАО «Омега» и специализированные

ремонтные предприятия, такие как: ОАО

«Тулаэнергоремонт» и др. В условиях

рынка за 2011 год ОАО «Смоленскэнергоремонт»

принимало меры к повышению своей

конкурентоспособности: проводилась

работа в направлении снижения издержек

производства, сокращения в них доли

накладных расходов, повышения качества

работ. Общество занимается ремонтом

основных средств, таких как энергетические

котлы, паровые турбины, водогрейные

котлы и другие, а также изготовлением

различного оборудования, используемого

в энергетической отрасли.

Финансовая

отчетность данной организации за 2011 г

представлена в приложении А.

Данная

информация должна использоваться

аудитором при оценке неотъемлемого

риска и риска средств внутреннего

контроля, при определении характера,

временных рамок и объема аудиторских

процедур.

Аудитор

вырабатывает профессиональные суждения

по вопросам, для решения которых важно

знание деятельности аудируемого лица,

на таких стадиях аудита, как:

—

оценка неотъемлемого риска и риска

средств контроля;

—

разработка общего плана аудита и

программы аудита;

—

определение уровня существенности и

оценка того, является ли он надлежащим;

—

сбор аудиторских доказательств для

определения их надлежащего характера

и выполнения соответствующих предпосылок

подготовки финансовой (бухгалтерской)

отчетности;

Аудитор

должен проконтролировать, чтобы

сотрудники, назначенные выполнять

аудиторское задание, получили достаточный

объем информации о деятельности

аудируемого лица, позволяющий выполнить

порученную работу.

При

проведении аудиторской проверки

финансовых результатов организации

аудитор должен стремиться к максимальному

снижению аудиторского риска. Уровень

аудиторского риска и существенности

позволяет спланировать необходимые

аудиторские процедуры. Понятие

аудиторского риска дано в ФПСАД № 8.

Аудитору

необходимо получить представление о

системах бухгалтерского и налогового

учета и внутреннего контроля аудируемого

лица, достаточное для планирования

аудита и эффективного подхода к своей

работе [6].

Для

получения предварительных сведений о

состоянии системы бухгалтерского учета

и внутреннего контроля может использоваться

комплекс специально разработанных

тестов. Программа проверки средств

контроля приведена в приложении Б.

В

итоге получаем, что «высокого» риска

вообще нет, «средних» – 6, а «низких» –

4. Таким образом, система внутреннего

контроля на предприятии в целом надежна.

На

оценку неотъемлемого риска в отношении

остатков по счетам и группам операций,

связанным с расчетом финансовых

результатов, оказывают влияние такие

факторы, как сложность финансово-хозяйственных

операций аудируемого лица, наличие

операций, по которым нет однозначного

толкования в бухгалтерском и налоговом

законодательстве, наличие отраслевых

особенностей в учете.

В

ходе аудиторской проверки ОАО

«Смоленскэнергоремонт» аудиторами

были установлены уровни рисков:

внутрихозяйственный риск – 65 %, риск

средств контроля – 45 % и риск необнаружения

– 20 %. Т.о., приемлемый аудиторский риск

равен: АР = 0,65 × 0,45 × 0,2 = 0,0585 (5,8%).

Согласно

ФПСАД № 4 «Существенность в аудите»,

при планировании аудиторской проверки

определяют аудиторский риск и уровень

существенности, позволяющие считать

бухгалтерскую отчетность аудируемой

организации достоверной [9]. Расчет

уровня существенности представлен в

таблице 2.

Таблица

2 – Определение единого уровня

существенности

|

Наименование |

Значение |

Доля |

Значение, |

|

1 |

2 |

3 |

4 |

|

Объем |

249675 |

2% |

4994 |

|

Итог |

138552 |

2% |

2771 |

|

Собственный |

79547 |

10% |

7955 |

|

Себестоимость |

249642 |

2% |

4993 |

Так

как Чистая прибыль (убыток) предприятия

отрицательная (-7163), то она не участвует

в расчете уровня существенности.

Возможно

отклонение нерепрезентативных значений

показателя при их отклонении от среднего

значения более чем на 65%. Округление

значения уровня существенности допустимо

не более чем на 5% до числа, заканчивающегося

на «00» в большую или меньшую сторону.

1.

Среднее значение показателя =

=5178

=5178

тыс. руб.

2.

Максимальное значение, применяемое для

уровня существенности равно 7955 тыс.

руб., минимальное – 2771 тыс. руб.

<65%,

<65%,

— оставляем данный показатель (чистый

убыток) из расчета;

<65%

— оставляем данный показатель (собственный

капитал) из расчета.

Отбрасываются

значения, отличающиеся более чем на 65%

от среднеарифметического. Затем

определяется новое значение среднего

арифметического.

В

нашем случае все значения меньше 65%,

поэтому они не отбрасываются.

После

округления определяется единый уровень

существенности в размере 5200 тыс. руб.

Проверим: (5200-5178)/5178=0,42%.

Таким

образом мы получили уровень существенности

равным 5200 тыс. руб. – предельное значение

ошибки.

Далее

уже полученный единый уровень

существенности распределяется по

статьям бухгалтерского баланса. При

аудите финансовых результатов аудитора

наиболее волнует определение уровня

существенности по счету 84 «Нераспределенная

прибыль (непокрытый убыток)».

В

нашем случае он равняется:

5200*(7163/138552*100)=27

тыс. руб.

Правилом

(стандартом) аудиторской деятельности

№3 «Планирование аудита» предусмотрено,

что процесс планирования включает

следующие основные этапы:

—

подготовка и составление общего плана

аудита;

—

подготовка и составление программы

аудита.

В

плане следует предусмотреть способ

проведения аудита — сплошной или

выборочный. Во втором случае необходимо

установить порядок аудиторской выборки

(он может быть основан на статистических

методах или профессиональном опыте

аудитора).

Общая

программа аудита финансовых результатов,

представлена в Приложении Г.

Таким

образом, планирование аудита финансовых

результатов заключается в определении

стратегии и тактики, выборе процедур и

методов, позволяющих наиболее эффективно

достичь поставленной цели.

В

таблице 3 представлены сальдо по счетам,

определяющим финансовый результат ОАО

«Смоленскэнергоремонт».

Таблица

3 – Сальдо по счетам, определяющим

финансовый результат

|

Номер |

Сальдо |

|

|

дебет |

кредит |

|

|

90 |

— |

— |

|

В |

||

|

90-1 |

249675 |

|

|

90-2 |

249642 |

|

|

90-9 |

33 |

|

|

91 |

— |

— |

|

В |

||

|

91-1 |

30428 |

|

|

91-2 |

16086 |

|

|

91-9 |

6480 |

|

|

99 |

7163 |

|

|

(начисленный |

Осуществляя

проверку, аудитор должен учитывать, что

в отчетности формирование финансового

результата показывается развернуто.

Аудитор проверяет отражение результата

от продажи товаров, продукции (работ,

услуг). Для установления достоверности

прибыли (убытка) от продажи проводится

проверка правильности учета отгрузки

и реализации продукции и расходов,

связанных со сбытом продукции (коммерческих

расходов).

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Аудиторы проанализировали для «Клерка» массив отчетности за прошлый период и выделили главные проблемные вопросы.

1. Займы выданные

Все займы выданные можно разделить на:

-

краткосрочные и долгосрочные;

-

процентные и беспроцентные;

-

выданные сотрудникам или третьим лицам (организациям, индивидуальным предприятиям и так далее).

Все выданные процентные займы являются финансовыми вложениями Организации и должны учитываться на счете 58.3 «Предоставленные займы». В отчётности не погашенная сумма процентного займа отражается по строкам 1150 «Финансовые вложения» или 1240 «Финансовые вложения» в зависимости от срока, оставшегося до погашения суммы долга на отчётную дату.

Все выданные беспроцентные займы учитываться на счете 76 «Расчеты с разными дебиторами и кредиторами», при выдаче беспроцентного займа сотруднику организации на счете 73 «Расчеты с сотрудниками по прочим операциям». В отчётности не погашенная сумма процентного займа отражается по строкам 1170 «Прочие внеоборотные активы» или 1230 «Дебиторская задолженность» в зависимости от срока, оставшегося до погашения суммы долга на отчётную дату.

Проценты по выданным займам учитываются на счете 76 «Расчеты с разными дебиторами и кредиторами», при выдаче займа сотруднику организации на счете 73 «Расчеты с сотрудниками по прочим операциям».

Все про налоговые проверки ― в экспертном курсе «Клерка».

Обучение проводит адвокат по вопросам налоговой и корпоративной безопасности бизнеса, бывший сотрудник ОБЭП Иван Кузнецов.

За месяц вы научитесь выстраивать защиту при угрозе уголовного дела, как вести себя при допросе, инвентаризации, осмотре, выемке и определять законность действий налоговиков и полиции при проверках.

Посмотрите бесплатный урок из курса

2. Свернутое отражение дебиторской и кредиторской задолженности

В бухгалтерской отчетности не допускается зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен соответствующими положениями по бухгалтерскому учету (п. 34 ПБУ 4/99, п. 40 Положения N 34н, Письмо Минфина России от 17.08.2012 N 07-02-06/204).

Дебиторская и кредиторская задолженность должна быть сформирована как минимум по каждому договору с контрагентом. В случаях, если условиями договора прямо указана невозможность зачета авансов и исполнения обязательства, тогда в рамках этого договора может существовать как дебиторская, так и кредиторская задолженность.

Таким образом, в бухгалтерском балансе дебиторская и кредиторская задолженность должна быть отражена в разрезе расчетных счетов, субсчетов, субконто «Контрагенты», субконто «Договоры».

3. Отражение в бухгалтерской (финансовой) отчётности дебиторской и кредиторской задолженности по расчетам с ИФНС

Согласно п. 74 Положения по ведению бухгалтерского учета Организация обязана отражать в бухгалтерской отчетности расчеты с бюджетом в суммах, согласованных с ИФНС. Оставление на бухгалтерском балансе неурегулированных сумм по таким расчетам не допускается.

В связи с этим инвентаризацию расчетов с бюджетом необходимо проводить на основании справок, выданных налоговым органом (форма справки о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам организаций и индивидуальных предпринимателей приведена в Приложении 1 к Приказу ФНС России от 05.06.2015 N ММВ-7-17/227@).

4. Резервы по сомнительным долгам

Часто выявляется дебиторская задолженность, которая:

-

является просроченной по условиям договоров;

-

без движения более трех лет;

-

контрагента, который исключен из ЕГРЮЛ.

По просроченной дебиторской задолженности Организация обязана в бухгалтерском учете создать резерв по сомнительным долгам (п. 70 Положения по бухучету № 34н). Критерии признания дебиторской задолженности просроченной организация определяет самостоятельно, закрепив их в учетной политике.

Дебиторскую задолженность по контрагенту, исключенному из ЕГРЮЛ необходимо списать на прочие расходы на основании акта инвентаризации и приказа руководителя.

В налоговом учете создание резервов не является обязанностью Организации. В случае, если Организация примет решение о формировании резерва по сомнительным долгам, то сомнительным может быть признан только долг по оплате товаров, работ, услуг (п. 1 ст. 266 НК РФ) с просрочкой 45 и более дней.

5. Резервы на отпуска

Все организации, кроме тех, кому можно вести упрощенный учет (все малые предприятия, кроме перечисленных в ч. 5 ст. 6 Закона N 402-ФЗ), обязаны создавать в бухучете резерв на оплату отпусков (п. 3 ПБУ 8/2010). В бухгалтерском учете резерв отражает обязательства перед работниками по оплате отпусков на отчетную дату (п. 15 ПБУ 8/2010).

В налоговом учете формирование резерва на оплату отпусков является правом, а не обязанностью организации (п. 1 ст. 324.1 НК РФ). Формирование резерва позволяет Организации равномерно в течение всего налогового периода списывать расходы на оплату отпускных своим работникам, то есть часть отпускных может быть учтена в целях налогообложения прежде, чем их фактическая выплата.

В бухгалтерской (финансовой) отчётности сумма сформированного резерва на отпуска указывается в строке 1540 «Оценочные обязательства».

6. ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»

Применение ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» обязательно для всех организаций, кроме:

-

организаций, применяющих специальные режимы налогообложения и не являющимися в связи с этим плательщиками налога на прибыль;

-

кредитных организаций;

-

государственных (муниципальных) учреждений;

-

всех малых предприятий, кроме перечисленных в ч. 5 ст. 6 Закона N 402-ФЗ в случае прямого закрепления в своей учетной политике положения о неприменении ПБУ 18/02.

Таким образом, малое предприятие, бухгалтерская (финансовая) отчётность которого подлежит обязательному аудиту, обязана применять ПБУ 18/02.

7. Отражение в отчётности процентов к уплате по полученным кредитам и займам

Информация о полученных краткосрочных кредитах и займах (срок погашения которых не превышает 12 месяцев после отчетной даты), а именно о сумме основного долга и причитающиеся на конец отчетного периода к уплате процентах отражается по строке 1510 «Заемные средства».

При наличии в организации долгосрочных кредитов и займов информация о сумме основного долга и процентах (срок уплаты которых превышает 12 месяцев после отчетной даты) отражается по строке 1410 «Заемные средства». В случае, если проценты по долгосрочным кредитам и займам являются краткосрочным обязательством организации, то информация о них отражается по строке 1510 «Заемные средства» (Письмо Минфина России от 28.01.2010 N 07-02-18/01).

Причитающиеся на отчетную дату к уплате проценты по долгосрочным кредитам и займам, отражаемые в бухгалтерском балансе как краткосрочные обязательства, должны быть обособлены от данных о краткосрочных кредитах и займах (Письмо Минфина России от 24.01.2011 N 07-02-18/01).

Если срок погашения заемных средств, ранее представленных в бухгалтерском балансе как долгосрочные обязательства, на отчетную дату составляет менее 12 месяцев, указанные обязательства представляются как краткосрочные (Письмо Минфина России от 28.01.2010 N 07-02-18/01).

8. Забалансовый учет

Забалансовые счета — это вспомогательные счета бухгалтерского учета, остатки по которым не отражаются в бухгалтерском балансе.

Ведение забалансового учета дает информацию о наличии у Организации имущества, которое:

-

принадлежит Организации на праве собственности, но согласно методики бухгалтерского учета единовременно списано на затраты;

-

не принадлежит Организации на праве собственности, но фактически находится у Организации.

Правила инвентаризации активов и обязательств распространяются и на забалансовые счета.

Информация, отраженная на забалансовых счетах является основной для раскрытия информации обязательной к раскрытию пояснениях к бухгалтерскому балансу и отчету о финансовых результатах, согласно п. 27 ПБУ 4/99.

Кодексом об административных правонарушениях предусмотрена административная ответственность за искажение любого показателя бухгалтерской (финансовой) отчетности, выраженного в денежном измерении, не менее чем на 10% (ст. 15.11 КоАП РФ).

9. Кто должен подписывать бухгалтерскую (финансовую) отчётность

Бухгалтерская (финансовая) отчетность считается составленной после подписания ее экземпляра на бумажном носителе руководителем экономического субъекта (ч. 8 ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ). Следовательно, подписание отчетности руководителем является обязательным.

Какие-либо иные требования в отношении подписания бухгалтерской отчетности Федеральным законом от 06.12.2011 N 402-ФЗ не установлены.

Приказом Минфина РФ от 06.04.2015 N 57н из форм бухгалтерской отчетности, утвержденных Приказом Минфина РФ от 02.07.2010 N 66н, исключена подпись главного бухгалтера. Вместе с тем в иные нормативные правовые акты изменения, касающиеся вопросов подписания бухгалтерской отчетности, не вносились.

Согласно разъяснениям Минфина РФ (Информационное сообщение от 19.05.2015) полномочия по подписанию бухгалтерской отчетности устанавливаются учредительными документами экономического субъекта или решениями соответствующих органов управления экономическим субъектом. В частности, наряду с руководителем организации бухгалтерская отчетность может подписываться главным бухгалтером или иным должностным лицом, на которое возложено ведение бухгалтерского учета.

В связи с изложенным, бухгалтерская (финансовая) отчетность (в том числе бухгалтерский баланс, отчет о финансовых результатах, приложения и пояснения к ним) должна быть подписана либо:

1. только руководителем Организации. Руководитель вправе передать на основе доверенности свои полномочия на подписание бухгалтерской отчетности (если иное не предусмотрено уставом организации) без сообщения об этом органам управления организации (Письмо ФНС России от 26.06.2013 N ЕД-4-3/11569).

2. и руководителем Организации и лицом, на которое возложено ведение бухгалтерского учета. При этом в формах бухгалтерской (финансовой) отчетности организации необходимо предусмотреть соответствующее место для дополнительной подписи.

10. Внесение изменений в бухгалтерскую (финансовую) отчётность после ее утверждения при обнаружении существенной ошибки предшествующих периодов

Утверждение бухгалтерской (финансовой) отчётности проводится в следующие сроки:

-

ООО — не ранее чем через два месяца и не позднее чем через четыре месяца после окончания финансового года.

-

АО — не ранее чем через два месяца и не позднее чем через шесть месяцев после окончания отчетного года.

Существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется:

1) записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде. При этом корреспондирующим счетом в записях является счет учета нераспределенной прибыли (непокрытого убытка);

2) путем пересчета сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год.

При этом утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит пересмотру, замене и повторному представлению пользователям бухгалтерской отчетности.

Организационные ошибки

Как ни странно, достаточно частым вопросом, с которым приходится сталкиваться некоторым организациям, является вопрос об объеме представляемой годовой бух отчетности.

Напомним, что бухгалтерская отчетность состоит (п. 1 ст. 14 Закона РФ от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее — Закон 402-ФЗ), п. 1 — 4 приказа Минфина РФ от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций») из:

- бухгалтерского баланса;

- отчета о финансовых результатах;

- приложений к бухгалтерскому балансу:

- отчета об изменениях капитала,

- отчета о движении денежных средств,

- пояснений, оформленных в табличной и (или) текстовой форме.

Поскольку для некоторых экономических субъектов, например, субъектов малого предпринимательства Законом 402-ФЗ может применяться сокращенный состав годовой бухгалтерской (финансовой) отчетности, этот факт следует раскрыть в учетной политике организации.

Отчитываются за 2021 год организации только в электронном виде по формам бухгалтерской отчетности, утвержденным приказом Минфина РФ от 19.04.2019 № 61 (п. 5 статьи 18 Закона N 402-ФЗ, письмо ФНС России от 26.08.2021 N ЕА-4-26/12065@).

Технические ошибки

В числе технических ошибок, допускаемых в годовой бух отчетности, можно назвать следующие:

- формы отчетности подписаны разными датами;

- формы отчетности не содержат подпись надлежащего лица;

- указан неактуальный двузначный ОКОПФ;

- неверное наименование Пояснений к бухгалтерскому балансу и отчету о финансовых результатах;

- название организации в отчетности не соответствует наименованию организации в учредительных документах;

- выбраны неправильные настройки программного обеспечения.

Остановимся на каждой технической ошибке немного подробнее.

Формы отчетности подписаны разными датами

Суть ошибки:

Дата пояснений к бухгалтерскому балансу и отчету о финансовых результатах, оформленных в текстовой форме, не совпадает с датой составления бухгалтерского баланса либо вообще отсутствует. Ситуация, при которой пояснения к балансу подписываются раньше самого баланса, выглядит, по меньшей мере, не логичной.

При составлении бухгалтерской отчетности особое внимание следует обратить на отчетную дату. Последний день отчетного года — 31 декабря 2021 года.

«Срок сдачи годовой бухгалтерской отчетности за 2021 год — не позднее 31.03.2022»

Кроме этого, обращаем внимание на дату подписания отчетности. По этой дате можно судить о возможности включения в отчетность всех событий, произошедших в организации до даты подписания отчетности.

То есть, о тех фактах, о которых стало известно после 31 декабря 2021 года, но до момента подписания и утверждения бухгалтерской отчетности. Например, в подписанную 31-м декабря 2021 года годовую бухгалтерскую отчетность уже не будет внесена информация о признании одного из дебиторов-контрагентов организации банкротом в феврале 2022 года.

Формы отчетности не содержат подпись надлежащего лица

Формы бухгалтерской отчетности должны содержать собственноручную (для бумажного формата) или электронную подпись (для электронного формата) руководителя экономического субъекта (п. 8 ст. 13 Закона № 402-ФЗ), а также желательно, при оформлении отчетности в бумажной форме, скрепить их печатью организации.

Полномочия по подписанию бухгалтерской отчетности устанавливаются, как правило, учредительными документами организации. В частности, наряду с руководителем отчетность может подписываться главным бухгалтером или иным должностным лицом, на которое возложено ведение бухгалтерского учета.

Печать организации не обязательна, но желательна на бухгалтерской отчетности, поскольку она заверяет подлинность подписи должностного лица.

Оригиналы бумажного экземпляра отчетности заверять или сшивать не требуется. Если же отчетность предоставляется в заверенных копиях (например, генеральный директор, подписавший отчетность, уже не работает на момент проведения

Именно с учетом этого ОКОПФ и следует присваивать коды в отчетности.

Неверное наименование Пояснений к бухгалтерскому балансу и отчету о финансовых результатах:

- Пояснения к бухгалтерскому балансу и отчету о финансовых результатах, оформленные в текстовой форме, имеют наименование «Пояснительная записка», а нужно просто «Пояснения».

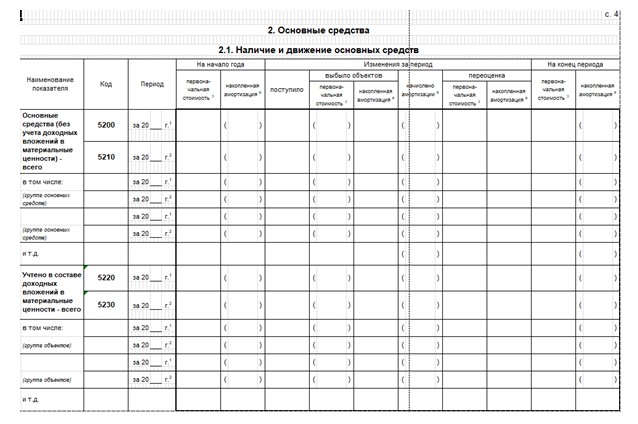

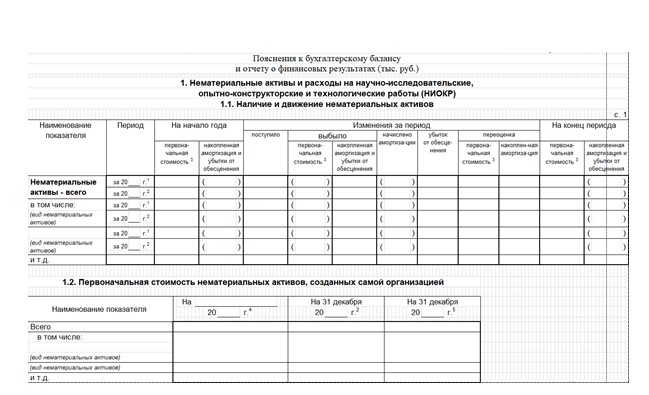

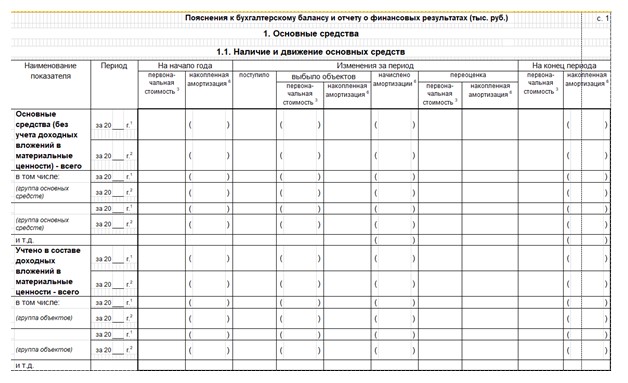

- Пояснения к бухгалтерскому балансу и отчету о финансовых результатах, оформленные в табличной форме, вообще не имеют наименования, так как начинаются с раздела «2 Основные средства», а нужно поименовать «Пояснения к бухгалтерскому балансу и отчету о финансовых результатах».

Два варианта выхода из ситуации:

- Выгружать из 1С табличные пояснения к бухгалтерскому балансу и отчету о финансовых результатах из раздела «1. Нематериальные активы и расходы на научно-исследовательские, опытно-конструкторские и технологические работы (НИОКР)». Если в организации нематериальные активы отсутствуют, то оставить прочерки в данных таблицах (1С при выгрузке автоматически ставит верное наименование пояснений).

- В формате Excel вручную поименовать документ: «Пояснения к бухгалтерскому балансу и отчету о финансовых результатах» и исправить нумерацию разделов.

Название организации в отчетности не соответствует наименованию организации в учредительных документах

Вариантов этой ошибки может быть множество, но чаще всего встречается следующий вариант: наименование организации в бухгалтерском балансе указано заглавными буквами, а в уставных документах строчными буквами или наоборот.

Пример:

В уставе организации фирменное наименование общества: Общество с ограниченной ответственностью «Ромашка» (наименование указано строчными буквами). А в бухгалтерском балансе отражено наименование организации заглавными буквами: Общество с ограниченной ответственностью «РОМАШКА».

«Однако реквизитами для ИФНС, по которым определяется налогоплательщик в базе ИФНС, являются ИНН-КПП. Если они указаны без ошибок, и отчет направлен в нужную инспекцию, значит проблем с идентификацией организации в инспекции не возникнет».

Выбраны неправильные настройки программного обеспечения

Далеко не полный перечень последствий автоматизированного заполнения годового отчета:

- некорректное отражение аналитики дебиторской и кредиторской задолженности,

- ошибочная квалификация активов и обязательств в качестве долгосрочных или краткосрочных,

- неверное отражение показателей по строкам бухгалтерской отчетности и так далее.

Избежать подобных неприятностей поможет грамотный внутренний контроль со стороны работников бухгалтерии.

Методологические ошибки

Основными нарушениями, допускаемыми в методологии составления бухгалтерской отчетности, являются следующие типовые ошибки:

- несоответствие показателей баланса;

- некорректное раскрытие задолженности;

- неверное отражение краткосрочных и долгосрочных показателей;

- неверное отражение учетных данных по статьям баланса;

- отсутствие резерва по сомнительным долгам;

- отсутствие оценочного обязательства по предстоящей оплате отпусков работников;

- наличие задолженности с истекшим сроком исковой давности;

- ошибки в периодизации при отражении операций в учете;

- отсутствие взаимоувязки показателей форм бухгалтерской отчетности.

Несоответствие показателей баланса

Суть ошибки:

При сравнении данных баланса по состоянию на 1-е число отчетного года с показателями прошлогоднего баланса на 31-е декабря предшествующего года, оказывается, что эти показатели не тождественны.

Это может означать, что сотрудники бухгалтерии, обнаружив в текущем периоде ошибку прошлого года, внесли исправления в бухгалтерский учет непосредственно предыдущего года. Это обстоятельство повлекло изменение показателей уже представленной внешним пользователям отчетности прошедшего периода.

«Существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется непосредственно в том текущем отчетном периоде, в котором она была обнаружена».

Корректировка производятся в соответствии с п. 9 Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденного приказом Минфина РФ от 28.06.2010 № 63н (далее — ПБУ 22/2010):

-

производятся исправительные записи по соответствующим счетам бухгалтерского учета в текущем отчетном периоде в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)»

-

производится пересчет сравнительных показателей бухгалтерской отчетности за текущий отчетный год, путем исправления показателей бухгалтерской отчетности предшествующих отчетных периодов, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Некорректное раскрытие задолженности

Суть ошибки:

Часто организация имеет перед каким-либо контрагентом как дебиторскую, так и кредиторскую задолженность на основании нескольких заключенных договоров. В таких случаях бухгалтер может ошибочно провести «зачет» данных сумм и представляет в отчетности сальдированный результат в качестве дебиторской либо кредиторской задолженности.

Необходимо иметь в виду, что в силу п. 34 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденного приказом Минфина РФ от 06.07.1999 № 43н, п. 40 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина РФ от 29.07.1998 № 34н, зачет между статьями активов и пассивов запрещен.

«В балансе должны быть отражены „развернутые“ сведения об активах и обязательствах компании на основании данных аналитического учета».

Существует и обратная проблема.

Суть ошибки:

В учете (как правило, в 1С) проводки по налогу на прибыль формируются не автоматически, получается развернутое сальдо по счету 68.4 «Расчеты по налогу на прибыль» в части субсчетов 68.4.1 «Расчеты с бюджетом» и 68.4.2 «Расчет налога на прибыль», которые в балансе некорректно отражаются развернуто в качестве дебиторской и кредиторской задолженности.

С учетом накопительного эффекта данные суммы могут быть очень существенны. Обращайте, пожалуйста, внимание на это.

Неверное отражение краткосрочных и долгосрочных показателей

Многие организации выдают процентные займы другим юридическим или физическим лицам либо наоборот сами привлекают заемные средства. Как правило, договоры займа заключаются на несколько лет, а также нередки случаи, когда договор, заключенный на календарный год, неоднократно продлевается путем заключения дополнительных соглашений.

Суть ошибки:

При формировании годовой отчетности у бухгалтеров возникают вопросы в части корректной квалификации данной задолженности. Учитывая, что общий срок действия договора с момента его заключения превысил один год, бухгалтеры ошибочно отражают такой заем в разделе «Долгосрочные обязательства».

Следует иметь в виду, что согласно п. 19 ПБУ 4/99, исходя из срока погашения в бухгалтерском балансе, обязательства делятся на краткосрочные (со сроком погашения не более 12 месяцев после отчетной даты) и долгосрочные (остальные обязательства).

Это означает, что кредиторская задолженность по займу отражается в бухгалтерском балансе в составе краткосрочных обязательств, если до погашения обязательств по нему осталось не более 12 месяцев.

«Несмотря на то, что заем был получен, например, 5 лет назад, но по состоянию на отчетную дату до срока его погашения, согласно договору, осталось менее года — такая задолженность является краткосрочной».

Аналогичная ситуация и с процентами по займу, если условиями договора предусмотрено, что уплата процентов производится одновременно с погашением тела займа по окончании действия договора.

Если же особенностей по срокам уплаты процентов не предусмотрено, задолженность по их выплате изначально считается краткосрочной.

Неверное отражение учетных данных по статьям баланса

Суть ошибки:

Выданные беспроцентные займы нередко ошибочно квалифицируются в качестве финансовых вложений и отражаются в соответствующей строке бухгалтерского баланса.

Одним из основных критериев финансовых вложений является способность актива приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста их стоимости (п. 2 Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденного приказом Минфина РФ от 10.12.2002 № 126н).

Очевидно, что займы, проценты по которым не начисляются, не являются источником будущего дохода организации и должны быть отражены в составе дебиторской задолженности.

Отсутствие резерва по сомнительным долгам

Понятие резерва по сомнительным долгам долгое время было для бухгалтеров теоретическим. Законодательство по бухгалтерскому учету позволяло самим принять решение о том, создавать ли резерв по просроченной дебиторской задолженности или нет. Принятое решение следовало утвердить в учетной политике организации.

Однако начиная с 2011 года, в силу положений п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина РФ от 29.07.1998 № 34н, создание резервов сомнительных долгов с отнесением их сумм на финансовые результаты компании в случае признания дебиторской задолженности сомнительной стало обязательным. Причем формировать указанный резерв обязаны абсолютно все компании, в том числе субъекты малого предпринимательства. Конечно, при условии, что есть соответствующие основания для создания резервов.

Вне зависимости от источника формирования задолженности необходимым и достаточным основанием для признания ее сомнительной является выполнение двух условий:

- задолженность просрочена (с большой вероятностью будет просрочена);

- задолженность не обеспечена гарантиями.

«Факт просрочки определяется условиями заключенного договора».

Таким образом, резервированию в бухгалтерском учете подлежат все виды сомнительной дебиторской задолженности, включая авансы, перечисленные поставщикам, а также выданные займы. С точки зрения заполнения отчетности — дебиторская задолженность уменьшается на сумму созданного резерва.

Суть ошибки:

Многие сотрудники бухгалтерии считают, что создание резерва по-прежнему является их правом, а не обязанностью. Некоторые бухгалтеры сознательно идут на подобное нарушение, желая завысить финансовый результат деятельности предприятия.

Действительно, если компания имеет небольшую прибыль, то формирование резерва по сомнительной задолженности повлечет увеличение прочих расходов и, как следствие, еще большее уменьшение прибыли и возможно даже возникновение убытка.

Однако, несмотря на причины, побудившие бухгалтера не создавать резерв по сомнительным долгам, при проверке данное обстоятельство будет признано грубым нарушением порядка ведения бухгалтерского учета.

Отсутствие оценочного обязательства по предстоящей оплате отпусков работников

В Положении по бухгалтерскому учету «Оценочные обязательства, условные обязательства и условные активы» (ПБУ 8/2010), утвержденном приказом Минфина РФ от 13.12.2010 № 167н (далее по тексту — ПБУ 8/2010), обязательства по оплате предстоящих отпусков не перечислены среди оценочных обязательств.

Однако все условия п. 5 ПБУ 8/2010, необходимые для признания оценочного обязательства, соблюдаются:

- у работников ежемесячно возникает право на определенное количество дней оплачиваемого отпуска согласно Трудовому кодексу РФ, но достоверно неизвестно, когда обязательство по выплате отпускных будет исполнено (работник может перенести отпуск, выйти из него раньше или вообще уволиться);

- выплата отпускных осуществляется за счет сохранения средней зарплаты работника, уменьшая при этом экономическую выгоду организации;

- размер обязательств может меняться (средний заработок, исходя из которого рассчитываются отпускные, определяется из расчета двенадцати месяцев, предшествующих отпуску), но его можно ежемесячно обоснованно и достоверно оценить.

«Специального порядка для расчета величины оценочного обязательства в ПБУ 8/2010 не предусмотрено, однако указано, что денежная оценка такого обязательства должна отражать наиболее реальную величину расходов, необходимых для расчетов по нему (п. 15 ПБУ 8/2010)».

Порядок разрабатывается организацией самостоятельно с учетом положений раздела III ПБУ 8/2010 и закрепляется в учетной политике организации. Кроме этого, организация может воспользоваться Методическими рекомендациями МР-1-КпТ «Оценочные обязательства по расчетам с работниками», принятыми Комитетом БМЦ по толкованиям 09.09.2011.

Организациям, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, предоставлено право не применять ПБУ 8/2010. Информацию о неприменении ПБУ 8/2010 следует закрепить в учетной политике организации.

Наличие задолженности с истекшим сроком исковой давности

Списание дебиторской и кредиторской задолженности, срок исковой давности по которой истек, является обязанностью организации. Перед составлением годовой отчетности ООО или других организационно-правовых форм каждая компания проводит инвентаризацию имущества и обязательств, в ходе которой должна быть выявлена указанная задолженность в случае ее наличия. На основании приказа генерального директора задолженность с истекшим сроком исковой давности списывается с баланса предприятия.

Суть ошибки:

Зачастую сотрудники бухгалтерии, не получая своевременной информации об условиях договоров с контрагентами из юридического отдела, не владеют данными о сроках истечения исковой давности по обязательствам сторон сделки.

Кроме того, годовая инвентаризация часто проводится формально, вся дебиторская и кредиторская задолженность указывается как текущая, несмотря на то, что некоторые суммы не подтверждены актами сверки более трех лет. Вне зависимости от того, принимались ли организацией меры по взысканию просроченной задолженности, по истечении срока исковой давности она должна быть списана с баланса на счет прочих доходов и расходов.

«При этом следует помнить, что дебиторская задолженность подлежит учету за балансом в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника».

Ошибки в периодизации при отражении операций в учете

Причинами возникновения данной ошибки являются:

- несвоевременное получение организацией документов от партнеров: счетов на оплату услуг связи, коммунальных платежей, транспортных накладных, счетов-фактур;

- несвоевременное представление в бухгалтерию материальных и авансовых отчетов, актов выполненных работ, табелей учета использования рабочего времени и другие нарушения правил документооборота;

- неправильное отражение в бухгалтерском учете момента перехода права собственности при оприходовании материальных ценностей.

«Выявить такие ошибки можно путем сопоставления момента перехода права собственности по условиям договора и времени отражения его в бухгалтерском учете».

Напоминаем, что все факты хозяйственной деятельности организации необходимо отражать в том отчетном периоде, когда они имели место, независимо от времени фактического поступления или выплаты денежных средств, связанных с этими фактами (п. 5 Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденного приказом Минфина РФ от 06.10.2008 № 106н).

Отсутствие взаимоувязки показателей форм бухгалтерской отчетности

Проверка взаимоувязки показателей форм отчетности является одной из важнейших процедур, завершающих составление бухгалтерской отчетности с целью контроля правильности ее заполнения, а также проверки правильности ведения бухгалтерского учета.

«Взаимоувязка» — соответствие показателей в разных формах друг другу. Такие соотношения показателей не регламентируются законодательно, разработаны они исключительно в бухгалтерской практике. Например, соответствие показателей отчета о финансовых результатах, отчета об изменении капитала или отчета о движении денежных средств показателям баланса.

Ответственность за нарушения требований к бухучету и отчетности

За грубое нарушение организацией правил учета доходов и (или) расходов и (или) объектов налогообложения предусмотрена налоговая ответственность по ст. 120 Налогового кодекса РФ.

Под грубым нарушением правил учета доходов и расходов и объектов налогообложения для целей ст. 120 Налогового кодекса РФ понимается:

- отсутствие первичных документов или регистров бухгалтерского учета,

- систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в бухгалтерской отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Так, если эти деяния совершены в течение одного налогового периода — взыскание штрафа в размере 10 000 руб. (п. 1 ст. 120 НК РФ).

Те же деяния, если они совершены в течение более одного налогового периода — влечет взыскание штрафа в размере 30 000 руб. (п. 2 ст. 120 НК РФ).

Те же деяния, если они повлекли занижение налоговой базы (базы для исчисления страховых взносов), влечет взыскание штрафа в размере 20 % от суммы неуплаченного налога (страховых взносов), но не менее 40 000 руб. (п. 3 ст. 120 НК РФ).

За грубое нарушение требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности ст. 15.11 КоАП РФ предусмотрена административная ответственность для должностных лиц организации в виде штрафа в размере от 5 000 руб. до 10 000 руб. За повторное совершение правонарушения:

- наложение штрафа в размере от 10 000 руб. до 20 000 руб. или

- дисквалификация должностного лица на срок от 1 года до 2 лет.

Под грубым нарушением требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности, понимается:

- занижение сумм налогов и сборов не менее чем на 10 % вследствие искажения данных бухгалтерского учета;

- искажение любого показателя бухгалтерской (финансовой) отчетности, выраженного в денежном измерении, не менее чем на 10 %;

- регистрация не имевшего места факта хозяйственной жизни либо мнимого или притворного объекта бухгалтерского учета в регистрах бухгалтерского учета;

- ведение счетов бухгалтерского учета вне применяемых регистров бухгалтерского учета;

- составление бухгалтерской (финансовой) отчетности не на основе данных, содержащихся в регистрах бухгалтерского учета;

- отсутствие у экономического субъекта первичных учетных документов, и (или) регистров бухгалтерского учета, и (или) бухгалтерской (финансовой) отчетности, и (или) аудиторского заключения о бухгалтерской (финансовой) отчетности (если проведение аудита бухгалтерской (финансовой) отчетности является обязательным) в течение установленных сроков хранения таких документов.

Непредставление организацией в налоговый орган в установленный срок годовой бухгалтерской (финансовой) отчетности влечет наложение на организацию штрафа в размере 200 руб. за каждый непредставленный документ (подп. 5 п. 1 ст. 23, п. 1 ст. 126 НК РФ), а на должностных лиц организации наложение административного штрафа в размере от 300 руб. до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Причем уплата штрафа должностным лицом не освобождает его от необходимости представить бухгалтерскую отчетность в налоговый орган (ч. 4 ст. 4.1 КоАП РФ).

Непредставление или несвоевременное представление, представление в неполном объеме или в искаженном виде годовой бухгалтерской отчетности, а также аудиторского заключения в случае, если годовая бухгалтерская (финансовая) отчетность подлежит обязательному аудиту, также является наказуемым.

За такое административное правонарушение установлена административная ответственность в виде:

- предупреждения;

- наложения административного штрафа на организацию в размере от 3 000 руб. до 5 000 руб., а на должностных лиц — от 300 руб. до 500 руб. (ст. 19.7 КоАП РФ).

Назначение административного наказания не освобождает лицо от исполнения обязанности, за неисполнение которой наказание было назначено (п. 4 ст. 4.1 КоАП РФ).

Продолжаем «работу над ошибками» для начинающих бухгалтеров, часть из которых мы разобрали в предыдущей статье.

Содержание:

- Счет 90 и счет 91

- Неверный учет аванса от покупателей

- Неверное отражение возврата денежных средств

- Невосстановленный НДС с авансов, уплаченных поставщику

Счет 90 и счет 91

Рассмотрим счет 90 и счет 91. Которые и станут первой распространенной ошибкой этой статьи, а именно, незакрытые счета финансовых результатов 90 и 91.

С такими результатами эксперты сталкиваются при проверке работ студентов нашего образовательного центра.

Нельзя сказать, что они очень частые, но имеют место быть. Вероятнее всего, не была корректно проведена ежемесячная регламентная операция закрытие месяца.

Такой причиной может быть незаполненная аналитика по счетам 90 и 91.

А ведь это один из важнейших участков бухучета, отвечающий за формирование финансового результата.

Финансовый результат имеет непосредственное отношение к начислению налога на прибыль. И, как это уже очевидно, цепочка приводит к налоговым правонарушениям.

А санкции за грубое нарушение учета доходов и расходов прописаны в ст. 120 НК РФ, и о них подробно рассказано в предыдущей статье по ошибкам начинающих бухгалтеров.

Совет эксперта.

После проведения процедуры закрытия месяца в обязательном порядке проводите анализ ОСВ. Проверяйте, все ли необходимые счета закрыты, все ли остатки бьются.

В центре РУНО мы рады вам помочь научиться не только правильно вести учет, читать ОСВ, но и проводить анализ на предмет ошибок при подготовке отчетности.

Хит продаж!!! Бухучет для начинающих!

Обучение на сквозном примере

Бухучет и налогообложение для начинающих + 1С 8.3. Практикум

Узнаете, как:

-

вводить данные по бухгалтерским документам в программу 1С 8.3

-

разбираться в бухгалтерских проводках

-

вести участки: банк, касса, поставщики и покупатели, зарплата

-

анализировать бухгалтерские регистры и находить ошибки в 1С 8.3

-

составлять кадровые документы и отчетность по зарплате

-

рассчитывать основные налоги – НДС и налог на прибыль

-

составлять бухгалтерскую и налоговую отчетность

Получить доступ Учебная программа

Неверный учет аванса от покупателей

Следующая ошибка описывает случаи, когда неверно учитывается аванс от покупателей и не ведется аналитика по покупателям в разрезе договоров.

Рассмотрим ситуацию из практики.

ООО «Рейл» работает с заказчиком ООО «Мегла» по разным договорам подряда.

Но, бухгалтер не ведет учет по аналитике в разрезе договоров.

ООО «Мегла» в 1 квартале оплатила аванс по новому договору в сумме 2 689 000 в т.ч. НДС.

По акту сверки между этими организациями общая задолженность в пользу ООО «Рейл» на конец 1 квартала, которая составила 862 000 руб.

Дополнительные расчеты, примеры и ситуации из практики вы сможете найти в каталоге статей бухучета и налогообложения.

Поэтому бухгалтер посчитала, что переплат нет, и не начислила НДС с аванса по новому договору. Обнаружена такая погрешность была спустя 2 квартала. В итоге сдавалась «уточненка», доплачивался налог, и, конечно же, доначисленные пени.

Иногда бухгалтеры ведут аналитику по договорам, но в спешке просто не успевают проконтролировать такую оплату. Дело в том, что при загрузке выписок из Клиент-банка часто в строке «Договор» автоматически проставляется старый договор с контрагентом и указанный в 1С, как основной.

Посмотрите, как выглядит такое расхождение в 1С.

На таком недосмотре часто попадаются наши коллеги. Поэтому проверка аналитики расчетов с контрагентами в разрезе договоров must have перед сдачей отчетности по НДС.

Если у вас недостаточно опыта по расчету НДС с авансов от покупателей, если схема расчета НДС вызывает затруднения, решите вместе с нами 80 ПРАКТИЧЕСКИХ ЗАДАЧ по учету НДС!

Неверное отражение возврата денежных средств

Неверное отражение возврата денежных средств, как очередную потенциальную ошибку начинающих бухгалтеров, рассмотрим на примере.

От контрагента поступили денежные средства на расчетный счет.

Бухгалтер ошибочно приняла их за аванс от покупателя и начислила НДС.

В следующем квартале выяснилось, что это никакой не аванс от покупателя, а возврат денег от поставщика при расторжении с ним договора.

Какие действия нужно предпринять бухгалтеру при таких обстоятельствах?

Ничего не остается, как сдать откорректированную декларацию с уменьшением НДС к уплате за квартал, в котором имела место быть ошибка, и готовиться к камералке в силу п. 3 ст. 88 НК РФ. Ведь этот факт налоговики без внимания точно не оставят.

Следующая ошибка тоже связана с НДС. Вообще, эксперты центра РУНО любят работать с НДС. Он настолько же интересен, как и труден.

Но, если его изучить и понять, то можно не только безошибочно вести его учет и отчетность, но и знать тонкости оптимизации налогообложения, тем самым закрепив свою позицию в качестве грамотного и незаменимого специалиста.

Поэтому наши студенты, пройдя основы по Налоговому практикуму. Уровень 1, не останавливаются на достигнутом, а повышают свою квалификацию и уровень знаний по расчету налогов на Налоговом практикуме. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики и Налоговом практикуме. Уровень 3. Аудит расчета НДС и налога на прибыль для разных договоров и видов деятельности.

Невосстановленный НДС с авансов, уплаченных поставщику

Также как и в предыдущем параграфе, рассмотрим ошибку по невосстановленному НДС с авансов, уплаченных поставщику, на примере.

В 1 квартале ООО «Стройсервис» оплатило поставщику аванс в счет будущих поставок за стройматериалы в сумме 960 000, в т.ч. НДС.

На основании счета-фактуры, полученной от поставщика, бухгалтер ООО «Стройсервис» приняла НДС к вычету и….благополучно забыла.

Во 2 квартале ООО «Стройсервис» оприходовала от данного поставщика товары на общую сумму 264 000 руб., в т.ч. НДС.

Но, как было упомянуто, бухгалтер просто забыла об уплаченном авансе, и она опять приняла к вычету НДС по оприходованным на сумму 264 000 руб. материалам.

В 3 квартале ситуация повторилась, и бухгалтер оприходовала материалы на оставшуюся сумму 696 000 руб. и приняла к вычету НДС.

В итоге: бухгалтер дважды приняла к вычету НДС, вместо того, чтобы восстановить его по мере поступления материалов.

Как правильно она должна была сделать? Давайте посчитаем поквартально:

1 квартал.

-

Уплачен аванс поставщику

-

Принят к вычету НДС с уплаченного аванса

2 квартал.

3 квартал.

Новый университет

Экономика и право 2017. № 1 (71)

ISSN 2221-7347

УДК 657.9

В.А. Грекова*, Л.Р. Джаферова**, В.С. Шарудилова***

ТИПИЧНЫЕ ОШИБКИ БУХГАЛТЕРСКОГО УЧЕТА, ВЫЯВЛЯЕМЫЕ В ХОДЕ АУДИТА ОТЧЕТА О ФИНАНСОВЫХ РЕЗУЛЬТАТАХ

В статье ставится задача исследовать наиболее часто повторяющиеся ошибки в бухгалтерском учете, выявляемых в ходе аудита отчета о финансовых результатах, и систематизировать их. Автор привел обзор наиболее распространенных ошибок в бухгалтерском учете, выявляемых в ходе аудита отчета о финансовых результатах, и подкрепил их практическими примерами.

Ключевые слова: доходы и расходы от обычных видов деятельности, прочие доходы и расходы, ошибки бухгалтерского учета, аудит, отчет о финансовых результатах.

© Грекова В.А., Джаферова Л.Р., Шарудилова В.С., 2017 DOI: 10.15350/2221-7347.2017.1

*Грекова Вита Анатольевна — кандидат экономических наук, доцент кафедры учета, анализа и аудита структурного подразделения Института экономики и управления, Крымский федеральный университет им. В.И. Вернадского, Рос-

сия.

***Джаферова Лирияр Рустемовна — кандидат экономических наук, доцент кафедры учета, анализа и аудита структурного подразделения Института экономики и управления, Крымский федеральный университет им. В.И. Вернадского, Россия.

***Шарудилова Виктория Сергеевна — магистрант Института экономики и управления, Крымский федеральный университет им. В.И. Вернадского, Россия.

Целью аудита отчета о финансовых результатах является выражение мнения о его достоверности. Следует заметить, что интерес для пользователей отчета о финансовых результатах представляют не только данные о размере чистой прибыли (убытке) организации, но и о ее источниках, т.е. данные всех показателей отчета о финансовых результатах. Еще на начальной организационной стадии аудиторской проверки отчета о финансовых результатах аудитор должен четко представлять наиболее часто встречаемые ошибки и нарушения в бухгалтерском и налоговом учете доходов и расходов от обычных и прочих видов деятельности, текущего налога на прибыль и чистой прибыли (убытка).

Обобщение наиболее часто встречаемых ошибок в бухгалтерском учете, выявляемых в ходе аудита отчета о финансовых результатах, положительно повлияет как на качество аудиторской проверки, так и на ее объем, что безусловно позитивно скажется на стоимости аудита.

Целью данной статьи является исследование и обобщение основных ошибок в бухгалтерском учете, выявляемых в ходе аудита отчета о финансовых результатах.

В соответствии с целью исследования поставлена следующие задачи:

— исследовать наиболее часто повторяющиеся ошибки в бухгалтерском учете, выявляемых в ходе аудита отчета о финансовых результатах;

— систематизировать наиболее часто повторяющиеся ошибки.

В целом под ошибкой в бухгалтерском учете и отчетности, согласно Положению по бухгалтерскому учету 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (далее — ПБУ 22/2010), утв. приказом Минфина РФ от 28 июня 2010 г. № 63н., понимается неправильное отражение (неотражение) фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации.

При рассмотрении типичных ошибок необходимо принимать во внимание перечень обуславливающих их причин, представленный в вышеуказанном ПБУ 22/2010:

— неправильным применением законодательства Российской Федерации о бухгалтерском учете и (или) нормативных правовых актов по бухгалтерскому учету;

— неправильным применением учетной политики организации;

— неточностями в вычислениях;

— неправильной классификацией или оценкой фактов хозяйственной деятельности;

— неправильным использованием информации, имеющейся на дату подписания бухгалтерской отчетности;

— недобросовестными действиями должностных лиц организации.

Критический обзор теоретических исследований, а также научных работ специалистов в области учета и аудита позволил выделить ряд ошибок, допускаемых в бухгалтерском учете организаций [4].

New university

Economics & Law 2017. № 1 (71)

ISSN 2221-7347

Исследуем наиболее распространенные ошибки в бухгалтерском учете, которые могут быть обнаружены в ходе проведения аудиторской проверки отчета о финансовых результатах.

Одной из частых ошибок, выявляемых при проведении аудита отчета о финансовых результатах, является неверное документальное оформление доходов и расходов или не оформление их совсем. Если первичные документы заполнены ненадлежащим образом, то это влечет за собой неверное отражение фактов хозяйственной деятельности на счетах бухгалтерского учета, а в дальнейшем и некорректное составление отчета о финансовых результатах. Например, в авансовом отчете менеджера торговой организации от 31 июля 2016 г. отражена оплата услуг связи 4000 руб. Однако документальное подтверждение и обоснование на передачу ему телефона для служебного пользования отсутствуют. Кроме того, нет обоснования (в учетной политике) признания таких расходов в составе затрат организации, не установлен лимит услуг связи. Расходы в бухгалтерском учете признаны в составе прочих расходов [6].

В приведенном примере стоимость платежа по услугам телефонной связи должна быть подтверждена актом на оказанные услуги по типовой форме. Приказом руководителя организации менеджеру должен быть передан телефон для служебного пользования под его материальную ответственность. Учетной политикой организации должен быть предусмотрен порядок признания и состав расходов по обычным видам деятельности и от прочих операций. В противном случае ввиду отсутствия подтверждающих расходы документов в бухгалтерском учете необходимо составить исправительную запись [6].

Еще одной из частых ошибок, выявляемых при проведении аудита отчета о финансовых результатах, является несвоевременное отражение расходов и доходов организации. Что влечет за собой искажение показателей отчета о финансовых результатах и ошибку при расчете сумм налога на прибыль. Расходы должны отражаться в том отчетном периоде, в котором они имели место, не зависимо от момента движения денежных средств. Например, в текущем году организацией обнаружен акт приема-сдачи выполненных работ по ремонту производственного оборудования от 10 декабря предыдущего года. В бухгалтерском и налоговом учете предыдущего года расходы по ремонту оборудования отражены в учете не были. При выявлении неправильного отражения хозяйственных операций в отчетном году и после его завершения нужно руководствоваться ПБУ 22/2010. Кроме того, поскольку акт приема-сдачи выполненных работ датирован декабрем предыдущего года, организация вправе признать указанные рас-

ходы при исчислении налога на прибыль за предыдущий год. Для этого нужно включить сумму расходов по ремонту оборудования в налоговую декларацию по итогам предыдущего года, она представляется не позднее 28 марта текущего года (п. 4 ст. 289 НК РФ). Если на момент выявления ошибки декларация по налогу на прибыль уже представлена в налоговый орган, то организация вправе представить в налоговый орган уточненную налоговую декларацию по налогу на прибыль за предыдущий год.

Следующей ошибкой, часто выявляемой при проведении аудита отчета о финансовых результатах, является нарушение требования бухгалтерского учета соответствия доходов и расходов. При ведении бухгалтерского учета, если полученные доходы, признаются как доходы от основной деятельности, то и расходы, связанные с получением данных доходов, должны быть признаны как расходы от основной деятельности. Например, организация признает доходы от аренды имущества, как доходы от прочей деятельности, то и расходы, связанные с операцией сдачи в аренду, согласно положению бухгалтерского учета должны быть квалифицированы как прочие расходы.

Основанием, по которому организация выбирает как квалифицировать доходы и расходы организации является учетная политика организации, которая отражает все аспекты ведения бухгалтерского учета исходя из характера деятельности, вида получаемых доходов и условий работы организации. Соблюдение данного принципа бухгалтерского учета является обязательным, несоблюдение которого повлечет за собой некорректность данных бухгалтерского учета, а как следствие не достоверность данных финансовой отчетности.

Частой ошибкой, выявляемой при проведении аудита отчета о финансовых результатах, является отражение сумм доначисленных налогов и штрафных санкций после проведения налоговой проверки.

При отражении сумм доначисленных налогов бухгалтера часто делают ошибку, отражая данную сумму на счетах 91 и 99 и счете текущих затрат. Начисление и уплата налогов является обязательным фактом ведения бухгалтерского учета и данные суммы должны быть отражены в полном объеме в финансовой отчетности организации. Налоги являются составной частью расходов организации, в таком случае доначисление налогов необходимо учитывать в зависимости от периода, в котором была произведена ошибка. Возможны варианты отражения суммы доначисленных налогов в составе текущих расходов, в составе прибыли/ убытка прошлых лет или за счет суммы нераспределенной прибыли организации. Исправление отражается с использованием счета текущих рас-

Новый университет

Экономика и право 2017. № 1 (71)

ISSN 2221-7347

ходов организации только в том случае, если исправление вносится декабрем, т.е. до момента подписания отчета о финансовых результатах, если ошибка считается не существенной и отчет уже подписан, но дата его сдачи в контролирующие органы не наступила.

При неполной уплате налога согласно Налоговому кодексу Российской Федерации организация обязана оплатить штрафные санкции. Существует два похода, как отражать налоговые санкции в бухгалтерском учете и финансовой отчетности.

Первый вариант подразумевает, что согласно Письма от 15.02.2006 №07-05-06/31 сумма налоговой санкции будет отражена на счете 99 Прибыль/убытки, по счету 99 происходит и списание кредиторской задолженности по налоговым санкциям. По данному счету согласно Инструкции по применению плана счетов бухгалтерского учета отражаются суммы условного расхода по налогу на прибыль, постоянные обязательства и платежи по перерасчетам по этому налогу из фактической прибыли а также суммы причитающихся налоговых санкций.

Второй подход представляет собой отражение налоговых санкций в составе прочих расходов организации. Так как налоговые санкции представляют собой расход организации, в связи с тем, что влекут за собой обязательства организации, данный расход не является расходом от основной деятельности, поэтому отражается в составе прочих расходов организации и при формировании отчета о финансовых результатах данная сумма будет проходить по строке «Прочее».

Важно отметить, что организация должна отражать и уплачивать только те штрафные санкции, которые наложены на организацию. В случае если налоговые санкции наложены на физическое лицо, то данную сумму сотрудник оплачивает с собственного бюджета. В случае, если штраф, наложенные на физическое лицо оплатила органи-

зация, то возникает обязательство и организация обязана удержать с дохода сотрудника сумму штрафа и возместить ее в бюджет. При этом необходимо будет начислить страховой взнос на оплаченную сумму в соответствии с законодательством Российской Федерации.

Также ошибки, выявляемые при проведении аудита отчета о финансовых результатах, часто связаны с неправильной классификацией или оценкой фактов хозяйственной жизни. Так, например, ошибки, допускаемые в учете материально-производственных запасов, ведут к неверному формированию себестоимости готовой продукции, к искажению финансового результата и налогооблагаемой прибыли. Подобные нарушения могут оказаться существенными и повлечь за собой неудовлетворительное выражение аудитором своего мнения о достоверности отчетности.

Выше рассмотрены основные ошибки, выявляемые при проведении аудита отчета о финансовых результатах, кроме того могут быть нюансы в каждом отдельном случае. В целом наиболее часто повторяющиеся ошибки в бухгалтерском учете, выявляемых в ходе аудита отчета о финансовых результатах, можно систематизировать:

1. Ошибки, связанные с неверным определением сумм доходов и расходов.

2. Ошибки, связанные с несвоевременным отражением расходов и доходов организации.

3. Ошибки оценки имущества, фактов хозяйственной жизни.

4. Ошибки, связанные с неправильной классификацией доходов и расходов.

5. Ошибки, связанные с неверным документальным оформлением доходов и расходов.

Исследование типичных ошибок в бухгалтерском учете, выявляемые при проведении аудита отчета о финансовых результатах, позволяет ускорить и сделать более качественным процесс аудиторской проверки.

Библиографический список

[1] Федеральный закон Российской Федерации «О бухгалтерском учете» [Электронный ресурс]: от 06.12.2011 № 402-ФЗ: принят ГД ФС РФ 22.12.2011 (ред. от 23.05.2016). — Режим доступа: справочно-правовая система «КонсультантПлюс».

[2] Приказ Минфина РФ от 13.06.1995 № 49 «Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств» [Электронный ресурс]. — Режим доступа: справочно-правовая система «КонсультантПлюс».

[3] Типичные ошибки ведения бухгалтерского учета и составления отчетности, выявляемые в ходе аудита: метод. Пособие / ЗАО АФ «Аудит-Классик». — Челябинск: Типография «Вензель», 2013 — 75 с.

[4] Грекова В.А. Типичные нарушения ведения бухгалтерского учета материально-производственных запасов / В.А. Грекова, Л.В. Дубинина // Традиционная и инновационная наука: история, современное состояние, перспективы: Сборник статей Международной научно-практической конференции. — Уфа: АЭТЕР-НА. — 2016. — С.81-88.

[5] Богатая И.Н. Аудит учета финансовых результатов и их использования: Практ. пособие / И.Н. Богатая, Н.Н. Хахонова, Н.С. Косова. — М.: Юнити-Дана, 2012. — 109 с.

[6] Лытнева Н.А. Признание расходов организации: типичные ошибки, выявляемые в процессе аудита / Н.А. Лытнева, Е.А. Кыштымова // Аудиторские ведомости. — 2010. — №10. — С. 64-74.

New university

Economics & Law 2017. № 1 (71)

ISSN 2221-7347

[7] Бургонова Г.Н., Пименова А.Л. Аудиторские услуги при аудите финансовой отчетности организаций: Актуальные подходы и их реализация // Проблемы современной экономики. 2011. №1. URL: http://cyberleninka.ru/article/n/auditorskie-uslugi-pri-audite-finansovoy-otchetnosti-organizatsiy-aktualnye-

podhody-i-ih-realizatsiya (дата обращения: 01.11.2016).

***

UDC 657.9

V.A. Grekova, L.R. Dzhaferova, V.S. Sharudilova

TYPICAL ACCOUNTING ERRORS IDENTIFIED THE AUDIT REPORT ON FINANCIAL RESULTS

The article seeks to explore the most frequently recurring errors in accounting, revealed in an audit report on the financial results, and organize them. The author gave an overview of the most common mistakes in accounting, revealed in an audit report on the financial results and reinforced them with practical examples.

Keywords: income and expenses from ordinary activities, other income and expenses, accounting errors, audit, report on financial results.