Кассовая дисциплина — это свод правил, установленный законодательством. И соблюдать их должны все компании и индивидуальные предприниматели, которые так или иначе соприкасаются с финансами, — в ином случае можно получить штраф за нарушение. Однако знают границы дозволенного далеко не все! Иначе проверки не выявляли бы большое количество одинаковых ошибок. Рассказываем, каких именно и как их избежать.

1. Отсутствие записи о поступлении наличных

Это может произойти из-за невнимательности или умышленно — например, если «решено» проводить операции мимо кассы. Но это прямое нарушение! Запись о поступлении денег должна делаться в кассовой книге, важно фиксировать каждое поступление наличных. Никаких исключений!

Если финансовую операцию не зарегистрировали, налоговая служба вправе негодовать. Нарушителю грозит штраф: от 40 тыс. до 50 тыс. рублей для компании, от 4 тыс. до 5 тыс. рублей для ИП.

2. Отказ от ведения кассовой книги при переходе на упрощенную систему налогообложения

Компаниям нужно вести кассовую книгу в любом случае, обязательно фиксировать все операции с финансами. Отказ от этого документа могут позволить себе только ИП, если переходят на упрощенное налогообложение. Штраф за отказ от кассовой книги в этом случае не предусмотрен. А для компаний он составит от 40 тыс. до 50 тыс. рублей.

3. Превышение лимита кассы

В кассе не может лежать абсолютно любая безотчетная сумма из ниоткуда. ИП имеют право не устанавливать лимит, но если все же это сделали — обязаны соблюдать планку. Поэтому лучше заранее подумать, будете вы ставить границы или нет. Изменить решение по ходу пьесы не выйдет.

Все наличные деньги, превышающие лимит, компании должны сдавать в кредитную организацию. В ином случае фирму оштрафуют на сумму от 40 тыс. до 50 тыс. рублей, ИП — от 4 тыс. до 5 тыс. рублей.

4. Трата наличных денег из кассы на аренду рабочего пространства

Нельзя взять вырученные наличные средства из кассы и отдать их за аренду офиса. Для этой цели деньги нужно снять с банковского счета юридического лица и только потом произвести оплату. Касса — это не личный карман руководителя, а учет и отчет перед государством.

Если такая манипуляция с деньгами и арендой все же была произведена, компанию оштрафуют на 40—50 тыс. рублей, а ИП — на 4—5 тыс. рублей.

5. Выдача наличных сотруднику без документа

Как и в случае с арендой, нельзя взять деньги из кассы и отдать их сотруднику даже на рабочие нужды. Например, чтобы купить картридж в принтер или отправить человека в командировку. Все действия должны быть в отчетах, а для этого необходимо заявление работника или приказ. Только по этим документам компания или ИП имеет право выдавать деньги внутри бизнеса.

В ином случае грозит штраф в уже известную сумму: 40—50 тыс. рублей для компании, 4—5 тыс. рублей для ИП.

6. Отсутствие чека

Если чек просто не пробили без всяких причин, компании лучше сообщить об инциденте раньше, чем об этом узнает инспекция. В ином случае фирме грозит штраф 75—100% от суммы расчета, но не менее 30 тыс. рублей. Правила есть правила: все обязаны пользоваться онлайн-кассами. И компании, и ИП, которые в ином случае получат штраф в размере 25—50% от суммы расчета, но не менее 10 тыс. рублей.

Если чек не пробили по объективной причине, например сломался кассовый аппарат, то все равно нужно сообщить об этом в инспекцию самостоятельно. Тогда штрафов не последует. Однако не забудьте сообщить и реквизиты чеков по всем операциям, которые не удалось зафиксировать.

7. Отказ в выдаче чека

Бывает и другая ситуация: когда продавец отказывается выдавать чек по требованию клиента. Это уже умышленное нарушение, ведь фирма и ИП обязаны это делать, а если возникают проблемы с выдачей бумажного чека, можно сделать это в электронном виде. В случае нарушения компании грозит предупреждение или штраф в размере 10 тыс. рублей, ИП — предупреждение или штраф в 2 тыс. рублей.

Чтобы избежать подобных санкций, следует внимательно относиться к ведению кассы и правилам выдачи чеков. Тогда вы минуете штрафы и сможете работать спокойно!

Мнение автора может не совпадать с мнением редакции

Контрольно-кассовая дисциплина в 2022-2023 годах

Контрольно-кассовая (или кассовая) дисциплина — это соблюдение юрлицами и ИП законодательно установленных в РФ правил осуществления наличных денежных расчетов. Расчеты наличными деньгами включают в себя все виды приходно-расходных операций, осуществляемых фирмой или ИП с наличными денежными средствами.

Наиболее широким в целях наличных расчетов является понятие кассы (операционной кассы), через которую фирма или ИП производит расчеты наличными деньгами. Чаще всего это такие операции, как выплата зарплаты, получение-сдача денег в банк, расчеты с подотчетными лицами, выдача-возврат займов. В кассу также может поступать наличная выручка.

Получение наличной выручки обязывает к применению контрольно-кассовой техники (п. 1 ст. 1.2 закона «О ККТ…» от 22.05.2003 № 54-ФЗ). Хотя в ряде случаев допускается ее неприменение, в частности:

- Юрлицами и ИП при осуществлении деятельности определенных видов (п. 2 ст. 2 закона № 54-ФЗ).

- Юрлицами и ИП при осуществлении деятельности в условиях, затрудняющих применение ККТ (п. 3 ст. 2 закона № 54-ФЗ).

Полный перечень случаев, когда разрешено работать без ККТ, с разъяснениями по неоднозначным моментам, смотрите в КонсультантПлюс. Пробный полный доступ к системе предоставляется бесплатно.

Количество используемых кассовых аппаратов или иных пунктов получения денег способами, допускающими неприменение ККТ, не ограничено. Но в конце рабочего дня поступившая выручка должна быть оприходована в кассу фирмы или ИП.

Таким образом, соблюдение кассовой дисциплины в 2022-2023 годах предполагает выполнение правил ведения приходно-расходных операций, проводимых по кассе юрлица или ИП, и правил работы с ККТ или документами, которые оформляются при неприменении ККТ.

Кассовая дисциплина обязательна для всех.

В чем состоит соблюдение кассовой дисциплины

Соблюдение кассовой дисциплины сводится к исполнению правил, установленных следующими документами:

- Указанием Банка РФ от 11.03.2014 № 3210-У, которое определяет правила ведения кассовых операций для юрлиц и ИП. Последняя редакция указания, вступившая в действие с 30.11.2020, внесла ряд изменений.

Подробнее об этом документе читайте в статье «Нюансы положения о порядке ведения кассовых операций».

- Указанием ЦБ РФ от 09.12.2019 № 5348-У, которое содержит условия расчетов наличными деньгами.

- Законом РФ от 22.05.2003 № 54-ФЗ, устанавливающим правила применения ККТ.

- Законом РФ от 03.07.2016 № 290-ФЗ или законом об онлайн-кассах, внесшим существенные изменения в правила закона № 54-ФЗ.

В отношении операционной кассы основные правила таковы:

- Назначается лицо, выполняющее функции кассира, с которым обязательно заключается договор о полной матответственности. Исключением будут ситуации, когда кассу ведет сам руководитель юрлица или ИП, работающий в одиночестве.

- Деньги и кассовые документы хранятся в условиях, обеспечивающих их сохранность.

- Операции, проводимые по кассе, оформляются документами установленной формы с соблюдением определенного порядка их заполнения. Оформление документов производится непосредственно при совершении операции, а по оприходованию наличной выручки, полученной вне операционной кассы, — ежедневно в конце рабочего дня. Кассовая дисциплина в 2022 году для ИП, которые ведут упрощенный учет своих операций, допускает, что документы по кассе можно не оформлять.

Подробнее о видах кассовых операций читайте в статье «Понятие и виды кассовых операций (правовое регулирование)».

- Если в операционную кассу поступает наличная выручка, то должен присутствовать кассовый аппарат. Выдача кассового чека при получении наличной выручки обязательна (ст. 5 закона № 54-ФЗ).

- Деньги, принимаемые кассиром, проверяются на подлинность. Соблюдается определенный порядок проверки их количества и качества при приеме и выдаче, поименованный в указании ЦБ РФ от 05.10.2020 № 5587-У действующий с 30.11.2020:

- Поступившая в операционную кассу наличная выручка должна расходоваться только на определенные цели: выплата зарплаты, расчеты с поставщиками и покупателями, выдача под отчет. ИП могут брать деньги на личные нужды.

Можно ли расходовать из кассы (минуя расчетный счет) остаток аванса, неиспользованного подотчетником, см. здесь.

- Предельная сумма расчетов наличными деньгами между юрлицами, между ИП, между юрлицами и ИП ограничена величиной 100 000 руб. по одному договору. При этом расчеты с физлицами не лимитируются, а ИП для личных нужд из кассы вправе брать любые суммы.

Подробнее о лимите расчетов между юрлицами читайте здесь.

- Выдача под отчет осуществляется по распоряжению руководителя либо по завизированному им заявлению подотчетного лица. Для отчета по выданным суммам предоставляется то количество рабочих дней, которое установлено в локальных актах работодателя, от даты истечения срока, на который выдавались деньги (в том числе командировочные). Неизрасходованные суммы должны быть возвращены в кассу или будут удержаны из заработной платы подотчетного лица (ст. 137 ТК РФ).

- Устанавливается лимит остатка денег в кассе на конец рабочего дня. Порядок его расчета фирма или ИП выбирают самостоятельно из двух способов, предлагаемых указанием Банка РФ № 3210-У. Излишек должен быть сдан в банк. Наличие сверхлимитного остатка допускается только в дни выдачи зарплаты (не более 5 рабочих дней). Кассовая дисциплина в 2022 году для ООО, относящихся к СМП, и для ИП, предполагает, что эти лица могут не устанавливать данный лимит. Для обособленных подразделений он устанавливается либо головным офисом (если у подразделения нет своего расчетного счета), либо самостоятельно (если свой расчетный счет у подразделения есть).

Об определении величины лимита остатка кассы читайте в этом материале.

Примеры расчета лимита остатка наличных денег в кассе от КонсультантПлюс

5.1. Пример расчета лимита кассы с учетом объемов поступлений

Наличная выручка ООО «Рассвет» от продажи товаров за расчетный период с 01.03.2022 по 31.05.2022 (61 рабочий день) составила 2 385 648 руб. Выручка сдается ежедневно (один раз в день).

Для расчета лимита остатка наличных денег в кассе с учетом объемов поступлений воспользуйтесь формулой.

Все примеры расчета кассового лимита и образцы оформляемых при этом документов смотрите в К+. Пробный доступ можно получить бесплатно.

- Через кассу могут осуществляться операции с наличной валютой. Чаще всего они связаны с выдачей денег на зарубежные командировки и сдачей-получением валюты в банке. В некоторых случаях могут иметь место расчеты с резидентами (ст. 9 закона РФ от 10.12.2003 № 173-ФЗ).

Подробнее о валютных операциях читайте в статье «Валютные операции: понятие, виды, классификации».

Что надо знать о работе с ККТ

Требования к применяемой в 2022-2023 годах ККТ определяет обновленный закон № 54-ФЗ.

С 01.02.2017 на учет в ИФНС начали ставиться только кассы нового образца (онлайн-кассы). С 01.07.2019 такой вид касс стал обязательным для использования практически всеми хозсубъектами.

Онлайн-кассы принципиально отличаются от применявшихся ранее касс с фискальным накопителем. Соответственно, и требования к ним предъявляются совершенно другие.

Об общих требованиях, которым должны удовлетворять онлайн-кассы, читайте в статье «Где и по какой цене можно купить онлайн-кассу?».

Иными стали и проблемы, возникающие при их работе.

Ответы на многие вопросы, связанные с применением онлайн-касс, вы найдете в нашей рубрике «Онлайн-кассы ККТ ККМ».

На чем базируется знание порядка оформления кассовых документов

Изменения, внесенные в закон № 54-ФЗ законом № 290-ФЗ, не только отразились на требованиях к применяемой кассовой технике, но и привели к обновлению требований к формируемым этой техникой документам: кассовым чекам и БСО. При этом БСО стал документом, при оформлении которого должны применяться устройства, аналогичные онлайн-кассам. Соответственно, одинаковым оказался и перечень реквизитов для документов, формируемых новыми кассами (ст. 4. 7 закона № 54-ФЗ).

О том, что изменилось для БСО с появлением онлайн-касс, читайте в статье «Закон об онлайн-кассах — как применять БСО (нюансы)».

В операционной кассе оформляются 2 вида действий:

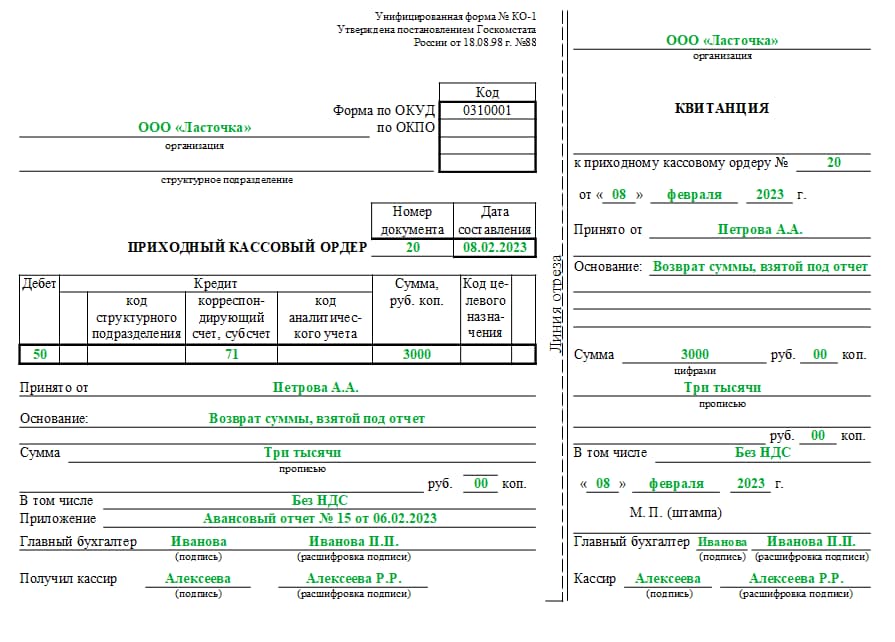

- Приходные с использованием приходного кассового ордера (ПКО) формы КО-1, к которому, по возможности, прилагаются документы, подтверждающие величину поступающей суммы. Отрывная часть ПКО (квитанция), содержащая подписи уполномоченных лиц и печать, передается вносителю.

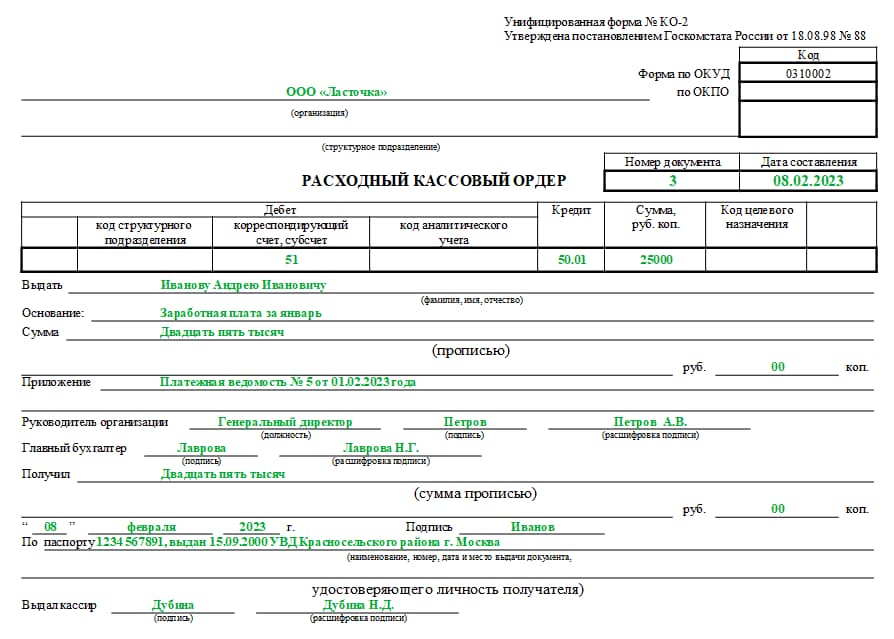

- Расходные с использованием расходного кассового ордера (РКО) формы КО-2, к которому, как правило, прилагаются документы, подтверждающие величину выдаваемой суммы (платежные ведомости, служебные записки, копии приказов, чеки, квитанции). В РКО отражаются реквизиты документа, удостоверяющего личность получателя. Если получение осуществляется по доверенности, то к РКО прилагается ее оригинал (если доверенность разовая) или копия (если доверенность не является однократной).

Формы ПКО и РКО установлены постановлением Госкомстата РФ от 18.08.1998 № 88 и обязательны к применению в РФ при оформлении приходно-расходных операций. На каждую операцию оформляется свой отдельный документ.

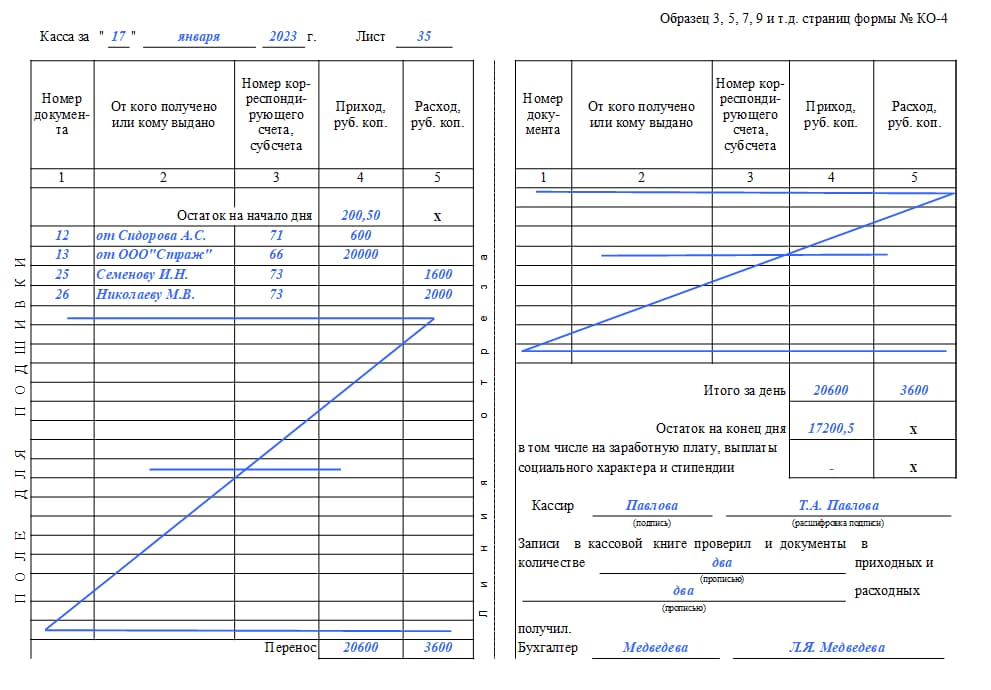

Все ПКО и РКО, выписанные в течение дня, фиксируются в кассовой книге формы КО-4, в которой подводятся итоги работы за день (обороты по приходу и расходу) и выводится сумма остатка на конец дня.

ПКО, РКО и кассовая книга содержат отсылку к счетам бухучета, указание которых обязательно для фирм и необязательно для ИП, которые не должны вести бухучет (подп. 1 п. 2 закона от 06.12.2011 № 402-ФЗ).

Дополнительно могут также заполняться такие формы кассовых документов, как журнал регистрации приходных и расходных кассовых документов формы КО-3 и книга учета принятых и выданных другим кассирам денежных средств формы КО-5.

Порядок заполнения кассовых документов приведен в постановлении Госкомстата № 88 и указании Банка РФ № 3210-У.

О правилах заполнения кассовых ордеров читайте в материалах:

- «Как заполняется приходный кассовый ордер (ПКО)?»;

- «Как заполняется расходный кассовый ордер (РКО)?».

Кто осуществляет контроль за соблюдением кассовой дисциплины

Контролировать правильность действий по осуществлении кассовых операций должны все работники, связанные с их выполнением. Если в организации есть главный бухгалтер, то за контроль работы бухгалтерии и входящей в ее состав операционной кассы отвечает он. Общую ответственность за деятельность фирмы несет ее руководитель, а за деятельность ИП отвечает сам ИП.

Проверку кассовой дисциплины, которая может закончиться для проверяемого лица административным штрафом или последующей выездной проверкой, осуществляют налоговые органы (п. 1 ст. 7 закона РФ от 21.03.1991 № 943-I).

Цели этой проверки заключаются в выявлении фактов:

- неполноты и несвоевременности оприходования выручки;

- превышения лимита расчетов наличными;

- превышения лимита остатка кассы;

- использования запрещенной, неисправной или не соответствующей установленным требованиям ККТ;

- невыдачи кассовых чеков или БСО;

- несоответствия фактических денежных остатков в кассе суммам, указанным в документах;

- выдачи крупных денежных сумм под отчет на неоправданно длительные сроки.

Как проводится проверка кассовой дисциплины

Проверка кассовой дисциплины в 2022-2023 годах проводится по решению руководителя ИФНС в порядке, установленном приказом Минфина РФ от 17.10.2011 № 133н. В процессе проверки изучаются:

- Все документы, которые имеют отношение к оформлению кассовых операций.

- Отчеты фискальной памяти.

- Документы на приобретение, регистрацию и обслуживание ККТ.

- Документы, связанные с приобретением, учетом и уничтожением БСО.

- Учетные регистры бухгалтерских или хозопераций.

- Приказ на лимит кассового остатка.

- Авансовые отчеты.

При этом проверяющим предоставляется неограниченный доступ к ККТ, в том числе к ее паролям и к наличным денежным средствам.

При проверке могут запрашиваться любые другие документы, имеющие отношение к предмету проверки, а также пояснения.

Отметим, что мораторий на проверки ККТ заканчивается 1 января 2023 г.

Как проверяет кассовую дисциплину банк, узнайте в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Ответственность за ведение кассовых операций с нарушениями

Ответственность за нарушение кассовой дисциплины является административной. Сроки привлечения к ней (ст. 4.5 КоАП РФ):

- 2 месяца — за правонарушения, не связанные с ККТ;

- 1 год — за нарушения в работе с ККТ.

Важно! КонсультантПлюс предупреждает

Этот срок начинает исчисляться со дня совершения правонарушения, а при длящемся правонарушении — со дня его обнаружения проверяющим (ч. 1, 2 ст. 4.5 КоАП РФ). Под длящимся правонарушением следует понимать…

Подробнее о нюансах течения срока давности по штрафам за ККТ читайте в К+. Это можно сделать бесплатно.

Своевременно выявленное нарушение приведет к достаточно высоким штрафам, поскольку законом № 290-ФЗ с 2016 года штрафы за нарушение кассовой дисциплины, а точнее ответственность за неприменение ККТ, серьезно увеличены. Административная ответственность за неприменение ККТ влечет за собой:

- штраф для должностных лиц в размере от 25 до 50% от суммы расчета, осуществленного без применения ККТ, но не менее 10 000 руб.;

- штраф для юрлиц в размере от 75 до 100% от суммы расчета, осуществленного без применения ККТ, но не менее 30 000 руб. (п. 2 ст. 14.5 КоАП).

Если организация или ИП попадется вторично на неприменении ККТ, то в случае, когда сумма расчетов без применения ККТ составит (в том числе в совокупности) 1 млн руб. и более, это повлечет:

- дисквалификацию должностных лиц на срок от 1 года до 2 лет;

- приостановление деятельности до 90 суток для ИП и организаций (п. 3 ст. 14.5 КоАП РФ).

Ответственность за нарушения в ведении кассовой дисциплины в 2022 году в виде применения ККТ, которая не соответствует установленным требованиям, применения контрольно-кассовой техники, используемой с нарушением установленного законодательством РФ порядка и условий ее регистрации и перерегистрации предусматривается ответственность в виде:

- предупреждения или штрафа в размере от 1500 до 3 000 руб. для должностных лиц;

- предупреждения или штрафа в размере от 5 000 до 10 000 руб. для юрлиц (ст. 14.5 КоАП РФ, п. 15 ст. 7 закона № 290-ФЗ).

Закон № 290-ФЗ внес и другие основания для привлечения к ответственности за нарушения в применении ККТ. Например:

- за ненаправление покупателю кассового чека или бланка строгой отчетности в электронном виде или за непередачу этих документов на бумажном носителе по требованию покупателя;

- введена ответственность фискальных операторов, изготовителей ККТ, экспертных организаций.

Но даже если в момент проведения проверки кассовой дисциплины ИНФС не сможет привлечь нарушителя к ответственности в виде административного штрафа (из-за истечения срока давности), радоваться не стоит. Обнаружение нарушений в применении ККТ послужит поводом для более пристального внимания к налогоплательщику и при выявлении еще каких-либо проблем в его работе может привести к досрочной выездной проверке. Однозначный интерес налоговиков вызовут неполнота и несвоевременность оприходования выручки, а также выявление несоответствий документальных и фактических остатков денег в кассе.

О том, как можно избежать ответственности за совершенное правонарушение или снизить размер штрафа, вы можете узнать из Готового решения от КонсультантПлюс. Переходите по ссылке и получите пробный доступ к К+ бесплатно.

Факт выдачи крупных денежных сумм под отчет на неоправданно длительные сроки может привести к доначислению НДФЛ с этих сумм (постановление президиума ВАС РФ от 05.03.2013 № 14376/12).

Итоги

Принятие наличной денежной выручки, как правило, обязывает ее получателя иметь кассовый аппарат, выдающий документ о принятии соответствующей суммы. В настоящее время обязательными для применения стали ККТ нового типа — онлайн-кассы. На них формируются не только кассовые чеки, но и БСО. Соответственно, поменялись требования к новым ККМ и документам, выдаваемым ими.

В части документов, формируемых по операционной кассе, изменений в 2022-2023 годах нет. Как нет и перемен в инстанции, проверяющей состояние кассовой дисциплины (т. е. соблюдение правил работы с наличными деньгами), — ею остается ИФНС. Несмотря на ограниченность срока привлечения к ответственности за совершение нарушений при работе с кассой, выявление таких нарушений чревато последствиями в виде выездной налоговой проверки.

Сама же административная ответственность с 2016 года существенно увеличена: выросли размеры штрафов, расширены виды ответственности за неприменение ККТ, в связи с началом работы с кассовой техникой нового типа введены новые основания для привлечения к ответственности.

Ошибки в кассовой первичке – самые распространенные. Обычно, обнаружив их, бухгалтеры стараются переписать документы заново. Ведь за нарушение кассовой дисциплины фирме грозят немаленькие штрафы. Однако все не так страшно. Некоторые недочеты в оформлении кассовых документов опасности не представляют.

Недочеты в расходниках

Претензия. Бухгалтер-кассир сам заполнил на компьютере строку «Получил». А получатель поставил только подпись (нарушен п. 15 Порядка ведения кассовых операций, утв. советом директоров Центробанка от 22 сентября 1993 г. № 40).

Аргумент в защиту. Формально нарушение совершено. Ведь эту строку получатель должен заполнить собственноручно только чернилами или шариковой ручкой. Однако за такое нарушение закон ответственности не предусматривает.

Нарушение. Бухгалтер составил расходник и внес запись в кассовую книгу. Однако деньги из кассы выданы не были.

Штраф. В этом случае в кассе фирмы образуется избыток наличных, не подтвержденный приходными ордерами. Фирму и руководство могут оштрафовать за «неоприходование денежной наличности» (постановление ФАС Северо-Западного округа от 1 апреля 2003 г. № А66-8500-02).

Нарушение. Расходный ордер на выдачу денег составлен в один день, а записи в кассовую книгу и в бухучет внесены в другой (нарушены п. 5 ст. 8, п. 4 ст. 9 Закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете»).

Штраф. «Несвоевременное отражение на счетах бухгалтерского учета денежных средств» – это грубое нарушение правил учета доходов и расходов объектов налогообложения. За это фирму могут оштрафовать на пять тысяч рублей (ст. 120 НК). А руководителя или главбуха – на 2–3 тысячи рублей (ст. 15.11 КоАП). Правда, только в том случае, если нарушение приведет к искажению статей отчетности более чем на 10 процентов.

Недочеты в приходниках

Претензия. В приходнике не проставлен номер. Налоговая считает, что такой документ составлен с нарушениями, а значит, сумма наличных не оприходована.

Аргумент в защиту. Отдельные недостатки документа не опровергают факт его составления, а соответственно – оприходования денег в кассу предприятия (постановление ФАС Волго-Вятского округа от 7 сентября 2004 г. № А79-1904/ 2004-СК1-1835).

Претензия. Нумерация приходников ведется с использованием дробных чисел.

Аргумент в защиту. Если у компании много подразделений, которые принимают наличные деньги, применить сквозную нумерацию сложно. Оправдать нестандартную нумерацию можно так. Издайте приказ по организации, в котором каждому подразделению будет присвоен свой индекс. Составляя документы, каждое подразделение будет указывать этот индекс в дробной части их номеров. Подобную нумерацию и порядок оборота наличных можно закрепить в учетной политике. Тогда инспекторы не смогут обвинить вас в неправильном оформлении документов.

Кассовая книга

Претензия. На момент проверки приходник на деньги составлен, однако записи в кассовой книге нет. Налоговая может попытаться оштрафовать фирму за неоприходование денег в кассу.

Аргумент. Прием наличных производят только по ПКО, подписанным главбухом (п. 13 Порядка). Поэтому документ, свидетельствующий об оприходовании денег, – это приходный кассовый ордер. Кассовую же книгу применяют для учета поступления и выдачи уже оприходованных денег. Поэтому отсутствие в кассовой книге записи об учете поступивших денег не свидетельствует об их неоприходовании (постановление ФАС Волго-Вятского округа от 7 сентября 2004 г. № А79-1904/2004-СК1-1835).

Нарушение. Фирма ведет кассовую книгу за несколько дней или за месяц с выведением остатка на начало и конец периода (нарушен п. 24 Порядка). То есть записи в кассовой книге не отражают обороты фирмы за каждый день.

Штраф. За это нарушение фирму могут оштрафовать по статье 120 Налогового кодекса – за «грубое нарушение правил учета доходов и расходов». Сумма штрафа – пять тысяч рублей. А для руководителя 2–3 тысячи рублей (ст. 15.11 КоАП).

Лимит остатка кассы

Нарушение. На фирме не установлен лимит остатка кассы (нарушен п. 2.5 Положения, утв. советом директоров Центробанка от 5 января 1998 г. № 14-П).

Штраф. В этом случае лимит остатка кассы считается равным нулю. Поэтому если в конце рабочего дня в кассе остаются наличные деньги, их нужно сдавать в банк в полном объеме. Если же проверяющие обнаружат, что вы не сдали хотя бы одну копейку, фирму оштрафуют за превышение лимита денег в кассе.

Нарушение. Деньги, полученные в банке для выдачи зарплаты сотрудникам, фирма хранит свыше трех дней (нарушен п. 2.6 Положения № 14-П).

Штраф. Фирму и руководство могут оштрафовать, если по истечении трех дней на фирме будет превышен лимит остатка кассы.

Правила хранения наличности

Нарушение. На фирме не оборудовано помещение кассы. То есть нет изолированного помещения, двери со стальной решеткой, окошка выдачи денег, сейф прочно не прикреплен к стене и полу (нарушение п. 29 Порядка).

Штраф. За несоблюдение правил хранения наличных денег предусмотрен штраф.

Внимание! Если фирма ведет расчеты только в безналичной форме, то она не осуществляет прием, выдачу или временное хранение наличных денег. Следовательно, и штрафовать ее не за что (постановление ФАС Северо-Кавказского округа от 30 ноября 2004 г. № Ф08-5401/2004-2175А).

Превышение лимита расчетов

Нарушение. Фирма-посредник заключает договоры с физическими лицами от имени принципала. И затем полученные от них деньги передает принципалу в сумме свыше 60 тысяч рублей по одному договору.

Штраф. Поскольку посредник и принципал – юридические лица, необходимо соблюдать лимит расчета наличными денежными средствами (указание Центробанка от 14 ноября 2001 г. № 1050-У). Если лимит расчетов по одному договору будет нарушен, фирме и руководству грозит штраф.

Авансовые отчеты

Претензия. Сотрудник получил аванс, не представив отчет по деньгам, выданным ранее (нарушен п. 11 Порядка).

Аргумент в защиту. За такое нарушение штраф не предусмотрен. Судебная практика это подтверждает (постановление ФАС Северо-Западного округа от 9 февраля 2005 г. № А21-8287/04-С1).

Претензия. Сотрудник получил наличные деньги на закупку товаров. Однако на него не оформлена доверенность (ст. 182, 185 ГК). Инспекторы могут посчитать такой аванс доходом сотрудника и доначислить ему налог на доходы.

Аргумент в защиту. Сами по себе недостатки в оформлении первичных документов не дают оснований признавать выданные под отчет наличные деньги доходами физических лиц (постановление Президиума ВАС от 16 декабря 1997 г. № 905/97).

4 повода для штрафа

Штраф за нарушение кассовой дисциплины предусмотрен статьей 15.1 Кодекса об административных правонарушениях. Размер штрафа с фирмы – от 40 до 50 тысяч рублей, с руководителя или главного бухгалтера – от 4 до 5 тысяч рублей.

Обратите внимание: фирму могут оштрафовать по этой статье только в четырех случаях:

- если сумма наличных расчетов между фирмами превысит 60 тысяч рублей по одному договору;

- если компания не оприходует или не полностью оприходует поступившие в кассу наличные деньги;

- если вы не соблюдаете порядок хранения денег в кассе;

- если остаток наличных денег в кассе превышает установленный банком лимит.

Антон ВАСИЛЬЕВ

В силу норм ст. 19 Закона о бухгалтерском учете[1] автономные учреждения обязаны самостоятельно организовать и осуществлять внутренний контроль совершаемых фактов хозяйственной жизни. Кроме того, напомним, перед составлением годовых отчетных форм проводится инвентаризация денежных средств, денежных документов и бланков документов строгой отчетности. В ходе инвентаризации должна осуществляться в том числе проверка полноты, достоверности и точности отражения в учете и отчетности кассовых операций за проверяемый период, а также соблюдения законодательных и нормативных документов, регулирующих кассовую дисциплину. В данной статье мы рассмотрим основные вопросы, на которые следует обратить внимание не только при проведении инвентаризации кассы, но и при осуществлении в учреждении операций внутреннего контроля в части проверки соблюдения в учреждении кассовой дисциплины.

В ходе проверки кассовой дисциплины учреждению необходимо сосредоточиться на анализе следующих вопросов:

- наличие фактов недостач, растрат и хищений денежных средств;

- соблюдение требований законодательства при поступлении денежных средств в кассу учреждения;

- полнота и своевременность оприходования по кассе наличных денег, в том числе полученных из банка;

- наличие случаев хранения в кассе денежных средств сверх установленного кассового лимита;

- превышение предельного размера расчетов наличными деньгами между юридическими лицами;

- достоверность документов, являющихся основанием для списания расходов по кассе, законность произведенных расходов;

- наличие фактов использования наличных денежных средств не по целевому назначению.

Осуществлять проверку кассовой дисциплины целесообразно сплошным методом за выбранный период. При этом, по нашему мнению, такой период должен составлять календарный год. Для проверки необходимо изучить следующие документы:

- кассовая книга (ф. 0504514);

- журнал операций по счету «Касса» (ф. 0504071);

- журнал операций расчетов с подотчетными лицами (ф. 0504071);

- приходные кассовые ордеры (ф. 0310001);

- расходные кассовые ордеры (ф. 0310002);

- журнал регистрации приходных и расходных кассовых документов (ф. 0310003);

- ведомость на выдачу денежных средств из кассы под отчет (ф. 0504501);

- главная книга (ф. 0504072);

- инвентаризационные описи наличных денежных средств;

- договоры о полной материальной ответственности с кассирами;

- расчетно-платежные ведомости;

- авансовые отчеты (ф. 0504505) вместе с приложенными к ним документами.

- Далее рассмотрим более подробно этапы проверки данного вопроса.

Выявление фактов недостач, растрат и хищений денежных средств

Любая проверка кассовой дисциплины должна начинаться с инвентаризации кассы, что осуществляется с целью выявления недостач, растрат и хищений денежных средств. Думаем, некоторые бухгалтеры еще помнят те времена, когда, приходя с проверкой в организацию, ревизоры первым делом опечатывали помещение кассы.

Напомним, что инвентаризация денежных средств, хранящихся в кассе учреждения, должна проводиться при обязательном участии главного (старшего) бухгалтера и кассира. Кассир представляет для проверки последний кассовый отчет и документы по операциям последнего дня, а также дает расписку в том, что все приходные и расходные документы включены им в отчет и к моменту инвентаризации в кассе нет неоприходованных или не списанных в расход наличных денежных средств и бланков строгой отчетности. Отметим, что порядок проведения инвентаризации должен быть установлен в учетной политике учреждения.

В случае выявления в ходе инвентаризации недостач или излишков проводятся мероприятия по установлению причин их возникновения.

Одновременно необходимо обратить внимание и на условия хранения денежных средств:

- обеспечена ли сохранность денежных средств;

- есть ли у кассира образцы подписей лиц, уполномоченных подписывать кассовые документы, а также печать (штамп), содержащая реквизиты, подтверждающие проведение кассовой операции. Напомним, что согласно п. 4.4Порядка ведения кассовых операций[2] кассир должен быть снабжен печатью (штампом), содержащей (содержащим) реквизиты, подтверждающие проведение кассовой операции, а также образцами подписей лиц, уполномоченных подписывать кассовые документы. При этом в случае ведения кассовых операций и оформления кассовых документов руководителем образцы подписей лиц, уполномоченных подписывать кассовые документы, не оформляются;

- соблюдается ли установленный лимит хранения денежной наличности по отдельным датам.

Соблюдение установленного лимита остатка наличных денег

Автономные учреждения, как и любые другие организации, имеют право хранить в кассе наличные деньги исключительно в пределах установленного распорядительным документом учреждения лимита остатка наличных денег. Накопление наличных денег в кассе сверх предусмотренного лимита остатка наличных денег допускается в дни выплаты заработной платы, стипендий, осуществления выплат, включенных в соответствии с методологией, принятой для заполнения форм федерального государственного статистического наблюдения, в фонд заработной платы, и выплат социального характера, включая день получения наличных денег с банковского счета на осуществление указанных выплат, а также в выходные, нерабочие праздничные дни в случае ведения юридическим лицом в эти дни кассовых операций. В других случаях накопление наличных денег в кассе сверх установленного лимита остатка наличных денег не допускается.

Напомним, что лимит остатка наличных денег должен быть рассчитан учреждением самостоятельно. При этом Порядок ведения кассовых операций содержит два варианта такого расчета: исходя из объема поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги либо исходя из объема их выдачи, из которого исключаются суммы, предназначенные для выплаты заработной платы, стипендий и осуществления других выплат работникам.

При наличии у учреждения обособленных подразделений лимит остатка наличных денег определяется с учетом лимитов остатка наличных денег, установленных этим подразделениям. Экземпляр распорядительного документа об установлении обособленному подразделению лимита остатка наличных денег направляется данному подразделению в порядке, определенном учреждением. Проверить обозначенный вопрос достаточно легко: достаточно обращать внимание на остатки на конец и начало дня в кассовой книге.

Порядком ведения кассовых операций установлен срок выдачи наличных денег по выплатам заработной платы, стипендий и другим выплатам – пять рабочих дней (включая день получения на указанные выплаты наличных денег с банковского счета). Таким образом, сверх установленного учреждением лимита можно хранить наличные деньги исключительно в сумме, предназначенной для оплаты труда, выплаты пособий по социальному страхованию и стипендий, и не более пяти рабочих дней.

Несмотря на то, что сумму лимита остатка наличных денег в кассе учреждение устанавливает самостоятельно, несоблюдение лимита продолжает признаваться административным правонарушением. Напомним, что превышение установленного лимита остатка наличных денежных средств в кассе учреждения – одно из грубейших нарушений кассовой дисциплины, которое в соответствии со ст. 15.1 КоАП РФ влечет наложение административного штрафа:

- на должностных лиц – в размере от 4 000 до 5 000 руб.;

- на юридических лиц – от 40 000 до 50 000 руб.

Проверка правильности оформления документов по кассе

В ходе проверки следует обратить внимание на следующее:

1. Заполнение всех строк и реквизитов РКО, ПКО и других документов, используемых при осуществлении кассовых операций, отсутствие в них исправлений. Так, согласно п. 167 Инструкции № 157н[3] прием в кассу наличных денежных средств от физических лиц производится по бланкам строгой отчетности, утвержденным в порядке, предусмотренном законодательством РФ. В случае приема наличных денежных средств уполномоченными лицами последние ежедневно сдают в кассу учреждения денежные средства, оформленные реестром сдачи документов, с приложением квитанций (их копий).

В кассовых документах должно быть указано основание для их оформления и перечислены прилагаемые подтверждающие документы (расчетно-платежные ведомости, платежные ведомости, заявления, счета и др.).

Принятие к бухгалтерскому учету документов, оформляющих операции с наличными или безналичными денежными средствами, содержащих исправления, не допускается. Иные первичные (сводные) учетные документы, содержащие исправления, принимаются к бухгалтерскому учету в случае, когда исправления внесены по согласованию с лицами, составившими и (или) подписавшими эти документы, что должно быть подтверждено подписями тех же лиц, с указанием надписи «Исправленному верить» («Исправлено») и даты внесения исправлений. Внесение исправлений в документы, оформленные в электронном виде, после их подписания не допускается.

Также необходимо убедиться в отражении в кассовой книге всех ПКО и РКО. Для этого требуется сверить записи в кассовой книге с данными кассовых документов.

2. Наличие необходимых подписей. Напомним, что кассовые документы должны быть подписаны главным бухгалтером или бухгалтером (при их отсутствии – руководителем), а также кассиром. В случае ведения кассовых операций и оформления кассовых документов руководителем кассовые документы подписываются руководителем (п. 4.3Порядка ведения кассовых операций). Однако здесь следует учитывать, что в силу п. 8 Инструкции № 157н документы, которыми оформляются факты хозяйственной жизни с денежными средствами, принимаются к бухгалтерскому учету при наличии на документе подписей руководителяучреждения и главного бухгалтера или уполномоченных ими лиц. Таким образом, в данном случае Порядок ведения кассовых операций противоречит Инструкции № 157н. С целью недопущения негативных последствий, которые могут возникнуть при проверке, по нашему мнению, учреждению целесообразно руководствоваться требованиями названной инструкции.

Поступающие в кассу и выдаваемые из кассы наличные деньги должны учитываться в кассовой книге (ф. 0310004). Записи в ней должны производиться по каждым ПКО и РКО.

Согласно п. 6Порядка ведения кассовых операций кассир выдает наличные деньги после проведения идентификации получателя наличных денег по предъявленному им паспорту или другому документу, удостоверяющему личность в соответствии с требованиями законодательства РФ, либо по предъявленным получателем наличных денег доверенности и документу, удостоверяющему личность. Выдача наличных денег осуществляется непосредственно получателю наличных денег, указанному в РКО (расчетно-платежной или платежной ведомостях) или в доверенности.

Для выдачи наличных денег работнику под отчет на расходы РКО оформляется согласно письменному заявлению подотчетного лица, составленному в произвольной форме и содержащему запись о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату. Кроме того, к заявлению необходимо приложить расчет (обоснование) размера аванса (п. 213 Инструкции № 157н). Форма указанного расчета не утверждена, следовательно, он может составляться в произвольной форме.

3. Соответствие суммы наличных денег, проставленной цифрами, сумме наличных денег, проставленной прописью.

4. Наличие доверенностей. Напомним, что при выдаче денег по доверенности проверяется соответствие фамилии, имени, отчества (при наличии) получателя наличных денег, прописанных в РКО, фамилии, имени, отчеству (при наличии) доверителя, указанным в доверенности, соответствие проставленных в доверенности и расходном кассовом ордере фамилии, имени, отчества (при наличии) доверенного лица, данных документа, удостоверяющего личность, данным предъявленного доверенным лицом документа, удостоверяющего личность. В расчетно-платежной ведомости (платежной ведомости) перед подписью лица, которому доверено получение наличных денег, кассир делает запись: «По доверенности». Доверенность прилагается к расходному кассовому ордеру (расчетно-платежной или платежной ведомостям).

В случае выдачи наличных денег по доверенности, оформленной на несколько выплат или на получение наличных денег у разных юридических лиц, делаются ее копии, которые заверяются в порядке, установленном юридическим учреждением. Оригинал доверенности (при наличии) хранится у кассира и при последней выдаче наличных денег прилагается к расходному кассовому ордеру.

Выявление фактов несоблюдения ограничений по расчетам с юридическими лицами

В силу п. 6Указания № 3073‑У[4] наличные расчеты в валюте РФ и иностранной валюте между участниками наличных расчетов в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 000 руб. либо сумму в иностранной валюте, эквивалентную 100 000 руб. по официальному курсу ЦБ РФ на дату проведения наличных расчетов. Заметим, что ранее ограничения по наличным расчетам в иностранной валюте не устанавливались.

Наличные расчеты производятся в размере, не превышающем предельный размер наличных расчетов, при исполнении гражданско-правовых обязательств, предусмотренных договором, заключенным между участниками наличных расчетов, и (или) вытекающих из него и исполняемых как в период действия договора, так и после окончания срока его действия.

Без учета предельного размера наличных расчетов осуществляется расходование поступивших в кассы наличных денег в валюте РФ за проданные товары, выполненные работы и (или) оказанные услуги, а также полученных в качестве страховых премий на следующие цели:

- на выплаты работникам, включенные в фонд заработной платы, и выплаты социального характера;

- на выдачу работникам под отчет.

Проверка целевого использования средств

Напомним, что исходя из п. 2 Указания № 3073‑У автономные учреждения, как и другие юридические лица, вправе расходовать поступившие в их кассы наличные деньги в валюте РФ за проданные ими товары, выполненные ими работы и (или) оказанные ими услуги, а также полученные в качестве страховых премий исключительно на следующие цели:

- выплаты работникам, включенные в фонд заработной платы, и выплаты социального характера;

- выплата страховых возмещений (страховых сумм) по договорам страхования физическим лицам, уплатившим ранее страховые премии наличными деньгами;

- оплата товаров (кроме ценных бумаг), работ, услуг;

- выдача наличных денег работникам под отчет;

- возврат за оплаченные ранее наличными деньгами и возвращенные товары, невыполненные работы, неоказанные услуги;

- выдача наличных денег при осуществлении операций банковским платежным агентом (субагентом) в соответствии с требованиями ст. 14 Федерального закона от 27.06.2011 № 161‑ФЗ «О национальной платежной системе».

Расходование наличных денег в валюте РФ, поступивших в кассу учреждения за проданные товары, выполненные работы и (или) оказанные услуги, а также полученных в качестве страховых премий не на указанные выше цели, является неправомерным.

Кроме того, необходимо отметить, что наличные расчеты в валюте РФ по операциям с ценными бумагами, по договорам аренды недвижимого имущества, по выдаче (возврату) займов (процентов по займам), по организации и проведению азартных игр осуществляются за счет наличных денег, поступивших в кассу участника наличных расчетов с его банковского счета (п. 2 Указания № 3073‑У).

Также отметим: если в соответствии с Бюджетным кодексом на автономное учреждение возлагаются обязанности получателя бюджетных средств, нужно убедиться в отсутствии фактов их нецелевого использования. Проверку данного вопроса целесообразно проводить параллельно с изучением документов, являющихся основанием для осуществления расчетов с подотчетными лицами. В ходе проверки необходимо сравнить статьи и подстатьи КОСГУ (с 2016 года – следует обращать внимание на вид расходов), по которым выдавался аванс, с указанными в авансовых отчетах. Кроме того, необходимо проанализировать правильность отнесения фактически произведенных расходов на те или иные статьи и подстатьи КОСГУ (вид расходов).

Прочие вопросы

В ходе проверки следует дополнительно обратить внимание вот на что.

Наличие случаев неоприходования поступивших денежных средств. В ходе проверки анализируются:

- полнота и своевременность оприходования денежных средств в кассу учреждения. Проверку данного вопроса целесообразно проводить параллельно с изучением банковских операций учреждения;

- соответствие приходных кассовых ордеров записям в журнале регистрации приходных кассовых ордеров;

- своевременность расчетов сотрудников по средствам, выданным на хозяйственные нужды и командировочные расходы. Напомним, что подотчетное лицо обязано в срок, не превышающий трех рабочих дней после дня истечения срока, на который выданы наличные деньги под отчет, или со дня выхода на работу предъявить главному бухгалтеру или бухгалтеру, а при их отсутствии – руководителю учреждения авансовый отчет с прилагаемыми подтверждающими документами.

Наличие фактов излишнего списания денег по кассе путем повторного использования одних и тех же документов, а также в результате неправильного подсчета итогов в кассовых документах. В ходе изучения данного вопроса проводятся:

- анализ полноты первичных приходных и расходных кассовых документов, сброшюрованных с журналом операций по счету «Касса»;

- проверка совпадения входящего остатка по кассе на каждый день с конечным остатком по кассе за предыдущий день;

- анализ итогов кассовых отчетов.

Наличие фактов излишнего списания денег по кассе без оснований или по подложным документам. Данный вопрос включает в себя:

проверку совпадения кассовых ордеров с информацией о них, содержащейся в журнале регистрации расходных кассовых ордеров;

проверку обоснованности включения лиц в расчетно-платежные ведомости. В данном случае ревизоры выборочно сверяют расчетно-платежные ведомости со штатным расписанием, приказами о приеме на работу и рядом других документов.

Наличие договоров о полной материальной ответственности. Напомним, что в соответствии со ст. 244 ТК РФ с кассиром должен быть заключен договор о полной материальной ответственности. Причем такой договор должен быть заключен не только с кассиром, но и с лицом, заменяющим его на время отпуска, болезни и т. д.

Соблюдение порядка ведения бухгалтерского учета. В ходе проверки необходимо убедиться в правильности отражения операций по кассе в бухгалтерском учете учреждения.

* * *

В заключение еще раз отметим, что автономные учреждения, как и другие организации, обязаны осуществлять внутренний контроль совершаемых фактов хозяйственной жизни, который должен охватывать в том числе вопросы соблюдения учреждением кассовой дисциплины. Кроме того, укажем, что без проверки кассовой дисциплины не обходится практически ни одна проверка органов государственного (муниципального) финансового контроля.

Далее приведем перечень наиболее распространенных нарушений, допускаемых учреждениями при осуществлении кассовых операций:

- недостача или излишек денег в кассе;

- несвоевременное оприходование поступивших в кассу наличных денежных средств;

- ненадлежащее заполнение кассовых документов (отсутствие реквизитов, оформление и т. д.);

- отсутствие первичных кассовых документов;

- превышение лимита остатка денежной наличности в кассе;

- непроведение инвентаризации кассы;

- несоблюдение предельных денежных размеров наличных расчетов с юридическими лицами по одному платежу;

- отсутствие договора о полной материальной ответственности, заключенного с кассиром учреждения;

- нецелевое использование денежных средств;

- арифметические ошибки при подсчете оборотов и остатков;

- излишнее списание денежных средств по кассе при повторном использовании тех же документов либо в результате неправильного подсчета итогов в кассовых книгах и отчетах, либо в результате списания сумм без оснований или по подложным документам;

- нарушения в корреспонденции счетов бухгалтерского учета;

- отсутствие или недостаточный внутренний контроль за движением денежных средств в кассе;

- несоблюдение сроков выдачи заработной платы.

[1] Федеральный закон от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете».

[2] Порядок ведения кассовых операций юридическими лицами и упрощенный порядок ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства, утв. Указанием ЦБ РФ от 11.03.2014 № 3210‑У.

[3] Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.

[4] Указание ЦБ РФ от 07.10.2013 № 3073‑У «Об осуществлении наличных расчетов».

Кассовая дисциплина обязательна для всех предпринимателей и организаций, у которых в обороте есть наличные деньги. Исключение — продавцы со 100% расчетами по безналу. Но таких на практике мало: почти каждый ИП и компания хотя бы отчасти принимают наличку.

Как вести приходно-расходные операции по требованиям законодательства, как работать с наличными средствами и какие документы оформлять — в этой статье.

Вести кассу удобно в МоемСкладе: продажи и возвраты, отслеживание остатков, автоматическое создание ПКО при закрытии смены и формирование Z-отчета на торговой точке. Попробуйте прямо сейчас — это бесплатно.

- Что такое кассовая дисциплина

- Документы для работы с наличными

- Правила ведения документации по наличным операциям

- Получение наличных в кассу

- Работа с ККТ и кассой

- Выдача наличных из кассы

- Куда можно тратить наличные из кассы

- Как рассчитываться наличными по договору

- Лимит остатка кассы: формулы расчета, правила и исключения

- Хранение наличных в кассе и обеспечение их сохранности

- Кто и как проверяет ведение кассовой дисциплины

- Штрафы за нарушение кассовой дисциплины

Что такое кассовая дисциплина

Кассовая дисциплина — это соблюдение юрлицами и ИП законодательных требований по ведению наличных денежных расчетов. Это касается всех видов приходно-расходных операций с наличкой. Например, выдачи зарплаты, расчетов с подотчетными лицами, передачи выручки инкассаторам.

Обязанность распространяется на всех вне зависимости от режима налогообложения и способа приема наличных — через кассовый аппарат или по БСО.

Правила кассовой дисциплины определяют:

- какие документы оформлять для подтверждения наличных операций;

- как получать и выдавать наличные из кассы;

- на какие цели можно тратить наличные;

- на какую сумму можно заключать сделки при оплате наличными;

- сколько денег можно хранить на остатке в кассе.

Зачем нужна кассовая дисциплина

Без контроля оборота наличных не обойтись, особенно если он большой. Предпринимателю и организации он позволяет в любой момент времени знать, сколько денежных средств есть в наличии и отслеживать их движение по документам.

Соблюдение требований и в частности кассовые документы проверяет ФНС. При их отсутствии или неправильном оформлении — штраф.

Кто отвечает за кассовую дисциплину

Сами расчеты ведет кассир, кассовые документы формирует бухгалтер. Иногда эти должности совмещаются, и в компании работает продавец-кассир, бухгалтер-кассир. В небольших фирмах все функции может выполнять один сотрудник — руководитель.

Общая ответственность за кассовые операции лежит на руководителе в компании или на индивидуальном предпринимателе.

Законодательное регулирование

Нормы ведения приходно-расходных операций разрабатывает Центробанк. Все подробности и условия проведения наличных расчетов прописаны в Указаниях ЦБ РФ: от 11.03.2014 № 3210-У и от 09.12.2019 № 5348-У. Порядок заполнения и формы кассовых документов приведены в постановлении Госкомстата № 88.

Далее — кратко основные требования кассовой дисциплины.

Документы для работы с наличными

Каждое поступление и выдачу наличных обязательно подтверждать кассовыми документами. Всего их 5 видов:

- Приходный кассовый ордер — ПКО;

- Расходный кассовый ордер — РКО;

- Кассовая книга;

- Платежная ведомость;

- Книга учета кассиром принятых денежных средств.

ИП на упрощенном учете операций оформляют ордеры и кассовую книгу только при выдаче зарплаты персоналу наличными. Для подтверждения поступления выручки достаточно чеков, отчетов о закрытии смены и бланков строгой отчетности.

Для юрлиц обязательны только первые три документа из списка.

Рассмотрим каждый подробнее.

Приходный кассовый ордер (ПКО)

ПКО подтверждает, что наличные поступили в кассу. Например, платеж от заказчика, возврат, внесение денег для выплаты зарплаты. Бухгалтер указывает в ордере:

- номер;

- дату;

- кто вносит деньги;

- основание;

- сумму цифрами и прописью.

Большинство организаций и индивидуальных предпринимателей согласно 54-ФЗ обязаны использовать онлайн-кассы. Поэтому если покупатель рассчитался наличными за товары и услуги, оформление ПКО не отменяет обязанность формирования кассового чека.

Вот пример, как выглядит приходный кассовый ордер:

ПКО состоит из отрывной квитанции — она после подписания и заверения печатью выдается лицу, сдавшему деньги — и основной части документа, которая остается на хранение в кассе.

Есть два варианта формирования приходного кассового ордера:

- Отдельный документ на каждый чек. Такое часто практикуют в оптовой торговле или сфере услуг с высоким средним чеком.

- Один ордер по общей выручке за смену. При этом ориентируются на отчет о закрытии смены, который формирует касса. Удобный вариант для точек с большим потоком клиентов.

Расходный кассовый ордер (РКО)

РКО подтверждает факт выдачи наличных из кассы. Бухгалтер указывает в нем:

- номер ордера;

- дату;

- паспортные данные получателя денег;

- сумму цифрами и прописью.

Пример расходного кассового ордера:

Напомним: наличную выручку можно расходовать только на строго определенные цели. Поэтому расходный ордер выдается на:

- оплату поставщикам, подрядчикам;

- оплату труда резидентам;

- социальные отчисления;

- покупку канцтоваров;

- возврат при отказе от товара, оплаченного наличными.

Кассовая книга

В этом документе ежедневно фиксируются все движения по кассе — по каждому приходному и расходному ордеру — и выводится сумма остатка на конец дня.

Допустим, 4 февраля кассир положил в кассу выручку в размере 200 000 рублей и в тот же день передал ее в банк. Значит, в книге за это число будут записи по ПКО и РКО на одинаковую сумму.

Для кассовой книги есть утвержденная форма КО-4, но можно разработать и использовать собственную. Документ нужно прошнуровать, пронумеровать и заверить печатью.

Операции за один день записываются на отдельном листе. Выглядит это так:

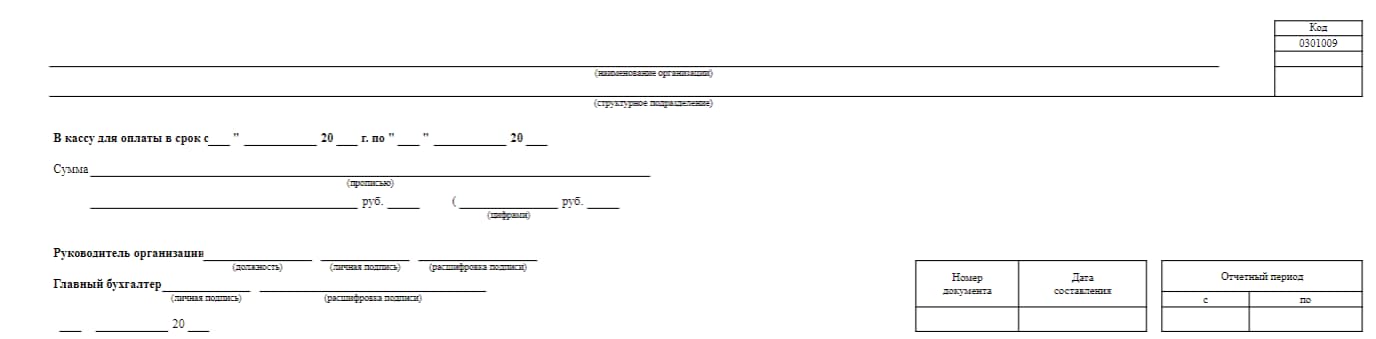

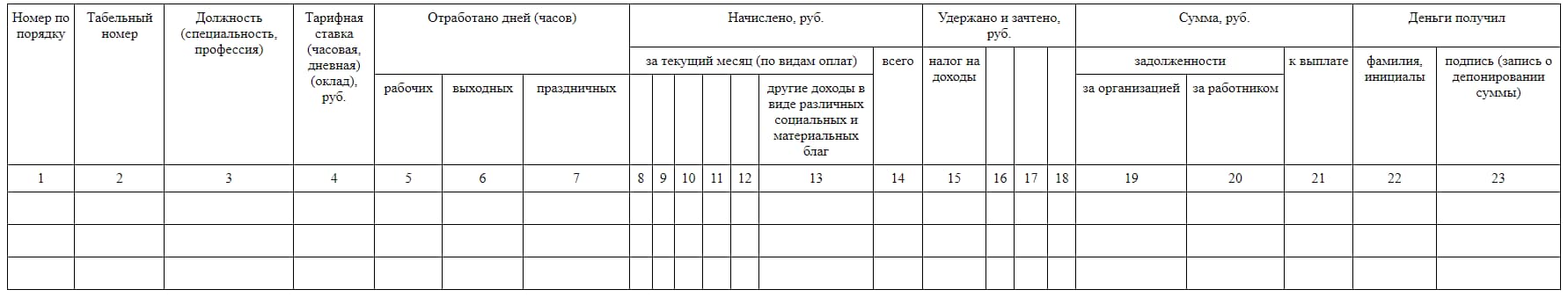

Расчетно-платежная ведомость

Ведомость подтверждает выдачу зарплаты наличными. В начале документа указывают общую сумму выдачи, срок, за который ее нужно выдать из кассы, и отчетный период:

Кроме того, бухгалтер заполняет следующие данные:

- дата и номер;

- период, за который выдают зарплату;

- информация о каждом сотруднике: ФИО, табельный номер, должность, оклад;

- количество отработанных дней;

- сумма начисленной зарплаты и удержаний, например, НДФЛ;

- задолженность за работником или работодателем на начало периода при наличии.

Также бухгалтер создает расходный кассовый ордер — либо один на общую сумму выплат, либо отдельный РКО на каждого работника. Номера и даты составления ордеров указываются в конце документа:

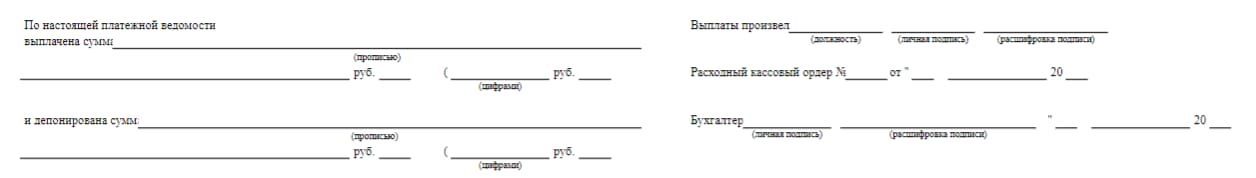

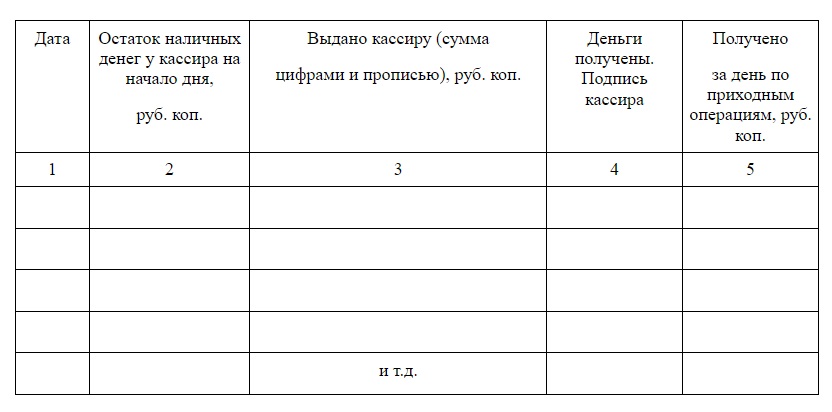

Книга учета принятых и выданных кассиром денежных средств

Она нужна, если у предпринимателя или юрлица несколько кассиров. Один из них назначается старшим, а все передачи наличных между ними фиксируются в книге. Ведение расчетов допускается, даже если кассиры работают в разных местах — в офисе, магазине, на складе.

При этом заполняются следующие поля:

Правила ведения документации по наличным операциям

Перечислим основные.

Когда обязательно оформлять кассовые документы

Если за день была хоть одна наличная операция, нужно оформлять документы.

Кто подписывает кассовые документы

Как правило, нужны три подписи — кассира, главного бухгалтера и руководителя.

Если расчеты ведет кассир, ему выдаются образцы подписей главного бухгалтера и руководителя. Если лично руководитель, образцы не нужны.

Нужно ли указывать счета бухучета

В обязательных кассовых документах — ПКО, РКО и кассовой книге — нужны отсылки к счетам бухучета. Правило распространяется только на юрлиц. ИП не обязаны вести бухучет — об этом сказано в п. 2 Закона № 402-ФЗ.

Когда нужно распечатывать кассовые документы

Если у вас нет электронного документооборота, но вы ведете документацию на компьютере или в системе учета, бумаги все равно надо распечатывать и подписывать вручную.

Печатный вариант не нужен при ЭДО с использованием электронной подписи.

Делать исправления в документах нельзя. Если допустили ошибку, придется составить заново, в том числе и в электронном виде.

Срок хранения документов

От 5 лет, документы на выдачу зарплаты — от 6 лет, а если на работников не ведутся лицевые счета — 50 или 75 лет. Если нужно, срок хранения можно увеличить. Например, в случае возникновения споров и судебных разбирательств.

Сроки отсчитываются с 1 января года, следующего за тем, когда составлены документы.

Получение наличных в кассу

Основание приема денег в кассу — приходный кассовый ордер.

Алгоритм действий кассира следующий:

- Проверить ПКО: наличие подписей бухгалтера и руководителя, их соответствие образцу, корректность сумм цифрами и прописью.

- Поверить дополнительные подтверждающие документы, если они указаны в ордере.

- Пересчитать внесенные деньги и сверить полученную сумму с документом. Важно, чтобы у человека, который вносит наличность в кассу, была возможность наблюдать за действиями кассира.

- Параллельно проверить платежеспособность банкнот. Задача кассира — проверить их подлинность и не принимать в кассу купюры, утраченные на 60% и более, так как их невозможно обменять по номиналу.

- Если сумма внесенных средств совпадает с указанной в ПКО, поставить подпись и печать на основной части ордера и квитанции, затем — выдать квитанцию тому, кто внес денежные средства.

- Отразить в кассовой книге информацию о принятых денежных средствах.

- Сформировать с помощью кассового аппарата отчет о закрытии смены, оформить приходный кассовый ордер на выручку и другие поступления в кассу.

- Передать кассовые документы бухгалтеру.

Работа с ККТ и кассой

Во-первых, важно понимать разницу понятий «касса» и «кассовый аппарат».

Касса, или операционная касса — это учет всех действий с наличностью. В ней хранятся физические деньги, их оборот подтверждается соответствующими документами.

Кассовый аппарат, ККТ, или онлайн-касса — это устройство, с помощью которого кассир принимает от клиентов наличные средства или проводит безналичную оплату. Его обязаны использовать все ИП и ООО, кроме тех, кто официально освобожден.

Во-вторых, при получении наличных за товары и услуги от клиентов нужно помнить про требования кассовой дисциплины к онлайн-кассам:

- Фиксация каждой кассовой операции с последующей передачей данных в ФНС;

- Выдача клиенту фискального чека вне зависимости от способа расчета — наличными или по карте;

- Обязательная постановка на учет и регистрация ККТ в налоговой;

- Своевременная замена фискального накопителя.

Как работать с ККТ по всем требованиям 54-ФЗ, подробно читайте в руководстве.

Вести кассу удобно и просто в МоемСкладе: кассовые операции, отслеживание остатков, печать расходных и приходных ордеров, регистрация розничных продаж через рабочее место кассира, а также автоматическое создание ПКО при закрытии смены и формировании Z-отчета на торговой точке. Попробуйте прямо сейчас — это бесплатно.

Выдача наличных из кассы

Правила зависят от того, кому выдаются наличные и на каком основании.

Расчеты с поставщиками, подрядчиками и работниками

Основание выдачи денег из кассы поставщикам, подрядчикам и работникам — расходный кассовый ордер.

Алгоритм действий кассира следующий:

- Проверить РКО: наличие подписей бухгалтера и руководителя, их соответствие образцу, корректность сумм;

- Удостовериться в том, что деньги выдаются лицу, указанному в документе, и при необходимости попросить паспорт или другой документ, удостоверяющий личность.

- Получить подпись получателя денег.

- Выдать деньги и подписать расходный кассовый ордер. Получатель может пересчитать деньги только перед кассой, иначе кассир не примет претензии по сумме.

- Отразить списание в кассовой книге.

Выплата заработной платы и других выплат работникам

Основание выдачи денег для оплаты труда — расчетно-платежная ведомость.

Срок выдачи указывается в ведомости и не должен быть более 5 рабочих дней, включая день получения денег в банке.

Работники ставят свои подписи в ведомости для подтверждения, что они получили зарплату. В последний день выплат кассир составляет единый РКО на фактически выплаченную сумму.

В случае с разовой выплатой, например, зарплаты увольняющемуся сотруднику, ведомость не оформляется, деньги выдаются по РКО в общем порядке.

Выдача наличных подотчетнику

Кассир оформляет РКО и выдает деньги на основании одного из документов:

- заявления подотчетного лица в произвольной форме;

- распорядительного документа организации или ИП с информацией о сумме наличных, сроке, на который выдаются деньги, подписью руководителя / ИП и датой. Причем в документе могут быть указаны несколько лиц и сумм для выдачи.

Подотчетное лицо предоставляет авансовый отчет по итогу командировки в течение 3 рабочих дней после возвращения. Если деньги выданы для других целей, руководитель или предприниматель сам устанавливает срок сдачи авансового отчета.

Расчеты с клиентами

В случае, если клиент возвращает товар, за который заплатил наличными, кассир заполняет расходный кассовый ордер и пробивает чек на возврат с указанием признака расчета — «полный расчет», суммы — стоимости товара и формы оплаты — наличная.

Куда можно тратить наличные из кассы

Как правило, юрлица и предприниматели рассчитываются между собой безналом, но бывают исключения.

За что Центробанк разрешает рассчитываться наличностью

- Выплата работникам зарплаты, премий, доплат за сверхурочную работу, отпускных.

- Пособия по соцстрахованию, материальная помощь и другие социальные платежи.

- Закупка товаров, работ, услуг, кроме ценных бумаг.

- Выдача под отчет, например, на командировочные расходы.

- Возврат покупателю за товары и услуги, которые он оплачивал наличными.

Исключение для ИП

Индивидуальный предприниматель в отличие от юрлица может в любой момент снять наличные для собственных нужд из кассы или с расчетного счета. Сумма не ограничена, если нет задолженностей по налогам и страховым взносам.

Если предприниматель использует упрощенный порядок кассовой дисциплины, то есть не формирует кассовые документы, получение наличных также оформлять не должен.

Если ведет кассу в общем порядке, в РКО указывает основание выплаты денег — «Выдача денежных средств предпринимателю на собственные нужды» или «Передача предпринимателю доходов от текущей деятельности».

Правила для валютных нерезидентов

Иностранные физлица могут получать наличные:

- при возврате товаров, приобретенных ранее за наличный расчет;

- за неоказанные услуги, которые были оплачены ранее;

- при компенсации сумм НДС при вывозе товаров, купленных в России (tax free);

- под отчет.

Закон не позволяет выдавать нерезидентам наличные для оплаты труда, а также оплаты товаров, работ и услуг для организации.

Как рассчитываться наличными по договору

Согласно п. 4 Указания № 5348-У, максимальная сумма расчетов с партнерами — 100 000 руб. по каждому договору. Тип, срок действия, периодичность и количество платежей не имеют значения, главное — чтобы общая сумма по ним не превышала ста тысяч рублей.

Если расчет в иностранной валюте, сумма должна быть эквивалента 100 000 рублей по официальному курсу, установленному Банком России — об этом сказано в пункте 4 Указания № 5348-У.

Лимит расчетов действует для любого бизнеса вне зависимости от его размеров, в том числе для малого и ИП. Не распространяется требование на физлиц и самозанятых — с ними можно проводить сделки на любые суммы.

Так, при покупке дивана за 400 тысяч рублей для личного пользования можно всю сумму платить наличными. При покупке того же дивана предпринимателем для офиса наличкой можно заплатить только 100 тысяч, остальное — безналом.

Лимит нужен, чтобы фирмы больше рассчитывались безналично и чтобы не допустить большого оттока наличных — это может вызвать подозрения у налоговой и банка.

Разбивать один большой договор на несколько, чтобы уложиться в лимит, не рекомендуем. Налоговая может заподозрить, что вы это сделали намеренно и оштрафовать.

Лимит остатка кассы: формулы расчета, правила и исключения

Лимит остатка — это максимальная сумма наличных средств, которую можно оставлять в кассе на конец рабочего дня. Если получается больше, излишек сдают в банк для соблюдения требования. Лимит нужен, чтобы не хранить в кассе слишком много наличности и для контроля финансовых потоков.

Какую сумму можно оставлять в кассе? Рассчитать ее можно по формулам из приложения к Указанию № 3210-У. Варианта два — по объему поступлений или по объему выдачи.

Расчет лимита по поступлению денег

Формула: Лимит по поступлению = ОП / PП × П

ОП — выручка от продаж за выбранный расчетный период.

РП — расчетный период. Это количество дней, за которые мы считаем данные по выручке. Можно взять любое число не более 92 дней — например, 7, 14, 60 дней.

П — период сдачи наличных в банк. Он не должен превышать 7 дней, если банка в населенном пункте нет — максимум 14 дней.

Пример расчета. За расчетный период компания берет 31 день. Сдать деньги в банк нужно за 7 дней. За 31 день выручка в сумме равна 600 000 рублей.

Значит, лимит составит:

600 000 / 31 × 7 = 135 483,87.

Расчет лимита по объему выдачи денег

Формула: Лимит по выдаче = ОВ / PП × П

ОВ — объем выданных денег, кроме зарплаты.

РП — расчетный период, аналогично — до 92 дней.

П — период получения наличных в банке, аналогично — до 7 или 14 дней.

Пример расчета. За расчетный период компания берет 60 дней. За это время из кассы выдали без учета заработной платы всего 150 000 руб. Период между днями получения наличных в банке — 7 дней.

Значит, лимит составит:

150 000 / 60 × 7 = 17 500.

Организация выбирает любой из двух методов расчета, а руководитель подписывает приказ с утвержденным лимитом. Согласование с банком не нужно.

Форму и образец заполнения приказа можно скачать здесь.

Правила при установке лимита остатка

- Лимит обязаны устанавливать только средние и крупные компании.

- Если они этого не сделали, лимит считается равным нулю. Это значит, что всю выручку за день нужно сдавать в банк. Иначе это будет нарушением кассовой дисциплины.

- Для малого бизнеса и ИП установка лимита добровольна. Главное — закрепить это условие внутренним документом, например, приказом руководителя.

- Если небольшая фирма (годовая выручка до 800 миллионов рублей, сотрудников меньше 100 человек) или предприниматель все-таки установили лимит, они обязаны его соблюдать, чтобы не попасть на штрафы.

- Срок действия лимита можно выбрать любой — это не определено в законодательстве. Проще вообще не указывать срок и работать с текущим лимитом до издания нового приказа.

- Если бизнес только начинает свою работу и у него нет данных по поступлению и выдаче денег за нужный срок, для расчетов он берет прогнозируемые суммы.

- Лимит для обособленных подразделений устанавливает головной офис. Если у подразделения свой расчетный счет — самостоятельно.

Когда можно превышать лимит остатка

- В дни выдачи зарплаты. При этом срок выдачи не должен превышать 5 рабочих дней с учетом дня получения наличных средств из банка.

- В выходные и праздничные дни, если тогда проводятся кассовые операции.

Хранение наличных в кассе и обеспечение их сохранности

Где и как безопаснее хранить деньги, каждый руководитель решает по своему усмотрению и утверждает приказ, в котором можно прописать:

- как работать с ключами от кассы;

- частоту ревизий и внеплановых инвентаризаций;

- регламент действий в случае хищения.

Строгих требований со стороны государства нет. Чаще всего используют сейфы или ящики контрольно-кассовой техники, которые закрываются на ключ.

За обеспечение сохранности денег должно отвечать материально ответственное лицо. Как правило, это кассир или сотрудник, исполняющий его обязанности. С ним заключается договор о полной материальной ответственности, по которому работник обязан возместить ущерб в полном размере при потерях и недостачах согласно ст. 242 и 244 Трудового Кодекса.

Кто и как проверяет ведение кассовой дисциплины

ИФНС проверяет соблюдение кассовой дисциплины в ходе проверки ККТ. Помимо выдачи чеков и отчетов из фискальной памяти онлайн-касс налоговые органы обращают внимание на следующие нарушения:

- превышение лимитов расчетов наличными и остатка кассы;

- несоответствие фактических денежных остатков в кассе суммам, указанным в документах;

- неполнота и несвоевременность оприходования выручки;

- выдачи крупных денежных сумм под отчет на неоправданно длительные сроки.

Формат проверок — только внеплановые, поэтому важно, чтобы всегда наготове были документы по кассовым операциям в виде оригиналов или заверенных копий.

Срок проверки кассовых операций — не дольше 20 рабочих дней с даты поручения на проведение. Документарные и выездные проверки не могут длиться дольше 10 рабочих дней.

Налоговая инспекция может штрафовать только за нарушения в течение 2 последних месяцев, так как согласно ст. 4.5 КоАП РФ, давность привлечения к административной ответственности равна 2 месяцам. То есть если компания превысила лимит остатка в декабре, в марте следующего года за это санкций уже не будет.

Штрафы за нарушения кассовой дисциплины

Все возможные нарушения и санкции по ним есть в Кодексе РФ об административным правонарушениях, ст. 14.5 и 15.1. Среди них следующие.

Неприменение ККТ

За это могут оштрафовать как работника, так и компанию. Размер штрафа в первом случае от 3 000 до 4 000 рублей, во втором — от 30 000 до 40 000 рублей.

Превышение лимита остатка

Штраф от 40 000 до 50 000 рублей.

Неоприходование наличной выручки

Штраф до 50 000 рублей.

Превышение лимита расчетов наличными

Для организаций штраф от 40 000 до 50 000 рублей, для должностных лиц и ИП — от 4 000 до 5 000 рублей.

Вести расчеты по всем требованиям законодательства поможет Касса МойСклад. С помощью этого приложения вы будете:

- Работать на любых устройствах — компьютере, планшете, смартфоне

- Печатать чеки и ценники, формировать электронные чеки

- Вести учет остатков и выручки в целом и по каждой точке

- Принимать смешанную оплату: наличными, по безналу и QR

- Соблюдать кассовую дисциплину и работать без штрафов

Также вы получаете товароучетную систему в комплекте. Управляйте всеми каналами продаж из одного окна. Быстрый старт без обучения. Поддержка 24/7.

Попробуйте прямо сейчас: это бесплатно.