Как исправить ошибки прошлых лет в бухгалтерском учёте

Что такое бухгалтерские ошибки и почему они возникают

Ошибки в бухгалтерском учёте — это неправильное отражение или пропуск фактов хозяйственной жизни (ФХД). Такие действия считаются ошибкой, если на момент создания учётных записей у организации была вся необходимая информация для верного отражения указанного ФХД. Правила исправления ошибок в бухгалтерском учёте установлены в ПБУ 22/2010.

Если же неточности в отражении ФХД стали понятны только впоследствии при получении новой информации, то ошибками они не являются (п. 2 ПБУ 22/2010). Подобные факты называются событиями после отчётной даты и регулируются отдельными нормативными документами. Мы рассказывали как раскрыть информацию о них в бухгалтерской отчетности в этой статье.

Причинами бухгалтерских ошибок могут быть как опечатки или неточности в подсчётах, так и неверное применение норм законодательства либо положений учётной политики компании. Возможны и умышленные искажения из-за недобросовестности ответственных лиц.

Например, с 1 января 2022 года вступили в силу несколько новых бухгалтерских стандартов. Поэтому в 2022 году были распространены ошибки, связанные с изменениями законодательства: бухгалтеры не соблюдали правила перехода на новые стандарты или по привычке продолжали применять старые нормы.

Чтобы помочь бухгалтерам разобраться с уже действующими ФСБУ, мы собрали в электронной книге подробные инструкции по применению пяти стандартов, вступивших в силу для обязательного применения. Пособие написано коллективом экспертов интернет-бухгалтерии «Моё дело» под редакцией директора по знаниям и развитию учётной системы Алексея Иванова — кандидата экономических наук и соразработчика ФСБУ. В каждой главе приведены примеры отражения конкретных ситуаций в бухгалтерском учёте, которые можно использовать в повседневной работе.

Новые ФСБУ: инструкция по применению

Бесплатная электронная книга — практическое пособие для бухгалтера.

Получите бесплатно!

Оставьте заявку в форме ниже, и мы вышлем вам запись

Что такое существенные и несущественные ошибки в бухучёте

Способы исправления ошибок в бухгалтерском учёте зависят от их существенности. Существенная ошибка в бухгалтерском учёте — это искажение данных, которое может повлиять на экономические решения пользователей отчётности (п. 3 ПБУ 22/2010). Несущественная ошибка в бухгалтерском учёте — это незначительное отклонение, которое неважно для пользователей и не повлияет на их решения, принимаемые на основании отчётности.

Критерии для определения существенности компания устанавливает сама и указывает в учётной политике. Это могут быть:

1. Количественные показатели: фиксированная сумма или определённый процент от статьи отчетности. Например, компания признаёт несущественной любую ошибку на сумму менее 1 000 рублей или ошибку, которая искажает значение статьи отчетности менее, чем на 5%.

2. Качественные показатели. Например, у компании есть два направления деятельности: основное и дополнительное. При этом выручка по дополнительному направлению составляет в среднем 2-3% от общей выручки компании. Тогда можно установить, что любые ошибки в учёте, связанные с дополнительным направлением, относятся к несущественным.

Исправление ошибок в бухгалтерском учёте прошлых лет, выявленных до подписания отчётности

Если существенную или несущественную ошибку в бухгалтерском учёте нашли до подписания отчётности, то порядок её исправления будет одинаковым (п. 5, 6 ПБУ 22/2010):

1. Если ошибка найдена до конца отчётного года, то её нужно исправить записью по соответствующим счетам в том же месяце, в котором она была обнаружена.

2. Если ошибка найдена в период между окончанием года и подписанием отчётности, то её нужно исправить декабрём отчетного года, также записями по соответствующим счетам.

Пример 1.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли в феврале 2023 года до подписания отчётности за 2022 год. Поэтому ошибку исправили, сделав сторнировочную проводку на 31.12.2022:

[Дт 62.1 Кт 90.1] 9 000 руб.

Исправление несущественных ошибок, выявленных после подписания бухгалтерской отчётности

В этом случае ошибку нужно исправить проводками по соответствующим счетам в периоде обнаружения и отнести разницу на прочие доходы или расходы текущего периода (п. 14 ПБУ 22/2010).

Пример 2.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли 20.04.2023 года, когда бухгалтерская отчётность за 2022 год уже была подписана.

Общая выручка компании за 2022 год составила около 100 млн руб., т.е. отклонение в 9 000 руб. — это примерно сотая доля процента. Поэтому данную ошибку исправили, как несущественную — отнесли сумму отклонения на прочие расходы 20.04.2023:

Дт 91.2 Кт 62 9 000 руб.

Исправление существенных ошибок, выявленных после подписания отчётности

До утверждения собственниками компании

В этом случае нужно сделать корректирующие проводки декабрём отчётного года, аналогично несущественной ошибке, найденной до подписания отчёта.

Если при этом подписанная отчётность уже была сдана в государственный информационный ресурс бухгалтерской отчётности (ГИРБО) или направлена другим внешним пользователям, то нужно повторно сдать в ГИРБО и во все иные адреса исправленные формы. При этом в новой отчётности нужно указать, что она предоставляется вместо предыдущей и раскрыть причины замены (п. 7,8 ПБУ 22/2010).

Срок для предоставления исправленной отчётности в ГИРБО — до 1 июля года, следующего за отчётным. Если отчётность исправили и утвердили после 1 июля, то её нужно направить в ГИРБО в течение 10 дней после утверждения, но не позднее 31 декабря года, следующего за отчётным (п. 5 ст. 18 закона № 402-ФЗ).

Пример 3.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли 20.04.2023 года, когда бухгалтерская отчётность уже была подписана, но ещё не была утверждена собственниками. Компания работает на общей налоговой системе и платит налог на прибыль по ставке 20%.

Общая выручка компании за 2022 год равна 150 000 руб., т.е. отклонение в 9 000 руб. — это 6%. Поэтому данную ошибку исправили как существенную, сделав сторнировочную проводку на 31.12.2023:

[Дт 62 Кт 90.1] 9 000 руб.

Кроме того, внесли изменения в отчётность за 2022 год:

1. В балансе уменьшили на 9 000 руб. статьи «Дебиторская задолженность» и «Нераспределённая прибыль» по состоянию на 31.12.2022.

2. В отчёте о финансовых результатах:

-

уменьшили на 9 000 руб. статьи «Валовая прибыль», «Прибыль от продаж» и «Прибыль до налогообложения»;

-

уменьшили на 1 800 руб. статью «Налог на прибыль»;

-

уменьшили на 7 200 руб. статью «Чистая прибыль».

После утверждения собственниками компании

В этом случае нужно отнести корректировки на нераспределённую прибыль (непокрытый убыток) в текущем периоде (п. 9 ПБУ 22/2010). При этом отчётность за предыдущие периоды переделывать и сдавать повторно не нужно (п. 10 ПБУ 22/2010). Кроме того, при исправлении бухгалтерской отчётности после утверждения собственниками следует пересчитать сравнительные показатели в отчётности за текущий период, на которые повлияла ошибка.

Пример 4.

Предположим, что существенная ошибка из примера 3 была найдена 30.04.2023, уже после того, как собственники компании утвердили отчётность за 2022 год. В этом случае излишнюю выручку нужно отнести на убыток проводкой на 30.04.2023:

Дт 84 Кт 62 9 000 руб.

Отчётность за 2022 год при этом не меняется, а отчётность за 2023 год нужно скорректировать:

1. В сравнительных показателях баланса на 31.12.2022 уменьшить на 9 000 руб. статьи «Дебиторская задолженность» и «Нераспределённая прибыль».

2. В сравнительных показателях отчёта о финансовых результатах:

-

уменьшить на 9 000 руб. статьи «Валовая прибыль», «Прибыль от продаж» и «Прибыль до налогообложения»;

-

уменьшить на 1 800 руб. статью «Налог на прибыль»;

-

уменьшить на 7 200 руб. статью «Чистая прибыль».

Если ошибка была несколько лет назад и этот период уже не отражается в текущей отчётности, то нужно скорректировать начальное сальдо по соответствующим статьям за самый ранний из представленных в отчёте периодов.

Например, была найдена ошибка в расчётах с поставщиками за 2020 год. В балансе за 2023 год есть три отчётные даты: 31.12.2021, 31.12.2022 и 31.12.2023. Нужно пересчитать статьи по учёту задолженностей на самую раннюю из них — 31.12.2021.

Организации, которые ведут упрощённый бухучёт, могут исправлять существенные ошибки, найденные после утверждения отчётности аналогично несущественным — декабрём отчётного года. Пересчитывать сравнительные показатели им не нужно.

Для удобства представим все варианты исправления бухгалтерских ошибок в виде таблицы.

|

Когда обнаружена ошибка |

Несущественная |

Существенная |

|

До конца отчётного года |

Запись по соответствующим счетам в месяце обнаружения в отчётном году |

|

|

По завершении отчетного года, но до подписания отчётности |

Запись по соответствующим счетам в декабре отчётного года |

|

|

После подписания и сдачи отчётности, но до её утверждения собственниками |

Запись по соответствующим счетам в месяце обнаружения с отнесением на прочие доходы (расходы) текущего периода |

Запись по соответствующим счетам в декабре отчётного года, повторное предоставление во все адреса, куда уже была сдана отчётность с ошибкой |

|

После утверждения отчётности собственниками |

Запись по соответствующим счетам в текущем периоде с отнесением на нераспределённую прибыль (непокрытый убыток); пересчёт сравнительных показателей в отчётности за текущий период* |

* организации с упрощённым учётом имеют право исправлять существенную ошибку, выявленную после утверждения отчётности, аналогично несущественной

Как раскрывать информацию об исправлении ошибок в бухгалтерской отчётности

В пояснительной записке к бухгалтерской отчётности нужно раскрывать следующую информацию (п. 15, 16 ПБУ 22/2010):

1. Суть ошибки: какие показатели искажены, на сколько, по какой причине.

2. Корректировки статей по предшествующим периодам, отраженным в отчётности, если это возможно сделать практически. Если нет возможности определить влияние ошибки на тот или иной предшествующий период, то нужно раскрыть причины этого и указать самый ранний период, за который внесены исправления.

3. При необходимости — сумму корректировки базовой и разводнённой прибыли на акцию.

4. Корректировки вступительного сальдо, если ошибка найдена за период, не отражённый в сравнительных показателях отчётности.

Эти правила распространяются на все организации, включая те, которые ведут упрощённый учёт. В общем случае компании с упрощённым бухучётом могут не оформлять пояснительную записку к бухгалтерской отчётности. Но если такая организация исправляла ошибки в учёте, то придётся составить этот документ.

Что будет, если не исправлять ошибки в бухучёте

За грубые нарушения правил ведения бухучёта штраф для ответственного должностного лица составляет от 5 до 10 тыс. руб. При повторном нарушении должностное лицо оштрафуют на сумму от 10 до 20 тыс руб, или дисквалифицируют на срок от 1 до 2 лет (ст. 15.11 КоАП РФ).

К грубым нарушениям для КоАП относится, например, искажение данных любой статьи бухгалтерской отчётности более, чем на 10% или занижение суммы налога из-за ошибок в учёте более, чем на 10%.

Кроме того, за грубые нарушения правил учёта доходов, расходов и объектов налогообложения предусмотрены штрафы для организации по статье 120 НК РФ:

1. Нарушения правил учёта без занижения облагаемой базы:

-

в течение одного налогового периода — 10 000 руб.;

-

в течение более, чем одного налогового периода — 30 000 руб.

2. Нарушения, которые вызвали занижение облагаемой базы — 20% от неуплаченного налога (взноса), но не менее 40 000 руб.

С точки зрения НК РФ к грубым нарушениям правил учёта относятся:

-

отсутствие первичных документов;

-

отсутствие учётных регистров;

-

систематическое (два или более раза за год) неверное отражение в учёте и отчётности фактов хозяйственной жизни.

Как исправить ошибки прошлых лет в налоговом учёте

От чего зависит порядок исправления ошибок в налоговом учёте

В отличие от бухучёта, для налоговых ошибок нет понятия «существенности». С точки зрения правил исправления ошибки в налоговом учёте можно разделить на три группы:

1. Не повлияли на сумму налога.

2. Привели к недоплате налога.

3. Привели к переплате налога.

Рассмотрим порядок исправления ошибок для каждого из этих вариантов.

Как исправить ошибки, которые не влияют на сумму налога

В общем случае налогоплательщик не обязан исправлять ошибки в декларации, которые не повлияли на сумму налога. Изменение декларации в такой ситуации — это право, а не обязанность налогоплательщика (п. 1 ст. 81 НК РФ).

Здесь речь идёт о различных опечатках: в отчётном периоде, названии компании, ИНН/КПП, ОКТМО, ФИО руководителя и т.п. Но на практике многое зависит от того, где именно допущена ошибка.

Если ошиблись в периоде или в ИНН, то лучше сдать исправленную форму. В противном случае налоговики, ориентируясь на правильный ИНН в своей базе данных, могут решить, что организация вовсе не сдала декларацию за данный период.

Бывают ситуации, когда исправлять декларацию при технических ошибках будет необходимо. При сдаче отчётности в электронном виде, если ошибки выявят при автоматической контрольной проверке, система не пропустит декларацию. Например — это неверное указание кода ИФНС, в которую сдают отчёт.

При незначительных опечатках, например, в ФИО директора, новый отчёт действительно можно не сдавать. Здесь важно учесть, что каждая «лишняя» уточнённая декларация привлекает внимание налоговиков к компании и повышает риск назначения выездной проверки (п. 4 ст. 89 НК РФ).

Как исправить ошибки, которые привели к недоплате налога

Налогоплательщик обязан исправить ошибки, если выяснилось, что в результате он недоплатил налог. В общем случае следует исправить ошибки в периоде, когда они были совершены и подать уточнённую декларацию (п. 1 ст. 54 НК РФ, п. 1 ст. 81 НК РФ).

Для налога на прибыль одна из типичных ошибок — включение части прямых расходов в состав косвенных. Косвенные расходы налогоплательщик может списать в текущем периоде в полном объёме, а прямые он должен включать только в той части, в которой они приходятся на проданную продукцию, товары, выполненные работы или оказанные услуги. Мы рассказывали как разделить прямые и косвенные расходы в налоговом учёте в этой статье.

При УСН налогоплательщики часто признают для налогового учёта расходы, которые не входят в закрытый список, приведённый в п. 1 ст. 346.16 НК РФ.

Кроме занижения суммы платежей в бюджет, подать уточнённую декларацию нужно в следующих случаях:

1. В исходной декларации была указана не вся необходимая информация (п. 1 ст. 81 НК РФ).

2. Налоговики по результатам камеральной проверки направили требование о внесении исправлений в декларацию и налогоплательщик не возражает (п. 3 ст. 88 НК РФ).

Однако налогоплательщик имеет право исправить ошибки, приведшие к занижению налога, в текущем периоде, если период, в котором допущена ошибка, определить невозможно (п. 1 ст. 54 НК РФ). В этом случае уточнённую декларацию подавать не нужно, все корректировки будут учтены в налоговой отчётности за текущий период. Для этого в декларации по налогу на прибыль есть специальная строка 400 приложения 2 к листу 02.

Также не нужно подавать уточнённую декларацию, если налог доначислен в ходе проверки и налоговики по её итогам не потребовали от налогоплательщика сдать новый отчёт (письмо ФНС РФ от 21.11.2012 № АС-4-2/19576).

Пример 5.

Компания из-за неверного распределения расходов между прямыми и косвенными занизила облагаемую базу по налогу на прибыль в третьем квартале 2022 года на 100 тыс. руб.

Ошибка была обнаружена во втором квартале 2023 года. В этом случае нужно провести исправление ошибки в регистре налогового учёта за 3 квартал 2022 года, сдать уточнённые декларации за 9 месяцев 2022 года и за 2022 год в целом, а также доплатить налог на прибыль в сумме 20 тыс руб. и пени.

Теперь предположим, что выявить период, в котором совершена ошибка, не удалось. В этом случае нужно включить 100 тыс. руб. во внереализационные доходы в периоде выявления — в декларацию за 1 полугодие 2023 года и далее в отчёты за 9 месяцев 2023 года и 2023 год.

Как исправить ошибки в налоговом учёте, которые привели к переплате налога

При переплате налога из-за ошибки налогоплательщик в общем случае не обязан подавать уточнённую декларацию, но имеет право это сделать (п. 1 ст. 81 НК РФ).

Такие ошибки часто возникают из-за того, что документы, подтверждающие расходы, приходят с опозданием, уже после закрытия периода и сдачи отчётности. В этом случае налогоплательщик имеет право принять их к учёту в текущем периоде.

Но есть ситуация, когда, по мнению Минфина, при переплате тоже обязательно подать уточнённую декларацию за прошедший период. Это случай, когда в прошедшем периоде из-за занижения расходов налог был переплачен, но в текущем периоде получен убыток (письмо Минфина РФ от 06.04.2020 № 03-03-06/2/27064).

Однако позиция Верховного Суда РФ по этому вопросу отличается от мнения налоговиков. Суд считает, что рассматривать результат расчётов с бюджетом (переплата или недоимка) следует не отдельно в периоде возникновения ошибки или в периоде корректировки, а в целом за все время с момента возникновения ошибки до даты корректировки. Если за указанный период в целом налог был переплачен, то исправлять ошибку можно в периоде обнаружения (определение ВС РФ от 12.04.2021 № 306-ЭС20-20307). Суды при рассмотрении подобных ситуаций в дальнейшем будут ориентироваться на позицию ВС РФ.

Ещё один особый случай относится к упрощёнке с объектом «Доходы». При этом спецрежиме налогоплательщик может уменьшить сумму налога на страховые взносы. Если он забыл это сделать ранее, то провести корректировку текущим периодом нельзя, так как уменьшить налог можно только за тот период, когда взносы были фактически уплачены. В этом случае для корректировки переплаты по налогу обязательно нужно будет подать уточнённую декларацию за прошедший период.

Как сдавать уточнённую налоговую декларацию и урегулировать расчёты по налогу

В общем случае НК РФ не регламентирует сроки предоставления уточнённой налоговой декларации. Есть только одно исключение. Если налоговики затребовали исправленную декларацию в рамках камеральной проверки, то её необходимо сдать в течение пяти дней после получения требования (п. 3 ст. 88 НК РФ). За нарушение этого срока предусмотрен штраф в размере 5 000 руб (п. 1 ст. 129.1 НК РФ).

В любом случае уточнённую декларацию нужно подать в ту ИФНС, где налогоплательщик зарегистрирован сейчас, вне зависимости от того, в какую инспекцию была подана первичная декларация. Сдавать новую декларацию нужно по той же форме и тем же способом, что была сдана первичная.

В новой декларации нужно заполнить все разделы, а не только те, в которых допущены ошибки. Суммы должны быть полные, а не разница между ошибочными и верными.

Номер корректировки на титульном листе нужно указывать, исходя из того, что первичная декларация имеет номер «0». У первой исправленной декларации будет номер «1», если потребуются еще исправления за тот же период, то номер «2» и т.д. В случае, если на момент выявления ошибки декларация за исправляемый период ещё не подана, то отчёт с верными данными нужно сдать, как первичный, с номером «0».

Чтобы не было вопросов от налоговиков, можно вместе с исправленной декларацией сразу предоставить пояснения, хотя формально такой обязанности у налогоплательщика нет. В общем случае пояснения можно составить в свободной форме, но для НДС есть специальный электронный формат (письмо ФНС РФ от 16.12.2016 № ММВ-7-15/682@).

Если по результатам исправления потребуется доплатить налог, то перед тем, как подать уточнённую форму, нужно сначала пополнить единый налоговый счёт (ЕНС). Переплата по ЕНС на момент подачи уточнённой декларации должна покрывать сумму неуплаченного налога и пени.

Если после подачи новой декларации сформируется положительное сальдо по ЕНС, то налогоплательщик может вернуть переплату (ст. 79 НК РФ) или зачесть её в счёт других платежей, своих или иного лица (ст. 78 НК РФ).

С 2023 года в связи с введением ЕНС не действует трёхлетнее ограничение на возврат или зачёт переплаты. Но речь идёт только о платежах, перечисленных после 01.01.2020 года. Излишне уплаченные до этой даты налоги и взносы не вошли в начальное сальдо по ЕНС на 31.12.2022. Поэтому вернуть эти суммы в 2023 году или позднее просто по заявлению не получится.

Чтобы вернуть налоги, уплаченные до 2020 года, налогоплательщик должен доказать в суде, что узнал о переплате позднее и этого момента ещё не прошло три года.

Что будет, если не исправлять ошибки в налоговом учёте

За искажение данных налогового учёта предусмотрена ответственность по статье 120 НК РФ. Это штраф до 30 тыс. руб., либо в размере 20% от суммы неуплаченного налога, если в результате нарушения была занижена налоговая база.

За неуплату или неполную уплату налогов или других обязательных платежей установлена ответственность по статье 122 НК РФ:

1. Штраф в размере 20% от неуплаченной суммы, если нарушение допущено неумышленно.

2. Штраф в размере 40% от недоимки — при наличии умысла. Например, если налогоплательщик использовал для снижения облагаемой базы «схемы» с участием фирм-однодневок.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831, erid: LjN8KKCXg

Автор статьи

Анастасия Владимировна Селиванова

Аттестованный налоговый консультант. Автор и разработчик курсов: «Бухгалтерский и налоговый учет», «1С Бухгалтерия», «1С Управление торговлей (Торговля и склад)», «Продвинутый бухгалтер». Соучредитель УЦ Профирост. Директор.Эксперт в области ведения бухгалтерского и налогового учета на предприятии.

Порядок исправления ошибок прошлых лет в бухучете зависит от вида ошибки. Для существенных и несущественных ошибок есть отдельные правила (разд. II ПБУ 22/2010).

Как отличить ошибку от новой информации

Существенные и несущественные ошибки прошлых лет исправляйте в учете по-разному

Не каждая на первый взгляд ошибка действительно будет таковой. Например, бухгалтер получил от поставщика документы и отразил операцию в учете. Позже контрагент скорректировал цену товара и представил исправленную первичку. Закон считает подобные уточнения не ошибкой, а новой информацией (п. 2 ПБУ 22/2010, утв. приказом Минфина от 28.10.2010 № 63н). Изменение цены товара — это новый факт хозяйственной жизни. Его отражают отдельной операцией.

Ошибка — это неверное или неполное отражение работы предприятия в учете и отчетности. Например, бухгалтер допустил неточности в вычислениях или неверно оценил факт хозяйственной деятельности, действовал вразрез с учетной политикой, неправильно применил ПБУ или ФСБУ. Устраняйте подобные ошибки, опираясь на ПБУ 22/2010.

Ошибки в бухучете бывают существенные и несущественные. Существенная ошибка значительно влияет на финансовые показатели компании. Критерий существенности определите для себя самостоятельно и закрепите в учетной политике. Чаще всего устанавливают порог в 5 процентов. В учетной политике используют формулировку: «Ошибка считается существенной, если она приводит к искажению статьи бухгалтерской отчетности за год более чем на 5 процентов».

Правила, как исправлять ошибки

Если ошибка возникла в текущем году, ее легко устранить. Скорректируйте учет в месяце, когда обнаружили ошибку (п. 5 ПБУ 22/2010). Сложнее исправить прошлогоднюю ошибку, которую нашли после утверждения отчетности. Тут опирайтесь на существенность ошибки.

Важная деталь

Если компания ведет учет упрощенно, все ошибки можно исправлять как несущественные. Пересчитывать показатели предыдущей отчетности не нужно (п. 9 ПБУ 22/2010).

Несущественные ошибки прошлых лет. Исправляйте в зависимости от времени обнаружения. Если нашли ошибку до подписания отчетности, сделайте сторнирование или дополнительную запись декабрем того года, в котором допущена ошибка (п. 6 ПБУ 22/2010).

Ошибку нашли уже после подписания годовой бухотчетности? Исправьте ее в месяце обнаружения. В результате исправления могут возникнуть прибыль или убыток: отразите их в составе прочих доходов или прочих расходов периода текущего года (п. 14 ПБУ 22/2010).

Пример 1. Как исправить несущественную ошибку 2022 года, которую нашли после утверждения бухотчетности

В апреле 2023 года бухгалтер ООО «Ромашка» обнаружил, что в октябре 2022 года неверно отразил выручку от реализации товара: 100 000 руб. (в том числе НДС — 16 666,67 руб.) вместо 120 000 руб. (в том числе НДС — 20 000 руб.). Ошибку признали несущественной. На дату обнаружения ошибки бухгалтер сделал проводки:

|

ДТ 62 КТ 91 субсчет «Прочие доходы» 20 000 руб. скорректирована выручка за октябрь 2022 года; |

120 000 – 100 000 |

||

|

Дт 91 субсчет «Прочие расходы» 3333,33 руб. скорректирована сумма НДС за октябрь 2022 года; |

20 000 – 16 666,67 |

||

|

ДТ 99 КТ 68 субсчет «Налог на прибыль» 3333,33 руб. отражена сумма налога на прибыль за 2022 год к доплате. |

(20 000 ₽ – 3333,3 ₽) × 20% |

Из-за ошибки налог на прибыль за 2022 год был занижен, поэтому бухгалтер подал уточненку. Так как исправления не повлияли на налог на прибыль за 2023 год, то в отчете о финансовых результатах за 2023 год сумму 3333,33 руб. бухгалтер отразил отдельной строкой после строки текущего налога на прибыль (п. 22 ПБУ 18/02).

Существенные ошибки прошлых лет. Порядок исправления существенных ошибок, выявленных после отчетного года, зависит от периода их обнаружения. Вспомнить правила поможет таблица.

Как и когда исправлять существенные ошибки прошлого года

|

Когда обнаружили |

Как исправить |

Когда исправить |

Основание |

|

До даты подписания годовой бухгалтерской отчетности |

Сторнировать или сделать дополнительную запись |

В декабре прошлого года |

П. 6 ПБУ 22/2010 |

|

После подписания, но до утверждения бухотчетности |

Сторнировать или сделать допзапись. Отчетность сформировать и подписать заново |

В декабре прошлого года |

П. 7, 8 ПБУ 22/2010 |

|

После утверждения бухотчетности |

Сделать корректировочные записи со счетом 84. Изменения прошлых лет отразить в текущей отчетности без уточнения периода ошибки. В пояснениях к отчетности указать характер ошибки и суммы корректировок по каждой статье |

В месяце, когда обнаружили ошибку |

Подп. 1 п. 9 ПБУ 22/2010 |

Пример 2. Как исправить существенную ошибку 2022 года, которую нашли после утверждения бухотчетности

В апреле 2023 года бухгалтер обнаружил, что в течение 2022 года арендную плату за помещение дважды учитывали в расходах. Причем происходило это ежемесячно. Сумма излишне начисленной арендной платы — 1 200 000 руб. Ошибку признали существенной. В апреле 2023 года бухгалтер сделал корректировочные проводки:

|

ДТ 76 КТ 84 1 200 000 ₽ cкорректирована сумма излишне начисленной в 2022 году арендной платы; |

|

|

ДТ 84 КТ 68 субсчет «Налог на прибыль» 240 000 руб cкорректирована сумма налога на прибыль за 2022 год. |

1 200 000 ₽ × 20% |

«Бухгалтерская энциклопедия «Профироста»

06.04.2023

Информацию на странице ищут по запросам: бухгалтерский учет, исправление ошибок в учете, как исправить ошибку если сдали баланс.

Материал подготовлен с использованием информации системы ГлавБух

В 2015 году были внесены поправки относительно особенностей корректировки ошибок предыдущих периодов в бухучете. До 2015 года ошибки фиксируются в доходах и тратах нынешнего периода. Они оказывают воздействие на финансовые показатели текущего года. На данный момент суммы корректировки ошибки фиксируются с применением счета 84. Он предназначен для отражения нераспределенной прибыли или убытка, который не был возмещен. Основное нововведение 2015 года – необходимость фиксации проведенных корректировок в отчетности. Бухгалтер должен принять во внимание новый порядок исправления ошибок.

Как исправлять в бухгалтерском учете несущественные ошибки прошлых лет?

Основная информация

В бухучете могут быть выявлены ошибки следующих видов:

- В текущем отчетном периоде (обнаружены до завершения года).

- В текущем отчетном периоде (обнаружены после завершения года, но до времени утверждения отчетности за данный период).

- В периоде, предшествующем текущему году.

Как исправлять в бухгалтерском учете существенные ошибки прошлых лет?

Первые два вида отражаются в бухучете в стандартном порядке. Претерпело изменения только исправление ошибок последнего вида.

Что собой представляет ошибка?

Ошибка представляет собой внесение неверной информации о хозяйственной работе предприятия в бухучет и отчетность. Ошибкой также признается отсутствие данных об осуществленных операциях. Однако в ПБУ имеется значимая оговорка: неточности и отсутствие данных при фиксации проведенных операций, обнаруженные при получении сведений, ошибкой признаваться не будут.

К примеру, если контрагент передал компании информацию о наличии ошибок в первичной документации, а осуществленная операция на основании переданных бумаг уже отражена, ошибкой это считаться не будет. Обосновывается это тем, что сама компания не виновата в возникновении неточностей. Поэтому корректировка в данном случае не требуется.

Какие могут быть последствия для исполнитель при корректировке выручки прошлого года?

Почему возникают ошибки?

Появление неточностей происходит по множеству причин. Рассмотрим самые распространенные:

- Некорректное использование законов, касающихся бухучета.

- Неправильное применение учетной политики.

- Неверно произведенные вычисления.

- Неверная классификация и оценка операций, проведенных в процессе хозяйственной деятельности.

- Лица с соответствующими полномочиями допускают недобросовестность в работе.

Данная информация указана в пункте 2 ПБУ. Неточности могут быть как существенными, так и несущественными. Однако в законе не указывается, по каким параметрам можно определить существенность. Поэтому эти параметры могут устанавливаться предприятием самостоятельно. Выбранные признаки существенности должны быть прописаны в учетной политике.

Особенности исправления ошибок

Все обнаруженные неточности, согласно пункту 4 ПБУ, нужно откорректировать. Аналогично исправляются сведения, неправильно отраженные из-за допущенной ранее ошибки. Корректировки должны вносится с подтверждением в виде первичной документации. Потребуется также сформировать бухгалтерские справки. В данных бумагах нужно указать обоснование коррекций. То есть, указывается, что была допущена ошибка.

После того как была обнаружена неточность, следует выполнить соответствующие исправления. В этом помогут следующие данные:

- Неточность допущена в предыдущем периоде. Отчетность пока не утверждена. Ошибка признана несущественной. В этом случае корректировки вносятся за декабрь предыдущего года. Отчетность нужно переписать полностью. Обоснование: пункт 6 ПБУ.

- Неточность была допущена в предыдущем периоде, выявлена в текущем году. Признана существенной. Отчетность за период, в котором есть ошибка, создана, проставлены подписи. Однако документ пока не был передан лицам, не относящимся к самому предприятию. Можно выделить две стадии исправления: коррекция неточностей за декабрь предыдущего года, создание новой отчетности со всеми исправлениями, проставление необходимых подписей. Обоснование: пункт 7 ПБУ.

- Все данные аналогичны предыдущему случаю. Отличие – отчетность создана, подписана и предоставлена внешним лицам. Однако пока документ не утвержден. Коррекция проводится в декабре предыдущего периода. Отчетность требуется создать заново. Документ заверяется руководителем предприятия, после чего предоставляется внешним лицам. Обоснование: пункт 8 ПБУ.

- Данные аналогичны предыдущему случаю с отличием в том, что документ уже был утвержден. Коррекция проводится в том году, когда неточности были обнаружены. Вносить исправления в отчетность предыдущего года не требуются. Все коррекции фиксируются в отчетности текущего периода. В отчетность вносятся пояснения. В частности, фиксируется специфика исправленной неточности, суммы корректировок по каждой ошибке. Обоснование: пункт 10 и 15 ПБУ.

- Была обнаружена неточность за любой из предыдущих периодов. Исправления нужно вносить в периоде, когда неточность была обнаружена. Изменять корректировки в отчетность за предыдущий год не нужно. Не требуется также подавать данные об исправлениях. Обоснование: пункт 14 ПБУ.

Изменение неправильно указанной информации зависит от специфики ошибки: время обнаружения, существенность.

Отражение в бухучете

Используемые проводки также определяются в зависимости от времени обнаружения ошибки и ее существенности. К примеру, могут применяться следующие проводки:

- ДТ 44 КТ 60 (сторнирование долга перед поставщиками).

- ДТ 90-2 КТ 44 (сторнирование трат по стандартным направлениям деятельности).

- ДТ 44 КТ 60 (фиксация долга перед поставщиком).

- ДТ 20 КТ 68 (доначисление налогов).

Проводятся исправления с использованием счетов учета трат, доходов. Если специалист не указал доход или завысил траты, применимы следующие проводки:

- ДТ 62, 76. КТ 84 (обнаружение незафиксированного дохода или завышенных трат).

Если допущенная неточность привела к тому, что специалист не зафиксировал расход или завысил прибыль, понадобится следующая проводка:

- ДТ 84 КТ 60, 76 (обнаружение незафиксированного расхода или завышенного дохода).

Исправление неточностей должно проводится в соответствии с новыми правилами.

Порядок исправления ошибок с примером

Для корректировки применяются следующие счета:

- Счет 91, если ошибка признана несущественной или учет ведется малой организацией.

- Счет 84, если ошибка признана серьезной.

Пример

В специализированную программу были внесены сведения касательно продукции, приобретенной 14 апреля 2015 года. Траты при покупке были завышены на 100 рублей. Исходя из этого произошел излишний вычет НДС (перерасход составил 18 рублей). Ошибка была найдена 20 ноября 2016 года. Исправление должно быть проведено в этот же период. Выполняться оно будет со следующими проводками:

- ДТ 19 КТ 60. Пояснение: сторнирование ошибки при учете входного налога. Сумма: 18 рублей.

- ДТ 68 КТ 19. Пояснение: сторнирование суммы входного налога, который был принят к вычету по ошибке.

- ДТ 60 КТ 91-1. Пояснение: учет обнаруженного показателя дохода. Сумма: 100 рублей.

В 1С при внесении записей в книгу приобретений за отчетный период требуется создать запись с ошибкой со знаком «минус». Также проставляется галочка «Запись дополнительного листа». В колонке с корректируемым периодом указывается дата 30 июня 2015 года. Затем требуется создать новую декларацию по налогам с исправленными ошибками за 2 квартал 2015 года. Программа выполняет проводки с корректировками в завершении отчетного времени – 31 декабря 2016 года.

С 01.01.2019 вступил в действие федеральный стандарт бухгалтерского учета для организаций государственного сектора «Учетная политика, оценочные значения и ошибки» (утв. приказом Минфина России от 30.12.2017 № 274н). Стандарт ввел новый порядок отражения исправления ошибок прошлых лет в учете и отчетности. В этой статье эксперты 1С рассказывают о нормативном регулировании исправления ошибок прошлых лет и о методике исправления таких ошибок, реализованной в программе «1С:Бухгалтерия государственного учреждения 8».

Нормативное регулирование исправления ошибок прошлых лет

В соответствии с пунктом 2 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению, утв. приказом Минфина России от 01.12.2010 № 157н:

Выдержка из документа:

«…в бухгалтерском учете подлежит отражению информация, не содержащая существенных ошибок и искажений, позволяющая ее пользователям положиться на нее, как на правдивую;

наличие ошибок и (или) искажений по показателям (аналитическим показателям) бухгалтерской (финансовой) отчетности субъекта учета, не влияющих на экономическое решение учредителей учреждения (пользователей информации), принимаемое на основании данных такой бухгалтерской (финансовой) отчетности, и не формирующих показатели, необходимые для оценки (определения) исполнения субъектом учета (субъектом отчетности) условий получения субсидий бюджетными (автономными) учреждениями, условий получения бюджетных кредитов, межбюджетных трансфертов, иных бюджетных ограничений, не влияет на достоверность бухгалтерской (финансовой) отчетности;»

Приказом от 30.12.2017 № 274н Минфин России утвердил федеральный стандарт бухгалтерского учета для организаций государственного сектора «Учетная политика, оценочные значения и ошибки». Новые правила вступили в силу с 01.01.2019.

Согласно Стандарту «Учетная политика, оценочные значения и ошибки»:

Выдержка из документа

«Ошибкой в бухгалтерской отчетности считаются пропуск и (или) искажение, возникшие при ведении бухгалтерского учета и (или) формировании бухгалтерской отчетности в результате неправильного использования информации о фактах хозяйственной жизни отчетного периода, которая была доступна на дату подписания отчетности и должна была быть получена и использована при ее подготовке (далее — ошибка отчетного периода).»

(п. 27 Стандарта)

«Исправление выявленной ошибки производится в бухгалтерском учете дополнительной бухгалтерской записью либо бухгалтерской записью способом «Красное сторно» и дополнительной бухгалтерской записью.»

(п. 28 Стандарта)

Стандарт ввел новый порядок отражения исправления ошибок прошлых лет в учете и отчетности. Ошибка отчетного периода, выявленная после даты утверждения годовой бухгалтерской (финансовой) отчетности, отражается путем выполнения в соответствии с пунктом 28 Стандарта записей по счетам бухгалтерского учета в период (на дату) обнаружения ошибки и (или) ретроспективного пересчета бухгалтерской (финансовой) отчетности.

Корректировке подлежат сравнительные показатели, раскрываемые в бухгалтерской (финансовой) отчетности за отчетный год, начиная с того предшествующего года, в котором была допущена ошибка, за исключением случаев, когда осуществление такой корректировки не представляется возможным. Скорректированные сравнительные показатели предшествующего года (годов) приводятся в бухгалтерской (финансовой) отчетности отчетного года обособленно с отметкой «Пересчитано» (п. 33 Стандарта).

Приказом Минфина России от 31.03.2018 № 64н в Единый план счетов бухгалтерского учета введены специальные счета бухгалтерского учета для обособления операций, связанных с исправлением ошибок прошлых лет, выявленных в отчетном периоде:

- 401 18 «Доходы финансового года, предшествующего отчетному»;

- 401 19 «Доходы прошлых финансовых лет»;

- 401 28 «Расходы финансового года, предшествующего отчетному»;

- 401 29 «Расходы прошлых финансовых лет»;

- 304 84 «Консолидируемые расчеты года, предшествующие отчетному»;

- 304 94 «Консолидируемые расчеты года иных прошлых лет»;

- 304 86 «Иные расчеты года, предшествующего отчетному»;

- 304 96 «Иные расчеты прошлых лет».

Согласно пункту 18 Инструкции № 157н, дополнительные бухгалтерские записи по исправлению ошибок, а также исправления способом «Красное сторно» оформляются первичным учетным документом, составленным субъектом учета — Справкой, в которой содержится информация по обоснованию внесения исправлений, наименование исправляемого регистра бухгалтерского учета (Журнала операций), его номер (при наличии), а также период, за который он составлен, и период, в котором были выявлены ошибки.

Бухгалтерские записи по исправлению ошибок прошлых лет подлежат обособлению в бухгалтерском (бюджетном) учете и бухгалтерской (финансовой) отчетности в отдельном Журнале по прочим операциям, содержащем отметку «Исправление ошибок прошлых лет».

Обороты по исправлению ошибок прошлых лет в корреспонденции со специальными счетами 304 84, 304 94, 304 86, 304 96, 401 18, 401 28, 401 19, 401 29 отражаются в составе Сведений об изменении остатков валюты баланса (ф. 0503173, 0503773) в графе 6 (по причине 03 — Исправление ошибок прошлых лет). И при этом в остальных отчетах исключаются из оборотов отчетного года, а включаются в остатки на начало отчетного года.

Однако в Инструкциях по применению Плана счетов бюджетного учета, утв. приказом Минфина России от 06.12.2010 № 162н, по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. приказом Минфина России от 16.12.2010 № 174н, по применению Плана счетов бухгалтерского учета автономных учреждений, утв. приказом Минфина России от 23.12.2010 № 183н, не приведены бухгалтерские записи по специальным счетам исправления ошибок прошлых лет.

Разъяснения по применению Стандарта «Учетная политика, оценочные значения и ошибки» доведены письмом Минфина России от 31.08.2018 № 02-06-07/62480 «О направлении Методических указаний по применению положений СГС „Учетная политика, оценочные значения и ошибки»».

Согласно пункту 14 Методических рекомендаций:

Выдержка из документа

«…Ошибка отчетного периода классифицируется в зависимости от периода, в котором она была допущена:

ошибка отчетного года — ошибка в бухгалтерской (финансовой) отчетности допущена в периоде (в году), за который субъект учета не сформировал бухгалтерскую (финансовую) отчетность (промежуточную или годовую), либо в периоде, за который годовая бухгалтерская (финансовая) отчетность сформирована, но не утверждена (осуществляются мероприятия по камеральной проверке годовой бухгалтерской (финансовой) отчетности, внутреннему финансовому контролю, внешнему финансовому контролю, а также внутреннему контролю или внутреннему финансовому аудиту);

ошибка прошлых лет — ошибка в бухгалтерской (финансовой) отчетности допущена в периоде, за который годовая бухгалтерская (финансовая) отчетность утверждена (завершены мероприятия по внешнему финансовому контролю).

Ошибка в бухгалтерской (финансовой) отчетности, допущенная в отчетном периоде и выявленная по результатам внутреннего финансового контроля, внешнего финансового контроля, а также внутреннего контроля или внутреннего финансового аудита представленной (принятой) бухгалтерской (финансовой) отчетности, по решению субъекта консолидированной отчетности или органа, уполномоченного принимать бухгалтерскую (финансовую) отчетность (далее — уполномоченный орган), исходя из существенности ошибки, повлиявшей на достоверность бухгалтерской (финансовой) отчетности, исправляется в бухгалтерском учете и (или) бухгалтерской (финансовой) отчетности как ошибка отчетного года или ошибка прошлых лет.

Ошибка отчетного периода, выявленная после завершения мероприятий по внешнему финансовому контролю, исправляется в бухгалтерском учете и (или) бухгалтерской (финансовой) отчетности как ошибка прошлых лет.»

Согласно пункту 28 Стандарта, пункту 17 Методических рекомендаций ошибка прошлых лет, допущенная при ведении бухгалтерского учета, исправляется в бухгалтерском учете дополнительной бухгалтерской записью либо бухгалтерской записью способом «Красное сторно» и дополнительной бухгалтерской записью по счетам бухгалтерского учета в период (на дату) обнаружения ошибки и ретроспективного пересчета бухгалтерской (финансовой) отчетности.

Как видно из положений Стандарта и Методических рекомендаций по его применению, исправление ошибок прошлых лет производится, как и исправление ошибок текущего года, в текущем периоде и теми же записями, только с применением специальных счетов. Исправительные операции отражаются в отдельном регистре — Журнале по прочим операциям (ф. 0504071) с признаком «Исправление ошибок прошлых лет» (п. 17 Методических рекомендаций).

Информация из Журнала по прочим операциям (ф. 0504071) с признаком «Исправление ошибок прошлых лет» отражается в оборотах Главной книги (ф. 0504072) в момент обнаружения ошибки прошлых лет и осуществления корректировочных записей (п. 17 Методических рекомендаций).

Методика исправления ошибок прошлых лет в «1С:Бухгалтерии государственного учреждения 8»

Методические рекомендации не содержат методику применения специальных счетов для формирования бухгалтерских записей, в пункте 17 раздела V «Исправление ошибок в бухгалтерской (финансовой) отчетности» Методических рекомендаций приведены только 2 примера ошибок прошлых лет и их исправления по новым правилам — с применением счетов 304 84, 304 94, 401 18, 401 28, 401 19, 401 29.

Методологи 1С провели работу по сбору примеров ошибок, сформировали таблицу с вариантами отражения исправления по-старому и по-новому. Из анализа таблицы выявлена закономерность — в каких случаях какие специальные счета применяются.

В документах программы «1С:Бухгалтерия государственного учреждения 8» реализован общий механизм исправления ошибок, который предполагает, что пользователь исправляет ошибку прошлых лет, как ошибку текущего года, — в обычном порядке. Далее производится конвертация «обычных» проводок в проводки по исправлению ошибок прошлых лет.

При формировании проводок по исправлению ошибок прошлых лет «обычные» счета заменяются на соответствующие специальные счета исправления ошибок прошлых лет.

В Таблице 1 приведено соответствие «обычных» счетов Единого плана счетов и специальных счетов исправления ошибок прошлых лет.

|

Счет до исправления |

Счет исправления ошибок (прошлого года) |

Счет исправления ошибок (ранее прошлого года) |

|

401.10 |

401.18 |

401.19 |

|

401.20 |

401.28 |

401.29 |

|

304.04 |

304.84 |

304.94 |

|

остальные счета |

304.86 |

304.96 |

Примечание:

Предполагается, что Стандарт «Учетная политика, оценочные значения и ошибки» не применяется для исправления проводок по забалансовым счетам, проводок со счетами учета денежных средств, проводок по счетам санкционирования (500.00). Поэтому под остальными счетами подразумеваются счета, кроме 500.00, счетов учета денежных средств и забалансовых счетов.

Для конвертации «обычных» проводок документов в бухгалтерские записи с применением специальных счетов исправления ошибок прошлых лет разработан специальный алгоритм, который может применяться в документах начиная с 01.01.2019.

При конвертации бухгалтерских записей анализируется каждая проводка, которая была бы сформирована в обычном порядке. Конвертация выполняется по следующим правилам:

- Если в проводке есть счета 401.10, 401.20, 304.04, они заменяются на соответствующий специальный счет по Таблице 1. Например, в проводке Дебет 101.ХХ.310 Кредит 401.10.199 счет 401.10 будет заменен на счет 401.18 (если исправляется ошибка прошлого года) или 401.19 (если исправляется ошибка ранее прошлого года). После конвертации получим Дебет 101.00.310 Кредит 401.18.199.

- Если в проводке нет ни одного счета, для которого предусмотрены специальные счета исправления ошибок, проводка разбивается на две — в корреспонденции со счетом 304.86 или 304.96 (в зависимости от того, это ошибка прошлого года или более ранних лет).

Например, нет ни одного счета, для которого есть специальный счет исправления ошибок в проводке:

Дебет 101.ХХ.310 Кредит 106.01.310.

Поэтому при конвертации получим две проводки:

Дебет 101.ХХ.310 Кредит 304.86.73Х;

Дебет 304.86.83Х Кредит 106.01.310.

Предполагается следующий порядок исправления ошибок прошлых лет:

- исправить ошибку прошлых лет, как ошибку текущего года;

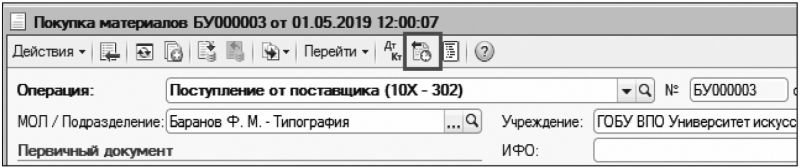

- далее нажать кнопку Исправление ошибок прошлых лет в верхней командной панели документа (см. рис. 1);

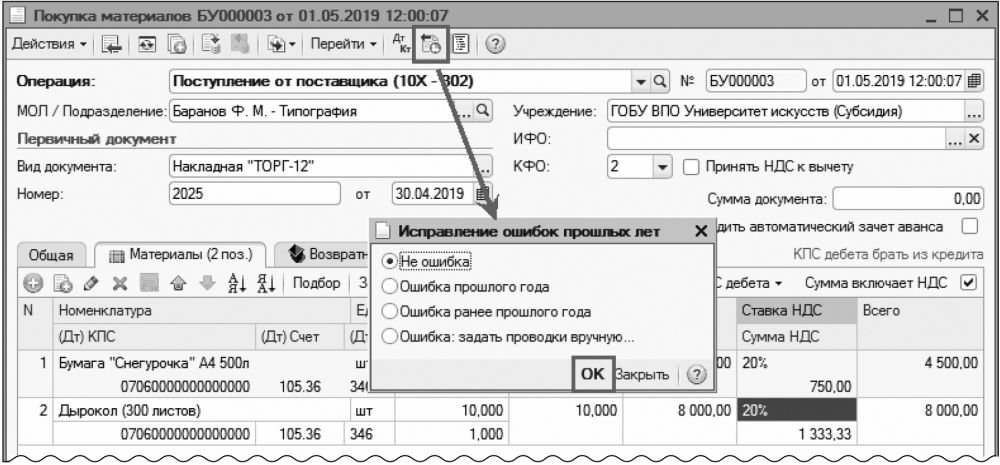

- в открывшейся форме Исправление ошибок прошлых лет (рис. 2) выбрать способ исправления ошибок:

- Не ошибка;

- Ошибка прошлого года;

- Ошибка ранее прошлого года;

- Ошибка: задать проводки вручную…

Рис. 1

Рис. 2

Затем следует нажать ОК.

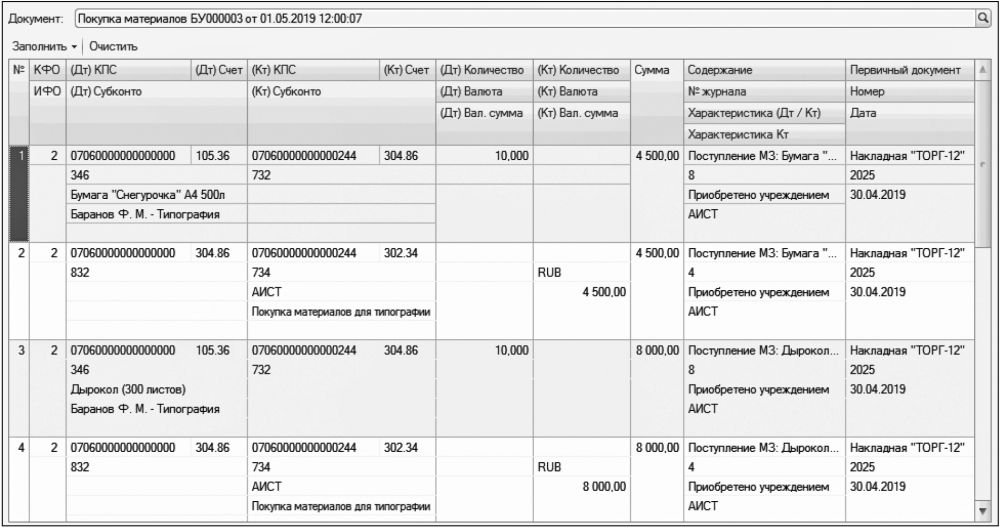

После проведения документа в программе формируются проводки с применением специальных счетов исправления ошибок согласно выбранному периоду (рис. 3).

Рис. 3

Особенности способов исправления ошибок:

- Не ошибка — при этом способе исправления ошибок при проведении документа формируются «обычные» проводки текущего периода (без специальных счетов исправления ошибок);

- Ошибка прошлого года и Ошибка ранее прошлого года — при этих способах при проведении документа формируются проводки с применением специальных счетов исправления ошибок прошлых лет;

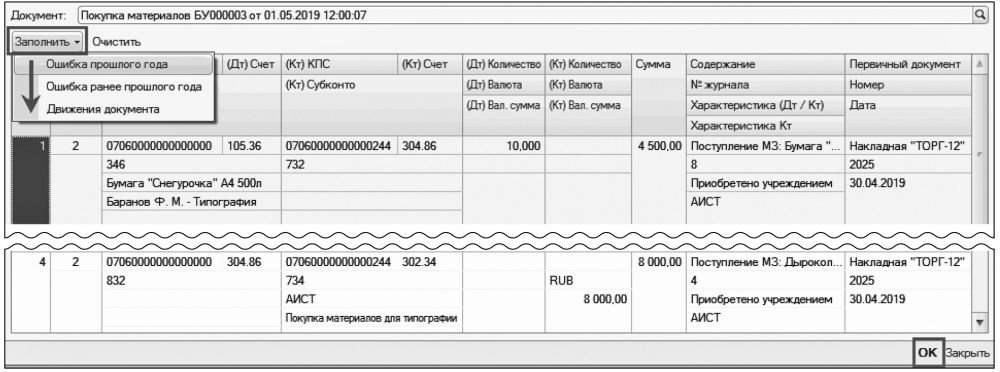

- Ошибка: задать проводки вручную… — применяется, если бухгалтерские записи, сформированные при вариантах Ошибка прошлого года и Ошибка ранее прошлого года, не подходят. По кнопке ОК открывается форма редактирования регистра бухгалтерии, где следует ввести бухгалтерские записи, которые документ должен сформировать при проведении. Таблицу рекомендуется предзаполнить сконвертированными проводками (с применением специальных счетов исправления ошибок прошлых лет) по кнопке Заполнить (рис. 4), выбрав вариант конвертации Ошибка прошлого года, Ошибка ранее прошлого года или Движения документа. Предзаполненные записи можно редактировать. При проведении документа в регистр бухгалтерии запишутся сконвертированные проводки с учетом исправлений.

Рис. 4

Способ Ошибка: задать проводки вручную… следует использовать, только если не подходят способы Ошибка прошлого года и Ошибка ранее прошлого года.

Не стоит использовать ручное редактирование проводок по исправлению ошибок прошлых лет для других целей, например для изменения аналитики на счетах (КОСГУ, КПС и т. п.).

Проводки со специальными счетами исправления ошибок будут включены в журнал операций «Журнал по прочим операциям (исправление ошибок прошлых лет)» № 8-ош.

Для создания нового журнала № 8-ош «Журнал операций по прочим операциям (исправление ошибок прошлых лет)» и замены журнала в проводках со счетами исправления ошибок прошлых периодов можно воспользоваться внешней обработкой Журнал ошибок прошлых периодов (файл «ЖурналОшибокПрошлыхПериодов.epf»), которая входит в состав дистрибутива обновления конфигурации начиная с версии БГУ 1.0.55.

Исправление ошибок (текущего периода и прошлых лет) может отражаться тремя способами в зависимости от характера ошибки:

- Ошибочно был введен лишний документ. Например, повторно проведен акт об оказании услуг. В этом случае следует сторнировать лишний документ Акт об оказании услуг (ввести документ Сторно). При этом проводки документа Сторно следует отразить с применением специальных счетов исправления ошибок прошлых лет.

- Ошибочно не был отражен документ. Например, не было отражено оприходование ОС по результатам инвентаризации. В этом случае следует ввести новый учетный документ Оприходование ОС, НМА на счет 101 (102). При этом проводки документа Оприходование ОС, НМА на счет 101 (102) следует отразить с применением специальных счетов исправления ошибок прошлых лет.

- Документ был введен, но содержит ошибки. Например, документом Услуги сторонних организаций отразили увеличение капвложений в дебет счета 106.00, а следовало отнести на текущие расходы — в дебет счета 109.81. В этом случае следует сторнировать документ с ошибкой (ввести на его основании документ Сторно), далее ввести новый правильный учетный документ Услуги сторонних организаций. При этом проводки документов Сторно и нового документа Услуги сторонних организаций следует отразить с применением специальных счетов исправления ошибок прошлых лет.

- Главная

- Правовые ресурсы

- Подборки материалов

- Что считается ошибкой прошлых лет

Что считается ошибкой прошлых лет

Подборка наиболее важных документов по запросу Что считается ошибкой прошлых лет (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Ошибки в учете:

- Бухгалтерская ошибка это

- Исправление несущественных ошибок

- Исправление ошибок прошлых лет в бухгалтерском учете

- Исправление ошибок прошлых лет в бюджетном учете

- Исправление реализации

- Ещё…

Формы документов: Что считается ошибкой прошлых лет

Статьи, комментарии, ответы на вопросы: Что считается ошибкой прошлых лет

Нормативные акты: Что считается ошибкой прошлых лет

Приказ Минфина России от 28.06.2010 N 63н

(ред. от 07.02.2020)

«Об утверждении Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010)»

(Зарегистрировано в Минюсте России 30.07.2010 N 18008)7. Существенная ошибка предшествующего отчетного года, выявленная после даты подписания бухгалтерской отчетности за этот год, но до даты представления такой отчетности акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т.п., исправляется в порядке, установленном пунктом 6 настоящего Положения. Если указанная бухгалтерская отчетность была представлена каким-либо иным пользователям, то бухгалтерская отчетность, в которой выявленная существенная ошибка исправлена (исправленная бухгалтерская отчетность), подлежит повторному представлению этим пользователям.

Рассмотрим, как исправлять недочеты в первичных учетных и других документах соответствии с новыми правилами, вступившими в силу в 2019 г.

- Нормативно–правовое регулирование

- Порядок исправления ошибок прошлых лет в учете

- Правила отражения в отчетности исправленных ошибок прошлых лет

- В программе «1С:Бухгалтерия государственного учреждения 8»

- «1С:Бухгалтерия государственного учреждения 8», ред. 1.0

- «1С:Бухгалтерия государственного учреждения», ред. 2.0

Нормативная база по исправлению ошибок в бухгалтерском учете

Требования к достоверности учета и отчетности для учреждений государственного сектора, и правила по исправлению допущенных ошибок регулируются рядом нормативно-правовых (нормативных) актов, это:

- Инструкция №157н;

- СГС «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора» (утвержден приказом Минфина РФ от 31.12.2016 № 256н) (далее СГС «Концептуальные основы»);

- СГС «Учетная политика, оценочные значения и ошибки» (утвержден приказом Минфина РФ от 30.12.2017 №274 н) далее (СГС «Учетная политика»);

- письмо Минфина РФ от 31.08.2018 № 02-06-07/62480 «О направлении Методических указаний по применению положений СГС «Учетная политика, оценочные значения и ошибки» (далее Методические рекомендации).

Достоверной считается информация полная, нейтральная и не содержащая существенных ошибок – п. 68 СГС «Концептуальные основы». Там же приведены разъяснения критериев. Полной считается информация, которая включает данные и (или) пояснения, сформированные (имеющиеся) на момент формирования отчетности и необходимые для принятия финансовых решений пользователем отчетности. Нейтральность означает, что отбор информации для представления в отчетности осуществляется объективно.

Отсутствие ошибок означает, что формирование данных бухгалтерского учета и составление отчетности осуществлено в соответствии с требованиями законодательства регулирующими ведение бухгалтерского учета и составление отчетности, а также учетной политикой, отвечающей требованиям СГС «Концептуальные основы».

Определение ошибки в бухгалтерской отчетности приведено в п. 27 в СГС «Учетная политика» — это пропуск и (или) искажение, возникшее при ведении бухгалтерского учета и (или) формировании отчетности в результате неправильного использования или не использования информации о фактах хозяйственной жизни отчетного периода, которая была доступна на дату подписания отчетности и должна была быть получена и использована при подготовке отчетности. Приведенное определение признается ошибкой отчетного периода.

Порядок исправления ошибок отчётного периода в учете и сформированной отчетности установлен п.п. 28-32 СГС «Учетная политика» и зависит от этапа: формирование, подписание, представление, проверка и утверждение.

Ошибка предшествующего года – новое понятие, введенное п. 33 СГС «Учетная политика». Это ошибка отчетного периода, выявленная после даты утверждения годовой бухгалтерской (финансовой) отчетности.

Обратите внимание: утвержденная бухгалтерская (финансовая) отчетность за предшествующий год (годы) пересмотру, замене и повторному представлению не подлежит.

Порядок исправления ошибок прошлых лет в учете

В соответствии с п. 18 Инструкции №157н дополнительные бухгалтерские записи по исправлению ошибок, а также исправление ошибок методом «Красное сторно» подлежат оформлению первичным учетным документом – Справкой, в которой необходимо отразить информацию по обоснованию внесения исправлений: наименование исправляемого регистра бухгалтерского учета (Журнала операций), его номер (при наличии), а также период, за который он составлен и период, в котором были выявлены ошибки.

Выявленная ошибка предшествующего года (лет) согласно положениям, п. 17 Методических рекомендаций отражается путем выполнения записей на дату обнаружения ошибки с применением специальных счетов бухгалтерского учета.

Ключевое нововведение – это требование об обособлении операций, связанных с исправлением ошибок прошлых лет, выявленных в отчетном периоде. В Единый план счетов бухгалтерского учета введен ряд специальных счетов бухгалтерского учета (приказ Минфина РФ от 31.03.2018 №64н):

- 401 18 «Доходы финансового года, предшествующие отчетному»

- 401 19 «Доходы прошлых финансовых лет»

- 401 28 «Расходы финансового года, предшествующего отчетному»

- 401 29 «Расходы прошлых финансовых лет»

- 304 84 «Консолидируемые расчеты года, предшествующего отчетному»

- 304 94 «Консолидируемые отчеты года иных прошлых лет»

- 304 86 «Иные расчеты года, предшествующего отчетному»

- 304 96 «Иные расчеты прошлых лет»

Бухгалтерские записи по исправлению ошибок прошлых лет подлежат обособлению в бухгалтерском (бюджетном) учете и бухгалтерской (финансовой) отчетности в отдельном Журнале по прочим операциям, содержащем отметку «Исправление ошибок прошлых лет». Информация из Журнала по прочим операциям с признаком «Исправление ошибок прошлых лет» отражается в оборотах Главной книги (ф. 0504072) в момент обнаружения ошибки прошлых лет и осуществления корректировочных записей.

Как исправленные ошибки отразить в отчетности

В соответствии с п. 33 Стандарта порядок отражения фактов исправления в отчетности зависит от периода, в котором была допущена ошибка:

- в бухгалтерской отчетности за отчетный год, начиная с того предшествующего года, в котором была допущена ошибка раскрываемые сравнительные показатели подлежат корректировке. Исключение составляют случаи, когда осуществление такой корректировки невозможно. Скорректированные показатели предшествующего года (лет) в бухгалтерской отчетности отчетного года должны приводиться обособленно с отметкой «Пересчитано»;

- если ошибка была допущена ранее предшествующего года, то корректировке подлежат входящие остатки по статье «Финансовый результат экономического субъекта» бухгалтерского баланса, а также значения связанных статей бухгалтерской отчетности за самый ранний предшествующий год, для которого в бухгалтерской отчетности раскрываются сравнительные показатели;

- когда однозначно отнести суммы корректировок к конкретному предшествующему году не представляется возможным, корректировке подлежат входящие остатки по статье «Финансовый результат экономического субъекта» бухгалтерского баланса, а также значения связанных статей бухгалтерской отчетности за самый ранний предшествующий год, к которому такие корректировки возможно применить, либо на начало отчетного года.

К сравнительным показателям, раскрываемым в бухгалтерской (финансовой) отчетности относятся, в частности:

- показатели на начало отчетного периода (начало года, предшествующего отчетному периоду (году);

- показатели на конец отчетного периода (месяца, квартала, полугодия, 9 месяцев) года, предшествующего отчетному периоду (году);

- обороты по показателям за отчетный период года, предшествующего отчетному периоду (году).

Показатели Баланса (ф. 0503130, ф. 0503730) на начало года после проведенной корректировки будут отличаться от показателей (остатков) на начало отчетного года, отраженных в Главной книге (ф. 0504072) за отчетный год на суммы корректировок (исправлений) ошибок прошлых лет.

Показатели (остатки) на конец отчетного года Главной книги (ф. 0504072) за отчетный год и Баланса (ф. 0503130, ф. 0503730) за отчетный год будут одинаковыми.

Обороты по исправлению ошибок прошлых лет в корреспонденции со специальными счетами 304 84, 304 94, 304 86, 304 96, 401 18, 401 28, 401 19, 401 29 форм в составе Пояснительной записки (ф. 0503160, ф. 0503760) отражаются следующим образом:

- в составе Сведений об изменении остатков валюты баланса (ф. 0503173, 0503773) подлежат отражению в графе 6 (по причине 03 — Исправление ошибок прошлых лет);

- в отчетах ф. 0503168 (ф. 0503768), ф. 0503169 (ф. 0503769) исключаются из оборотов отчетного года, а включаются в остатки на начало отчетного года.

Исправление ошибки в программе «1С:Бухгалтерия государственного учреждения 8»

В п. 17 р. V «Исправление ошибок в бухгалтерской (финансовой) отчетности» Методических рекомендаций приведены только 2 примера ошибок прошлых лет и их исправления по новым правилам — с применением счетов 304 84, 304 94, 401 18, 401 28, 401 19, 401 29.

В документах программы «1С:Бухгалтерия государственного учреждения 8» реализован общий механизм исправления ошибок, который предполагает, что пользователь исправляет ошибку прошлых лет как ошибку текущего года – в обычном порядке. Далее производится конвертация «обычных» проводок в проводки по исправлению ошибок прошлых лет.

При формировании проводок по исправлению ошибок прошлых лет «обычные» счета заменяются на соответствующие специальные счета исправления ошибок прошлых лет (таблица 1).

Таблица 1

| Счет до исправления | Счет исправления ошибок (прошлого года) | Счет исправления ошибок (ранее прошлого года) |

|---|---|---|

| 401.10 | 401.18 | 401.19 |

| 401.20 | 401.28 | 401.29 |

| 304.04 | 304.84 | 304.94 |

| Остальные счета | 304.86 | 304.96 |

Для конвертации «обычных» проводок в бухгалтерские записи с применением специальных счетов исправления ошибок прошлых лет реализован алгоритм, который применяется в документах начиная с 01.01.2019.

При конвертации бухгалтерских записей анализируется каждая проводка, которая была бы сформирована в обычном порядке. Конвертация выполняется по следующим правилам:

- Если в проводке есть счета 401.10, 401.20, 304.04, они заменяются на соответствующий специальный счет. Например, в проводке Дебет 101.ХХ.310 Кредит 401.10.199 счет 401.10 будет заменен на счет 401.18 (если исправляется ошибка прошлого года) или 401.19 (если исправляется ошибка ранее прошлого года). После конвертации получим Дебет 101.00.310 Кредит 401.18.199.

- Если в проводке нет ни одного счета, для которого предусмотрены специальные счета исправления ошибок, проводка разбивается на две — в корреспонденции со счетом 304.86 или 304.96 (в зависимости от того, это ошибка прошлого года или более ранних лет).

Например, нет ни одного счета, для которого есть специальный счет исправления ошибок в проводке:

Дт 101.ХХ.310 Кт 106.01.310.

Поэтому при конвертации получим две проводки:

Дт 101.ХХ.310 Кт 304.86.73Х;

Дт 304.86.83Х Кт 106.01.310.

Исправление ошибок в программе «1С:Бухгалтерия государственного учреждения 8», ред. 1.0

Реализован следующий порядок исправления ошибок прошлых лет с применением типовых документов:

Шаг 1: создать документ с записями по исправлению ошибку прошлых лет, как ошибку текущего года.

Шаг 2: нажать на иконку «Исправление ошибок прошлых лет» в верхней командной панели документа.

Шаг 3: в открывшейся форме выбора способа «Исправление ошибок прошлых лет» выбрать способ исправления ошибок:

- Не ошибка.

- Ошибка прошлого года.

- Ошибка ранее прошлого года.

- Ошибка: задать проводки вручную…

Затем следует нажать «ОК».

После проведения документа в программе формируются проводки с применением специальных счетов исправления ошибок согласно выбранному периоду.

«1С:Бухгалтерия государственного учреждения», ред. 2.0

В созданном документе необходимо перейти в раздел «Бухгалтерские записи» и включить флаг «Исправление ошибок прошлых лет». Установить переключатель на один из двух режимов: «прошлого года» или «ранее прошлого года» (при проведении документа сформируются проводки с применением специальных счетов исправления ошибок прошлых лет).

Далее — провести документ. Документ формирует проводки с применением специальных счетов исправления ошибок согласно выбранному периоду.

Исправление ошибок (текущего периода и прошлых лет) может отражаться тремя способами, в зависимости от характера ошибки:

1 способ: ошибочно был введен лишний документ, например, акт об оказании услуг. В этом случае следует сторнировать лишний акт об оказании услуг (ввести документ «Сторно»). При этом проводки документа «Сторно» следует отразить с применением специальных счетов исправления ошибок прошлых лет.

2 способ: ошибочно не был отражен документ, например, не было отражено оприходование ОС по результатам инвентаризации. В этом случае следует ввести новый учетный документ «Принятие к учету ОС, НМА, НПА». При этом проводки документа «Принятие к учету ОС, НМА, НПА» следует отразить с применением специальных счетов исправления ошибок прошлых лет.

3 способ: документ был введен, но содержит ошибки. Например, документом «Поступление услуг, работ» отразили увеличение капвложений в дебет счета 106.00, а следовало отнести на текущие расходы – в дебет счета 109.81. В этом случае следует сторнировать документ с ошибкой (ввести на его основании документ «Сторно»), далее ввести новый правильный учетный документ «Поступление услуг, работ». При этом проводки документов «Сторно» и нового документа «Поступление услуг, работ» следует отразить с применением специальных счетов исправления ошибок прошлых лет.

В «Журнале операций» и списках документов документы, которые введены в режиме «Исправление ошибок прошлых лет» будут помечены специальной пиктограммой «Дебет-Кредит».

Как уже упоминалось выше, при формировании отчетных форм если в отчетном периоде были исправлены ошибки прошлых лет показатели бухгалтерской отчетности на начало отчетного периода (в любых формах отчетности) приводятся с учетом их корректировок по исправительным записям.

После проведения регламентированной операции по закрытию счетов при завершении отчетного года составляется форма «Сведения об изменении остатков валюты баланса» (ф. 0503173, ф. 0503773). Операции исправления ошибок прошлых лет отражаются в форме с кодом причины 03. В графе 3 отражается сумма изменений по тем счетам бухгалтерского учета, где были скорректированы показатели. Показатели баланса на начало года будут отличаться от остатков на начало отчетного года в главной книге – расхождение допустимо на суммы корректировок приведенные в указанных Сведениях.

Обороты (увеличение, уменьшение) по доходам и расходам при формировании показателей отчетов ф. 0503168, 0503121, 0503110 (0503768, 0503721, 0503710) должны быть приведены без учета операций по исправлению ошибок за предшествующий период.

Начните свой день с обучения

Приобретите курсы учебного центра ГЭНДАЛЬФ для бухгалтера и кадровика.

Подробнее

.border-block {

margin-bottom: 40px;

padding: 20px;

border: 3px solid #56CCF2;

}

.border-block__title {

margin: 0 0 20px;

font-size: 25px;

font-weight: bold;

}

.border-block__text {

margin: 0 0 20px;

}

26.12.2020

С 01.01.2021 вводятся новые счета бюджетного учета для обособления операций, которые связаны с исправлением ошибок прошлых лет, выявленных в отчетном периоде. Что это за счета? Каков порядок их применения? Как отразить исправления в бюджетном учете и бюджетной отчетности?

Ошибкой признается пропуск и (или) искажение, возникшие при ведении учета и (или) формировании отчетности в результате неправильного использования или неиспользования информации о фактах хозяйственной жизни отчетного периода, которая была доступна на дату подписания отчетности и должна была быть получена и использована при ее подготовке (п. 27 СГС «Учетная политика»).

В зависимости от периода, в котором допущены ошибки, они подразделяются:

1) на ошибки отчетного периода – ошибки, выявленные в периоде (в году), за который учреждение не сформировало бюджетную отчетность (промежуточную или годовую), либо в периоде, за который годовая бюджетная отчетность сформирована, но не утверждена (осуществляются мероприятия по камеральной проверке годовой отчетности, внутреннему финансовому контролю, внешнему финансовому контролю, а также внутреннему контролю или внутреннему финансовому аудиту);

2) на ошибки прошлых лет – ошибки, допущенные в периоде, за который годовая бюджетная отчетность утверждена (завершены мероприятия по внешнему финансовому контролю).

С 01.01.2021 при исправлении ошибок, допущенных при ведении бюджетного учета в прошлых отчетных периодах, необходимо придерживаться новых правил. Рассмотрим их подробно.

Счета, применяемые для исправления ошибок прошлых лет

Согласно положениям обновленных инструкций № 157н, 162н (в редакции приказов Минфина РФ от 14.09.2020 № 198н, от 28.10.2020 № 246н соответственно) порядок отражения в бюджетном учете операций по исправлению ошибок прошлых лет зависит от того:

– кем выявлены ошибки (уполномоченными органами контроля или иными лицами);

– в каком году допущены ошибки (в прошлом или ранее прошлого);

– требуется ли при исправлении корректировка показателей финансового результата (доходов и расходов) прошлых лет или нет.

В случае если ошибки выявлены в ходе проведения контрольных мероприятий органами, уполномоченными составлять протоколы об административных правонарушениях за нарушение требований к бюджетному учету, в том числе к составлению, представлению бюджетной отчетности, то для их исправления применяются следующие счета:

|

Счета бюджетного учета |

||

|

не корректирующие показатели финансового результата |

корректирующие показатели финансового результата |

|

|

доходы |

расходы |

|

|

Ошибка за прошлый год, предшествующий отчетному |

||

|

1 304 66 000 |

1 401 16 000 |

1 401 26 000 |

|

Ошибка за иные прошлые годы |

||

|

1 304 76 000 |

1 401 17 000 |

1 401 27 000 |

Если ошибки обнаружены иными лицами, включая работников учреждений, используются следующие счета:

|

Счета бюджетного учета |

||

|

не корректирующие показатели финансового результата |

корректирующие показатели финансового результата |

|

|

доходы |

расходы |

|

|

Ошибка за прошлый год, предшествующий отчетному |

||

|

1 304 86 000 |

1 401 18 000 |

1 401 28 000 |

|

Ошибка за иные прошлые годы |

||

|

1 304 96 000 |

1 401 19 000 |

1 401 29 000 |

Обратите внимание: счета, применявшиеся до 01.01.2021 для исправления ошибок прошлых лет в части консолидируемых расчетов (1 304 84 000 «Консолидируемые расчеты года, предшествующего отчетному», 1 304 94 000 «Консолидируемые расчеты иных прошлых лет»), исключены из плана счетов бюджетного учета и Инструкции № 162н.

Отражение исправлений в бюджетном учете

Отражать исправления прошлогодних ошибок в бюджетном учете следует в порядке, установленном положениями п. 18 Инструкции № 157н, СГС «Учетная политика», а также принимая во внимание нормы Инструкции № 162н. Также можно воспользоваться Методическими рекомендациями по применению СГС «Учетная политика», доведенными Письмом Минфина РФ от 31.08.2018 № 02-06-07/62480 (далее – Методические рекомендации), в части, не противоречащей положениям обновленных инструкций № 157н, 162н.

Ошибки прошлых лет, обнаруженные в регистрах бухгалтерского учета, исправляются путем оформления дополнительной бухгалтерской записи либо бухгалтерской записи способом «красное сторно» и дополнительной бухгалтерской записи с применением соответствующих счетов бюджетного учета в период (на дату) обнаружения ошибки и ретроспективного пересчета бюджетной отчетности (п. 18 Инструкции № 157н, п. 17 Методических рекомендаций).

В зависимости от характера ошибки предлагаем использовать следующие способы ее исправления и оформления:

|

Характер (вид) ошибки |

Способ исправления ошибки |

Способ оформления ошибки |

|

Неотражение факта хозяйственной жизни |

Дополнительная бухгалтерская запись |

Бухгалтерская справка (ф. 0504833) с указанием реквизитов документа, своевременно не отраженного в регистрах учета* |

|

Неправильное отражение факта хозяйственной жизни |

Дополнительная бухгалтерская запись, оформленная способом «красное сторно», и дополнительная бухгалтерская запись |

Бухгалтерская справка (ф. 0504833) с указанием реквизитов документа, при принятии которого к учету была допущена ошибка* |

* В бухгалтерской справке (ф. 0504833) указывается информация по обоснованию внесения исправлений, наименование исправляемого регистра учета, его номер (при наличии), а также период, за который он составлен, и период, в котором были выявлены ошибки.

Бухгалтерские записи по исправлению ошибок прошлых лет подлежат обособлению в отдельном журнале операций по исправлению ошибок прошлых лет (ф. 0504071) (п. 18 Инструкции № 157н). Записи в этот журнал вносятся на основании операций, отраженных на счетах, предназначенных для исправления ошибок прошлых лет, оформленных бухгалтерской справкой (ф. 0504833).

К сведению: ошибки в электронных регистрах корректируются лицами, ответственными за их ведение. Вносить исправления, не санкционированные лицами, ответственными за составление регистров учета, нельзя.

Обороты по операциям, отраженным в журнале операций по исправлению ошибок прошлых лет (ф. 0504071), переносятся в главную книгу (ф. 0504072) в момент обнаружения ошибки и внесения корректировочных записей.

По завершении года показатели счетов бюджетного учета по отражению ошибок прошлых лет подлежат закрытию на счете 0 401 30 000 «Финансовый результат прошлых отчетных периодов». Данные операции фиксируются в журнале операций по исправлению ошибок прошлых лет (ф. 0504071).

Подкрепим все вышесказанное примерами из практики.

Пример 1.

В ходе проверки финансово-хозяйственной деятельности казенного учреждения контролирующими органами обнаружена ошибка, допущенная в 2020 году (в прошлом отчетном периоде): расходы на текущий ремонт оборудования в сумме 20 000 руб. ошибочно отнесены на увеличение его стоимости, хотя их следовало отнести на финансовый результат текущего года (на счет 1 401 20 225). По данному нарушению составлено предписание о его устранении.

В учете были сделаны следующие ошибочные проводки:

1. Отражено увеличение стоимости оборудования в сумме 20 000 руб.:

– по дебету счета 1 106 31 310 и кредиту счета 1 302 25 734;

– по дебету счета 1 101 34 310 и кредиту счета 1 106 31 310.

2. Начислена амортизация (с суммы, увеличивающей стоимость оборудования) в размере 1 000 руб. по дебету счета 1 401 20 271 и кредиту счета 1 104 34 411.

В бюджетном учете будут составлены следующие исправительные записи:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Исправительные записи на дату обнаружения ошибки |

|||

|

Отражены записи методом «красное сторно» в части: |

|||

|

– неверного отнесения расходов по ремонту оборудования на увеличение его стоимости |

1 101 34 310 |

1 304 66 731 |

(20 000) |

|

1 304 66 831 |

1 106 31 310 |

||

|

1 106 31 310 |

1 304 66 731 |

||

|

– амортизации, ошибочно начисленной по объекту |

1 401 26 271 |

1 104 34 411 |

(1 000) |

|

Начислены расходы по ремонту оборудования |

1 401 26 225 |

1 304 66 731 |

20 000 |

|

Операции по закрытию счетов в конце года (31.12.2021) |

|||

|

Отражено закрытие счетов: |

|||

|

– 1 304 66 000 |

1 401 30 000 |

1 304 66 831 |

20 000 |

|

– 1 401 26 000 |

1 401 30 000 |

1 401 26 225 |

20 000 |

|

1 401 26 271 |

1 401 30 000 |

1 000 |

Пример 2.

После сдачи и утверждения годовой бюджетной отчетности бухгалтер казенного учреждения выявил ошибку, допущенную в декабре 2020 года: жалюзи были приняты к учету в составе материальных запасов (счет 1 105 36 000), а не в составе основных средств (счет 1 101 38 000). Стоимость жалюзи равна 60 000 руб.

В бюджетном учете будут составлены следующие исправительные записи:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Исправительные записи на дату обнаружения ошибки |

|||

|

Отражено сторнирование ошибочной операции по включению жалюзи в состав материальных запасов (методом «красное сторно») |

1 105 36 346 |

1 304 86 731 |

(60 000) |

|

Отражены вложения в жалюзи – объекты основных средств |

1 106 31 310 |

1 304 86 731 |

60 000 |

|

Приняты к учету жалюзи в составе основных средств |

1 101 38 310 |

1 304 86 731 |

60 000 |

|

Начислена амортизация в размере 100 % |

1 401 28 271 |

1 104 38 411 |

60 000 |

|

Операции по закрытию счетов в конце года (31.12.2021) |

|||

|

Отражено закрытие счетов: |

|||

|

– 1 304 86 000 |

1 401 30 000 |

1 304 86 831 |

60 000 |

|

– 1 401 28 000 |

1 401 30 000 |