Как всем хорошо известно, огромное количество начинающих трейдеров и чуть меньшее количество трейдеров опытных, теряют деньги на финансовых рынках. Для многих из них потеря торгового капитала была лишь вопросом времени и неизбежностью, но почему? Сегодня, я решил разобрать самые главные ошибки и поделиться своим опытом трейдера, аналитика и маркет-мейкера, чтобы помочь трейдерам избежать ошибок в будущем и зарабатывать, торгуя на финансовых рынках.

1. Отсутствие соответствующего образования или таланта.

Трейдинг, как и любая другая профессия, требует либо качественного образования, либо природного таланта. Как и любую другую профессию, трейдинг невозможно освоить за несколько занятий, месячный курс или даже годовую практику.

Это не удивительно и это естественно. Если вы не получите должного образования и достаточного опыта, например, вождения авто, вы попадете в аварию и разобьете машину. Почему же тогда профессия трейдера должна быть проще, чем стать парикмахером, врачом или инженером? Здесь вам необходимо знать не только постулаты Чарльза Доу и следовать им, но и разбираться в макроэкономике, классифицировать активы, обрабатывать и фильтровать информацию, правильно ее интерпретировать, уметь просчитывать риски, управлять капиталом и многое другое. Можно ли такому научиться сходу, прочитав пару статей в сети? Безусловно нет.

Качественное образование и долгие годы практики, желательно за рубежом, для многих трейдеров в России непозволительная роскошь, но это не говорит о том, что, познав волны Эллиота или научившись рисовать флаг, вы отныне непревзойденный трейдер. Не переставайте изучать новое и применять полученные знания на практике. В трейдинге нет секретного ингредиента. В противном случае, вы станете жертвой собственного невежества, обвиняя брокера, маркет-мейкера или какого-то там аналитика в своих неудачах.

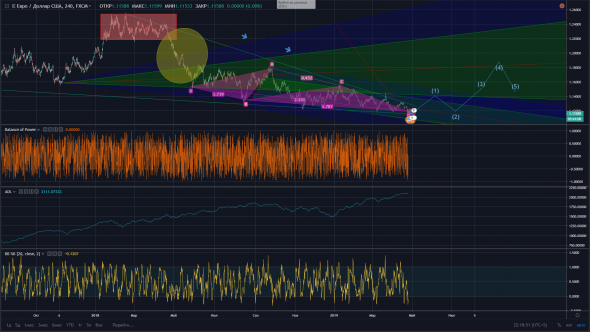

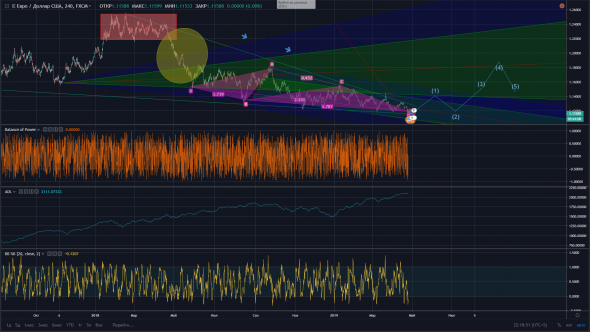

2. График = Новогодняя елка.

Знакомая картина?

Я не буду вам говорить о том, что шедевр абстракционизма на графике – это в корне неправильно, а лишь напомню о том, что практически во всех книгах культовых биржевых спекулянтов, авторы всегда ориентировались на доску котировок, то есть, на цену.

Маркет-мейкеры используют только стакан цен, на их мониторах практически никогда не появляется привычный нам график с японскими свечами или барами, трендовыми каналами и прочими «украшениями».

В заявлениях представителей центральных банков вы никогда не услышите, что они вынуждены провести валютную интервенцию, потому что индикатор RSI в зоне перекупленности.

Для того, чтобы успешно проводить анализ по конкретному активу, вы должны быть в курсе текущей ситуации вокруг него, экономико-политической или финансовой, но никак не вокруг каких-либо индикаторов, линей и закорючек на графике.

Например, сегодня, валютная пара EUR/USD обновляет 2-летние минимумы не потому что сформировался нисходящий тренд, а в связи с плохой макроэкономической ситуацией в Еврозоне. Выражаясь простым языком, макроэкономическая ситуация – это причина, а нисходящий тренд – следствие. Экономические санкции против России привели к росту курса доллара более чем в 2.5 раза, этому не помешали ни дивергенции, ни «голова и плечи», ни RSI в зоне перекупленности.

Работайте с информационной средой и ценой. Этого достаточно чтобы чаще торговать в плюс, нежели в убыток.

3. Технический vs. фундаментальный анализ.

Многие трейдеры делят себя и других на фундаменталистов и технарей, порой между ними происходят сетевые войны не хуже, чем между Израилем и Палестиной. Каждая сторона по-своему права, но в сумме, они упускают суть, которая состоит в том, что фундаментальный и технический анализ проводится в связке и только в такой последовательности. При этом, фундаментальный анализ применяется реже, чем технический. Почему?

Фундаментальный анализ позволяет вам оценить текущую экономико-политическую, финансово-административную или иные рыночные ситуации, в зависимости от вида актива. Проводя фундаментальный анализ, вы прогнозируете долгосрочный или среднесрочный тренд. Например, заявление главы ФРС о повышении учетной ставки несколько раз в будущем году, на ближайшие 3-6 месяцев практически гарантирует постепенный рост курса доллара.

Торговля на новостях – это не фундаментальный анализ, это добровольная ликвидация счета. Пропустите движение цены во время выхода новостей, изучите и оцените информацию, полученную из новостей, и только после этого входите в рынок.

Технический анализ позволяет вам ежедневно отслеживать направление движения цены, коридор или диапазон, кому как удобно. Технический анализ позволяет вам контролировать ситуацию и тренд, который был задан фундаментальными факторами.

Индикаторы. Здесь хотелось бы задержаться чуть дольше. Определенная часть трейдеров проводит анализ смежных рынков, банальный пример, сравнение ситуации на фондовом рынке (класс «рисковые активы») и рынке драгоценных металлов (класс «активы-убежища»). Когда инвесторы видят какие-либо риски на фондовом рынке, они прячут средства в активы-убежища, поэтому падение на фондовом рынке может стать хорошим сигналом или индикатором к росту золота, серебра или платины.

Другая часть трейдеров строит собственный анализ, порой слишком часто и излишне, используя традиционные индикаторы: осцилляторы и трендовые. Не хочу огорчать любителей различных индикаторов, но они несут в себе минимум информации, которая формируется за счет среднестатистических данных прошлых периодов. Не более того. Проще говоря, такие индикаторы «пытаются предсказать» будущее, основываясь на прошлых данных. Да, рынок цикличен, различные ситуации на нем повторяются, но это происходит в 2-3 случаях из 10 и именно в такие моменты индикаторы дают точный сигнал. Но подумайте, нужен ли вам такой помощник, который дает лишь 2-3 точных сигнала из 10?

Осцилляторы, в теории, служат для отслеживания показателей, которые периодически повторяются. В случае с трейдингом – это зоны перекупленности и перепроданности. Относительно неплохо осцилляторы работают в пределах узкого коридора или на маленьких таймфреймах при правильной настройке.

Трендовые индикаторы или индикаторы подтверждающие текущий тренд менее «вредные» чем осцилляторы, так как могут служить простым напоминанием того, в какую сторону движется рынок. В остальном, их нельзя использовать как главный и первостепенный фактор для оценки текущей ситуации на рынке.

Подводя итог, не делите виды анализа на «истинный/не истинный». Сначала фундамент, несколько раз в месяц, затем технический – ежедневно или раз 2-3 дня, только потом, для самоуспокоения или для лишнего подтверждения выдвинутой теории – индикаторы типа RSI и прочих.

4. Отсутствие стратегии.

Начинающим трейдерам, тем более молодым людям, достаточно сложно разработать для себя торговую стратегию. Как правило, они просто торгуют по ситуации, где попало и как попало. Сегодня 1 лотом на акциях Alcoa, завтра 5 лотами на золоте, после завтра по 2 лота на евробакс и фьючерсы на бананы. Торговая стратегия не обязательно должна включать в себя алгоритм хитрых действий и лихо закрученных сюжетов. На первых парах, достаточно выбрать для себя 1-2 актива, проанализировать их и входить в рынок после отскока от линии сопротивления или поддержки. Условно.

Более того, я бы советовал делать это и более опытным трейдерам. Не перегружайте себя сотней активов. Выберите несколько и зарабатывайте стабильно 7-10% в месяц на них, но с минимальным риском, чем 100% сегодня и минус 200% завтра.

Сюда же, можно отнести и управление капиталом. Не нужно быть профессиональным риск-менеджером или математиком Перельманом, чтобы не входить в рынок всем депозитом. 10-15% от депозита, при условии, что он не очень крупный (10 000 долларов, например), более чем достаточно.

Не забывайте про Stop loss и Take Profit, а если вы их не ставите потому что считаете, что их выбьют кукловоды, то не выставляйте их у важных ценовых уровней. Их никто не выбивает, просто у важных уровней, особенно сильных психологических, начинает происходить «борьба» между продавцами и покупателями, объемы торгов резко увеличиваются, создавая сильную волатильность, которая и цепляет ближайших «лосей». Благодаря SL и TP, вы способны контролировать не только размер убытка, но и следовать строго поставленному плану по доходности, что не менее важно в любой торговой стратегии.

5. Психология и самообладание.

Не получается у всех. Если сегодня не получается, отдохните, иногда рынок ведет себя совершенного не логично, но это не повод помогать ему сливать ваши деньги. Приходите завтра, возможно, что сегодня просто не ваш день.

Если вы попали в просадку, не паникуйте. Проанализируйте рынок заново, найдите ошибку и постарайтесь выйти из ситуации учитывая ее. Если взять себя в руки не получается, закройте позицию и смиритесь с убытком, это не конец света, заработаете в другой раз.

Не пытайтесь отыграться, это самая большая ошибка всех трейдеров. Помните, что даже крупнейшие инвестиционные и хедж-фонды, с первоклассными профессионалами иногда несут колоссальные убытки. Они останавливают торговлю, анализируют ситуацию, вносят коррективы в стратегию и начинают зарабатывать в разы больше, чем потеряли.

Подводя итог, хотелось бы отметить, что это не весь перечень ошибок и причин, по которым трейдеры теряют деньги. Однако, как только вам удастся разобраться с основными проблемами, остальные вы уже будете способны выявлять самостоятельно. Самое главное, не переставайте развиваться и учиться.

К слову, на платформе Prime XBT, теперь доступна торговля не только криптовалютами, но и традиционными валютными парами, спот-контрактами на золото и серебро, CFD на нефть и газ, а также ведущими мировыми индексами. Будем рады видеть вас на нашей платформе.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как всем хорошо известно, огромное количество начинающих трейдеров и чуть меньшее количество трейдеров опытных, теряют деньги на финансовых рынках. Для многих из них потеря торгового капитала была лишь вопросом времени и неизбежностью, но почему? Сегодня, я решил разобрать самые главные ошибки и поделиться своим опытом трейдера, аналитика и маркет-мейкера, чтобы помочь трейдерам избежать ошибок в будущем и зарабатывать, торгуя на финансовых рынках.

1. Отсутствие соответствующего образования или таланта.

Трейдинг, как и любая другая профессия, требует либо качественного образования, либо природного таланта. Как и любую другую профессию, трейдинг невозможно освоить за несколько занятий, месячный курс или даже годовую практику.

Это не удивительно и это естественно. Если вы не получите должного образования и достаточного опыта, например, вождения авто, вы попадете в аварию и разобьете машину. Почему же тогда профессия трейдера должна быть проще, чем стать парикмахером, врачом или инженером? Здесь вам необходимо знать не только постулаты Чарльза Доу и следовать им, но и разбираться в макроэкономике, классифицировать активы, обрабатывать и фильтровать информацию, правильно ее интерпретировать, уметь просчитывать риски, управлять капиталом и многое другое. Можно ли такому научиться сходу, прочитав пару статей в сети? Безусловно нет.

Качественное образование и долгие годы практики, желательно за рубежом, для многих трейдеров в России непозволительная роскошь, но это не говорит о том, что, познав волны Эллиота или научившись рисовать флаг, вы отныне непревзойденный трейдер. Не переставайте изучать новое и применять полученные знания на практике. В трейдинге нет секретного ингредиента. В противном случае, вы станете жертвой собственного невежества, обвиняя брокера, маркет-мейкера или какого-то там аналитика в своих неудачах.

2. График = Новогодняя елка.

Знакомая картина?

Я не буду вам говорить о том, что шедевр абстракционизма на графике – это в корне неправильно, а лишь напомню о том, что практически во всех книгах культовых биржевых спекулянтов, авторы всегда ориентировались на доску котировок, то есть, на цену.

Маркет-мейкеры используют только стакан цен, на их мониторах практически никогда не появляется привычный нам график с японскими свечами или барами, трендовыми каналами и прочими «украшениями».

В заявлениях представителей центральных банков вы никогда не услышите, что они вынуждены провести валютную интервенцию, потому что индикатор RSI в зоне перекупленности.

Для того, чтобы успешно проводить анализ по конкретному активу, вы должны быть в курсе текущей ситуации вокруг него, экономико-политической или финансовой, но никак не вокруг каких-либо индикаторов, линей и закорючек на графике.

Например, сегодня, валютная пара EUR/USD обновляет 2-летние минимумы не потому что сформировался нисходящий тренд, а в связи с плохой макроэкономической ситуацией в Еврозоне. Выражаясь простым языком, макроэкономическая ситуация – это причина, а нисходящий тренд – следствие. Экономические санкции против России привели к росту курса доллара более чем в 2.5 раза, этому не помешали ни дивергенции, ни «голова и плечи», ни RSI в зоне перекупленности.

Работайте с информационной средой и ценой. Этого достаточно чтобы чаще торговать в плюс, нежели в убыток.

3. Технический vs. фундаментальный анализ.

Многие трейдеры делят себя и других на фундаменталистов и технарей, порой между ними происходят сетевые войны не хуже, чем между Израилем и Палестиной. Каждая сторона по-своему права, но в сумме, они упускают суть, которая состоит в том, что фундаментальный и технический анализ проводится в связке и только в такой последовательности. При этом, фундаментальный анализ применяется реже, чем технический. Почему?

Фундаментальный анализ позволяет вам оценить текущую экономико-политическую, финансово-административную или иные рыночные ситуации, в зависимости от вида актива. Проводя фундаментальный анализ, вы прогнозируете долгосрочный или среднесрочный тренд. Например, заявление главы ФРС о повышении учетной ставки несколько раз в будущем году, на ближайшие 3-6 месяцев практически гарантирует постепенный рост курса доллара.

Торговля на новостях – это не фундаментальный анализ, это добровольная ликвидация счета. Пропустите движение цены во время выхода новостей, изучите и оцените информацию, полученную из новостей, и только после этого входите в рынок.

Технический анализ позволяет вам ежедневно отслеживать направление движения цены, коридор или диапазон, кому как удобно. Технический анализ позволяет вам контролировать ситуацию и тренд, который был задан фундаментальными факторами.

Индикаторы. Здесь хотелось бы задержаться чуть дольше. Определенная часть трейдеров проводит анализ смежных рынков, банальный пример, сравнение ситуации на фондовом рынке (класс «рисковые активы») и рынке драгоценных металлов (класс «активы-убежища»). Когда инвесторы видят какие-либо риски на фондовом рынке, они прячут средства в активы-убежища, поэтому падение на фондовом рынке может стать хорошим сигналом или индикатором к росту золота, серебра или платины.

Другая часть трейдеров строит собственный анализ, порой слишком часто и излишне, используя традиционные индикаторы: осцилляторы и трендовые. Не хочу огорчать любителей различных индикаторов, но они несут в себе минимум информации, которая формируется за счет среднестатистических данных прошлых периодов. Не более того. Проще говоря, такие индикаторы «пытаются предсказать» будущее, основываясь на прошлых данных. Да, рынок цикличен, различные ситуации на нем повторяются, но это происходит в 2-3 случаях из 10 и именно в такие моменты индикаторы дают точный сигнал. Но подумайте, нужен ли вам такой помощник, который дает лишь 2-3 точных сигнала из 10?

Осцилляторы, в теории, служат для отслеживания показателей, которые периодически повторяются. В случае с трейдингом – это зоны перекупленности и перепроданности. Относительно неплохо осцилляторы работают в пределах узкого коридора или на маленьких таймфреймах при правильной настройке.

Трендовые индикаторы или индикаторы подтверждающие текущий тренд менее «вредные» чем осцилляторы, так как могут служить простым напоминанием того, в какую сторону движется рынок. В остальном, их нельзя использовать как главный и первостепенный фактор для оценки текущей ситуации на рынке.

Подводя итог, не делите виды анализа на «истинный/не истинный». Сначала фундамент, несколько раз в месяц, затем технический – ежедневно или раз 2-3 дня, только потом, для самоуспокоения или для лишнего подтверждения выдвинутой теории – индикаторы типа RSI и прочих.

4. Отсутствие стратегии.

Начинающим трейдерам, тем более молодым людям, достаточно сложно разработать для себя торговую стратегию. Как правило, они просто торгуют по ситуации, где попало и как попало. Сегодня 1 лотом на акциях Alcoa, завтра 5 лотами на золоте, после завтра по 2 лота на евробакс и фьючерсы на бананы. Торговая стратегия не обязательно должна включать в себя алгоритм хитрых действий и лихо закрученных сюжетов. На первых парах, достаточно выбрать для себя 1-2 актива, проанализировать их и входить в рынок после отскока от линии сопротивления или поддержки. Условно.

Более того, я бы советовал делать это и более опытным трейдерам. Не перегружайте себя сотней активов. Выберите несколько и зарабатывайте стабильно 7-10% в месяц на них, но с минимальным риском, чем 100% сегодня и минус 200% завтра.

Сюда же, можно отнести и управление капиталом. Не нужно быть профессиональным риск-менеджером или математиком Перельманом, чтобы не входить в рынок всем депозитом. 10-15% от депозита, при условии, что он не очень крупный (10 000 долларов, например), более чем достаточно.

Не забывайте про Stop loss и Take Profit, а если вы их не ставите потому что считаете, что их выбьют кукловоды, то не выставляйте их у важных ценовых уровней. Их никто не выбивает, просто у важных уровней, особенно сильных психологических, начинает происходить «борьба» между продавцами и покупателями, объемы торгов резко увеличиваются, создавая сильную волатильность, которая и цепляет ближайших «лосей». Благодаря SL и TP, вы способны контролировать не только размер убытка, но и следовать строго поставленному плану по доходности, что не менее важно в любой торговой стратегии.

5. Психология и самообладание.

Не получается у всех. Если сегодня не получается, отдохните, иногда рынок ведет себя совершенного не логично, но это не повод помогать ему сливать ваши деньги. Приходите завтра, возможно, что сегодня просто не ваш день.

Если вы попали в просадку, не паникуйте. Проанализируйте рынок заново, найдите ошибку и постарайтесь выйти из ситуации учитывая ее. Если взять себя в руки не получается, закройте позицию и смиритесь с убытком, это не конец света, заработаете в другой раз.

Не пытайтесь отыграться, это самая большая ошибка всех трейдеров. Помните, что даже крупнейшие инвестиционные и хедж-фонды, с первоклассными профессионалами иногда несут колоссальные убытки. Они останавливают торговлю, анализируют ситуацию, вносят коррективы в стратегию и начинают зарабатывать в разы больше, чем потеряли.

Подводя итог, хотелось бы отметить, что это не весь перечень ошибок и причин, по которым трейдеры теряют деньги. Однако, как только вам удастся разобраться с основными проблемами, остальные вы уже будете способны выявлять самостоятельно. Самое главное, не переставайте развиваться и учиться.

К слову, на платформе Prime XBT, теперь доступна торговля не только криптовалютами, но и традиционными валютными парами, спот-контрактами на золото и серебро, CFD на нефть и газ, а также ведущими мировыми индексами. Будем рады видеть вас на нашей платформе.

Главная → Разное → Популярные ошибки трейдеров — что мешает зарабатывать на трейдинге

В этой статье мы рассмотрим часто встречающиеся ошибки начинающих трейдеров. Что им мешает зарабатывать на бирже? Автор статьи торгует уже более 8 лет на финансовых рынках и сам проходил через множества этих затруднений.

Оглавление

1. Отсутствие базовых знаний

2. Быстрая фиксация прибыли

3. Усреднение убыточных позиций

4. Торговля одной акцией и желание отыграться по ней

5. Впадение в тильт

6. Отсутствие стоп-лоссов

7. Большие риски

8. Другие ошибки трейдеров

Трейдер — это частный участник торгов на финансовом рынке, который зарабатывает деньги путём спекуляций с ценой: покупает дешевле, продаёт дороже. Его успех полностью зависит от его действий.

Можно услышать от трейдеров, что их главной ошибкой было решение начать торговать, но это скорее шутка. Если даже не получается торговать в прибыль, то можно начать просто начать инвестировать. Значит, вы заработаёте реальную прибыль, которая обгонит инфляции (по крайней мере за 100 лет фондовый рынок рос быстрее инфляции).

Существует множество рынков:

- Ценных бумаг;

- Товаров;

- Валют;

- Деривативов;

- Криптовалют;

Поэтому стоит оговориться, что в этой статье мы будем говорить про ошибки трейдеров в торговле акциями. Для других финансовых инструментов эти советы во многом тоже работают. Но большинство из них является сильно спекулятивными из-за того, что они не производят никакой реальной ценности.

Рассмотрим главные ошибки трейдеров, которые мешают зарабатывать деньги.

1. Отсутствие базовых знаний

Большинство начинающих трейдеров рвётся быстрее начать свой путь на бирже. Но торговать без базовых основ технического и фундаментального анализа очень рискованно. В этом случае трейдинг превращается в азартную игру, где трейдеру может везти какое-то время, но потом когда-то оно закончится.

Если не любите читать, то можно посмотреть видео обучения по youtube. Они бесплатны. Конечно, желательно прочитать литературу. Вы увидите, что существует множество подходов, которые порой противоречат друг другу. Кто-то советует покупать только по тренду, кто-то торгует только контртрендовые движения. Зарабатывать можно на разных стратегиях.

Например, заработать на росте акций получается не только потому, что просто котировка поднялась, а потому компания представляет из себя рабочий бизнес. Многие забывают об этом. Поэтому шортить акции можно лишь краткосрочно и чётко понимая свои дальнейшие действия.

- Фигуры технического анализа Форекс;

- Свечные модели и паттерны на примерах;

- Торговые стратегии для биржи;

- Технический или фундаментальный анализ;

- Акции и облигации для начинающих;

- Акции роста vs Акции стоимости;

2. Быстрая фиксация прибыли

Начинающее трейдеры любят фиксировать прибыль. Им кажется, что это лёгкие деньги. Как их можно не зафиксировать? Вдруг котировка развернётся?

Как показывает история, лучше удерживать прибыльные позиции какое-то продолжительное время, пока есть тенденция к росту. Трейдеры порой хорошо войдя в сделку, быстро избавляются от неё. После чего котировки лишь ускоряют рост, поскольку это был лишь первый импульс начала тренда.

Ранняя фиксация прибыли склонна нам чисто психологически. Мы хотим с гарантией получить доход, пуская и небольшой. С потерями же ситуация другая. Мы их категорически не терпим и готовы удерживать убыточные позиции долгое время, лишь бы не потерять.

- Психология трейдинга в торговле;

- Как понять, что стоит продавать активы;

3. Усреднение убыточных позиций

Эта ошибка губительнее всего не на рынке акций, а на валютах, криптовалютах, товарах. Усреднение убыточных позиций лишь усугубляет позицию трейдера. Гораздо проще перезайти на рынке в растущий актив, чем стать долгосрочным инвестором спекулятивного инструмента.

На рынках могут происходят экстремальные ситуации. Например, в апреле 2020 года поставочной фьючерс на май нефти марки WTI падал до -$40. Все, кто держал эту позицию получили огромные убытки, поскольку Московская биржа принудительно закрыла все контракты по цене -$37. Конечно, это исключение, но такой ситуации достаточно, чтобы потерять весь депозит.

Если мы говорим про стратегию усреднения по портфелю акций, то если вы на 100% уверены в их надёжности, устойчивости, то можно их удерживать. Все другие финансовые инструменты лучше закрыть по стоп-лоссу.

Кстати, существует очень прибыльная стратегия усредняя позиции по мере роста актива. Такая стратегия называется пирамидинг. Если удастся поймать хороший тренд хотя бы на 5-20% роста, то можно заработать огромную прибыль за счёт использования кредитных плеч и последовательного входа на просадках по этому движению.

4. Торговля одной акцией и желание отыграться по ней

Если трейдер потерял деньги на какой-то акции, то не стоит заострять на ней всё своё внимание. Многие пытаются перезайти только в неё, но это грубая ошибка. Зачем торговать только одной акций, если по нет значимых сигналов? Такое возможно лишь в случае злости конкретно на одну акцию.

В трейдинге эмоции губительны. Пока вы будете следить только за одной акцией, можете пропустить другие хорошие возможности. Поэтому не должно быть любимых акций и жажда мести.

Успешный трейдер зарабатывает там, где видит возможности и никогда специально не возвращается к финансовому активу, чтобы отыграть потери, повысить своё «эго», что он смог. Нет смысла доказывать что-то рынку.

5. Впадение в тильт

Тильт — это состояние, при котором трейдер совершает необдуманные торговые решения после череды потерь. Его действия во многом основываются на эмоциях.

Совет здесь самый простой: если не идёт трейдинг, то лучше сделать паузу. Это сложно, ведь кажется, что после 5 подряд потерь следующая сделка обязательно будет прибыльной. Но как показывает практика, лучше всего закрыть торговый терминал и не торговать хотя бы в этот день.

Серия проигрышей в трейдинге будет случаться периодически и регулярно. Невозможно всегда только зарабатывать и полностью угадывать движения на бирже.

6. Отсутствие стоп-лоссов

Большинство начинающих трейдеров не ставят стоп-лоссы, это можно назвать практически закономерностью. С одной стороны это допустимо, поскольку мы покупаем акции, но с другой — смысл быть долгосрочным инвестором, когда мы можем в любом момент перезайти.

Если вспомнить про Уоррена Баффета, то его путь заключался исключительно в долгосрочных инвестициях и он смог стать самым богатым человеком в мире (сейчас он уже потеснён). Если бы у него была возможность быстро продавать и покупать доли в компании, то может быть он заработал бы больше.

У небольших трейдеров есть преимущество в том, что нет скованности в движениях, можно быстро продавать/покупать акции. Поэтому нет смысла держать убыточные позиции. Лучше перезайти.

- Как искать лучшие уровни для стоп-лосс;

7. Большие риски

Брокеры дают возможность брать большие кредитные плечи. Азартные трейдеры этим пользуются. Им может везти какое-то время и рынок будет прощать чрезмерные риски. Но когда-нибудь прилетит «черный лебедь» и депозит будет полностью уничтожен.

Поэтому одно из важных правил, чтобы остаться в трейдинге надолго: разумный размер кредитного плеча или его отсутствие.

На Форексе кредитные плечи достигают 1 к 500. Это просто убийственно для капитала. Фондовые брокеры ограничиваются 1 к 50.

- Мани Менеджмент — что это такое;

- Маржинальная торговля;

8. Другие ошибки трейдеров

8.1. Персонализация убытка

Если трейдер переживает о каждой неудаче, как о личном провале, то ему стоит прекратить торговлю. В трейдинге нет такого понятия как проиграл или победил. Победой здесь считается дисциплина, а не заработанные деньги. Если действовать как попало — это прямой путь к проигрышу.

8.2. Снижение концентрации внимания

Когда рынок растёт и вы в позиции, то можно потерять концентрацию. Как правило, резкие импульсы совершаются после спокойного состояния на рынке, когда кажется, что всё хорошо. Стоит всегда быть на готове и быстро принимать решения.

8.3. Ошибочное открытие позиции

Даже у опытных профессионалов могут случаться ситуации, когда поторопившись нажали не туда или купили больше чем надо. В этом случае надо сразу закрыть позицию, даже если там уже есть небольшой убыток. Это самое верное решение, которое позволит избежать дальнейших потерь.

Смотрите также видео «Откровения трейдера. Вся правда о рынках»:

20 февраля 2020

Обновлено 21 мая

Рост интереса к криптовалютам привлек внимание большого количества людей к торговле криптовалютами, сделав его популярнее чем когда-либо. В результате в СМИ и социальные сети хлынул поток технических терминов, разборов положения графиков и рост большого числа ошибок трейдеров.

В частности, особую роль в наводнении информационного поля новыми данными сыграл Twitter. Во многом именно благодаря постам в этой социальной сети трейдинг достиг своего пика популярности.

Наличие в сети большого количества информации, носящей обучающий характер, открывает перед многими заинтересованными в работе с криптовалютами людьми возможности входа в рынок. Как итог, подобный контент стал крайне востребованным.

Часто в интернет-пространстве появляется контент, некорректно интерпретирующий текущее положение рынка цифровых активов. Также в поле зрения новичков могут возникнуть посты, способные спровоцировать последних не заведомо некорректные действия. Отсутствие возможности произвести критическую оценку информации может привести к потере связи с реальностью.

Руководствуясь в трейдинге информацией, взятой из сети, важно помнить о том, что всего лишь одна ошибка способна привести к необратимым последствиям.

Примером последних может стать потеря депозита из-за неверного сигнала. Далее предлагаем вам ознакомиться с топ-10 самых частых ошибок трейдеров.

1 – Рассматривать трейдинг, как основу решения финансовых проблем

Для того, чтобы хорошо зарабатывать на трейдинге, необходим большой опыт, помноженный на везение. Многие начинающие спецы теряют крупные суммы денег, в спешной погоне за богатством.

Для работы необходимо соблюдать эмоциональную отстраненность. В случае, если речь идет о последних деньгах, от которых зависит будущее человека, он едва ли сможет сохранить холодность.

Лучшим решением для людей,

желающих начать зарабатывать на трейдинге, но при этом не обладающих

соответствующими знаниями, станет грамотное использование времени. Можно начать

откладывать деньги, которые в дальнейшем буду задействованы в работе. Параллельно

следует тратить свободные минуты, которые предполагалось использовать для

заработка на торговле, на чтение учебных материалов.

2 – Слепо доверять советам из интернета

Для эффективной работы необходимо научиться исследовать имеющуюся информацию. Социальные сети и другие ресурсы могут послужить хорошими источниками данных, совокупность которых трейдер впоследствии сможет использовать для получения прибыли.

При этом важно понимать, что контентмейкеры часто преследуют свои цели. Пример – организация пампов на рынке. Соответственно, полученные из сети сведения можно использовать исключительно для самостоятельного анализа положения рынка.

3 – Забрасывать учебу

В трейдинге, как и во многих

других направлениях, нет предела совершенству. Каждый день появляется новая

информация, техники, стратегии и прочие элементы, совокупность которых может

позитивно отразиться на эффективности торговли.

Поскольку речь идет о криптовалютах, также не стоит забывать о скорости развития рынка цифровых активов. Новые протоколы, проекты и многое другое отличает сформированную новым инструментом индустрию от классического финансового рынка.

4 – Не обращать внимания на события в индустрии

Работа исключительно с техническим анализом не является самодостаточной. Для эффективного прогнозирования поведения курса цифровых активов необходимо учитывать последствия текущих и предстоящих мероприятий.

Для анализа важно использовать свежие новости из индустрии. Все профессиональные трейдеры обращают в работе внимание на влияние новостного фона. К событиям, которые не следует игнорировать, относятся следующие:

- Раздачи монет.

- Передачи токенов после завершения ICO.

- Регуляторные события.

Также необходимо следить за датами проведения форков.

5 – Зацикливаться на определенных активах

Если актив является эффективным инструментом привлечения прибыли сегодня, это не значит, что он останется таким завтра. Профессиональные инвесторы должны делегировать риски. Для этого необходимо все время находиться в поиске подходящих вариантов инвестирования.

В противном случае трейдер рискует оказаться багхолдером – человеком, который по собственной глупости сохранил за собой право владения бесполезным активов.

6 – Становиться слишком самоуверенным и высокомерным

Не стоит воспринимать несколько побед подряд, как факт достижения вершины мастерства. Причиной везения может быть банальное попадание в «бычий» тренд. Важно держать свои эмоции под контролем, и не взодить в состояния эйфории от побед и депрессии от поражений.

Опасность самоуверенности и высокомерия, появившихся на фоне ряда побед, заключается в том, что в подобном состоянии трейдер может принимать неверные решения. Холодный разум необходим для грамотного взвешивания всех «за» и «против» перед входом в сделку.

7 – Работать без плана или не придерживаться

текущего плана.

При разработке плана

учитываются риски и опасные моменты. При этом выбор определенной стратегии

может дать результат только в случае четкого следования ее правилам. Чрезмерная

эмоциональность способна привести к отступлению от изначально заложенных шагов,

совокупность которых, в конечном итоге, могла бы привести трейдера к победе.

Отсутствие плана также может стать роковой ошибкой. В случае, если трейдер не видит конечной цели и не понимает, при помощи каких инструментов она может быть достигнута, шансы на победу снижаются.

8 – Не обсуждать свои рабочие идеи ни с кем

Иногда совет боевого товарища может открыть глаза на другую сторону предложенного трейдером плана. Возможность поделиться своими идеями и обсудить их – шаг на пути к разностороннему пониманию работы.

При этом в случае, если речь

идет о каких-то эксклюзивных знаниях, инсайдах или стратегиях, важно тщательно

выбирать круг людей, с которыми все это будет обсуждаться.

9 – Не давать себе отдыха

Уставший человек менее продуктивен. Научно доказано, что способности концентрации внимания ограничены. В промежутках между работой необходимо получать новые впечатления и отдыхать, чтобы впоследствии с новыми силами возвращаться к трейдингу. Хорошим выбором может стать путешествие.

Во время отдыха важно создать условия, позволяющие оградить себя от решения любого рода рабочих задач.

10 – Не нести ответственность за свои действия.

Каждый шаг в трейдинге должен

быть продуманным. Важно осознавать свою ответственность.

Доброго времени суток, уважаемые читатели! Вчера мой друг, недавно начавший торговать криптовалютой, пожаловался, что ему сложно начать торговать, хотя теорию он вроде изучил и пора переходить к практике.

Но с практикой у него возникают проблемы, неудачных сделок гораздо больше, чем профитных. В результате я задался вопросом – каковы главные ошибки новичков в мире трейдинга? Сегодня мы рассмотрим ошибки начинающих трейдеров, которые совершает каждый, кто не знает о них.

Классификация ошибок

Условно можно разделить типичные ошибки на технические и психологические. Если говорить о технических, то наиболее распространены следующие:

- торговля против тенденции;

- использование только одного таймфрейма.

Среди психологических можно выделить как наиболее частые:

- тильт, или потеря самоконтроля под влиянием эмоций;

- боязнь потерь, приводящая к слишком раннему закрытию прибыльных позиций.

Топ-25 ошибок на старте

Ниже приведен список из 25 ошибок, которые встречаются у каждого новичка на рынке Форекс и бинарных опционов:

- Шаблонность – главный враг начинающего в биржевой торговле. С опытом каждый трейдер учится действовать нестандартно, подстраиваясь под ситуацию. Однако начинающие трейдеры этого почти никогда не делают, опасаясь нестандартных тактик. С одной стороны это логично – импровизация при недостатке опыта может привести к катастрофическим потерям. Но нельзя забывать, что рынок нестабилен, а значит действовать по ситуации будет гораздо лучше, чем строго следовать стратегии. Учитесь, и главное, не бойтесь импровизировать!

- Нарушение режима торговли. На первый взгляд может показаться, что это противоречит пункту № 1, однако имеется ввиду несколько другое. Немало новичков прямо посреди торгов может перейти со среднесрочных фреймов на долгосрочные и т.п. Этого ни в коем случае нельзя делать, поскольку либо пострадает точность прогнозов и вы откроете убыточную позицию, либо вы потеряете волну, пока будете корректировать прогноз. Другой вариант – менять одну стратегию на другую, но продолжать действовать по шаблону. Это ещё хуже, почему – описано в первом пункте.

- Зацикливание на неудаче. Даже если вы заключили убыточную сделку – примите ее, сделайте выводы и идите дальше. Зациклившись на одной неудаче, вы потеряете концентрацию, отвлечетесь, и совершите новую ошибку.

- Не будьте слишком категоричны. Многие начинающие трейдеры считают, что прибыль можно получить только при одностороннем смещении цены, и стремятся открывать только длинные позиции. В результате они либо терпят убытки, либо вообще не открывают позиций в ожидании выгодного пируэта на графике. Прибыль по такой тактике получить очень сложно. Статья по теме: шорт и лонг — виды торговых позиций

- Игнорировать советы опытных трейдеров тоже большая ошибка. К примеру, многие увеличивают уже проигранную позицию в надежде отыграться на скачке цены от сопротивления/поддержки.

- Не стремитесь удвоить депозит за одну сделку. Большие деньги всегда делаются только с нескольких удачных позиций, а крупный профит с одной сделки – скорее исключение, чем правило.

- Азарт. Трейдинг – не казино, и холодная голова здесь очень важна. Если чувствуете, что теряете над собой контроль – сделайте перерыв.

- Неправильное распределение капитала – еще одна частая ошибка начинающих трейдеров. Многие открывают слишком большие позиции, располагая при этом достаточно скромным капиталом. Помните, что размер одной позиции никогда не должен превышать 5% от суммы депозита.

- Торговля без плана – одна из грубейших ошибок. Даже если вы способны действовать по ситуации, нужна стратегия, чтобы импровизировать на ее основе. А десятки хаотических сделок почти всегда приводят к сливу депозита.

- Полностью полагаться только на один тип анализа — еще одна из распространенных ошибок. Даже если вы используете техническую стратегию, не стоит забывать о фундаментальных показателях и наоборот. Так вы упустите часть информации, которая могла бы дать больше точек входа, а значит лишите себя дополнительного дохода.

- Слишком большое внимание к новостям. Современный рынок таков, что большую роль новости играют только для фундаменталистов, и то не всегда.

- Неликвидный рынок. Обращайте внимание на ликвидность рынка, с которым собираетесь работать. Входя в неликвидный рынок очень легко потерять деньги. Неудачно выбранный актив может погубить даже самого опытного трейдера. Читайте — что такое ликвидность.

- Жадность – еще один фактор, погубивший немало прибыльных сделок. Получив небольшую прибыль с позиции, многие начинающие трейдеры не закрывают ее в надежде получить больше, даже если видят, что цена уже развернулась.

- Недостаток капитала – также распространенная проблема, мешающая успешной торговле. Помните, что нельзя идти против тенденции при недостатке свободного капитала. Даже если прогноз составлен верно, вам может попросту не хватить средств, чтобы переждать отрицательные колебания графика.

- Позиции, открываемые интуитивно, в 90% случаев заканчиваются убытками. Но многие новички продолжают торговать без стратегии, игнорируя советы профессионалов.

- Необдуманная торопливость. Часто трейдеры торопятся войти в рынок, пользуясь ложными сигналами, что ведет к потерям.

- Не соблюдение рисков. Но нельзя, чтобы уровень риска превысил потенциальную прибыль, чего многие не учитывают. Не игнорируйте такие механизмы, как стоп-лосс и тэйк-профит. Эти два триггера могут спасти ваш депозит.

- Неправильное определение направления рынка. Еще распространенная проблема – неумение отличать флетовые колебания от трендовых. Рекомендую — как определить направление тренда.

- Отсутствие самодисциплины – самая распространенная причина неудач на рынке.

- Поиск идеальной стратегии. Многие тратят уйму времени на поиски идеальной стратегии, которая гарантирует 100% прибыли с каждой сделки. Это распространенный миф, на самом деле такой стратегии никогда не существовало.

- Идти против тренда. И даже обладая внушительным капиталом опасно идти против тенденции, поскольку это может обернуться крупными потерями.

- Руководствоваться чужими мыслями. Выработайте свое видение рынка и всегда адаптируйте сторонние идеи под себя – только так можно придти к успеху.

- Игнор других таймфремов. Не игнорируйте интервалы времени, с которыми не работаете напрямую. Для повышения точности прогнозов необходимо видеть целостную картину.

- Не тестировать стратегии перед использованием — также большая ошибка, которую совершают многие. Демо-счет существует в том числе и для этого, а проверять на прочность стоит даже хорошо знакомые стратегии, если вы используете их с новым для себя активом.

- Остановить свое самообучение. Только изучив азы, многие трейдеры бросают теорию. Это большая ошибка, поскольку без хороших знаний сложно выстроить хорошую стратегию, а значит и получить профит.

Как мы видим, ошибок не так уж и много, и не совершать их вполне реально. Надеемся, этот материал был вам полезен!

Вы можете помочь развитию сайта, поделившись статьей в соц. сетях при помощи кнопок внизу. Также рекомендуем подписаться на будущие публикации, чтобы не пропустить ничего интересного. Спасибо за внимание!

P.S. А Вы нашли свои ошибки из этого списка? Напишите в комментариях.

С уважением, Руслан Мифтахов

Приветствую вас, Уважаемые подписчики и гости сайта Tevola.ru!!!

Крупные игроки, безусловно знают про наши слабости, на этом и зарабатывают. А вы думаете у них нет ошибок?, есть конечно, но только они работают в командах и контролируют друг друга, а нам приходится бороться с нашими слабостями в одиночестве.

Но абсолютно точно можно сказать, мы сможем переделать себя, не совершать типичных ошибок и перейти на новый трейдерский уровень, главное знать с чем бороться, а вот об этом здесь и будет написано.

На эту тему, есть очень много статей в интернете, и они как под копирку написаны об одном и том же. Почитав статьи с других сайтов, сопоставив ошибки описанные в моем журнале, в голову пришла мысль: «Какого хрена в самом начале моего пути, я искал не ошибки трейдеров, а пытался найти стратегию и зарабатывать деньги?«

Это жадность и глупость, ребята. Так что, передаю свой опыт вам: «Начинайте осваивать путь трейдера не со своих шишек, вам и так их хватит, а поучитесь на ошибках начинающих и опытных трейдеров».

Психологические ошибки трейдера

Психологические ошибки трейдера, нужно стараться выявлять на начальном этапе. Нужна сразу понять, какой именно вид трейдинга выбрать (долгосрочный, краткосрочный или дейтрейдинг). Торговать нужно в комфортных условиях.

Ошибка №1. Начинающий трейдер не хочет учиться.

Очень жалко, но это именно так. Не многие любят читать, ладно еще какую нибудь интересную книгу прочесть, но порой приходится вчитываться и усваивать вещи, которые трудны для восприятия (не забудьте почитать книги из раздела Библиотека трейдера). Даже, банальное, журнал сделок, из-за человеческой лени, не все берутся заводить, а если и завели, то нужно найти усилия перебороть лень.

Но вдумайтесь, мы же должны указать в нем наши основные ошибки и учиться на них, но нам это делать не хочется. Отсюда и возникают проблемы. Прочли что то, где то, показалось хватит и так умный. Подумаешь 95% сливают, я то не 95%, я 5% и буду зарабатывать, к тому же с завтрашнего дня. Отсюда появляется вторая критическая ошибка трейдера «жадность«, нужно все и сразу.

Ошибка №2. Жадность — враг трейдера.

«Какие там учебники, они для дураков, и так все ясно, рисуй трендовую и работай от нее. Делов то«.

Начинающие трейдеры, что делают? Открывают терминал, в лучшем случае изучают то что перед глазами, это различные инструменты для рисования на графике, представленные валюты, поиграются с индикаторами, подключат демо счет, купят, продадут, вот и все.

Видя перед глазами котировки, умножая в голове количество пройденных пунктов на лоты, в итоге получая крупные суммы, конечно не захочется терять время, а захочется сразу же влезть в сделку и заработать деньжат, да побольше. Именно в этот момент появляется 3-я проблема: «торговля на авось«.

Ошибка №3. Суета и стремление отыграться сразу же.

Новичок, видя что рынок пошел туда куда изначально он и планировал, конечно же начинает думать, что стоп поставил не правильно, а стало быть, нужно срочно заходить в сделку.

Рынок не прощает подобных действий. Отец ругал сына не за то что играл в карты, а за то что отыгрывался. Не получилось поймать тренд, переждите и подумайте что не так.

Ребят, не суетитесь. Ошиблись, одумайтесь, может анализ был не верный, не надо прыгать в уходящий поезд, ничего хорошего не получится.

Но если же все таки решение принято и вы открыли сделку, или что чаще бывает, ждали сигнала, а его все нет и нет, но позиция «кажется» не плохой для входа, в этом случае можно ставить крест на сделке, в 90% случаев, она закроется по стопу.

Знаете паттерн, сидите и ждите когда рынок нарисует именно его, вот тогда и вход будет грамотным и оправданным.

Правила легкие, записав их однажды, нужно выработать характер и стараться работать правильно. Как только основные трейдерские ошибки пропадут из вашего журнала, можно смело считать, что вами сделан шаг вперед.

На следующем шаге подстерегают новые трудности.

Ошибка №4. Эмоциональность — главная ошибка трейдера.

Эмоции вредят торговле. Когда нужно будет открыть сделку, эмоции могут помешать и заставить думать, что цена 100% пойдет в противоположную нам сторону.

В этом случае поможет только алгоритм. Все должно быть прописано, все паттерны зарисованы и если вы видите то что нарисовано у вас на бумажке, отключаем голову и входим. Только так можно понять, работает стратегия или нет.

Часто, эмоциональное состояние нарушается. Или дома проблемы, или состояние плохое, а может вы совершили несколько сделок, и все в минус. Трейдер чувствует возбужденность: «Как же так, все из рук валится, ну вот, наконец то, моя позиция». И снова минус.

Выход один, чувствуете себя не в своей тарелке? Закройте терминал и на свежий воздух. Рынок был вчера, сегодня и, можно сказать с уверенностью, будет завтра. Денег сегодня заработать не получится, а слить весь депо, это пожалуйста. Так что, отдых, отдых и еще раз отдых.

Ошибка №5. Не нужно никого слушать!

Еще одна основная ошибка начинающего трейдера в том, что он ищет гуру на различных форумах и торгует пользуясь его советами.

Этого делать нельзя, у вас в голове должен быть свой план, своя идея того что вы хотите сделать. Вы же не знаете какие у гуру стопы, в какой момент он закрыл свою сделку, а в какой открыл. Может он открыл сделку, а сообщил об этому через 20 пп и поставил сделку в безубыток, вы послушав гуру, войдете в туже сторону, а рынок развернется. Гуру останется при своих, а вы поймаете стоп.

Это один из примеров, привести можно кучу, но факт остается фактом, слушать нужно только себя, по другому нельзя научиться торговать. Прислушиваться можно, но обязательно проанализируйте информацию и покопайтесь в себе, подходит для вас данный подход или нет.

Технические ошибки трейдера

Технические ошибки трейдера, одна из важных составляющих профитной торговли. Бороться с ними просто. Запишите свои ошибки в дневник и, прежде чем открыть или закрыть сделку, посмотрите не противоречат ли ваши действия, вашим же правилам.

Ошибка №1. Торговля на авось — путь к сливу.

В лучшем случае, новичок изучит какую нибудь стратегию. Именно какую нибудь, так как он ничего не понимает в рынке, кто продает, кто покупает, что вообще происходит, почему вчера движение было на 100 пп, а сегодня и 20 не прошли, но есть стратегия, выложенная в интернете, и пусть все вокруг говорят: «Рабочие стратегии врятли распространяют бесплатно«, но он то гений, он нашел именно то, что принесет деньги.

В худшем случае, трейдер-новичок, будет полагаться на свое внутреннее «предчувствие» (которого нет и, за не имением опыта, и быть не может).

Новичок захочет сразу же войти в рынок, потому что ему кажется здесь самая хорошая цена для открытия сделки, да и тем более стоп стоит, чего бояться. Но, УВЫ, ошибка, первый проигрыш, сделка закрывается именно по стопу и с этого места разворачивается в нужную сторону.

Что происходит в голове новичка? Он начинает обдумывать 4-ую основную ошибку трейдеров.

Ошибка №2. Новички не соблюдают манименеджмент.

Когда трейдер начинает нарушать манименеджмент?

Вариант 1. Трейдер стремиться покрыть стоп за предыдущую убыточную сделку, а это ни что иное как попытка отыграться, а значит вы сделали шаг назад и перейдите к пункту 4.

Вариант 2. Трейдер просто не знает про его существование. В этом случае придется изучить мнения разных специалистов и воспользоваться наиболее понравившейся системой по расчету лотности. Обычно это 3-5% от депозита.

Вариант 3. Начиная делать прибыльные сделки, трейдер начинает задумываться о лотности, а не увеличить ли ее (прочитайте статью про Кредитное плечо)? Этого делать нельзя. Увеличив лотность, увеличится шанс слить депозит.

Ошибка №3. Торговля против тренда.

Хочу отметить, этот пункт считается для начинающих трейдеров ошибкой, тк опыта мало и нет уверенности в своих действиях. Конечно и многие опытные трейдеры противники торговли против тренда, но по крайней мере мне не мешает держа позицию по тренду, войти в небольшой откат. Главное знать откуда и докуда.

Новичкам не советую торговать против тренда, ошибка может дорого стоить.

Ошибка №4. Торговля без стопов.

Самое дурацкое занятие, это торговля без StopLoss`а. Ошибаются и опытные трейдеры и новички — это нормально. Мы не можем контролировать рынок, единственно что мы можем сделать, это не дать рынку забрать сверх меры.

Прежде чем войти в сделку, вы должны думать не о прибыли, а о убытке. Приемлем стоп?, открываем сделку, нет!, значит ждем дальше. А уж если получили стоп, то и здесь беды нет, вы ведь не сильно расстраиваетесь покупая проездной на автобус или метро. Это траты, которые помогут вам заработать больше. Так же думать надо и про стопы.

Ошибка №5. Ловля ножей.

Не бегите за рынком. Самые частые разводы крупных игроков, как раз то на резких движения. Обычно это случается на серьезных новостях (нонфармы и тд.), когда цена прыгает в одну сторону, все вдогонку заходят с мыслями: «Вот это я сейчас поймаю движение!«, рынок берет и разворачивается, а ваша позиция оказывается открытой по самом пику, но не в ту сторону что надо.

Отсюда правило, не торгуйте резких движений, а особенно новости. Наберитесь опыта и терпения, ждите своего входа. Как говорилось в одном мультфильме: «Спокойствие и умиротворение«.

Ошибка №6. Усреднение.

Огромнейшая ошибка трейдера, после пойманного ножа, усредняться.

Забудьте это понятие и никогда о нем даже не думайте. Добавлять к сделке можно только если она уже в плюсе, в противном случае, вам грозит катастрофа. Один раз получится, второй раз выйдет не плохо, а на третий, сольете депозит.

Ошибка №7. Новички не ведут Дневник трейдера.

И в заключение, самая главная ошибка любого трейдера (начинающего или опытного), это отсутствие Дневника трейдера.

Новичок полностью в торговле. Он пытается постоянно действовать, где то теряет, где то зарабатывает, но спросите его: «На основании чего он зашел неделю назад?» и он вам не ответит. Еще со школы, каждого человека учили: «Делайте домашнее задание«, кто понял это, тому легче, а кто не понял, будет постоянно топтаться на месте.

Проводить разбор совершенных сделок, это не мало важная часть работы и ее нужно выполнять обдумано. Чтобы это сделать, трейдеру необходим дневник (журнал) трейдера, в котором записано ВСЕ об открытой сделке.

Заключение

Ну что, ребят, написал пожалуй все основные психологические и технические ошибки трейдера. Если чего вспомню, допишу, но уверяю вас, научитесь не совершать эти 12 пунктов и будет вам счастье. Вам же, предлагаю выложить в комментариях свои основные ошибки. Давайте учиться вместе.

Практикуйтесь и не переставайте анализировать рынок. Заставьте свой мозг работать и искать рабочие паттерны. Трейдеру жизненно необходимо, во первых быть в тонусе, а во вторых, постоянно развиваться. Успехов всем нам в торговле.

Самые дорогие ошибки трейдеров

- Инвестируйте и получите дополнительно до 5000 USD, забрать бонус

- Зарегистрируйтесь и получите 30 USD для торговли, халявные 30 долларов

Ошибка, которую, согласно слухам допустил трейдер Citi, случайно попутав команды, стала причиной падения американского фондового рынка – пожалуй, самого серьезного с 1987 года.

Напомним, что трейдер при продаже фьючерсов ошибочно ввел команду на продажу в $16 миллиардов вместо $16 миллионов. Citibank заявил, что его сотрудники непричастны к данному инциденту, а вот трейдеры, как показывает практика, порой ошибаются. Иногда их ошибки вредят инвестбанкам, а иногда даже приводят к росту фондовых индексов. В данной статье мы приведем несколько примеров самых нашумевших ошибок трейдеров. Некоторые из них привели к миллионным убыткам.

Самые крупные ошибки

1. В 2002 году, в октябре, один из сотрудников банка Bear Stearns перепутал миллионы с миллиардами, и выставил заявление на продажу на сумму 4 миллиарда долларов, вместо четырех миллионов. Ошибка была совершена всего за 20 минут до закрытия биржи, и катастрофы удалось избежать. Сотрудниками NYSE была отменена большая часть сделок. Банк заявил, что им не были понесены какие-либо существенные финансовые потери.

2. А вот японский трейдер совершил ошибку прямо-таки самурайского масштаба, которая принесла рекордный убыток японской компании J-Com. В2005 году трейдер буквально повалил токийскую биржу, когда перепутал количество и цену продаваемых акций. Он получил заказ на продажу всего одной акции компании J-Com по цене 610 000 иен за штуку. Трейдер выставил 610 000 акций по цене в 1 иена. Ущерб от такой «сделки» составил более 340 миллионов долларов. Ошибка вызвала панику и хаос на бирже, а руководство токийской биржи через две недели подало в отставку.

3. Рекорд японского коллеги чуть было не побил российский трейдер. В сентябре 2005 года он по ошибке продал почти миллиард акций РАО АЭС. Это количество составляет 2.5 процента от общего количества акций холдинга, и оценивается в 337 миллионов долларов. Данное событие вызвал большой резонанс в СМИ: кто мог продать такое количество акций – Александр Лебедев или «Банк Москвы?».

Однако, ошибка трейдера не причинила холдингу ущерба, так как сделка была заключена в переговорном режиме сделок, а в данном случае стороны могут не выполнять свои обязательства, если уведомят биржу об отсутствии взаимных претензий.

4. На 71 миллион фунтов стерлингов «облегчил» свою компанию трейдер UBS Warburg. Данное событие произошло в декабре 2001 года. Трейдер попутал котировки и количество акций. Он планировал продать всего 16 акций японской компании Dentsu по цене 600 000 иен за штуку, а поступил наоборот – продал 610 000 акций по 6 иен за каждую.

5. Трейдер J.P.Morgan Securities продал не те акции, попутав кнопки на клавиатуре компьютера. Данное событие произошло в сентябре 2005 года. Вместо акций ряда компаний из индекса Nikkei 225, он продал акции из другого индекса, Topix. После того, как ошибка была обнаружена, банку пришлось откупать акции по более высокой цене. Финансовые потери оценили в 50 миллионов долларов.

6. В 10 миллионов долларов оценивается ошибка, совершенная британским трейдером в 2003 году. Он купил полмиллиона акций компании GlaxoSmithKline, заплатив по 13 фунтов за штуку, в то время, как рыночная стоимость акций была 70 пенсов.

7. В сентябре 2006 года трейдер «Тройки Диалог» «выгодно» продал опционы на индекс РТС за 144 250, в то время, как их рыночная стоимость была почти 4 миллиона долларов. Эта в высшей степени выгодная заявка была удовлетворена покупателями мгновенно.

8. Японская фирма Tachibana Securities недосчиталась полтора миллиона долларов в 2006 году, по ошибке выставив заявку о продаже акций Adways в количестве 2600 штук по 14.47 долларов за штуку. И хотя ошибка была замечена сразу, и поручение отменили, 1482 акции были проданы.

© Лебедев Олег, BBF.RU

Какие ошибки совершают начинающие трейдеры – что нельзя допускать в торговле на финансовых рынках и почему. Обязательно включите эти факторы в свои стратегии.

Согласно документу ESMA, около 70% розничных аккаунтов обычно теряют средства. Здесь правда нужно сделать оговорку. Профессиональные трейдеры тоже закрывают счета в убыток, но после получения 200-1000% прибыли выведенных средств. Поэтому сразу же они открывают новый счет.

Не бывает трейдеров, которые торгуют без убытков. Убыточные сделки – это часть работы.

Это неизбежно, но типичные ошибки трейдера можно избежать. Потому прежде чем заниматься какой-либо формой торговли, важно иметь правильную фундаментальную базу. Если вы потратите время на то, чтобы понять, что можно и чего нельзя делать в торговле на Форекс, фондовом или другом рынке, это принесет пользу в будущем. Все ошибки начинающего трейдера неизбежны, но их минимизация, а также устранение повторных нарушений должны практиковаться и стать ожидаемым поведением.

1. Начать без образования

Одна из самых распространенных ошибок трейдеров Форекс и не только – это вера в то, что вы можете добиться успеха без какого-либо опыта или торгового образования. Вы будете удивлены, узнав, сколько трейдеров-новичков считают себя особенными и могут зарабатывать деньги с первого дня. Эти фантазии часто недолговечны и дороги.

Торговля – это навык, и нужно время, чтобы овладеть им. И, как и любой другой навык, вы либо развиваете его методом проб и ошибок, либо можете сократить кривую образования, обучаясь у эксперта. На практике вам нужно и то, и другое.

Проблема с трейдингом в том, что новички часто путают удачу с опытом.

Инвестиции в торговое образование, которое действительно может помочь вам понять, как работают рынки и торговля, незаменимы, если вы хотите превзойти массы других новичков Forex.

Сначала изучите основы, начните с малого и медленно и забудьте об успехе с помощью «схем быстрого обогащения». Инвестировать время и деньги, чтобы получить хорошее образование в области торговли, значит инвестировать в себя.

2. Торговля без плана

Поскольку большинство трейдеров так стараются максимально использовать торговые возможности, которые предлагают рынки, они забывают следовать своему торговому плану – если он у них даже есть.

Кстати, это то, что отличает профессионального трейдера от новичка: то, как они подходят к своим повседневным торгам.

Начинающие в основном переходят от одним торгам к другим без плана и торгуют на эмоциях и прихотях, в тот момент как более опытные будут следовать плану и распорядку, на разработку которого они тратят энергию и часы.

Метод торгов всегда должен быть частью вашей торговли, позволяя вам зарабатывать деньги более последовательным образом. Это дает возможность лучше определять возможности торговли. Итак, теперь вы понимаете, почему торговые решения должны следовать хорошо установленному процессу в соответствии с эффективной торговой стратегией, желательно протестированной на исторических данных.

Но иметь торговый план недостаточно – нужно его придерживаться. Это поможет вам стать более опытным трейдером, особенно когда дела идут не так, как нужно.

3. Торговля без правил управления деньгами и рисками

Многие новички не пользуются стоп-лоссом, который является требованием, который говорит вашему брокеру прикрыть вашу позицию после того, как она достигнет определенного уровня убытков.

Многие новички не пользуются стоп-лоссом, который является требованием, который говорит вашему брокеру прикрыть вашу позицию после того, как она достигнет определенного уровня убытков.

Если вы не используете стоп-лосс, это означает, что у вас есть неограниченный риск, поскольку ваши позиции могут свободно колебаться в зависимости от движения цен. Таким образом, существует больший риск преувеличенных потерь, если дела пойдут не так, как вам нужно, потому что вы не ограничиваете свои убыточные позиции определенным уровнем, оставляя вас уязвимыми для больших колебаний против вашей позиции.

Условия регулирования деньгами и рисками должны быть жестко встроены в ваш торговый план. Это не только использование стоп-лоссов, есть и другие вещи, которые следует учитывать.

Вот несколько рекомендаций по регулированию деньгами и рисками:

- Применяйте стоп-лосс и тейк-профит, чтобы заранее знать, сколько денег вы можете потерять и заработать на одной сделке.

- Установите максимальный убыток за неделю и немедленно прекратите торговлю, если вы его достигнете

- Соблюдайте баланс рисков и дохода хотя бы 1:2, если вы внутридневной трейдер, и 1:3, если вы торгуете на колебаниях или позиционном трейдере.

- Используйте правильный размер позиции – рискуйте максимум 1% от вашего общего торгового капитала в одной сделке.

- Не меняйте уровень риска, как только вы зарабатываете деньги – сохраняйте его постоянным.

- Не усредняйте когда рынок идет против вас.

4. Усреднение позиций

Возможно, вы слышали эту поговорку раньше: “сократите свои убытки и позвольте своей прибыли расти”. Когда вы теряете деньги, разумнее всего сократить свои убытки. Однако многие трейдеры этого не делают. Напротив, они держатся за свои убыточные позиции в надежде, что они развернутся или вложат еще больше денег в свои неприбыльные позиции.

Зачем новичкам это делать? Потому что они надеются, что рынок снова будет развиваться в их направлении, и что их текущие убыточные позиции станут прибыльными и принесут еще больше денег. Однако в большинстве случаев их убытки усугубляются, когда цены движутся против них дольше, чем ожидалось.

Хотя эта распространенная ошибка может быть немного менее рискованной, если вы являетесь долгосрочным инвестором, она слишком опасна, когда вы дневной трейдер на нестабильном рынке, таком как Forex, с большим левериджем.

Так что никогда не увеличивайте убыточные позиции. Откройте позицию подходящего размера и используйте стоп-лосс, чтобы избежать соблазна усреднения.

5. Использование чрезмерного левериджа

Непонимание и чрезмерное применение левериджа – вероятно, самые дорогостоящие ошибки трейдера, которые делают новички. Даже ESMA вмешалась и ограничила доступное кредитное плечо для розничных пользователей в ЕС.

Леверидж и маржинальная торговля – это потрясающие инструменты, которые помогут вам торговать больше денег, чем у вас есть на вашем счете, что позволит вам увеличить присутствие на рынке. Но это принесет вам пользу только в том случае, если у вас есть стабильно прибыльная стратегия с положительными ожиданиями.

Кредитное плечо может так же легко увеличить ваши убытки, как и вашу прибыль, поэтому, если у вас нет стратегии, это приведет к увеличению убытков и ошибок.

Кредитное плечо в равной степени увеличивает прибыль и убытки.

По этой причине чрезмерное использование кредитного плеча может убить ваш капитал, если его не понять и не использовать должным образом.

Также необходимо принимать психологический аспект, поскольку трейдеры часто действуют менее рационально, когда имеют дело с негабаритными позициями. При применении высокого левериджа повышается личный риск отдельной сделки, что усиливает психологическое давление.

6. Неоправданные риски

Существенной частью вашей стратегии управления рисками будет установление того, какой частью ваших средств вы можете рискнуть в каждой сделке. Дневные трейдеры в идеале должны рисковать менее 1% своего капитала в любой частной сделке. Это означает, что стоп-лосс скрывает сделку, если это приводит к потере не более 1% капитала.

Это означает, что даже если вы потеряете несколько сделок подряд, будет потеряна лишь небольшая сумма вашего капитала. В то же время, если вы делаете более 3% на каждой прибыльной сделке, ваши убытки возмещаются.

Другой аспект управления рисками – это контроль ежедневных убытков. Даже рискуя всего 1% за сделку, вы можете утратить значительную часть своего капитала за один плохой день.

Вам следует установить процент от суммы, которую вы готовы потерять за день. Если вы можете позволить себе потерю 3% за день, вы должны дисциплинировать себя и остановиться на этом этапе. Дневная торговля может стать зависимостью, если вы ей позволите. Работайте только на отложенные деньги и придерживайтесь своего курса.

7. Идти ва-банк

Даже если у вас есть стратегия управления рисками, иногда у вас будет искушение проигнорировать ее и заключить сделку гораздо более крупную, чем обычно. Причины различны, и вы будете искушать судьбу на худшее.

Возможно, у вас было несколько убыточных сделок подряд, что заставит вас захотеть вернуть часть убытков. После успешной серии вы можете почувствовать, что так будет продолжаться и далее. Всегда будет одна сделка, обещающая хорошую прибыль, и вы готовы рискнуть практически всем.

Если вы слишком рискуете, вы совершаете ошибку, и ошибки имеют тенденцию усугубляться. Трейдеры были известны своим стоп-лоссом в надежде на улучшение ситуации. Многие также вынуждены удерживать свою маржу, говоря себе, что все изменится.

Когда вы чувствуете это, соответствуйте правилу 1% риска и 3% риска в день. Не поддавайтесь искушению, соответствуйте своей задаче руководством рисками и не идите ва-банк или не увеличивайте свою позицию.

8. Выбирать не того брокера

Внесение денег на счет брокера – самая крупная первая сделка, которую вы совершите. Если возникнут финансовые проблемы или будет открыто мошенничество с торговлей, вы можете потерять все свои деньги.

Кажется это очевидным, но много людей постоянно задают нам на почту вопросы, мол “брокер не платит деньги, что делать”. Когда я перехожу по ссылкам на тех брокеров, то удивляюсь, что заставило людей там вообще регистрироваться? Нет регуляции, нет ничего авторитетного, чтобы вызвать доверие. Тем не менее, судя по приходящим письмам, эта ошибка является актуальным фактом.

Мы советуем работать с брокерами, с которыми работаем сами, где есть регуляторы, многолетний опыт, большая клиентская база.

Проверенные и надежные брокерские дома

| Брокер | Тип | Мин. депозит | Регуляторы | Просмотр |

|---|---|---|---|---|

| Акции (+дивиденды), участие в IPO, гос. и частные облигации, Форекс, фьючерсы и опционы, ETF фонды, криптовалюты. Более 60 000 активов с 40+ бирж. | $100 | FINRA, CySEC, SIPC, Банк России | Далее… | |

| Профессиональный Форекс, Инвестиции (Более 20 лет работы!) | $100 | FSA, The Financial Commission | Далее… | |

| Форекс, Акции, Фьючерсы на индексы и сырьевые товары, акции ETF фондов | $100 | IFSC, TFC, VMT | Далее… |

9. Неспособность сократить потери

Соблазн позволить убыточным сделкам развиваться в надежде, что рынок развернется, может быть серьезной ошибкой, а неспособность сократить убытки может свести на нет любую прибыль, которую трейдер мог бы получить в другом месте.

Это особенно верно для дневных торгов или кратких стратегий, потому что такие методы полагаются на быстрые движения рынка для получения прибыли. Нет смысла пытаться преодолеть временные спады на рынке, поскольку все активные позиции должны быть закрыты к концу этого торгового дня.

Хотя некоторые убытки являются неизбежной частью торговли, стопы могут закрыть позицию, которая движется против рынка на заранее определенном уровне. Это может свести к минимуму ваш риск, сократив ваши убытки за вас. Вы также можете установить лимит на свою позицию, чтобы ваша сделка автоматически закрывалась после получения определенной суммы прибыли.

Интересное по теме:

- Как трейдер Ник Лисон обанкротил банк Barings и деньги Елизаветы II

- Золотые правила трейдера – 25 основ успешного трейдинга

- Бернард Мейдофф и его пирамида на 64 миллиарда долларов

- Актуальный способ заработка при минимальных вложениях

- Правило Парето в Примерах – Суть и Как применять в своей жизни

Стоит отметить, что стопы не всегда закрывают вашу сделку точно на указанном вами уровне. Рынок может перепрыгивать с одной цены на другую без промежуточной рыночной активности – что может произойти, если вы оставите сделку открытой на ночь или на выходных. Это известно как проскальзывание .

Гарантированные стопы могут бороться с этим риском, поскольку они автоматически закрывают сделки, как только они достигают заранее определенного уровня. Некоторые провайдеры взимают плату за эту защиту заранее. С IG будет просто небольшая премия, если сработает гарантированный стоп.

В заключении

Планирование и выполнение чего-либо требует терпения, навыков и дисциплины. По мере того, как вы углубляетесь в дневную торговлю, вам следует сделать шаг назад и со временем скорректировать свой план. По мере изменения вашей финансовой и личной ситуации вам будет полезно реализовывать разные стратегии в разное время.

Каждый трейдер совершает ошибки, и примеры, описанные в этой статье, не обязательно должны быть концом вашей торговли. Однако их следует использовать как возможность узнать, что работает, а что не работает для вас. Главное помнить, что вы должны составить торговый план, основанный на собственном анализе, и придерживаться его, чтобы эмоции не омрачили принятие решений.

Загрузка…

Автор:

Автор статей, трейдер и инвестор. «Трейдинг для меня — это источник вдохновения и приятное времяпровождение. Здесь более 20000 активов, но даже любой один из них может открыть большие горизонты деятельности, знаний и возможностей.»

Самые дорогие ошибки трейдеров

- Инвестируйте и получите дополнительно до 5000 USD, забрать бонус

- Зарегистрируйтесь и получите 30 USD для торговли, халявные 30 долларов

Ошибка, которую, согласно слухам допустил трейдер Citi, случайно попутав команды, стала причиной падения американского фондового рынка – пожалуй, самого серьезного с 1987 года.

Напомним, что трейдер при продаже фьючерсов ошибочно ввел команду на продажу в $16 миллиардов вместо $16 миллионов. Citibank заявил, что его сотрудники непричастны к данному инциденту, а вот трейдеры, как показывает практика, порой ошибаются. Иногда их ошибки вредят инвестбанкам, а иногда даже приводят к росту фондовых индексов. В данной статье мы приведем несколько примеров самых нашумевших ошибок трейдеров. Некоторые из них привели к миллионным убыткам.

Самые крупные ошибки

1. В 2002 году, в октябре, один из сотрудников банка Bear Stearns перепутал миллионы с миллиардами, и выставил заявление на продажу на сумму 4 миллиарда долларов, вместо четырех миллионов. Ошибка была совершена всего за 20 минут до закрытия биржи, и катастрофы удалось избежать. Сотрудниками NYSE была отменена большая часть сделок. Банк заявил, что им не были понесены какие-либо существенные финансовые потери.

2. А вот японский трейдер совершил ошибку прямо-таки самурайского масштаба, которая принесла рекордный убыток японской компании J-Com. В2005 году трейдер буквально повалил токийскую биржу, когда перепутал количество и цену продаваемых акций. Он получил заказ на продажу всего одной акции компании J-Com по цене 610 000 иен за штуку. Трейдер выставил 610 000 акций по цене в 1 иена. Ущерб от такой «сделки» составил более 340 миллионов долларов. Ошибка вызвала панику и хаос на бирже, а руководство токийской биржи через две недели подало в отставку.

3. Рекорд японского коллеги чуть было не побил российский трейдер. В сентябре 2005 года он по ошибке продал почти миллиард акций РАО АЭС. Это количество составляет 2.5 процента от общего количества акций холдинга, и оценивается в 337 миллионов долларов. Данное событие вызвал большой резонанс в СМИ: кто мог продать такое количество акций – Александр Лебедев или «Банк Москвы?».

Однако, ошибка трейдера не причинила холдингу ущерба, так как сделка была заключена в переговорном режиме сделок, а в данном случае стороны могут не выполнять свои обязательства, если уведомят биржу об отсутствии взаимных претензий.

4. На 71 миллион фунтов стерлингов «облегчил» свою компанию трейдер UBS Warburg. Данное событие произошло в декабре 2001 года. Трейдер попутал котировки и количество акций. Он планировал продать всего 16 акций японской компании Dentsu по цене 600 000 иен за штуку, а поступил наоборот – продал 610 000 акций по 6 иен за каждую.

5. Трейдер J.P.Morgan Securities продал не те акции, попутав кнопки на клавиатуре компьютера. Данное событие произошло в сентябре 2005 года. Вместо акций ряда компаний из индекса Nikkei 225, он продал акции из другого индекса, Topix. После того, как ошибка была обнаружена, банку пришлось откупать акции по более высокой цене. Финансовые потери оценили в 50 миллионов долларов.

6. В 10 миллионов долларов оценивается ошибка, совершенная британским трейдером в 2003 году. Он купил полмиллиона акций компании GlaxoSmithKline, заплатив по 13 фунтов за штуку, в то время, как рыночная стоимость акций была 70 пенсов.

7. В сентябре 2006 года трейдер «Тройки Диалог» «выгодно» продал опционы на индекс РТС за 144 250, в то время, как их рыночная стоимость была почти 4 миллиона долларов. Эта в высшей степени выгодная заявка была удовлетворена покупателями мгновенно.

8. Японская фирма Tachibana Securities недосчиталась полтора миллиона долларов в 2006 году, по ошибке выставив заявку о продаже акций Adways в количестве 2600 штук по 14.47 долларов за штуку. И хотя ошибка была замечена сразу, и поручение отменили, 1482 акции были проданы.

© Лебедев Олег, BBF.RU

В этой статье разберем 10 ошибок начинающего трейдера. Трейдинг не возможен без ошибок. Но лучше заранее знать основные и не допускать их.

На эту тему есть видео на нашем канале YouTube —Трейдинг 10 ошибок

Последние новости в канале телеграмм — PROТрейдинг

Общение на тему теханализа в чате телегам — PROТрейдинг Chat

1. Без системная торговля

Большая часть начинающих трейдеров начинают свой путь в торговле без какой-либо системы, иначе говоря плана. Не важно инвестируете вы или же занимаетесь спекулятивной торговлей, не имея четкого плана вы будите нести убытки.

Обычно такая система определяет:

1) предпочтительный стиль торговли: скальпинг, интрадей трейдинг (внутридневная торговля), свинг трейдинг (позиция может удерживаться в течение нескольких дней) или долгосрочное инвестирование;

2) метод анализа: технический или фундаментальный;

3) выбор площадок для торговли:

— российский или иностранный рынок ценных бумаг;

— рынок акций, срочный или валютный рынок;

— рынок криптовалют.

4) управление рисками (риск-менеджмент): определение максимального риска на сделку, допустимой просадки по депозиту в месяц, отношения прибыли к риску для одной позиции;

5) правила входа в сделку и другие аспекты.

Следование торговому плану позволяет совершать сделки системно и обдуманно. Со временем навыки будут совершенствоваться, повышая эффективность торговли. Вы научитесь понимать, допустили вы ошибку или рынок просто повел себя не так, как в большинстве случаев.

Ошибкой новичков также является открытие «случайной» (необдуманной) сделки. Любая покупка или продажа ценных бумаг должна совершаться после анализа ситуации в соответствии с торговым планом. Перед сделкой составляется прогноз, который отвечает на вопросы:

— Почему цена может протестировать тот или иной уровень с большей вероятностью? Факторы за и против.

— По каким ценам фиксировать прибыль или убытки и почему?

2. Торговля без подготовки

Перед тем, как приступать к торговле реальными деньгами, проанализируйте какое-то количество графиков. Понаблюдайте за поведением цены, используя технические индикаторы и определяя уровни поддержки и сопротивления. Попытайтесь найти различные закономерности на графиках с разными таймфреймами. Понимание технического анализа полезно не только для спекулянтов, но и для инвесторов, для которых не менее важно открывать и закрывать сделку по более выгодным ценам.

Если ваш стиль торговли «свинг-трейдинг», вам также необходимо понимать влияние на цену новостей. При среднесрочном и долгосрочном инвестировании «подключается» фундаментальный анализ компании и отраслевой анализ. При этом понимание того, что происходит на мировых рынках в целом, не навредит любому трейдеру. Разве что для скальпера такая информация будет совсем бесполезной.

3. Излишняя самоуверенность

Получая первый доход на фондовом рынке, у начинающих трейдеров зачастую складывается ложное представление о простоте заработка. Проблема встает особенно остро, если трейдер заработал крупную сумму денег.

Нередко начинающий инвестор или спекулянт ошибочно полагает, что может извлечь выгоду практически из любого движения цен. Излишняя самоуверенность приводит к открытию сделки без необходимого анализа с «холодной» головой. Когда позиция становится убыточной, ситуация усугубляется желанием отыграться, приводя обычно к еще большим потерям.