Что такое Ошибка выборки?

Ошибка выборки – это статистическая ошибка, которая возникает, когда аналитик не выбирает выборку, которая представляет всю совокупность данных, а результаты, найденные в выборке, не представляют результаты, которые были бы получены для всей генеральной совокупности. Выборка – это анализ, выполняемый путем выбора ряда наблюдений из более широкой совокупности, и этот выбор может привести как к ошибкам выборки, так и к ошибкам, не связанным с выборкой.

Ключевые моменты

- Ошибка выборки – это статистическая ошибка, которая возникает, когда аналитик не выбирает выборку, представляющую всю совокупность данных.

- Таким образом, результаты, полученные в выборке, не представляют результаты, которые были бы получены для всей генеральной совокупности.

- Ошибка выборки может быть уменьшена путем случайного выбора выборки и / или увеличения количества наблюдений.

Понимание ошибок выборки

Ошибка выборки – это отклонение значения выборки от истинного значения совокупности из-за того, что выборка не является репрезентативной для генеральной совокупности или каким-либо образом смещена. Даже рандомизированные выборки будут иметь некоторую ошибку выборки, поскольку это всего лишь приблизительная оценка генеральной совокупности, из которой она взята.

Ошибки выборки могут быть устранены при увеличении размера выборки, а также путем обеспечения того, чтобы выборка адекватно представляла всю генеральную совокупность. Предположим, например, что компания XYZ предоставляет услугу на основе подписки, которая позволяет потребителям вносить ежемесячную плату за потоковую передачу видео и других программ через Интернет.

Фирма хочет опросить домовладельцев, которые смотрят по крайней мере 10 часов программ в Интернете каждую неделю и платят за существующую службу потокового видео. XYZ хочет определить, какой процент населения заинтересован в более дешевой подписке. Если XYZ не продумает тщательно процесс выборки, могут возникнуть несколько типов ошибок выборки.

Примеры ошибок выборки

Ошибка спецификации совокупности означает, что XYZ не понимает конкретных типов потребителей, которые должны быть включены в выборку. Если, например, XYZ создает группу людей в возрасте от 15 до 25 лет, многие из этих потребителей не принимают решение о покупке услуги потокового видео, потому что они не работают полный рабочий день. С другой стороны, если XYZ соберет выборку работающих взрослых, которые принимают решения о покупке, потребители в этой группе могут не смотреть 10 часов видеопрограмм каждую неделю.

Ошибка выбора также приводит к искажению результатов выборки, и типичным примером является опрос, в котором участвует лишь небольшая часть людей, которые сразу же откликаются. Если XYZ попытается связаться с потребителями, которые изначально не ответили, результаты опроса могут измениться. Кроме того, если XYZ исключает потребителей, которые не отвечают сразу, результаты выборки могут не отражать предпочтения всего населения.

Учет ошибок, не связанных с выборкой

XYZ также хочет избежать ошибок , не связанных с выборкой , которые вызваны человеческой ошибкой, например ошибкой, допущенной в процессе опроса. Если одна группа потребителей смотрит только пять часов видеопрограмм в неделю и включена в опрос, это решение является ошибкой, не связанной с выборкой. Предвзятые вопросы – это еще один тип ошибок.

Маркетинг • 15 декабря 2022 • 5 мин чтения

Анализируй это: зачем компаниям изучать рынок

Если начать продажи продукта без предварительного изучения целевой аудитории и конкурентов, можно потерять время и деньги. Чтобы сохранить ресурсы, проводят исследования рынка.

Бюро позиционирования SPIKA

Соучредитель, маркетолог‑стратег

- Что такое анализ рынка

- Кому нужен маркетинговый анализ рынка

- Методы и виды анализа рынка

- Основные этапы анализа рынка

- Как провести маркетинговый анализ рынка

- Возможные ошибки при проведении анализа рынка

- Совет эксперта

Что такое анализ рынка

Рынком называют отношения между продавцом и покупателем и внешнюю среду, в которой существует компания. Анализ рынка в маркетинге — это инструмент, который помогает выяснить, как макросреда влияет на компанию, что нужно для дальнейшего роста, что думают потребители и какое место компания занимает относительно конкурентов.

Любая компания существует не в вакууме: на неё воздействует макро- и микросреда. Маркетинговый анализ помогает узнать, что и как именно влияет, и выстроить верную бизнес-стратегию

Кому нужен маркетинговый анализ рынка

Изучение целевой аудитории и конкурентов продукта — это маркетинговые исследования, которые нужны любому бизнесу. В некоторых ситуациях требуется более глубокий анализ. Вот кому он пригодится:

● Начинающим предпринимателям.

Перед запуском нового бизнеса или продукта нужно понять, будет ли он востребован на рынке. Например, предприниматель хочет продавать в России электронные книги с функцией графического планшета. Чтобы понять, будут ли покупать этот продукт и окупятся ли вложения, нужно провести анализ состояния рынка.

Ирина Загребина

Сложно проанализировать рынок, когда запускают совершенно новый продукт, у которого нет аналогов. По нему ещё нет статистики, поэтому помогут инструменты оценки рынка. Нужно узнать интересы и потребности потенциальных покупателей, проанализировать прямых и косвенных конкурентов. Когда понятны спрос и предложение, определяют, будет ли продукт востребованным на рынке, или запуск провалится.

● Действующему бизнесу.

Любая компания стремится к росту и развитию, но всегда есть внешние факторы, которые этому мешают. Если продукт или услуга плохо продаются, причин может быть несколько. Например, рынок перенасыщен или проблемы с продуктом, каналами продвижения и системой сбыта. Исследование и анализ рынка помогут найти внутренние проблемы и внешние «угрозы»: например, выяснить, что конкуренты продают аналогичный продукт дешевле. После анализа маркетологи или владельцы бизнеса понимают, над чем нужно работать, чтобы бизнес развивался и был конкурентоспособным.

● Студентам-маркетологам и социологам.

В этом случае проведение анализа рынка нужно для курсовых и дипломных работ, в которых изучают показатели рынка или анализируют компанию, бренд или продукт.

Начать разбираться в показателях рынка можно самостоятельно. Например, на бесплатном курсе «Анализ и оценка рынка» студенты учатся составлять план и подбирать подходящие методы исследований, анализировать тренды и готовить отчёты.

Конкурентный анализ: посмотреть на других, чтобы показать себя

Методы и виды анализа рынка

В маркетинге много методов анализа рынка, а применение конкретных инструментов зависит от сферы деятельности и «возраста» компании, цели анализа, особенностей продуктов и других факторов.

Ирина Загребина

Обычно изучают ключевые показатели рынка: ёмкость, объём, структуру, динамику. Полезно посмотреть на рынок под другим углом и проанализировать макросреду, то есть и внешние факторы, и тенденции, и микросреду: конкурентов, потребителей, посредников и партнёров.

В количественных исследованиях участвует не менее 500 человек, а точная выборка зависит от города и целей исследования. В качественном анализе важнее понять мотивы целевой аудитории, проблемы, с которыми сталкиваются потребители, выяснить ситуации, в которых покупатели пользуются продуктом

Когда маркетолог начинает исследование рынка, перед ним всегда встаёт вопрос, где брать данные. Есть несколько вариантов:

● Первичные исследования.

В этом случае специалисты компании или приглашённого агентства собирают данные с нуля. Для этого проводят опросы потребителей, собирают фокус-группы.

● Вторичные исследования.

Бывает, что компании для анализа рынка нужен большой массив данных, например, об объёмах продаж товара в розничных сетях. Самостоятельно собрать такие сведения невозможно, поэтому маркетологи обращаются к статистическим данным Росстата, маркетинговым исследованиям, экспертным интервью, данным профильных ассоциаций.

Ирина Загребина

Наше бюро работает с компаниями из разных сфер экономики, поэтому для анализа рынка бывают нужны узкие данные. Чтобы их получить, мы обращаемся в различные объединения. Например, при анализе рынка молочной продукции запрашивали информацию в национальном союзе производителей молока. Иногда проводим интервью с экспертами, чтобы получить информацию о рынке из первых уст.

● Количественные исследования.

Это метод анализа, который помогает ответить на вопросы «Сколько?» и «Кто?». Например, маркетологам нужно выяснить точное количество потребителей, которые знают определённый бренд питьевой воды, понять, как часто они покупают продукт, в каких торговых точках. Пример количественного исследования — различные опросы: по телефону, на сайте или личные.

● Качественные исследования.

Помогают ответить на вопросы «Как?» и «Почему?». Качественные исследования проводят, чтобы проверить какую-то гипотезу или узнать, в каких обстоятельствах потребители используют существующий продукт. Для этого проводят глубинные интервью с целевой аудиторией, собирают фокус-группы или наблюдают за потребителями.

Основные этапы анализа рынка

Основных этапов анализа рынка — шесть, но их может быть больше в зависимости от целей исследования

Чтобы получить достоверные и информативные результаты анализа рынка, нужно действовать по этапам:

1. Определить цели исследования.

Перед началом анализа маркетологу или владельцу компании нужно понять, как цели анализа соотносятся с целями и задачами бизнеса и маркетинга. Например, у строительной компании есть участок земли, который можно поделить на мелкие участки и продавать под застройку или строить дома и продавать «два в одном». Цель бизнеса — получить максимальную прибыль. Цель маркетинга — спланировать продвижение и продажи таким образом, чтобы привлечь нужную целевую аудиторию. Цель исследования — понять, кому продавать и какие варианты недвижимости интересны потенциальным покупателям. После того как сформировали чёткую цель, переходят к следующему этапу.

2. Составить план маркетингового анализа.

На этом этапе общие цели и задачи анализа рынка разбивают на более мелкие: какие исследования понадобится провести, где брать данные для анализа. Например, строительной компании нужно собрать информацию по рынку в конкретном регионе, изучить конкурентов и их предложения, оценить спрос и особенности потребления.

3. Определить методы исследования.

Чтобы получить информацию о конкурентах и рынке в целом, строительная компания может провести вторичные исследования: например, заказать обзор рынка у маркетингового агентства. А вот для изучения потребителей понадобится провести первичные количественные исследования или качественные: например, собрать фокус-группу из представителей целевой аудитории.

4. Провести исследование.

Чтобы процесс анализа не растягивался во времени, нужно определить чёткие сроки, бюджет и исполнителей: силами компании или с привлечением специалистов маркетингового агентства. Допустим, строительной компании из примера выше для полного анализа понадобится около месяца.

5. Проанализировать данные исследования.

После того как маркетолог получает все результаты, нужно резюмировать информацию и соотнести её с теми целями, которые ставили в начале исследования. Для этого уточняют, получены ли ответы на вопросы и проверены ли гипотезы.

Ирина Загребина

Если ожидания и реальность совпали, готовят отчёт и презентуют его команде, банку или инвестору. От того, насколько точными будут данные, насколько правильно рассчитаны объём и ёмкость рынка, зависит судьба проекта: получит ли компания кредит в банке или одобрение инвесторов.

Бывает, что выводы не совпадают с целью. В этом случае нужно вернуться на этап исследования и ещё раз проверить гипотезы, качество собранных данных. Например, может оказаться, что при опросах были неверно заполнены анкеты или анализ рынка оказался поверхностным.

6. Презентовать результаты.

Этот этап важен не меньше, чем само исследование. Для представления анализа нужно презентовать его команде, инвесторам или кредиторам. Презентацию выстроить так, чтобы выводы логично вытекали из аналитики, которую собрали.

Как провести маркетинговый анализ рынка

Важно не только действовать по этапам, но и не пропускать ни один из них. Так результаты исследований будут достоверными, и компания сможет принимать точные решения.

Анализировать рынок можно несколькими путями: самостоятельно либо обратиться в агентство за полным анализом или конкретными данными, если не получается их найти.

Бывает, что при анализе локального B2B-рынка или сложного продукта трудно найти информацию в открытых источниках. Например, компания «Альфа» оказывает аудиторские услуги, и её маркетологи анализируют рынок в одном регионе. Здесь же работает ещё десять аналогичных фирм. Маркетологи могут найти рейтинг фирм по общему объёму продаж, но вряд ли узнают о структуре этих услуг: сколько конкретно аудиторских, бухгалтерских или управленческих услуг оказывает каждая компания и какая из них может быть прямым конкурентом «Альфы» именно по аудиту. С этим помогут агентства, которые проводят исследования в сфере аудита.

Помощь агентства может понадобиться и в том случае, если не хватает данных по поведению потребителей. Например, маркетологи ООО «Казачий источник» проводили исследование популярных брендов питьевой воды в Краснодарском крае. У маркетологов компании была информация только по рынку в России. Чтобы получить данные по Краснодарскому краю, обратились в агентство и заказали количественное онлайн-исследование.

Возможные ошибки при проведении анализа рынка

Чтобы результаты исследований помогали, а не вводили в заблуждение, при анализе рынка стоит избегать распространённых ошибок:

❌ Использовать недостоверные данные.

В сети много информации по анализу какого-то рынка или продукта: это студенческие рефераты и курсовые работы, статьи на популярных, но не профильных ресурсах, готовые бизнес-планы с результатами исследований. Такой информации не всегда можно доверять, потому что опубликованное исследование может быть спонсировано, а курсовая — содержать ошибки.

Ирина Загребина

Информацию нужно брать только из проверенных источников. Например, мы опираемся на данные отраслевых обзоров РБК и «Коммерсанта», аналитические обзоры профильных объединений, доклады экспертов.

❌ Использовать неактуальные данные.

Мир быстро меняется, и во многих сферах исследования 3–4-летней давности будут неактуальными. Например, в 2019 году активно рос рынок общепита. В 2020–2021 годах, в период пандемии, отрасль изменилась: одни игроки вообще ушли с рынка, другие переориентировались на доставку на дом, в том числе бесконтактную, чтобы остаться на плаву и даже заработать. Если сравнивать данные за 2019 и 2021 год, исследование получится необъективным.

❌ Недостаточно глубоко погружаться в исследование.

Эта ошибка возникает из-за непонимания того, какой объём данных нужно проанализировать, чтобы получить глубокий отчёт. Например, маркетолог опирается на информацию только от пары экспертов, мнению которых доверяет. Такие данные могут быть неполными и отражать одну точку зрения.

❌ Использовать неверные методы исследования.

Бывает, что в компании исследование проводят не маркетологи, а собственник бизнеса или другой специалист. Из-за этого легко ошибиться и применить не те инструменты анализа рынка. Например, чтобы оценить особенности потребления продукта, нужно провести качественное исследование — интервью, но вместо него делают количественное. На это уходит время и бюджет, а полученные данные оказываются не нужны.

❌ Не соблюдать порядок исследования.

Достоверность данных и качество анализа зависят не только от методов, но и от того, насколько точно был соблюдён порядок исследования. Если поменять этапы местами или пропустить какие-то, есть риск получить искажённые результаты, которые не соотносятся с целью исследования.

❌ Вести подсчёты только по одному показателю.

Все показатели рынка нужно считать в денежном выражении, например рублях или другой валюте, и в натуральном, то есть литрах, штуках, тоннах. Сопоставление этих данных даёт более полную информацию о рынке. Например, рынок строительных материалов в натуральном выражении упал на 30%, а в денежном вырос на 50%. Причина — не рост продаж, а повышение цен на товары. Если при анализе рынка учитывать только один фактор, можно сделать неправильные выводы и выстроить неверную стратегию продаж или продвижения.

Совет эксперта

Ирина Загребина

Не стоит бояться проводить анализ рынка самостоятельно. Нужно опросить клиентов, собрать все данные, проанализировать их. Лучше получить базовое представление о рынке, чем блуждать в тумане неизвестности.

Научитесь анализировать конкурентов

На примерах из жизни и с постоянной практикой. Попробуйте бесплатный курс для маркетологов «Анализ и оценка рынка».

Что такое маркетинговая стратегия и как её разработать

Целевая аудитория:

примеры, определение, портрет ЦА

Имеются

следующие выборочные данные по 30

туристическим фирмам (выборка 10%-ная

механическая) о затратах на рекламу и

численности туристов, воспользовавшихся

услугами туристической фирмы:

|

Номер |

Общие тыс. |

Численность |

Номер |

Общие тыс. |

Численность |

|

1 |

212,8 |

889 |

16 |

290,8 |

978 |

|

2 |

160,4 |

662 |

17 |

302,0 |

1054 |

|

3 |

347,5 |

1066 |

18 |

299,6 |

1097 |

|

4 |

122,6 |

634 |

19 |

333,6 |

1190 |

|

5 |

252,6 |

864 |

20 |

209,5 |

873 |

|

6 |

444,9 |

1387 |

21 |

454,6 |

1406 |

|

7 |

357,8 |

1298 |

22 |

314,9 |

1293 |

|

8 |

278,9 |

1105 |

23 |

257,7 |

902 |

|

9 |

350,6 |

1194 |

24 |

278,3 |

950 |

|

10 |

302,2 |

1006 |

25 |

199,6 |

778 |

|

11 |

289,6 |

988 |

26 |

319,6 |

1049 |

|

12 |

189,5 |

887 |

27 |

296,6 |

992 |

|

13 |

265,6 |

903 |

28 |

315,7 |

1127 |

|

14 |

404,0 |

1248 |

29 |

201,4 |

755 |

|

15 |

324,8 |

1157 |

30 |

256,2 |

808 |

Задание 1

Признак

– затраты на рекламу.

Число

групп – пять.

Задание 2

Связь

между признаками – затраты на рекламу

и численность туристов, воспользовавшихся

услугами фирмы.

Задание 3

По

результатам выполнения задания 1 с

вероятностью 0,683 определите:

1. Ошибку

выборки средних затрат туристических

фирм на рекламу и границы, в которых

будет находиться средняя для генеральной

совокупности.

2. Ошибку

выборки доли туристических фирм с

затратами на рекламу менее 321,8 тыс. руб.

в месяц и границы, в которых будет

находиться генеральная доля.

Задание 4

Имеются

следующие данные о затратах на рекламу

двух туристических фирм и численности

туристов, воспользовавшихся их услугами:

|

Номера фирм |

Общие затраты на тыс. руб. |

Численность туристов, |

||

|

Базисный период |

Отчетный период |

Базисный период |

Отчетный период |

|

|

1 |

120,5 |

122,6 |

606 |

634 |

|

2 |

238,0 |

454,6 |

882 |

1406 |

Определите:

1.Общие индексы средних затрат на рекламу

(на одного туриста) переменного,

постоянного состава, структурных

сдвигов.

2.Абсолютное

изменение средних затрат на рекламу

(на одного туриста)

под влиянием отдельных факторов.

Результаты

промежуточных расчетов представьте в

таблице.

Сделайте выводы.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Калькулятор для расчета достаточного объема выборки

Калькулятор ошибки выборки для доли признака

Калькулятор ошибки выборки для среднего значения

Калькулятор значимости различий долей

Калькулятор значимости различий средних

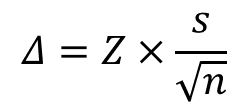

1. Формула (даже две)

Бытует заблуждение, что чем больше объем генеральной совокупности, тем больше должен быть объем выборки маркетингового исследования. Это отчасти так, когда объем выборки сопоставим с размером генеральной совокупности. Например, при опросах организаций (B2B).

Если речь идет об исследовании жителей городов, то не важно, Москва это или Рязань – оптимальный объем выборки будет одинаков в обоих городах. Этот принцип следует из закона больших чисел и применим, только если выборка простая случайная.

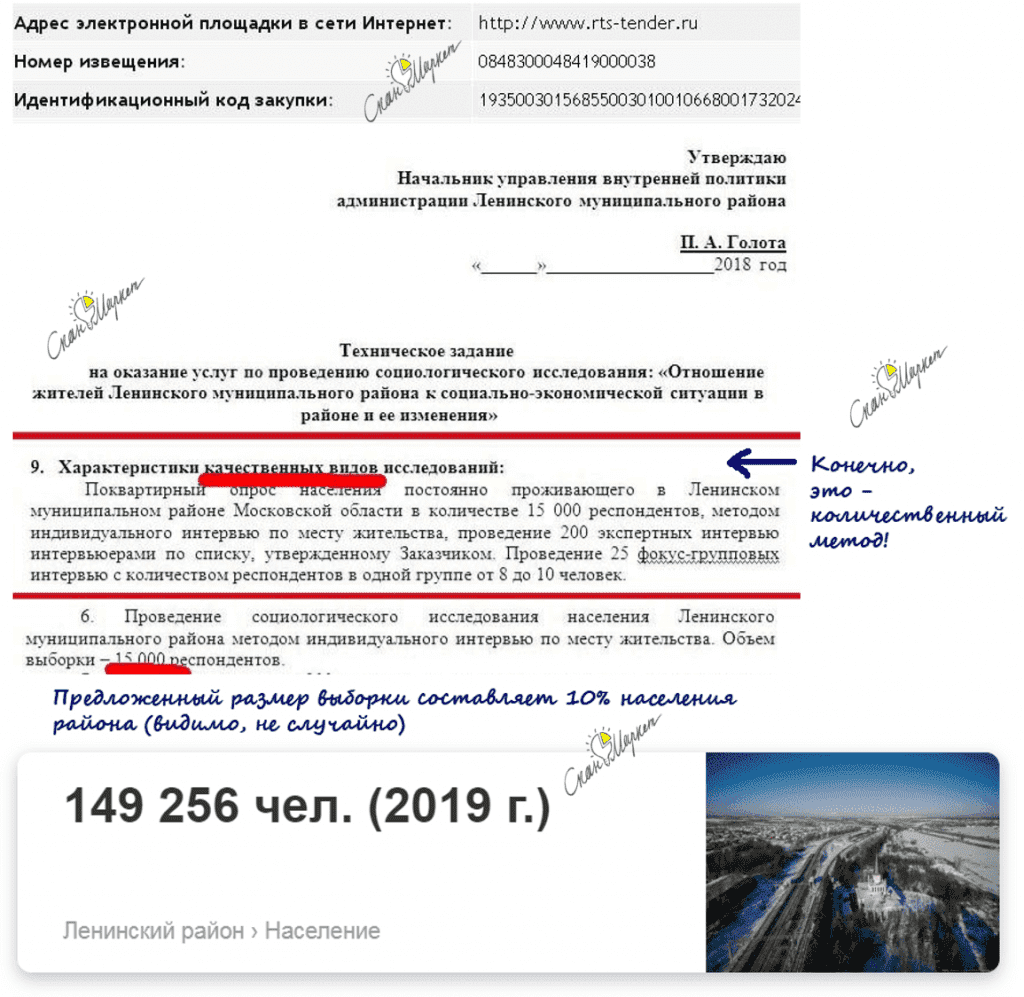

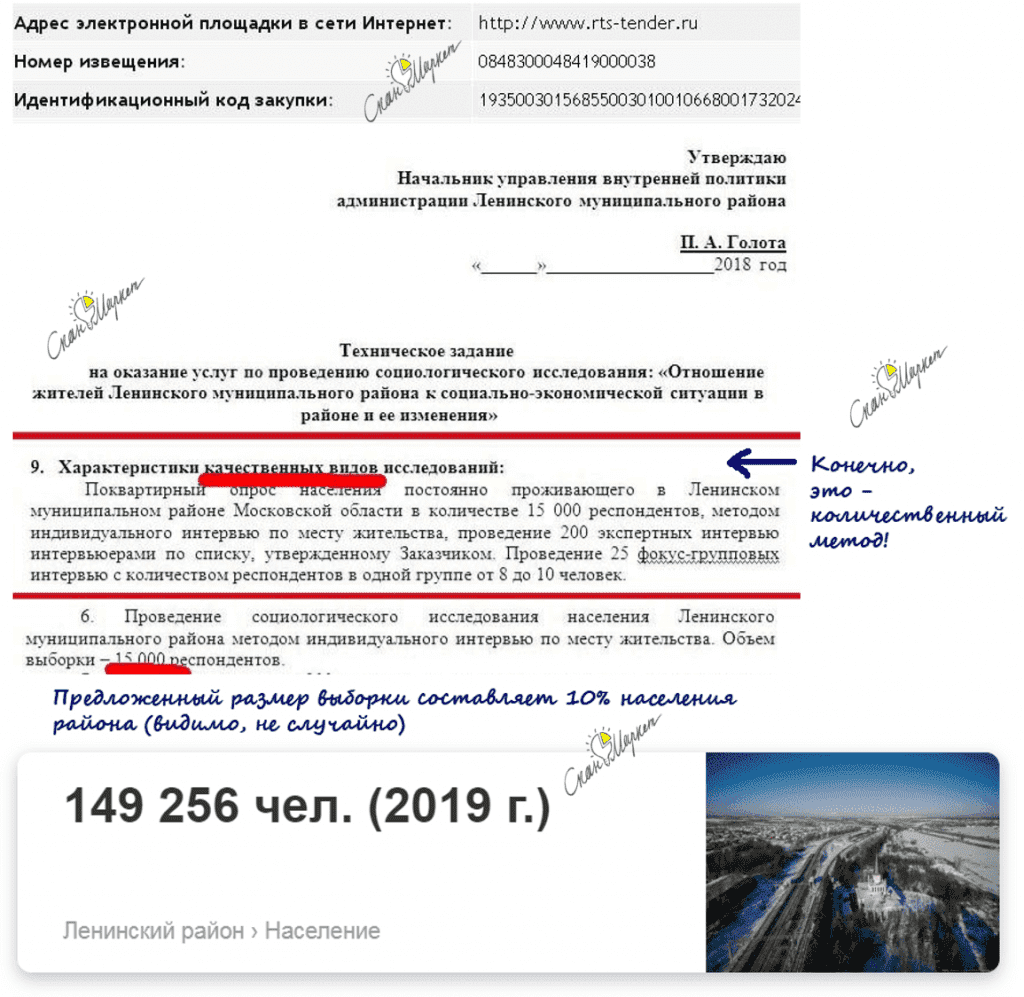

На рис.1. пример выборки 15000 человек (!) при опросе в муниципальном районе. Возможно, от численности населения взяли 10%?

Размер выборки никогда не рассчитывается как процент от генеральной совокупности!

Рис.1. Размер выборки 15000 человек, как реальный пример некомпетентности (или хуже).

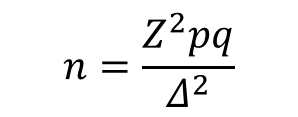

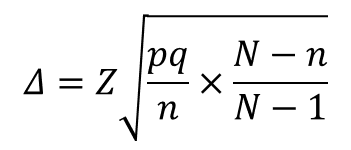

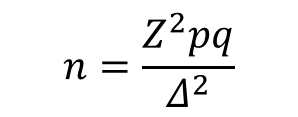

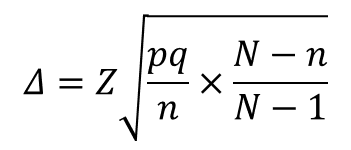

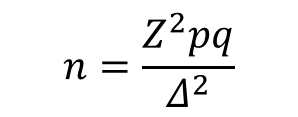

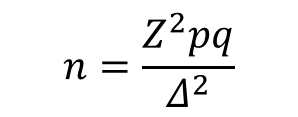

В таких случаях для расчета объема выборки используется следующая формула:

где

n – объем выборки,

Z – коэффициент, зависящий от выбранного исследователем доверительного уровня,

p – доля респондентов с наличием исследуемого признака,

q = 1 – p – доля респондентов, у которых исследуемый признак отсутствует,

∆ – предельная ошибка выборки.

Доверительный уровень – это вероятность того, что реальная доля лежит в границах полученного доверительного интервала: выборочная доля (p) ± ошибка выборки (Δ). Доверительный уровень устанавливает сам исследователь в соответствии со своими требованиями к надежности полученных результатов. Чаще всего применяются доверительные уровни, равные 0,95 или 0,99. В маркетинговых исследованиях, как правило, выбирается доверительный уровень, равный 0,95. При этом уровне коэффициент Z равен 1,96.

Значения p и q чаще всего неизвестны до проведения исследования и принимаются за 0,5. При этом значении размер ошибки выборки максимален.

Допустимая предельная ошибка выборки выбирается исследователем в зависимости от целей исследования. Считается, что для принятия бизнес-решений ошибка выборки должна быть не больше 4%. Этому значению соответствует объем выборки 500-600 респондентов. Для важных стратегических решений целесообразно минимизировать ошибку выборки.

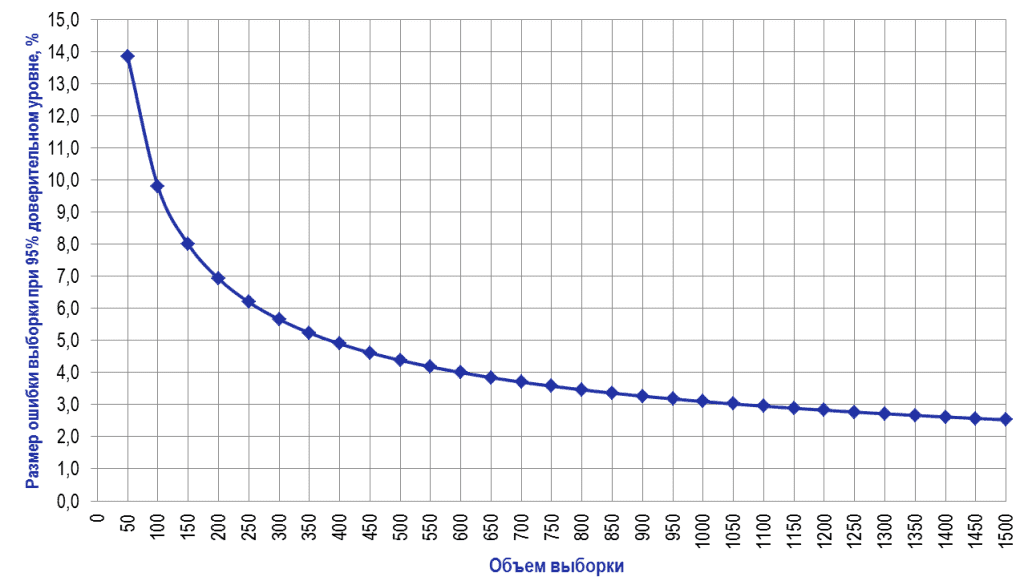

Рассмотрим кривую зависимости ошибки выборки от ее объема (Рис.2).

Рис.2. Зависимость ошибки выборки от ее объема при 95% доверительном уровне

Как видно из диаграммы, с ростом объема выборки значение ошибки уменьшается все медленнее. Так, при объеме выборки 1500 человек предельная ошибка выборки составит ±2,5%, а при объеме 2000 человек – ±2,2%. То есть, при определенном объеме выборки дальнейшее его увеличение не дает значительного выигрыша в ее точности.

ШПАРГАЛКА (скопируйте ссылку или текст)

Подходы к решению проблемы:

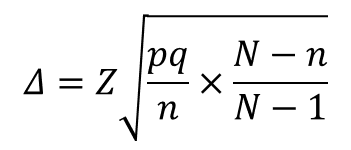

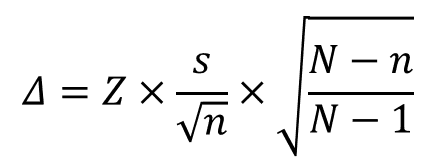

Случай 1. Генеральная совокупность значительно больше выборки:

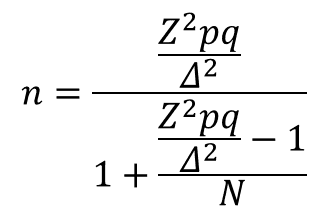

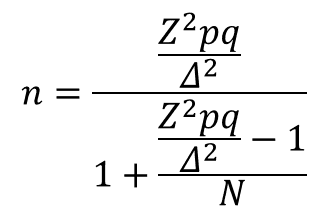

Случай 2. Генеральная совокупность сопоставима с объемом выборки: (см. раздел исследований B2B)

где

n – объем выборки,

N – объем генеральной совокупности,

Z – коэффициент, зависящий от выбранного исследователем доверительного уровня,

p – доля респондентов с наличием исследуемого признака,

q = 1 – p – доля респондентов, у которых исследуемый признак отсутствует, (значения p и q обычно принимаются за 0,5, поскольку точно неизвестны до проведения исследования)

∆ – предельная ошибка выборки.

Например,

рассчитаем ошибку выборки объемом 1000 человек при 95% доверительном уровне, если генеральная совокупность значительно больше объема выборки:

Ошибка выборки = 1,96 * КОРЕНЬ(0,5*0,5/1000) = 0,031 = ±3,1%

При расчете объема выборки следует также учитывать стоимость проведения исследования. Например, при цене за 1 анкету 200 рублей стоимость опроса 1000 человек составит 200 000 рублей, а опрос 1500 человек будет стоить 300 000 рублей. Увеличение затрат в полтора раза сократит ошибку выборки всего на 0,6%, что обычно неоправданно экономически.

2. Причины «раздувать» выборку

Анализ полученных данных обычно включает в себя и анализ подвыборок, объемы которых меньше основной выборки. Поэтому ошибка для выводов по подвыборкам больше, чем ошибка по выборке в целом. Если планируется анализ подгрупп / сегментов, объем выборки должен быть увеличен (в разумных пределах).

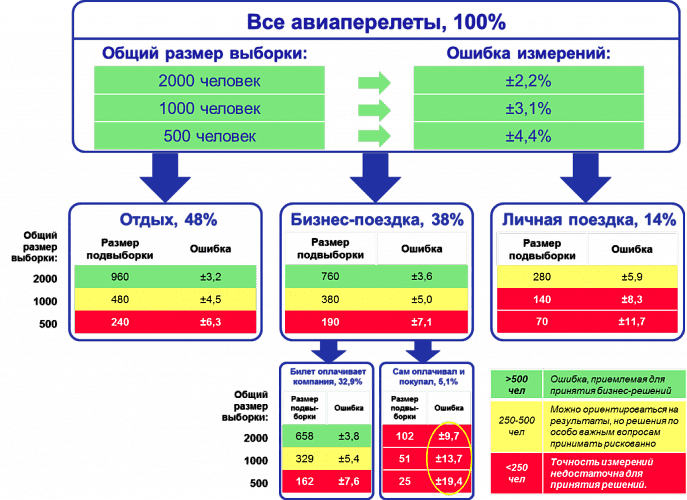

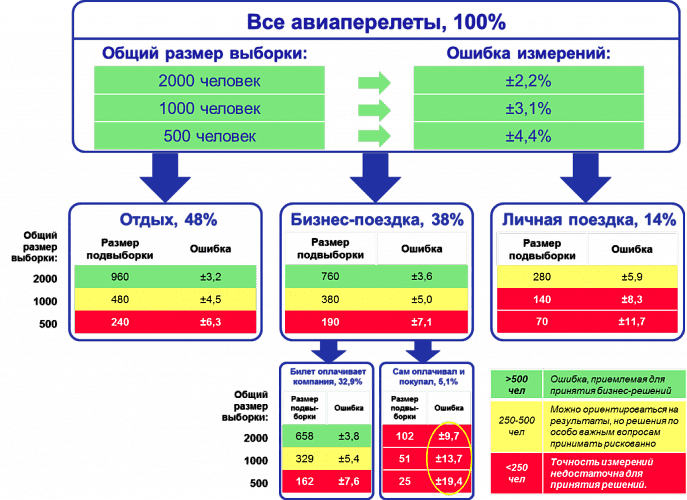

Рис.3 демонстрирует данную ситуацию. Если для исследования авиапассажиров используется выборка численностью 500 человек, то для выводов по выборке в целом ошибка составляет 4,4%, что вполне приемлемо для принятия бизнес-решений. Но при делении выборки на подгруппы в зависимости от цели поездки, выводы по каждой подгруппе уже недостаточно точны. Если мы захотим узнать какие-либо количественные характеристики группы пассажиров, совершающих бизнес-поездку и покупавших билет самостоятельно, ошибка полученных показателей будет достаточно велика. Даже увеличение выборки до 2000 человек не обеспечит приемлемой точности выводов по этой подвыборке.

Рис.3. Проектирование объема выборки с учетом необходимости анализа подвыборок

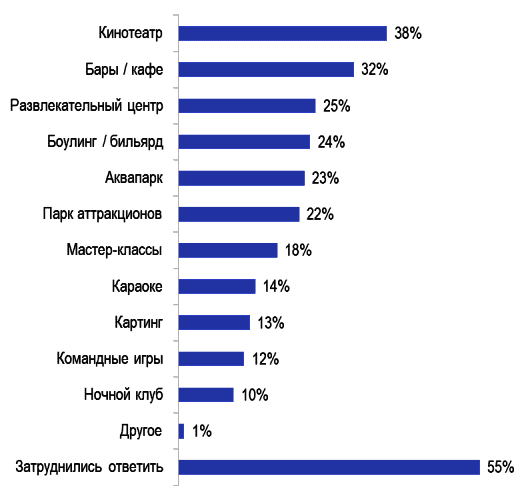

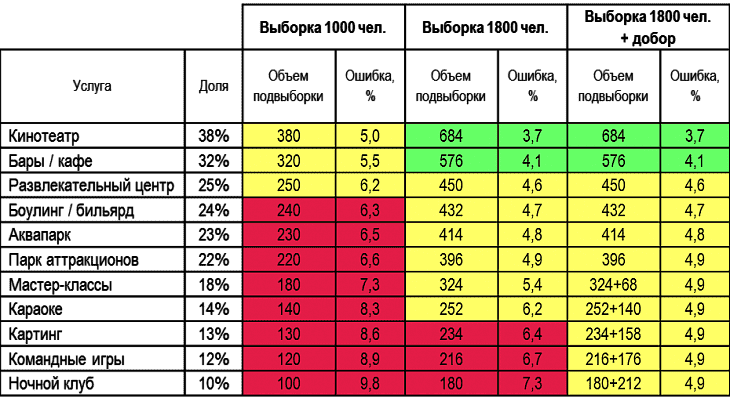

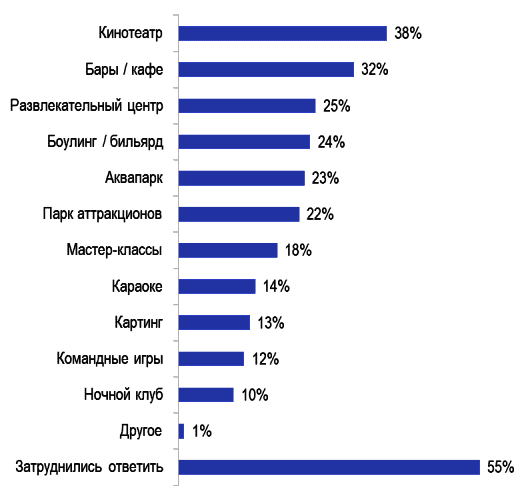

Другой пример – анализ подгрупп потребителей услуг торгово-развлекательного центра (Рис.4).

Рис.4. Потенциальный спрос на услуги торгово-развлекательного центра

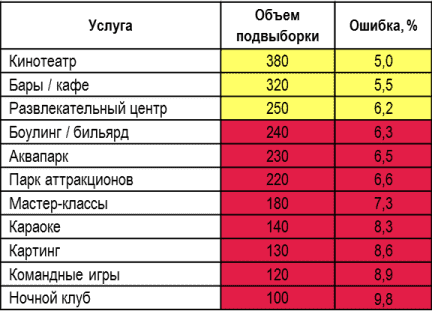

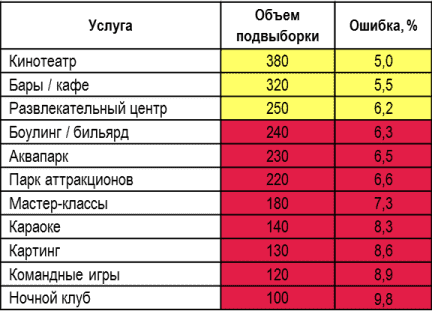

При объеме выборки в 1000 человек выводы по каждой отдельной услуге (например, социально-демографический профиль, частота пользования, средний чек и др.) будут недостаточно точными для использования в бизнес планировании. Особенно это касается наименее популярных услуг (Таблица 1).

Таблица 1. Ошибка по подвыборкам потенциальных потребителей услуг торгово-развлекательного центра при выборке 1000 чел.

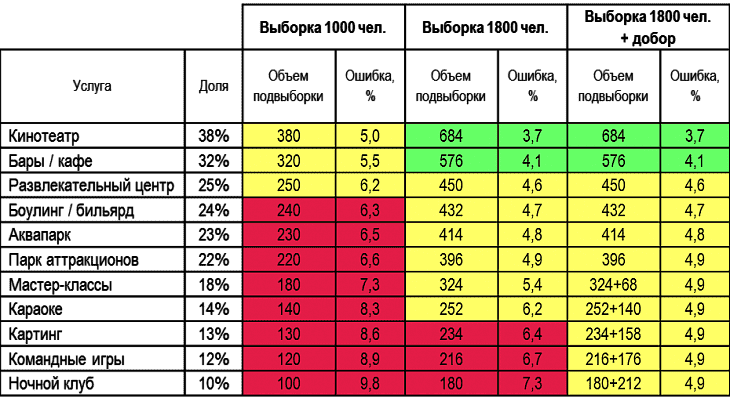

Чтобы ошибка в самой малочисленной подвыборке «Ночной клуб» составила меньше 5%, объем выборки исследования должен составлять около 4000 человек. Но это будет означать 4-кратное удорожание проекта. В таких случаях возможно компромиссное решение:

- увеличение выборки до 1800 человек, что даст достаточную точность для 6 самых популярных видов услуг (от кинотеатра до парка аттракционов);

- добор 200-300 пользователей менее популярных услуг с опросом по укороченной анкете (см. Таблицу 2).

Таблица 2. Разница в ошибке выборки по подвыборкам при разных объемах выборки.

При обсуждении с исследовательским агентством точности результатов планируемого исследования рекомендуется принимать во внимание бюджет, требования к точности результатов в целом по выборке и в разрезе подгрупп. Если бюджет не позволяет получить информацию с приемлемой ошибкой, лучше пока отложить проект (или поторговаться).

КАЛЬКУЛЯТОРЫ ДЛЯ РАСЧЕТА СТАТИСТИЧЕСКИХ ПОКАЗАТЕЛЕЙ И ОПРЕДЕЛЕНИЯ ЗНАЧИМОСТИ РАЗЛИЧИЙ:

КАЛЬКУЛЯТОР ДЛЯ РАСЧЕТА

ДОСТАТОЧНОГО ОБЪЁМА ВЫБОРКИ

Доверительный уровень:

Ошибка выборки (?):

%

Объём генеральной совокупности (N):

(можно пропустить, если больше 100 000)

РЕЗУЛЬТАТ

Один из важных вопросов, на которые нужно ответить при планировании исследования, — это оптимальный объем выборки. Слишком маленькая выборка не сможет обеспечить приемлемую точность результатов опроса, а слишком большая приведет к лишним расходам.

Онлайн-калькулятор объема выборки поможет рассчитать оптимальный размер выборки, исходя из максимально приемлемого для исследователя размера ошибки выборки.

Все дальнейшие формулы и расчеты относятся только к простой случайной выборке!

Формулы для других типов выборки отличаются.

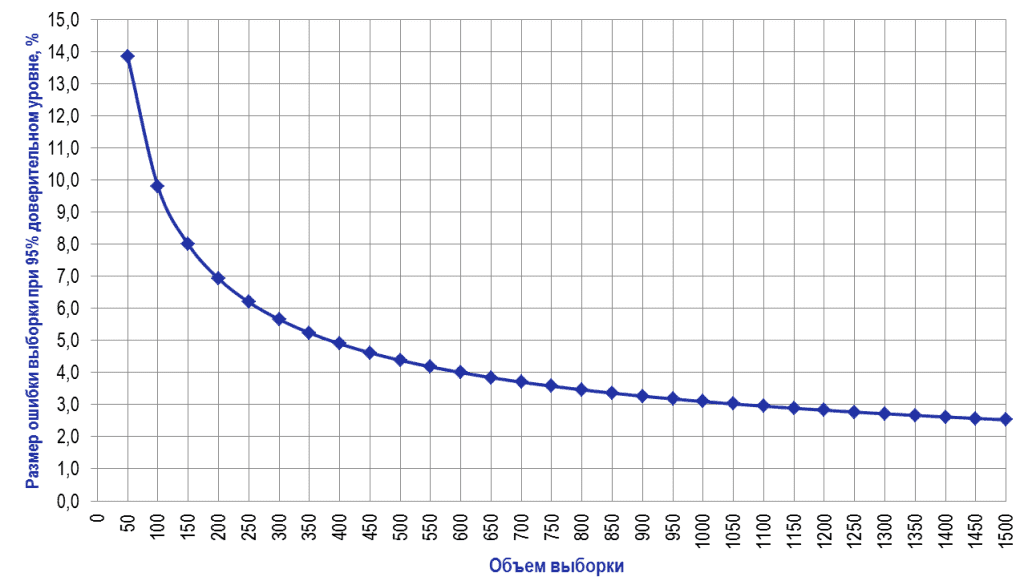

Объем выборки рассчитывается по следующим формулам

1) если объем выборки значительно меньше генеральной совокупности:

(в данной формуле не используется показатель объема генеральной совокупности N)

(в данной формуле не используется показатель объема генеральной совокупности N)

2) если объем выборки сопоставим с объемом генеральной совокупности:

В приведенных формулах:

Z – коэффициент, зависящий от выбранного исследователем доверительного уровня. Доверительный уровень (или доверительная вероятность) – это вероятность того, что реальное значение измеряемого показателя (по всей генеральной совокупности) находится в пределах доверительного интервала, полученного в исследовании. Доверительный уровень выбирает сам исследователь, исходя из требований к надежности результатов исследования. В маркетинговых исследованиях обычно применяется 95%-й доверительный уровень. Ему соответствует значение Z = 1,96.

N – объем генеральной совокупности. Генеральная совокупность – это все люди, которые изучаются в исследовании (например, все покупатели соков и нектаров, постоянно проживающие в Москве и Московской области). Если генеральная совокупность значительно больше объема выборки (в сотни и более раз), ее размером можно пренебречь (формула 1).

p – доля респондентов с наличием исследуемого признака. Например, если 20% опрошенных заинтересованы в новом продукте, то p = 0,2.

q = 1 — p – доля респондентов, у которых исследуемый признак отсутствует. Значения p и q обычно принимаются за 0,5, поскольку точно неизвестны до проведения исследования. При этом значении размер ошибки выборки максимален. В данном калькуляторе значения p и q по умолчанию равны 0,5.

Δ– предельная ошибка выборки (для доли признака), приемлемая для исследователя. Считается, что для принятия бизнес-решений ошибка выборки не должна превышать 4%.

n – объем выборки. Объем выборки – это количество людей, которые опрашиваются в исследовании.

ПРИМЕР РАСЧЕТА ОБЪЕМА ВЫБОРКИ:

Допустим, мы хотим рассчитать объем выборки, предельная ошибка которой составит 4%. Мы принимаем доверительный уровень, равный 95%. Генеральная совокупность значительно больше выборки. Тогда объем выборки составит:

n = 1,96 * 1,96 * 0,5 * 0,5 / (0,04 * 0,04) = 600,25 ≈ 600 человек

Таким образом, если мы хотим получить результаты с предельной ошибкой 4%, нам нужно опросить 600 человек.

КАЛЬКУЛЯТОР ОШИБКИ ВЫБОРКИ ДЛЯ ДОЛИ ПРИЗНАКА

Доверительный уровень:

Объём выборки (n):

Объём генеральной совокупности (N):

(можно пропустить, если больше 100 000)

Доля признака (p):

%

РЕЗУЛЬТАТ

Зная объем выборки исследования, можно рассчитать значение ошибки выборки (или, другими словами, погрешность выборки).

Если бы в ходе исследования мы могли опросить абсолютно всех интересующих нас людей, мы могли бы быть на 100% уверены в полученном результате. Но ввиду экономической нецелесообразности сплошного опроса применяют выборочный подход, когда опрашивается только часть генеральной совокупности. Выборочный метод не гарантирует 100%-й точности измерения, но, тем не менее, вероятность ошибки может быть сведена к приемлемому минимуму.

Все дальнейшие формулы и расчеты относятся только к простой случайной выборке! Формулы для других типов выборки отличаются.

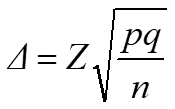

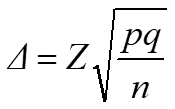

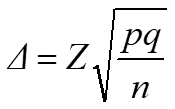

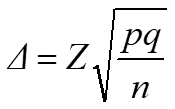

Ошибка выборки для доли признака рассчитывается по следующим формулам.

1) если объем выборки значительно меньше генеральной совокупности:

(в данной формуле не используется показатель объема генеральной совокупности N)

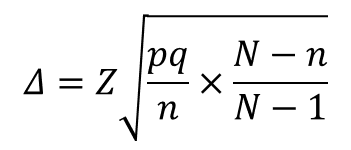

2) если объем выборки сопоставим с объемом генеральной совокупности:

В приведенных формулах:

Z – коэффициент, зависящий от выбранного исследователем доверительного уровня. Доверительный уровень (или доверительная вероятность) – это вероятность того, что реальное значение измеряемого показателя (по всей генеральной совокупности) находится в пределах доверительного интервала, полученного в исследовании. Доверительный уровень выбирает сам исследователь, исходя из требований к надежности результатов исследования. В маркетинговых исследованиях обычно применяется 95%-й доверительный уровень. Ему соответствует значение Z = 1,96.

N – объем генеральной совокупности. Генеральная совокупность – это все люди, которые изучаются в исследовании (например, все покупатели шоколада, постоянно проживающие в Москве). Если генеральная совокупность значительно больше объема выборки (в сотни и более раз), ее размером можно пренебречь (формула 1).

n – объем выборки. Объем выборки – это количество людей, которые опрашиваются в исследовании. Существует заблуждение, что чем больше объем генеральной совокупности, тем больше должен быть и объем выборки маркетингового исследования. Это отчасти так, когда объем выборки сопоставим с объемом генеральной совокупности. Например, при опросах организаций (B2B). Если же речь идет об исследовании жителей городов, то не важно, Москва это или Рязань – оптимальный объем выборки будет одинаков в обоих городах. Этот принцип следует из закона больших чисел и применим, только если выборка простая случайная. ВАЖНО: если предполагается сравнивать какие-то группы внутри города, например, жителей разных районов, то выборку следует рассчитывать для каждой такой группы.

p – доля респондентов с наличием исследуемого признака. Например, если 20% опрошенных заинтересованы в новом продукте, то p = 0,2.

q = 1 — p – доля респондентов, у которых исследуемый признак отсутствует. Значения p и q обычно принимаются за 0,5, поскольку точно неизвестны до проведения исследования. При этом значении размер ошибки выборки максимален.

Δ– предельная ошибка выборки.

Таким образом, зная объем выборки исследования, мы можем заранее оценить показатель ее ошибки.

А получив значение p, мы можем рассчитать доверительный интервал для доли признака: (p — ∆; p + ∆)

ПРИМЕР РАСЧЕТА ОШИБКИ ВЫБОРКИ ДЛЯ ДОЛИ ПРИЗНАКА:

Например, в ходе исследования были опрошены 1000 человек (n=1000). 20% из них заинтересовались новым продуктом (p=0,2). Рассчитаем показатель ошибки выборки по формуле 1 (выберем доверительный уровень, равный 95%):

∆ = 1,96 * КОРЕНЬ (0,2*0,8/1000) = 0,0248 = ±2,48%

Рассчитаем доверительный интервал:

(p — ∆; p + ∆) = (20% — 2,48%; 20% + 2,48%) = (17,52%; 22,48%)

Таким образом, с вероятностью 95% мы можем быть уверены, что реальная доля заинтересованных в новом продукте (среди всей генеральной совокупности) находится в пределах полученного диапазона (17,52%; 22,48%).

Если бы мы выбрали доверительный уровень, равный 99%, то для тех же значений p и n ошибка выборки была бы больше, а доверительный интервал – шире. Это логично, поскольку, если мы хотим быть более уверены в том, что наш доверительный интервал «накроет» реальное значение признака, то интервал должен быть более широким.

КАЛЬКУЛЯТОР ОШИБКИ ВЫБОРКИ ДЛЯ СРЕДНЕГО ЗНАЧЕНИЯ

Доверительный уровень:

Объём выборки (n):

Объём генеральной совокупности (N):

(можно пропустить, если больше 100 000)

Среднее значение (x̄):

Стандартное отклонение (s):

РЕЗУЛЬТАТ

Зная объем выборки исследования, можно рассчитать значение ошибки выборки (или, другими словами, погрешность выборки).

Если бы в ходе исследования мы могли опросить абсолютно всех интересующих нас людей, мы могли бы быть на 100% уверены в полученном результате. Но ввиду экономической нецелесообразности сплошного опроса применяют выборочный подход, когда опрашивается только часть генеральной совокупности. Выборочный метод не гарантирует 100%-й точности измерения, но, тем не менее, вероятность ошибки может быть сведена к приемлемому минимуму.

Все дальнейшие формулы и расчеты относятся только к простой случайной выборке! Формулы для других типов выборки отличаются.

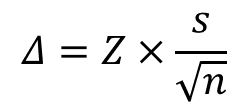

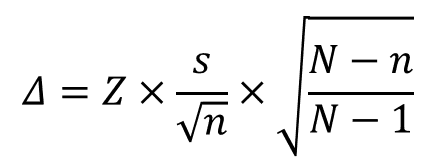

Ошибка выборки для среднего значения рассчитывается по следующим формулам.

1) если объем выборки значительно меньше генеральной совокупности:

(в данной формуле не используется показатель объема генеральной совокупности N)

2) если объем выборки сопоставим с объемом генеральной совокупности:

В приведенных формулах:

Z – коэффициент, зависящий от выбранного исследователем доверительного уровня. Доверительный уровень (или доверительная вероятность) – это вероятность того, что реальное значение измеряемого показателя (по всей генеральной совокупности) находится в пределах доверительного интервала, полученного в исследовании. Доверительный уровень выбирает сам исследователь, исходя из требований к надежности результатов исследования. В маркетинговых исследованиях обычно применяется 95%-й доверительный уровень. Ему соответствует значение Z = 1,96

N – объем генеральной совокупности. Генеральная совокупность – это все люди, которые изучаются в исследовании (например, все покупатели мороженого, постоянно проживающие в Москве). Если генеральная совокупность значительно больше объема выборки (в сотни и более раз), ее размером можно пренебречь (формула 1).

n – объем выборки. Объем выборки – это количество людей, которые опрашиваются в исследовании. Существует заблуждение, что чем больше объем генеральной совокупности, тем больше должен быть и объем выборки маркетингового исследования. Это отчасти так, когда объем выборки сопоставим с объемом генеральной совокупности. Например, при опросах организаций (B2B). Если же речь идет об исследовании жителей городов, то не важно, Москва это или Рязань – оптимальный объем выборки будет одинаков в обоих городах. Этот принцип следует из закона больших чисел и применим, только если выборка простая случайная. ВАЖНО: если предполагается сравнивать какие-то группы внутри города, например, жителей разных районов, то выборку следует рассчитывать для каждой такой группы.

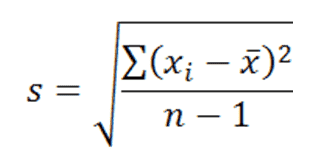

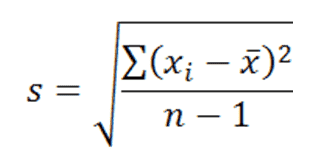

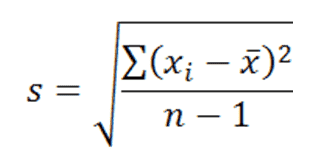

s — выборочное стандартное отклонение измеряемого показателя. В идеале на месте этого аргумента должно быть стандартное отклонение показателя в генеральной совокупности (σ), но так как обычно оно неизвестно, используется выборочное стандартное отклонение, рассчитываемое по следующей формуле:

где, x ̅ – среднее арифметическое показателя, xi– значение i-го показателя, n – объем выборки

Δ– предельная ошибка выборки.

Зная среднее значение показателя x ̅ и ошибку ∆, мы можем рассчитать доверительный интервал для среднего значения:(x ̅ — ∆; x ̅ + ∆)

ПРИМЕР РАСЧЕТА ОШИБКИ ВЫБОРКИ ДЛЯ СРЕДНЕГО ЗНАЧЕНИЯ:

Например, в ходе исследования были опрошены 1000 человек (n=1000). Каждого из них попросили указать их примерную среднюю сумму покупки (средний чек) в известной сети магазинов. Среднее арифметическое всех ответов составило 500 руб. (x ̅=500), а стандартное отклонение составило 120 руб. (s=120). Рассчитаем показатель ошибки выборки по формуле 1 (выберем доверительный уровень, равный 95%):

∆ = 1,96 * 120 / КОРЕНЬ (1000) = 7,44

Рассчитаем доверительный интервал:

(x ̅ — ∆; x ̅ + ∆) = (500 – 7,44; 500 + 7,44) = (492,56; 507,44)

Таким образом, с вероятностью 95% мы можем быть уверены, что значение среднего чека по всей генеральной совокупности находится в границах полученного диапазона: от 492,56 руб. до 507,44 руб.

КАЛЬКУЛЯТОР ЗНАЧИМОСТИ РАЗЛИЧИЙ ДОЛЕЙ

Доверительный уровень:

| Измерение 1 | Измерение 2 | |

| Доля признака (p): | % | % |

| Объём выборки (n): |

РЕЗУЛЬТАТ

Если в прошлогоднем исследовании вашу марку вспомнили 10% респондентов, а в исследовании текущего года – 15%, не спешите открывать шампанское, пока не воспользуетесь нашим онлайн-калькулятором для оценки статистической значимости различий.

Сравнивая два разных значения, полученные на двух независимых выборках, исследователь должен убедиться, что различия статистически значимы, прежде чем делать выводы.

Как известно, выборочные исследования не обеспечивают 100%-й точности измерения (для этого пришлось бы опрашивать всю целевую аудиторию поголовно, что слишком дорого). Тем не менее, благодаря методам математической статистики, мы можем оценить точность результатов любого количественного исследования и учесть ее в выводах.

В приведенном здесь калькуляторе используется двухвыборочный z-тест для долей. Для его применения должны соблюдаться следующие условия:

- Обе выборки – простые случайные

- Выборки независимы (между значениями двух выборок нет закономерной связи)

- Генеральные совокупности значительно больше выборок

- Произведения n*p и n*(1-p), где n=размер выборки а p=доля признака, – не меньше 5.

В калькуляторе используются следующие вводные данные:

Доверительный уровень (или доверительная вероятность) – это вероятность того, что реальное значение измеряемого показателя (по всей генеральной совокупности) находится в пределах доверительного интервала, полученного в исследовании. Доверительный уровень выбирает сам исследователь, исходя из требований к надежности результатов исследования. В маркетинговых исследованиях обычно применяется 95%-й доверительный уровень.

Доля признака (p) – доля респондентов с наличием исследуемого признака. Например, если 20% опрошенных заинтересованы в новом продукте, то p = 0,2.

Объем выборки (n) – это количество людей, которые опрашиваются в исследовании.

Результат расчетов – вывод о статистической значимости или незначимости различий двух измерений.

КАЛЬКУЛЯТОР ЗНАЧИМОСТИ РАЗЛИЧИЙ СРЕДНИХ

Доверительный уровень:

| Измерение 1 | Измерение 2 | |

| Среднее значение (x̄): | ||

| Стандартное отклонение (s): | ||

| Объём выборки (n): |

РЕЗУЛЬТАТ

Допустим, выборочный опрос посетителей двух разных ТРЦ показал, что средний чек в одном из них равен 1000 рублей, а в другом – 1200 рублей. Следует ли отсюда вывод, что суммы среднего чека в двух этих ТРЦ действительно отличаются?

Сравнивая два разных значения, полученные на двух независимых выборках, исследователь должен убедиться, что различия статистически значимы, прежде чем делать выводы.

Как известно, выборочные исследования не обеспечивают 100%-й точности измерения (для этого пришлось бы опрашивать всю целевую аудиторию поголовно, что слишком дорого). Тем не менее, благодаря методам математической статистики, мы можем оценить точность результатов любого количественного исследования и учесть ее в выводах.

В приведенном здесь калькуляторе используется двухвыборочный z-тест для средних значений. Для его применения должны соблюдаться следующие условия:

- Обе выборки – простые случайные

- Выборки независимы (между значениями двух выборок нет закономерной связи)

- Генеральные совокупности значительно больше выборок

- Распределения значений в выборках близки к нормальному распределению.

В калькуляторе используются следующие вводные данные:

Доверительный уровень (или доверительная вероятность) – это вероятность того, что реальное значение измеряемого показателя (по всей генеральной совокупности) находится в пределах доверительного интервала, полученного в исследовании. Доверительный уровень выбирает сам исследователь, исходя из требований к надежности результатов исследования. В маркетинговых исследованиях обычно применяется 95%-й доверительный уровень.

Среднее значение ( ̅x) – среднее арифметическое показателя.

Стандартное отклонение (s) – выборочное стандартное отклонение измеряемого показателя. В идеале на месте этого аргумента должно быть стандартное отклонение показателя в генеральной совокупности (σ), но так как обычно оно неизвестно, используется выборочное стандартное отклонение, рассчитываемое по следующей формуле:

где, x ̅ – среднее арифметическое показателя, xi– значение i-го показателя, n – объем выборки

Объем выборки (n) – это количество людей, которые опрашиваются в исследовании.

Результат расчетов – вывод о статистической значимости или незначимости различий двух измерений.

Вы можете подписаться на уведомления о новых материалах СканМаркет

Для чего предприятию маркетинговый анализ рынка?

Проведение маркетинговых исследований (анализа) направлено на уменьшение рисков предпринимательской деятельности. Его результаты предназначены руководству для принятия управленческих решений, которые всегда сопровождаются риском в условиях постоянных рыночных изменений и неопределенности поведения, как потребителей, так и конкурентов (а также государства!). Чтобы их снизить, необходимо знать:

- спрос на продукцию;

- ее конкурентоспособность;

- рынки ее сбыта, их емкость;

- потенциальных покупателей;

- действующих конкурентов;

- возможности предприятия;

- доступность сырья и материалов.

От этой информации зависят конечные финансовые результаты работы, устойчивость предприятия. Результаты маркетингового анализа помогают снизить риск невостребованности продукции, приспособить производство к рыночной конъюнктуре, а, значит обеспечить дальнейшее развитие.

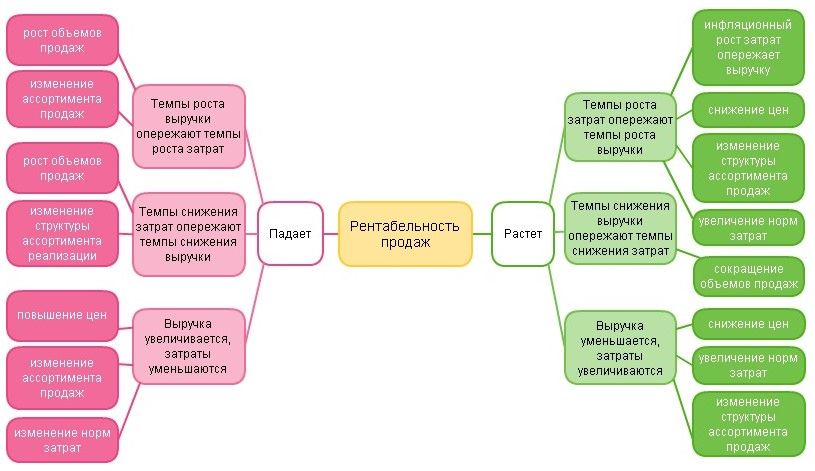

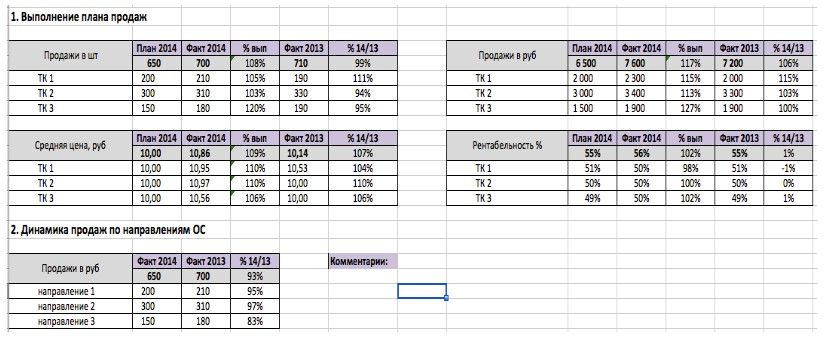

Виды анализа объема продаж

В зависимости от цели анализ объема продаж может принимать следующие виды:

- Анализ динамики объема продаж. В этом случае нашей задачей является определение изменения объема продаж предприятия по сравнению с предыдущим периодом. Данный вид анализа необходим для своевременного обнаружения изменений тенденций на рынке, а также поиска проблемных участков в работе организации;

- Структурное исследование продаж проводится для обоснования управленческих решений относительно продуктового ассортимента компании. Если вы продаете только один вид товара, то проводить его ни к чему;

- Контрольный анализ объема продаж. Проводится для сравнения планируемых показателей с фактическими. Нужен для своевременного принятия корректирующих действий. Проводится чаще других.

- Факторный анализ реализуется после проведения любого из видов анализа объема продаж. Позволяет определить факторы внутренней и внешней среды организации, которые повлияли на показатель оценки. Каждый из представленных видов мониторинга имеет свой инструментарий. Познакомимся с ним.

Цель анализа продаж

Объем, который был продан, можно считать одним из важнейших показателей в работе всего предприятия, так как он открывает доступ к самым разным данным — что покупают, сколько, когда и так далее. На их основании можно сделать выводы относительно недостатков в работе фирмы и правильно спрогнозировать будущее.

Мониторинг нацелен на контроль всяческих изменений, определение перспективного ассортимента и верное сегментирование рынка. Без него не получится выявить необходимые производственные запасы и принять целенаправленные решения относительно закупки и реализации. Взвешенные цели управленцы принимают только на основании детальной проверки.

Чем отличается анализ продаж от аудита продаж?

Эти два понятия не различимы по своей сути и отличаются только одним словом. Анализ продаж или как его еще называют аудит продаж,так же подходит для определения и расширения перспективного ассортимента продукции (услуг), определения ключевых потребностей клиентов для разработки “Уникального Торгового Предложения” (УТП), которое будет “закрывать” гораздо больше клиентов на покупку. Как правило главные стратегические решения о развитии компании принимаются именно на основании результатов анализа продаж.

Методы анализа продаж

Это один из главных индикаторов результативности функционирования предприятия. Чтобы оценить его, следует учесть все доходы, расходы и прибыль. Его можно вести как комплексное исследование или изучать по отдельным категориям. В результате можно будет получить развитие, снижение или стагнацию изучаемых показателей в сравнении с предыдущим периодом. В рамках оценки стоит рассмотреть несколько значений.

KPI

Так называют основные индикаторы, которые покажут настоящую эффективность деятельности компании. С его помощью можно определить качество конкретного сотрудника, персонала целого отдела или всей организации. Он же позволяет понять, насколько результативна работа. Есть разные типы:

- результаты;

- затраты;

- производительность;

- функционал.

Можно ориентироваться на самые разные параметры — средний чек, жалобы, количество продаж, конверсия, трафик и другие.

Так как продаваемые модели можно изучать по-разному, то на предприятии обычно сразу несколько KPI. Это изучение функционирования отдельных подразделений. Но советуем не рассматривать более 10 видов одновременно, чтобы исследование не оказалось перегруженным.

ABC

Эта методика отличается тем, что поможет выявить, какую долю занимает товар из всего объема продаваемых изделий. Его результаты помогают с легкостью определить, какие продукты хорошо продаются, а какие залеживаются на складах. Это дает возможность провести разработку более эффективного плана либо подтолкнет к пересмотру всего ассортимента.

Основывается на принципе Парето — 80/20. Это значит, что всего 20% продукции будут давать до 80% прибыли и наоборот, все остальные принесут только 20% прибыли. Поэтому все продаваемое делится на 3 категории:

- А — ходовые модели, которые несут основной доход в 80%;

- В — то, что обладает неплохим спросом и дает еще 15%;

- С — остатки, которые выходят на 5 доходных процентов.

Давайте подробнее рассмотрим, что это такое — аналитика продаж по abc. Допустим, в книжном магазине учебники приносят до 60%, тетради 11%, художественная литература еще 24%, а пишущие принадлежности только 4%. В этом случае учебные и литературные издания входят в группу А, тетради в группу В, а ручки и прочее относится к С. Вот последнюю часть продаваемых изделий можно исключить без вреда для развития заведения.

SWOT

Еще один популярный метод исследования, который помогает лучше познать внутреннюю организацию предприятия. Расшифровывается просто:

- S — сильные стороны, которые проявляет компания;

- W — слабые, которые следует исправлять и искать пути их решения;

- O — возможности развития и увеличения производственных мощностей;

- T — угрозы, которые необходимо учитывать и снимать, если это реально.

Если его проводить честно и подробно, то он поможет посмотреть на фирму со всех сторон, оценить, в чем она хороша или где требуется исправить. Мало просто составить, необходимо правильно анализировать полученную информацию. Это помогает справляться с трудностями и оставаться всегда конкурентоспособными.

XYZ

Осталось разобраться, как сделать этот отчет анализ продаж. Он дает возможность понять, насколько равномерный спрос на все продукты внутри компании. В результате у вас появится документ, в котором прописано, какая продукция имеет стабильный спрос, а от чего лучше отказаться. Здесь сначала все данные вводятся в Excel, потом по специальным формулам высчитывается коэффициент вариации. А итоги можно разбить на 3 группы:

- X – от 0 до 10%;

- Y – от 11 до 25%;

- Z – свыше 25%.

Чем меньше, тем выше стабильность спроса. Считается, что таким продуктам можно позволять занимать большую часть продаваемого ассортимента – уровень интереса покупателей к ним упадет нескоро. Если же показатель все время скачет или стабильно показывает высокие значения, то стоит задуматься о том, чтобы отказаться от его закупки или производства.

Структура и основные этапы анализа рынка

В ходе исследований рынка выполняется поэтапное изучение всех аспектов, влияющих на деятельность предприятия. Чтобы не упустить важных моментов составляется последовательность действий, которая в дальнейшем позволит легко отобразить ваш анализ в бизнес-плане. Она состоит из следующих этапов:

- Общий обзор отрасли;

- Исследование целевой аудитории;

- Изучение конкурентной среды;

- Анализ потенциальных возможностей;

- Анализ возможных рисков.

Изучение отрасли и ее перспектив

На этом этапе проводится анализ рынка в целом, с привязкой к конкретному региону, в котором планируется вести деятельность. При этом выполняется:

- Выявление особенностей рынка. Вам нужно определить о каком направлении деятельности идет речь, какие существуют уровни и какую нишу будет занимать ваше предприятие. Также важно установить, как именно ваш продукт или услуга будут вписываться в рынок и какое влияние на него окажут.

- Объем и динамика развития. Нужно отметить какие масштабы рынок имеет на данный момент и его перспективы в будущем, будет ли он развиваться или пойдет на спад.

- Актуальные проблемы отрасли. Выявляются основные препятствия для развития. Это может быть отсутствие логистики, инфраструктуры, сложное законодательство, а для новых рынков незнание продукта потребителем.

- Наиболее перспективные направления развития. Определяется, что можно предложить нового в имеющемся формате рынка.

Если анализ рынка проводится для бизнес-плана, который будет представлен потенциальным инвесторам, желательно в нем привести качественные показатели за последние пять лет. Например, динамику отрасли можно продемонстрировать в процентном соотношении годовых показателей объема рынка. Отчеты, содержащие подобную информацию часто публикуются аналитическими агентствами. Когда информацию найти сложно, что может быть связано с внедрением на рынок новой продукции или услуги, допускается приведение данных, основанных на личных наблюдениях.

На этом этапе также важно определить с каким типом рынка вам придется столкнуться. В зависимости от соотношения спроса и предложения, он может позиционироваться как рынок производителя и рынок потребителя. В первом случае, когда практически отсутствует конкуренция правила устанавливает продавец услуг или продукции, а во втором, когда предложений очень много, основным звеном является покупатель. В современных условиях, чаще преобладает второй тип рынка, при этом в силу огромного количества предложений, даже при вхождении нового продукта, большое внимание при анализе уделяется изучению именно потребителя.

Как провести анализ рынка потребителей

Эта часть маркетингового анализа рынка является одной из самых важных, поскольку она определяет всю дальнейшую стратегию вашего бизнеса. Прежде всего, выделяется основная целевая аудитория. При этом ваша компания может ориентироваться на конечного потребителя или на других представителей бизнеса. В обоих случаях выполняется оценка по целому ряду критериев:

- Психологические и социальные. Сюда входят: образ жизни, социальный класс, потребительская мотивация, статус.

- Демографические. В эту категорию входит возраст и пол, семейное положение, культурные и религиозные ценности, вид деятельности, уровень образования, покупательная способность и доход.

- Географические. Тут важно учесть место жительства потенциального покупателя, размер населенного пункта, климатические условия, доступность СМИ, уровень развития региона, плотность населения, действующее законодательство, инфраструктуру и транспортное сообщение.

С учетом названых критериев выполняется сегментация. Она представляет собой разбивку рынка на отдельные участки по ряду признаков и сходной покупательной способности потребителей. Выбранные сегменты определяют ценовую политику, формат рекламной кампании и маркетинговый охват рынка. Последний может быть нескольких видов:

- Недифференцированный (массовый) маркетинг — ориентирование продукции на все категории населения без исключений. Подходит только для тех компаний, чья сфера деятельности позволяет пренебречь различиями. Например, товары массового потребления или продукты питания.

- Товарно-дифференцированный — компания выбирает несколько сегментов рынка (категорий потребителей), для каждого из которых вырабатывается своя характерная стратегия. Это позволяет лавировать между сегментами рынка, фокусируясь на более прибыльном, но постепенно расширяя свою сферу влияния и получая дополнительную прибыль за счет других сегментов.

- Концентрированный маркетинг — выбор одного сегмента и направление усилий на него.

Выбор сегмента рынка может осуществляться на основе собственных наблюдений и логических умозаключений или эмпирическим путем (исследованием различных групп потребителей и сбором информации).

Как происходит сбор информации для анализа целевой аудитории

Современные маркетологи используют в своей практике пять наиболее эффективных форматов сбора данных для изучения рынка и своего потребителя. Для получения качественной информации могут проводиться:

- Интервью. Для сбора информации выбираются представители исследуемой группы и для каждого по отдельности проводится глубокое интервью, выявляющее все аспекты открытых вопросов.

- Наблюдение. Изучение поведения представителя группы осуществляется непосредственно в процессе реализации исследуемой деятельности. Например, для оценки востребованности продукции и получении данных о категории покупателей можно дать обычное объявление о продаже и оценить, кто и как часто обращается по объявлению.

- Фокус-группа. Формируется группа из представителей целевой аудитории, которые высказывают свое мнение и комментарии по открытым вопросам в свободной форме.

Для сбора количественных данных выполняются:

- Эксперименты. Осуществляется практическая проверка различных гипотез или тактик. Полевые исследования позволяют более наглядно оценить эффективность маркетинговой идеи и выявить неочевидные проблемы ее реализации.

- Сбор статистических данных и опросы. Этот способ предполагает использование строгих однотипных анкет, разработанных для вычисления средних показателей. При получении статистических данных особое внимание уделяют точному выделению целевой аудитории.

Эти методы позволяют выявить степень заинтересованности потребителя товаром, понять каких качеств и возможностей ему не хватает в продукте, который он использует сейчас, и как он относится к конкурирующей продукции. Реализовать их на практике можно в следующих форматах:

- Личное общение. Этот формат подходит для небольшого бизнеса или ориентированного на узкий сегмент рынка.

- В интернет сети. Получить необходимые данные можно проведением опросов в социальных сетях или заказав их на специальных интернет-ресурсах платных опросов. Недостатком этого способа является высокая погрешность выборки сегмента рынка.

- Наблюдения. Если ваша компания уже осуществляет деятельность, вы можете провести исследования как покупают ваши услуги или товары различные категории потребителей, путем сбора статистики.

- Использование данных, собранных другими компаниями ранее.

Как проводить анализ рынка с учетом конкурентов

Грамотно оценив ситуацию с конкурирующей продукцией и услугами, можно минимизировать риски и быстро найти собственную нишу в отрасли. Условно всех конкурентов можно разделить на:

- Прямых — компании, которые осуществляют такой же вид деятельности и ориентируются на ту же целевую аудиторию в рамках одного с вами региона.

- Косвенных — компании, для которых вид деятельности аналогичный вашему, является вторичным или ориентирован на другую аудиторию.

- Потенциальных — компании с аналогичным видом деятельности, но работающие в соседних регионах, при условии, что с их стороны может быть выполнен заход на ваш сегмент рынка.

Чтобы выполнить анализ конкурентов составляется карта, которая определяет долю участия каждого игрока на рынке. Изучая их нужно узнать и проанализировать следующую информацию:

- Политику ценообразования — статистика цен на основные и сопутствующие продукты (услуги), как часто проводится повышение или снижение стоимости.

- Ассортимент и уровень качества продукции — какие достоинства имеет продукция или услуги конкурента, почему покупатели отдают им предпочтение.

- Стратегию маркетинга — как осуществляется привлечение клиента, какие рекламные кампании используются.

- Каналы сбыта — как и где продаются услуги или продукция.

- Уровень популярности на рынке — насколько известен ваш конкурент потребителям, узнаваем ли его бренд.

- Сегмент рынка — кто является основным покупателем ваших конкурентов.

- Поставщики и партнеры — кто поставляет сырье или товары, какие компании осуществляют сервисные услуги (грузоперевозки, техническое обслуживание и т.д.).

- Кадровый состав и система менеджмента — какие специалисты привлечены в работе, их уровень и оплата труда, какая используется схема управления предприятием.

- Сильные и слабые стороны конкурента — что является достоинством, а что недостатком продукции или товаров по мнению потребителей, а также каковы риски конкурентов на рынке.

Как получить данные о конкурентах

Стоит понимать, что названную выше информацию, ваши конкуренты не станут раскрывать вам по собственному желанию, а потому ее сбор достаточно сложен. С другой стороны, анализ конкурентов позволит вам выявить наиболее сильных соперников, перенять их положительный опыт и решить их проблемные стороны в свою пользу.

Значительную долю сведений, особенно по потребителям, можно получить параллельно с исследованием отношения целевой аудитории к вашей продукции, в рамках проведения опросов, фокус-групп или интервью. Некоторую часть данных вы можете получить экспериментальным путем, выступая в качестве клиента компании конкурента или используя тайного покупателя.

Как и в случае с изучением целевой аудитории, вы можете обратиться в специальные агентства, занимающиеся маркетинговыми исследованиями и знающими как сделать анализ рынка правильно, но их услуги имеют высокую цену и будут рентабельными только для крупного бизнеса.

Как анализировать рынок с позиции возможностей и рисков

Если проведение маркетинговых исследований было выполнено правильно, на их основе можно выработать собственную стратегию. При этом выполняется анализ сильных и слабых сторон вашего бизнеса и рынка в целом. Для этого могут применяться различные методы:

- SWOT-анализ (Strengths, Weaknesses, Opportunities, Threats). Это один из наиболее популярных методов стратегического планирования для предприятия и анализа его позиции на рынке. Он представляет собой таблицу с четырьмя блоками, в которых выписываются сильные стороны (достоинства вашей продукции или маркетинга), слабые стороны (достоинства конкурентов, ваши недостатки), возможности (решение проблем, существующих на рынке, использование дополнительных средств) и угрозы (уровень конкуренции, законодательная база, спад спроса на рынке).

- PESTLE-анализ (Political, Economic, Social, Technological, Legal, Environmental). Этот метод предполагает оценку рынка с позиции политических (законы, влияющие на ваш бизнес), экономических (общее состояние экономики и уровень жизни населения), социальных (готово ли общество к вашему продукту, культурные особенности), технологических (какие инновации могут быть использованы и соответствует ли ваш продукт современному уровню), правовых факторов (риски нарушения авторских прав), а также окружающей среды (географическое положение, экология). Они также выписываются в таблицу, с указанием их влияния на ваш бизнес и рынок в целом.

- “Пять сил Портера”. Метод стратегического планирования бизнеса с выявлением сил, наиболее активно влияющих на привлекательность последнего в условиях существующего рынка. Он предполагает анализирование пяти факторов: угрозы появления на рынке замещающих продуктов, угрозы появления новых конкурентов, уровня влияния поставщиков сырья или продукции, уровня влияния со стороны потребителей, уровня прямой конкуренции.

Способы анализа продаж

Анализировать продажи можно по нескольким критериям, каждый из которых позволяет посмотреть на деятельность магазина с другой точки зрения.

Можно выделить следующие группы анализа:

- Анализ динамики товарооборота и прибыли. Позволяет выявить негативные изменения валового дохода и оценить необходимость в коррекции ценовой политики или ассортимента.

- Анализ структуры и суммы чека. Позволяет выявить предпочтения покупателей, сформировать акционные предложения, переформатировать расположение товаров на полках.

- Анализ структуры товарооборота (ABC-анализ). Позволяет выявить наиболее прибыльные товарные группы и товары, приносящие минимум дохода.

- Анализ равномерности спроса (XYZ-анализ). Позволяет распределять оборотные средства в соответствии со стабильностью спроса на товары.

- Анализ эффективности использования оборотных и основных средств. Позволяет сравнивать прибыльность торговых точек с учетом их размера и объема товарооборота.

- Анализ поведения покупателей. Расчет конверсии и посещаемости магазина позволяет оценить работу продавцов и общую удовлетворенность клиентов торговой точкой.

Перечисленные виды анализа предприниматель может проводить ежемесячно или ежеквартально, в зависимости от потребности. Отчетность удобно формировать с помощью программ для розничной торговли, которые позволяют настраивать и фильтровать параметры. Благодаря этим приложениям, можно получить актуальные данные по работе магазина всего за несколько секунд.

Объем продаж

Анализ общего объема продаж является в розничной торговле наиболее часто используемым, но, в то же время, одним из наименее информативных показателей. Целью бизнеса всегда является получение прибыли, но просто рост выручки не всегда способен это обеспечить.

Хорошо, когда увеличение валового и чистого дохода происходит за счет увеличения ассортимента и оборотных средств. Но ещё лучше, если рост наблюдается без дополнительных вложений, исключительно вследствие грамотных управленческих решений и автоматизации магазина.

Не менее важным является мониторинг долгосрочной динамики продаж, которую удобно отслеживать с помощью программ для учета товаров. Снижение выручки по сравнению с прошлым годом может быть связано как с появлением вблизи конкурентов, так и уменьшением привлекательности магазина со стороны потенциальных покупателей. Причины нужно искать в каждом случае свои.

Рентабельность продаж и ABC-анализ

Определяется рентабельность продаж путем деления чистой прибыли на валовый доход. Существует много вариаций этого показателя, но для розничного магазина будет достаточно и классического варианта.

Более важные сведения можно получить, анализируя рентабельность отдельных групп товаров. Высчитав эти показатели и составив их рейтинг, можно понять на какие позиции ассортимента следует направить максимум оборотных средств. Это метод называется ABC-анализ.

Изменение рентабельности может свидетельствовать также о проблемах в ценовой политике. Ведь иногда, пытаясь привлечь покупателей, собственники магазинов излишне занижают торговую наценку.

Таким образом, анализ рентабельности продаж позволяет увеличить чистую прибыль без дополнительных вложений. Но принимаемые на основе этого показателя решения должны учитывать и внешние факторы, влияющие на выручку.

Показатель конверсии

Не каждый покупатель, зашедший в магазин, выходит оттуда с покупкой. Значение конверсии как раз и равняется доле клиентов, потративших деньги в торговой точке. Показатель может сильно отличаться, в зависимости от ассортимента: от нескольких процентов в отделах мехов до 95-99% в продуктовых магазинах. Конверсию можно посчитать, установив или взяв в аренду счетчик посетителей.

В точках продаж процент результативных посещений зависит от умения персонала продавать и грамотной ассортиментной политики. Поэтому сравнивая отношение посетителей к количеству чеков в каждой смене, можно оценить эффективность работы тех или иных продавцов.

Падение показателя конверсии свидетельствует о том, что постоянные покупатели перестали находить на полках то, за чем приходят. Это повод пересмотреть ассортимент.

Увеличение конверсии происходит в следующих случаях:

- в последний и первый день месяца, когда большинство работников получает зарплату;

- во время проведения акций, предоставления скидок;

- при обновлении коллекции товара;

- после посещения продавцами обучающих тренингов;

- в выходные дни.

При анализе конверсии большее значение имеет не сам показатель, а его динамика. Но она может изменяться как под действием внутренних факторов, так и независимо от действий персонала магазина. Поэтому при оценке конверсии не всегда стоит что-либо менять в структуре организации торговой точки.

Показатель среднего чека

При делении числа совершенных покупок на общий объем выручки магазина получается показатель среднего чека. Чем он больше, тем эффективнее работает торговая точка. Величина среднего чека зависит от:

- Умения продавцов делать допродажи сопутствующих товаров.

- Эффективности выкладки товаров.

- Величины ассортимента.

Максимальный средний чек в розничной сфере демонстрируют гипермаркеты, в который люди могут приобрести товары и продуктовой, и промышленной группы. Небольшие магазины вынуждены повышать показатель за счет акций, правильной выкладки, формирования комплектов.

Немаловажным фактором для роста допродаж является организация прикассовой зоны. Даже в придомовых продуктовых магазинах размещение около кассы детских сладостей может увеличить средний чек на 5-10%.

Падение показателя может говорить, как о снижении платежеспособности населения, так и о проблемах в ассортиментной или ценовой политике. Поэтому анализировать средний чек следует комплексно.

Показатель продаж с квадратного метра

Отношение объема продаж к квадратуре торгового зала является важным показателем при оценке эффективности работы сети магазинов. С увеличением размера помещения возрастает и сумма арендной платы, то есть постоянные издержки. Поэтому каждый квадратный метр должен приносить дополнительную прибыль.

Рассматриваемый показатель сильно зависит от ассортимента товаров и их выкладки. Поэтому торговый зал должен быть организован таким образом, чтобы обеспечить максимум покупок.

За показателем продаж с квадратного метра нужно следить и долгосрочно, в чем могут помочь программы для розничной торговли. Его статистически достоверное уменьшение должно стать поводом для дополнительного ABC-анализа и тщательного мониторинга эффективности работы продавцов.

Покупательская корзина

Этот показатель позволяет понять, каковы же реальные предпочтения клиентов.

Сравнивая, сколько и каких товаров может приобрести покупатель, можно выявить:

- Какие товары приобретаются чаще или реже.

- Как разместить товары в магазине, чтобы их видели, обращали на них внимание и приобретали чаще.

- Время, когда определенный товар пользуется спросом, а когда — нет.

Руководство должно учитывать эту метрику, чтобы оптимизировать ассортиментную матрицу, внедрить акции и скидки на товары, способные принести большую прибыль, тем самым увеличить оборот торговой точки.

Число возвратов

Согласно закону не всю продукцию можно вернуть в магазин, поэтому процент возвратов обычно незначителен и колеблется в пределах 2-5%, в зависимости от ассортимента магазина. Наибольшая его величина наблюдается в отделах одежды и обуви, где товар часто возвращают уже после его примерки дома. Но это вполне естественный процесс.

Показатель возврата зависит от:

- Способности продавца разобраться в потребностях клиента и продать ему именно тот товар, который нужен.

- Качества продукции.

- Введения покупателя в заблуждение насчет характеристик товара с целью выполнить жесткий план по продажам любой ценой.

Довольно часто возвраты обусловлены незнанием новыми продавцами характеристик продукции. Поэтому важно проводить первичное обучение ассортименту при приеме сотрудников на работу. Однако при анализе причин роста показателя нужно оценивать причины каждого возврата, а не винить во всем продавцов.

Посещаемость, измерение количества посетителей и покупателей

Проанализировать поток покупателей в определенное время, час, очень важно.

Можно на основе этих данных:

- Распределить работу персонала, в зависимости от времени суток. Например, в какое время потребуется привлекать дополнительный персонал, чтобы справиться с нагрузкой, большим потоком покупателей.

- Определить время, когда посетителей меньше, и можно направить силы сотрудников на выполнение действительно важных задач.

Информация о посещаемости поможет сэкономить средства на оплату труда специалистов, а также на оплату коммунальных услуг.

Например, нет смысла открывать магазин в 8 часов утра, когда основной поток посетителей ощущается в 6-8 часов вечера. Сотрудники, которые будут работать в утренние смены, могут попросту сидеть без дела, а вечерние работники могут наоборот не успевать выполнить основные задачи. Для этого и следует распределять правильно работу персонала и магазина в целом.

Существуют специальные счетчики посещаемости. Они устанавливаются в торговых точках для определения количества посетителей.

Просматривая данные ККМ о совершенных покупках, можно выявить количество покупателей и сравнить его с количеством посетителей. Результат может подсказать, привлекает ли магазин клиентов, находят ли они в нем нужный товар.

Показатели зарплатоемкости

Для расчета зарплатоемкости необходимо разделить фонд зарплаты на валовый доход. В российской рознице нормальное значение показателя 10%.

Причинами роста зарплатоемкости могут быть:

- Избыточная система мотивации персонала.

- Лишний штат.

- Низкая наценка на товар.

- Снижение валовой выручки под воздействием внешних или внутренних причин.

Низкий показатель зарплатоемкости тоже опасен. Он может свидетельствовать о жадности собственника и нежелании делиться прибылью с персоналом, который фактически обеспечивает высокий доход. В таком случае можно столкнуться с переходом квалифицированных кадров к конкурентам. Поэтому нужно постоянно следить, чтобы зарплаты сотрудников соответствовали рыночным значениям.

Наиболее удобным инструментом для анализа работы торговой точки является программа для учета товаров, устанавливая в рамках автоматизации магазина. Это приложение не только дает в руки руководителя мощный механизм мониторинга бизнеса, но и позволяет управлять многими рабочими процессами. За такими программами будущее, поэтому стоит установить их в магазине уже сейчас, чтобы всегда иметь под рукой актуальную информацию о состоянии торговой точки.

Популярные товары

Этот показатель напрямую связан с предыдущим.

Определяя популярные, востребованные товары, можно принести дополнительную прибыль компании за счет:

- Правильного распределения товаров в торговом зале.

- Формирования уникальных предложений из товаров, которые сочетаются между собой.

Конечно же, в магазине всегда есть невостребованный товар, занимающий место на полках.

Контрольный анализ объема продаж

Контроль проводится методом сравнения запланированного объема продаж с фактическим.При выявлении отклонения, необходимо провести факторный анализ и приступить к корректирующему воздействию.

Факторный анализ

Вы провели анализ объема продаж и выявили отклонение. Что делать дальше? Необходимо определить факторы, которые влияют на показатель, и уменьшить или ликвидировать их влияние.

Для этого воспользуйтесь двумя формулами, которые позволят оценить влияние цены и объема продаж на выручку компании:

- Отклонение объема = (Фактический объем – Плановый объем)*Плановую цену.

Полученное число — изменение прибыли (в денежном выражении), которое произошло под влиянием изменения объема продаж анализируемого продукта;

- Отклонение цены = (Фактическая стоимость – Плановая стоимость)*Фактический объем.

Полученное число — изменение прибыли (в денежном выражении), которое произошло под влияние изменение цены на анализируемый продукт.

Excel, как инструмент для анализа объема продаж

Любой финансовый анализ — достаточно трудоемкий, насыщенный математическими вычислениями процесс. В век развития высоких технологий странно было бы вести учет и анализ на бумаге. Мы и не будем вам этого предлагать, потому что есть отличный электронный заменитель бумажного листа — старый добрый Excel.

Excel — идеальный инструмент для анализа объема продаж, потому что:

- Обеспечивает быстрый поиск информации, просто занесите данные в таблицы;

- Автоматически высчитывает сложные формулы;

- Упрощает процесс анализа результатов, визуализируя их в виде диаграмм (особенно полезно при проведении контрольного анализа и анализа динамики объема продаж);

- Умеет строить графики (незаменимо при построении точки безубыточности);

- Вы знаете как с ним работать;

- Даже покупка лицензионной версии программы не ударит по вашему кошельку.

Анализ продаж: визуализация результатов для всего отдела

Помимо того, что есть электронная форма отчетности, у вас в офисе должна быть реальная доска, на которой менеджеры записывают свои результаты.

Мы настойчиво рекомендуем использовать и электронный, и реальный формат доски. При анализе вы сами удивитесь, насколько сильно реальная доска влияет на результат. Собственноручная запись своих результатов создает определенные эмоции и мотивацию у менеджеров. Конечно, если мы оцениваем не работу call-центра со 150 сотрудниками. Только в этом случае данный совет не уместен.

Анализ продаж: выгрузка из CRM

В CRM-системе можно сделать автоматизированные настройки по анализу продаж. Но прежде чем это делать, задайте себе вопрос, подходит ли это вам.

Потому что основная проблема автоматизированного отчета в том, что руководители отделов продаж не всегда заходят в систему, чтобы его посмотреть.

А при наличии этого отчета в Excel-формате, руководитель имеет возможность посмотреть на ситуацию и провести анализ продаж лично. Это то, что он должен делать самостоятельно каждый день.

Анализ продаж: измерение “потенциала” покупателя

Потенциал покупателя необходимо измерять для того, чтобы понимать кому и сколько можно продать. Методы анализа продаж позволяют это выяснить. В результате вы не тратите время на клиентов “малой мощности”. И в то же время увеличиваете регулярность отгрузок и средний чек с контрагентами с высоким потенциалом закупок.

Чтобы понимать, каким потенциалом обладает покупатель, необходимо подсчитать показатель пенетрации. Под необычным словом “пенетрация” понимается доля вашей продукции в общем объеме закупок клиента. Измерение этой доли представляет собой один из базовых методов анализа продаж для любого бизнеса.

Определение доли производится в 2 шага.

- Вы опрашиваете всех постоянных клиентов, задавая им следующие вопросы:

- “Сколько вы приобретаете такого же товара в других компаниях?”

- “Что еще покупаете в другом месте, что могли бы покупать у нас?”

- “Что нужно сделать, чтобы вы покупали у нас больше?”

Приготовьтесь к тому, что вы получите информацию не более, чем о 60-70% своей текущей базы. Многие просто “уйдут” от ответа. Поэтому в дальнейшем следует подключить статистические методы анализа продаж.

2. Необходимо проанализировать самостоятельно или заказать у стороннего агента исследование рынка. Так вы точно поймете, какова его реальная емкость, сколько участников на нем действует, какие ниши пока еще свободны и т.д.

АВС анализ

Одним из оканчивающих шагов анализа продаж является стандартный АВС анализ ассортимента, который помогает проводить грамотную ассортиментную политику и разрабатывать действенные трейд-маркетинговые мероприятия.