Организационные ошибки

Как ни странно, достаточно частым вопросом, с которым приходится сталкиваться некоторым организациям, является вопрос об объеме представляемой годовой бух отчетности.

Напомним, что бухгалтерская отчетность состоит (п. 1 ст. 14 Закона РФ от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее — Закон 402-ФЗ), п. 1 — 4 приказа Минфина РФ от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций») из:

- бухгалтерского баланса;

- отчета о финансовых результатах;

- приложений к бухгалтерскому балансу:

- отчета об изменениях капитала,

- отчета о движении денежных средств,

- пояснений, оформленных в табличной и (или) текстовой форме.

Поскольку для некоторых экономических субъектов, например, субъектов малого предпринимательства Законом 402-ФЗ может применяться сокращенный состав годовой бухгалтерской (финансовой) отчетности, этот факт следует раскрыть в учетной политике организации.

Отчитываются за 2021 год организации только в электронном виде по формам бухгалтерской отчетности, утвержденным приказом Минфина РФ от 19.04.2019 № 61 (п. 5 статьи 18 Закона N 402-ФЗ, письмо ФНС России от 26.08.2021 N ЕА-4-26/12065@).

Технические ошибки

В числе технических ошибок, допускаемых в годовой бух отчетности, можно назвать следующие:

- формы отчетности подписаны разными датами;

- формы отчетности не содержат подпись надлежащего лица;

- указан неактуальный двузначный ОКОПФ;

- неверное наименование Пояснений к бухгалтерскому балансу и отчету о финансовых результатах;

- название организации в отчетности не соответствует наименованию организации в учредительных документах;

- выбраны неправильные настройки программного обеспечения.

Остановимся на каждой технической ошибке немного подробнее.

Формы отчетности подписаны разными датами

Суть ошибки:

Дата пояснений к бухгалтерскому балансу и отчету о финансовых результатах, оформленных в текстовой форме, не совпадает с датой составления бухгалтерского баланса либо вообще отсутствует. Ситуация, при которой пояснения к балансу подписываются раньше самого баланса, выглядит, по меньшей мере, не логичной.

При составлении бухгалтерской отчетности особое внимание следует обратить на отчетную дату. Последний день отчетного года — 31 декабря 2021 года.

«Срок сдачи годовой бухгалтерской отчетности за 2021 год — не позднее 31.03.2022»

Кроме этого, обращаем внимание на дату подписания отчетности. По этой дате можно судить о возможности включения в отчетность всех событий, произошедших в организации до даты подписания отчетности.

То есть, о тех фактах, о которых стало известно после 31 декабря 2021 года, но до момента подписания и утверждения бухгалтерской отчетности. Например, в подписанную 31-м декабря 2021 года годовую бухгалтерскую отчетность уже не будет внесена информация о признании одного из дебиторов-контрагентов организации банкротом в феврале 2022 года.

Формы отчетности не содержат подпись надлежащего лица

Формы бухгалтерской отчетности должны содержать собственноручную (для бумажного формата) или электронную подпись (для электронного формата) руководителя экономического субъекта (п. 8 ст. 13 Закона № 402-ФЗ), а также желательно, при оформлении отчетности в бумажной форме, скрепить их печатью организации.

Полномочия по подписанию бухгалтерской отчетности устанавливаются, как правило, учредительными документами организации. В частности, наряду с руководителем отчетность может подписываться главным бухгалтером или иным должностным лицом, на которое возложено ведение бухгалтерского учета.

Печать организации не обязательна, но желательна на бухгалтерской отчетности, поскольку она заверяет подлинность подписи должностного лица.

Оригиналы бумажного экземпляра отчетности заверять или сшивать не требуется. Если же отчетность предоставляется в заверенных копиях (например, генеральный директор, подписавший отчетность, уже не работает на момент проведения

Именно с учетом этого ОКОПФ и следует присваивать коды в отчетности.

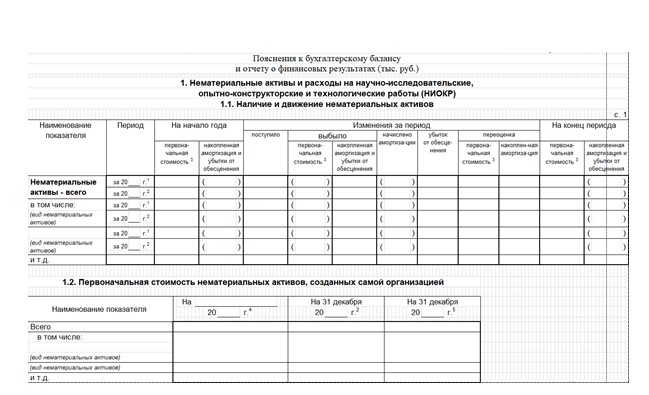

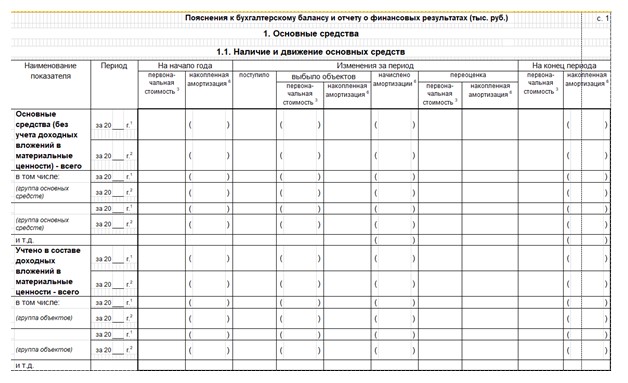

Неверное наименование Пояснений к бухгалтерскому балансу и отчету о финансовых результатах:

- Пояснения к бухгалтерскому балансу и отчету о финансовых результатах, оформленные в текстовой форме, имеют наименование «Пояснительная записка», а нужно просто «Пояснения».

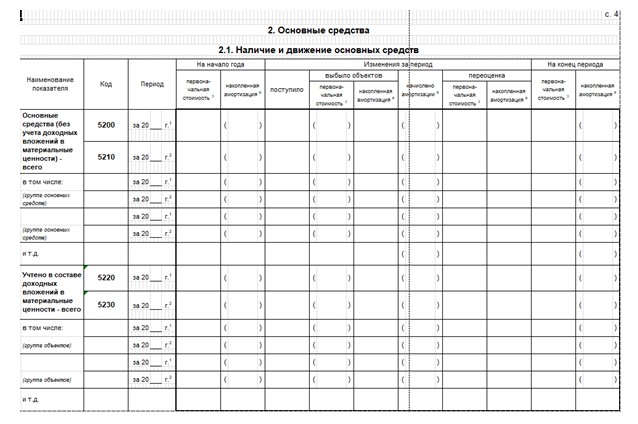

- Пояснения к бухгалтерскому балансу и отчету о финансовых результатах, оформленные в табличной форме, вообще не имеют наименования, так как начинаются с раздела «2 Основные средства», а нужно поименовать «Пояснения к бухгалтерскому балансу и отчету о финансовых результатах».

Два варианта выхода из ситуации:

- Выгружать из 1С табличные пояснения к бухгалтерскому балансу и отчету о финансовых результатах из раздела «1. Нематериальные активы и расходы на научно-исследовательские, опытно-конструкторские и технологические работы (НИОКР)». Если в организации нематериальные активы отсутствуют, то оставить прочерки в данных таблицах (1С при выгрузке автоматически ставит верное наименование пояснений).

- В формате Excel вручную поименовать документ: «Пояснения к бухгалтерскому балансу и отчету о финансовых результатах» и исправить нумерацию разделов.

Название организации в отчетности не соответствует наименованию организации в учредительных документах

Вариантов этой ошибки может быть множество, но чаще всего встречается следующий вариант: наименование организации в бухгалтерском балансе указано заглавными буквами, а в уставных документах строчными буквами или наоборот.

Пример:

В уставе организации фирменное наименование общества: Общество с ограниченной ответственностью «Ромашка» (наименование указано строчными буквами). А в бухгалтерском балансе отражено наименование организации заглавными буквами: Общество с ограниченной ответственностью «РОМАШКА».

«Однако реквизитами для ИФНС, по которым определяется налогоплательщик в базе ИФНС, являются ИНН-КПП. Если они указаны без ошибок, и отчет направлен в нужную инспекцию, значит проблем с идентификацией организации в инспекции не возникнет».

Выбраны неправильные настройки программного обеспечения

Далеко не полный перечень последствий автоматизированного заполнения годового отчета:

- некорректное отражение аналитики дебиторской и кредиторской задолженности,

- ошибочная квалификация активов и обязательств в качестве долгосрочных или краткосрочных,

- неверное отражение показателей по строкам бухгалтерской отчетности и так далее.

Избежать подобных неприятностей поможет грамотный внутренний контроль со стороны работников бухгалтерии.

Методологические ошибки

Основными нарушениями, допускаемыми в методологии составления бухгалтерской отчетности, являются следующие типовые ошибки:

- несоответствие показателей баланса;

- некорректное раскрытие задолженности;

- неверное отражение краткосрочных и долгосрочных показателей;

- неверное отражение учетных данных по статьям баланса;

- отсутствие резерва по сомнительным долгам;

- отсутствие оценочного обязательства по предстоящей оплате отпусков работников;

- наличие задолженности с истекшим сроком исковой давности;

- ошибки в периодизации при отражении операций в учете;

- отсутствие взаимоувязки показателей форм бухгалтерской отчетности.

Несоответствие показателей баланса

Суть ошибки:

При сравнении данных баланса по состоянию на 1-е число отчетного года с показателями прошлогоднего баланса на 31-е декабря предшествующего года, оказывается, что эти показатели не тождественны.

Это может означать, что сотрудники бухгалтерии, обнаружив в текущем периоде ошибку прошлого года, внесли исправления в бухгалтерский учет непосредственно предыдущего года. Это обстоятельство повлекло изменение показателей уже представленной внешним пользователям отчетности прошедшего периода.

«Существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется непосредственно в том текущем отчетном периоде, в котором она была обнаружена».

Корректировка производятся в соответствии с п. 9 Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденного приказом Минфина РФ от 28.06.2010 № 63н (далее — ПБУ 22/2010):

-

производятся исправительные записи по соответствующим счетам бухгалтерского учета в текущем отчетном периоде в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)»

-

производится пересчет сравнительных показателей бухгалтерской отчетности за текущий отчетный год, путем исправления показателей бухгалтерской отчетности предшествующих отчетных периодов, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Некорректное раскрытие задолженности

Суть ошибки:

Часто организация имеет перед каким-либо контрагентом как дебиторскую, так и кредиторскую задолженность на основании нескольких заключенных договоров. В таких случаях бухгалтер может ошибочно провести «зачет» данных сумм и представляет в отчетности сальдированный результат в качестве дебиторской либо кредиторской задолженности.

Необходимо иметь в виду, что в силу п. 34 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденного приказом Минфина РФ от 06.07.1999 № 43н, п. 40 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина РФ от 29.07.1998 № 34н, зачет между статьями активов и пассивов запрещен.

«В балансе должны быть отражены „развернутые“ сведения об активах и обязательствах компании на основании данных аналитического учета».

Существует и обратная проблема.

Суть ошибки:

В учете (как правило, в 1С) проводки по налогу на прибыль формируются не автоматически, получается развернутое сальдо по счету 68.4 «Расчеты по налогу на прибыль» в части субсчетов 68.4.1 «Расчеты с бюджетом» и 68.4.2 «Расчет налога на прибыль», которые в балансе некорректно отражаются развернуто в качестве дебиторской и кредиторской задолженности.

С учетом накопительного эффекта данные суммы могут быть очень существенны. Обращайте, пожалуйста, внимание на это.

Неверное отражение краткосрочных и долгосрочных показателей

Многие организации выдают процентные займы другим юридическим или физическим лицам либо наоборот сами привлекают заемные средства. Как правило, договоры займа заключаются на несколько лет, а также нередки случаи, когда договор, заключенный на календарный год, неоднократно продлевается путем заключения дополнительных соглашений.

Суть ошибки:

При формировании годовой отчетности у бухгалтеров возникают вопросы в части корректной квалификации данной задолженности. Учитывая, что общий срок действия договора с момента его заключения превысил один год, бухгалтеры ошибочно отражают такой заем в разделе «Долгосрочные обязательства».

Следует иметь в виду, что согласно п. 19 ПБУ 4/99, исходя из срока погашения в бухгалтерском балансе, обязательства делятся на краткосрочные (со сроком погашения не более 12 месяцев после отчетной даты) и долгосрочные (остальные обязательства).

Это означает, что кредиторская задолженность по займу отражается в бухгалтерском балансе в составе краткосрочных обязательств, если до погашения обязательств по нему осталось не более 12 месяцев.

«Несмотря на то, что заем был получен, например, 5 лет назад, но по состоянию на отчетную дату до срока его погашения, согласно договору, осталось менее года — такая задолженность является краткосрочной».

Аналогичная ситуация и с процентами по займу, если условиями договора предусмотрено, что уплата процентов производится одновременно с погашением тела займа по окончании действия договора.

Если же особенностей по срокам уплаты процентов не предусмотрено, задолженность по их выплате изначально считается краткосрочной.

Неверное отражение учетных данных по статьям баланса

Суть ошибки:

Выданные беспроцентные займы нередко ошибочно квалифицируются в качестве финансовых вложений и отражаются в соответствующей строке бухгалтерского баланса.

Одним из основных критериев финансовых вложений является способность актива приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста их стоимости (п. 2 Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденного приказом Минфина РФ от 10.12.2002 № 126н).

Очевидно, что займы, проценты по которым не начисляются, не являются источником будущего дохода организации и должны быть отражены в составе дебиторской задолженности.

Отсутствие резерва по сомнительным долгам

Понятие резерва по сомнительным долгам долгое время было для бухгалтеров теоретическим. Законодательство по бухгалтерскому учету позволяло самим принять решение о том, создавать ли резерв по просроченной дебиторской задолженности или нет. Принятое решение следовало утвердить в учетной политике организации.

Однако начиная с 2011 года, в силу положений п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина РФ от 29.07.1998 № 34н, создание резервов сомнительных долгов с отнесением их сумм на финансовые результаты компании в случае признания дебиторской задолженности сомнительной стало обязательным. Причем формировать указанный резерв обязаны абсолютно все компании, в том числе субъекты малого предпринимательства. Конечно, при условии, что есть соответствующие основания для создания резервов.

Вне зависимости от источника формирования задолженности необходимым и достаточным основанием для признания ее сомнительной является выполнение двух условий:

- задолженность просрочена (с большой вероятностью будет просрочена);

- задолженность не обеспечена гарантиями.

«Факт просрочки определяется условиями заключенного договора».

Таким образом, резервированию в бухгалтерском учете подлежат все виды сомнительной дебиторской задолженности, включая авансы, перечисленные поставщикам, а также выданные займы. С точки зрения заполнения отчетности — дебиторская задолженность уменьшается на сумму созданного резерва.

Суть ошибки:

Многие сотрудники бухгалтерии считают, что создание резерва по-прежнему является их правом, а не обязанностью. Некоторые бухгалтеры сознательно идут на подобное нарушение, желая завысить финансовый результат деятельности предприятия.

Действительно, если компания имеет небольшую прибыль, то формирование резерва по сомнительной задолженности повлечет увеличение прочих расходов и, как следствие, еще большее уменьшение прибыли и возможно даже возникновение убытка.

Однако, несмотря на причины, побудившие бухгалтера не создавать резерв по сомнительным долгам, при проверке данное обстоятельство будет признано грубым нарушением порядка ведения бухгалтерского учета.

Отсутствие оценочного обязательства по предстоящей оплате отпусков работников

В Положении по бухгалтерскому учету «Оценочные обязательства, условные обязательства и условные активы» (ПБУ 8/2010), утвержденном приказом Минфина РФ от 13.12.2010 № 167н (далее по тексту — ПБУ 8/2010), обязательства по оплате предстоящих отпусков не перечислены среди оценочных обязательств.

Однако все условия п. 5 ПБУ 8/2010, необходимые для признания оценочного обязательства, соблюдаются:

- у работников ежемесячно возникает право на определенное количество дней оплачиваемого отпуска согласно Трудовому кодексу РФ, но достоверно неизвестно, когда обязательство по выплате отпускных будет исполнено (работник может перенести отпуск, выйти из него раньше или вообще уволиться);

- выплата отпускных осуществляется за счет сохранения средней зарплаты работника, уменьшая при этом экономическую выгоду организации;

- размер обязательств может меняться (средний заработок, исходя из которого рассчитываются отпускные, определяется из расчета двенадцати месяцев, предшествующих отпуску), но его можно ежемесячно обоснованно и достоверно оценить.

«Специального порядка для расчета величины оценочного обязательства в ПБУ 8/2010 не предусмотрено, однако указано, что денежная оценка такого обязательства должна отражать наиболее реальную величину расходов, необходимых для расчетов по нему (п. 15 ПБУ 8/2010)».

Порядок разрабатывается организацией самостоятельно с учетом положений раздела III ПБУ 8/2010 и закрепляется в учетной политике организации. Кроме этого, организация может воспользоваться Методическими рекомендациями МР-1-КпТ «Оценочные обязательства по расчетам с работниками», принятыми Комитетом БМЦ по толкованиям 09.09.2011.

Организациям, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, предоставлено право не применять ПБУ 8/2010. Информацию о неприменении ПБУ 8/2010 следует закрепить в учетной политике организации.

Наличие задолженности с истекшим сроком исковой давности

Списание дебиторской и кредиторской задолженности, срок исковой давности по которой истек, является обязанностью организации. Перед составлением годовой отчетности ООО или других организационно-правовых форм каждая компания проводит инвентаризацию имущества и обязательств, в ходе которой должна быть выявлена указанная задолженность в случае ее наличия. На основании приказа генерального директора задолженность с истекшим сроком исковой давности списывается с баланса предприятия.

Суть ошибки:

Зачастую сотрудники бухгалтерии, не получая своевременной информации об условиях договоров с контрагентами из юридического отдела, не владеют данными о сроках истечения исковой давности по обязательствам сторон сделки.

Кроме того, годовая инвентаризация часто проводится формально, вся дебиторская и кредиторская задолженность указывается как текущая, несмотря на то, что некоторые суммы не подтверждены актами сверки более трех лет. Вне зависимости от того, принимались ли организацией меры по взысканию просроченной задолженности, по истечении срока исковой давности она должна быть списана с баланса на счет прочих доходов и расходов.

«При этом следует помнить, что дебиторская задолженность подлежит учету за балансом в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника».

Ошибки в периодизации при отражении операций в учете

Причинами возникновения данной ошибки являются:

- несвоевременное получение организацией документов от партнеров: счетов на оплату услуг связи, коммунальных платежей, транспортных накладных, счетов-фактур;

- несвоевременное представление в бухгалтерию материальных и авансовых отчетов, актов выполненных работ, табелей учета использования рабочего времени и другие нарушения правил документооборота;

- неправильное отражение в бухгалтерском учете момента перехода права собственности при оприходовании материальных ценностей.

«Выявить такие ошибки можно путем сопоставления момента перехода права собственности по условиям договора и времени отражения его в бухгалтерском учете».

Напоминаем, что все факты хозяйственной деятельности организации необходимо отражать в том отчетном периоде, когда они имели место, независимо от времени фактического поступления или выплаты денежных средств, связанных с этими фактами (п. 5 Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденного приказом Минфина РФ от 06.10.2008 № 106н).

Отсутствие взаимоувязки показателей форм бухгалтерской отчетности

Проверка взаимоувязки показателей форм отчетности является одной из важнейших процедур, завершающих составление бухгалтерской отчетности с целью контроля правильности ее заполнения, а также проверки правильности ведения бухгалтерского учета.

«Взаимоувязка» — соответствие показателей в разных формах друг другу. Такие соотношения показателей не регламентируются законодательно, разработаны они исключительно в бухгалтерской практике. Например, соответствие показателей отчета о финансовых результатах, отчета об изменении капитала или отчета о движении денежных средств показателям баланса.

Ответственность за нарушения требований к бухучету и отчетности

За грубое нарушение организацией правил учета доходов и (или) расходов и (или) объектов налогообложения предусмотрена налоговая ответственность по ст. 120 Налогового кодекса РФ.

Под грубым нарушением правил учета доходов и расходов и объектов налогообложения для целей ст. 120 Налогового кодекса РФ понимается:

- отсутствие первичных документов или регистров бухгалтерского учета,

- систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в бухгалтерской отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Так, если эти деяния совершены в течение одного налогового периода — взыскание штрафа в размере 10 000 руб. (п. 1 ст. 120 НК РФ).

Те же деяния, если они совершены в течение более одного налогового периода — влечет взыскание штрафа в размере 30 000 руб. (п. 2 ст. 120 НК РФ).

Те же деяния, если они повлекли занижение налоговой базы (базы для исчисления страховых взносов), влечет взыскание штрафа в размере 20 % от суммы неуплаченного налога (страховых взносов), но не менее 40 000 руб. (п. 3 ст. 120 НК РФ).

За грубое нарушение требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности ст. 15.11 КоАП РФ предусмотрена административная ответственность для должностных лиц организации в виде штрафа в размере от 5 000 руб. до 10 000 руб. За повторное совершение правонарушения:

- наложение штрафа в размере от 10 000 руб. до 20 000 руб. или

- дисквалификация должностного лица на срок от 1 года до 2 лет.

Под грубым нарушением требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности, понимается:

- занижение сумм налогов и сборов не менее чем на 10 % вследствие искажения данных бухгалтерского учета;

- искажение любого показателя бухгалтерской (финансовой) отчетности, выраженного в денежном измерении, не менее чем на 10 %;

- регистрация не имевшего места факта хозяйственной жизни либо мнимого или притворного объекта бухгалтерского учета в регистрах бухгалтерского учета;

- ведение счетов бухгалтерского учета вне применяемых регистров бухгалтерского учета;

- составление бухгалтерской (финансовой) отчетности не на основе данных, содержащихся в регистрах бухгалтерского учета;

- отсутствие у экономического субъекта первичных учетных документов, и (или) регистров бухгалтерского учета, и (или) бухгалтерской (финансовой) отчетности, и (или) аудиторского заключения о бухгалтерской (финансовой) отчетности (если проведение аудита бухгалтерской (финансовой) отчетности является обязательным) в течение установленных сроков хранения таких документов.

Непредставление организацией в налоговый орган в установленный срок годовой бухгалтерской (финансовой) отчетности влечет наложение на организацию штрафа в размере 200 руб. за каждый непредставленный документ (подп. 5 п. 1 ст. 23, п. 1 ст. 126 НК РФ), а на должностных лиц организации наложение административного штрафа в размере от 300 руб. до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Причем уплата штрафа должностным лицом не освобождает его от необходимости представить бухгалтерскую отчетность в налоговый орган (ч. 4 ст. 4.1 КоАП РФ).

Непредставление или несвоевременное представление, представление в неполном объеме или в искаженном виде годовой бухгалтерской отчетности, а также аудиторского заключения в случае, если годовая бухгалтерская (финансовая) отчетность подлежит обязательному аудиту, также является наказуемым.

За такое административное правонарушение установлена административная ответственность в виде:

- предупреждения;

- наложения административного штрафа на организацию в размере от 3 000 руб. до 5 000 руб., а на должностных лиц — от 300 руб. до 500 руб. (ст. 19.7 КоАП РФ).

Назначение административного наказания не освобождает лицо от исполнения обязанности, за неисполнение которой наказание было назначено (п. 4 ст. 4.1 КоАП РФ).

Типичные ошибки в составлении отчетности

При составлении квартальной и годовой отчетности у многих

бухгалтеров возникают ошибки.

Ошибки в отчетности могут появляться вследствие

следующих ситуаций:

- при неправильном истолковании положений по бухгалтерскому

учету, федеральных законов, писем Минфина и т.д.;

- в случае арифметических (счетных) ошибок;

- неправильным применением учетной политики;

- неправильным использование информации, имеющейся на момент

подписания отчетности;

- в результате недобросовестных действий должностных лиц.

Каждую ошибку можно исправить, так как уберечь работающее

предприятие от совершения ошибок

невозможно, поэтому необходимо научиться своевременно и безболезненно устранять

их.

Стоимость составления отчетности

- Нулевая отчетность на УСН — 4 000 руб.

- Нулевая отчетность на ОСНО — 5 000 руб.

- Отчетность на УСН от 5 000 руб.

- Отчетность на ОСНО от 8 000 руб.

Виды ошибок при

составлении отчетности

Все виды ошибок можно разделить на три основных типа:

- первый тип. Счетная

ошибка — ошибка, возникающая в результате вычислительной (арифметической)

неточности, а также в результате некорректным внесением данных по первичным

документам.

- второй тип. Ошибки, связанные с несвоевременным учетом

первичных документов. Данный вид ошибки может возникнуть в том случае, если в

подразделении не налажена работа по передачи документов в головную компанию и

нет возможности своевременно отразить данный документ, как хозяйственный факт

деятельности предприятия. Однако бывают случаи, когда контрагенты компании сами

задержали выдачу документов или забыли своевременно передать вам информацию, в

этом случае несвоевременно отраженный факт деятельности предприятия не является

ошибкой.

- третий тип. Ошибки, возникающие в результате неверного

истолкования законодательства. Такие ошибки возникают в результате неправильного применения законодательства,

это может возникнуть как непреднамеренно, так и с целью скрыть определенные

факты.

Выявление и

исправление ошибок в отчетности

Для того, чтобы своевременно найти ошибочные показатели и

самостоятельно их исправить необходимо провести ряд определенных действий,

таких как:

- проведение инвентаризации раз в год, а также сверка

расчетов по актам сверки с контрагентами;

- проведение сопоставимости показателей данных отчетности

(арифметически-логический контроль).

Документом, подтверждающим исправление ошибки в отчетной

форме является бухгалтерская справка. Этой справкой можно провести как

частичную сторнацию (красное сторно) операций, так и сторнацию нескольких

операций.

Ошибки могут быть выявлены как в отчетном периоде, так и по

окончании отчетного года, но до даты подписания и сдачи отчетности.

Если ошибка выявлена до момента составления годовой

отчетности, то в этом случае ее необходимо исправить записью по соответствующим

счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена

ошибка.

Если ошибка выявлена после завершения отчетного года, но до

даты подписания отчета, то в этом случае ее необходимо исправить записью по

соответствующим счетам бухгалтерского учета за декабрь отчетного года (за

который составляется годовая бухгалтерская отчетность).

Также бывают ошибки, которые выявлены в бухгалтерской

отчетности после отчетного года и являются существенными могут исправляться

следующими способами:

- в случае если отчетность подписана, но еще не представлена

заинтересованным пользователем в этом случае такая ошибка корректируется

записями по соответствующим счетам бухгалтерского учета за декабрь отчетного

года;

- в случае если отчетность подписана и уже сдана в ИФНС,

органы статистики, учредителям, то первоначальная отчетность подлежит замене на

новую корректирующую отчетность. Данный вид отчетности носит название

пересмотренная бухгалтерская отчетность.

В окончании данной статьи хотелось бы заметить, что

ошибки возникают у всех работающих компаний и самое важное своевременно их

найти и внести корректировку, для того чтобы избежать штрафов.

Сдача годовой бухгалтерской отчетности всегда была головной болью бухгалтера. Мы расскажем вам о типичных ошибках, допускаемых при составлении отчетности. Эта информация поможет избежать их в настоящем и не допускать в будущем. Лучше изучить чужие ошибки, чтобы впоследствии не допускать своих.

Бухгалтерская отчетность организации должна давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении. Если же в отчетность вкрались ошибки, она не будет отвечать требованиям полноты и достоверности.

Основные причины появления ошибок

Основные причины появления ошибок в бухгалтерской отчетности можно разделить на четыре основные группы:

- ошибки в ведении бухгалтерского учета;

- ошибки при формировании отчетности;

- ошибки в применении положений учетной политики;

- нарушение порядка подготовки к составлению отчетности.

Нарушение порядка подготовки к составлению отчетности

Рассмотрение типичных ошибок начнем с нарушения порядка подготовки к составлению отчетности. Ведь именно на этом этапе можно избежать всех остальных ошибок.

Необходимость проведения инвентаризации расчетов и обязательств перед составлением годовой бухгалтерской отчетности – обязанность компаний, закрепленная законодательством (п. 2 ст. 12 закона «О бухгалтерском учете»). К сожалению, немногие предприятия ее проводят. И это одна из самых распространенных ошибок. В этом случае ни руководители фирмы, ни ее собственники не знают реального положения дел.

Порядок проведения инвентаризации и оформления ее результатов, утв. приказом Минфина России от 13 июня 1995 г. № 49.

Другой распространенной ошибкой является проведение инвентаризации «на бумаге». С одной стороны, имеются в наличии все ведомости и описи. Но они составлены формально, реальная инвентаризация не проведена. Не проверено наличие имущества, не уточнены обязательства. Поэтому эффективность «бумажной инвентаризации» равна нулю. А ведь именно по результатам инвентаризации можно выявить недостачу или неоприходованные активы. Также можно установить отсутствующие документы и подтвердить задолженность. Напомним, что задолженность, как дебиторскую, так и кредиторскую, можно подтвердить только на основании актов сверки расчетов. К сожалению, многие бухгалтеры думают, что акты сверки должна составлять и рассылать сторона, у которой отражается реализация. На деле рассылает акты сверки расчетов та сторона, которая заинтересована в правильности расчетов.

Запомните, что проведение инвентаризации никогда не бывает лишним мероприятием. Особенно перед составлением годовой отчетности.

Ошибки при ведении бухгалтерского учета

Если при ведении бухгалтерского учета допущена ошибка, то она может привести и к появлению ошибок в отчетности. Ведь отчетность формируется на основании регистров бухгалтерского учета.

Определение инвентарного объекта

Согласно пункту 6 ПБУ 6/01 «Учет основных средств» единицей бухгалтерского учета основных средств является инвентарный объект, которым может признаваться:

- объект со всеми приспособлениями и принадлежностями;

- отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций,

- обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенный для выполнения определенной работы.

В случае наличия у одного объекта нескольких частей, сроки полезного использования которых существенно отличаются, каждая такая часть учитывается как самостоятельный инвентарный объект.

Предусмотрена возможность учитывать основные средства в составе материалов (п. 5 ПБУ 6/01). Но только при условии, что их стоимость не превышает 20 000 рублей за единицу. Безусловно, такой порядок учета должен быть прописан в учетной политике.

Обратите внимание! В настоящее время в ПБУ 6/01 готовятся поправки, согласно которым в составе МПЗ можно будет принимать основные средства с первоначальной стоимостью не более 40 000 руб.

Согласно налоговому кодексу амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 рублей (до 2011 г. — стоимостью более 20 000 руб.).

При таких условиях появляется соблазн, с одной стороны, упростить учет основных средств, а с другой стороны, уменьшить налоговые обязательства по налогу на прибыль. То есть все предполагаемые основные средства разбить на отдельные объекты стоимостью менее 20 000 руб. (40 000 руб.) В этом случае активы можно учесть не как основные средства, а как МПЗ. Кроме того, можно сэкономить на налоге на имущество.

Но не надо забывать, что единицей бухгалтерского учета основных средств является инвентарный объект. При этом в его состав должны включаться любые предметы, которые имеют общее управление, и могут работать только в комплекте.

Примеры таких обособленных комплексов приведены в пункте 10 Методических указаний по бухгалтерскому учету основных средств (утв. Приказом Минфина России от 13 октября 2003 г. № 91н).

Принятие к учету сложных объектов не комплексно, а по отдельности, может привести к тому, что в учете компании будут отсутствовать активы, которые необходимы для обеспечения непрерывного производственного процесса. Например, вместо сложного станка в учете будут значиться его отдельные элементы, которые сами по себе не способны выполнять необходимые функции.

Принятие к учету сложных объектов не комплексно, а по отдельности, может привести к тому, что в учете компании будут отсутствовать активы, которые необходимы для обеспечения непрерывного производственного процесса. Например, вместо сложного станка в учете будут значиться его отдельные элементы, которые сами по себе не способны выполнять необходимые функции.

Кроме того, учет активов не в составе инвентарного объекта, приводит к увеличению состава затрат и уменьшению показателя внеоборотных активов.

Ошибки, связанные с неправильной классификацией инвентарных объектов основных средств, можно выявить по итогам инвентаризации. Для того, чтобы инвентаризация прошла эффективно, необходимо наличие:

- положения в учетной политике о том, что считается существенным отличием по срокам полезного использования объектов основных средств;

- документов, подтверждающих наличие сложного объекта основных средств (служебная или докладная записка, требование, акт и т.п.).

Квалификация расходов на восстановление основных средств

Часто компании квалифицируют затраты на восстановление основных средств только как ремонтные работы. В этом случае увеличиваются затраты и уменьшается стоимость внеоборотных активов. Кроме того, сокращается база для исчисления налога на имущество.

Обращаем внимание на важность правильного классифицирования затрат на восстановление объекта основных средств: как ремонт или модернизацию. Согласно пункту 27 ПБУ 6/01 затраты на модернизацию и реконструкцию объекта основных средств увеличивают первоначальную стоимость объекта. Однако при окончании работ должны повыситься показатели функционирования объекта (срок полезного использования, мощность, качество применения и т.п.). В то же время расходы на ремонт отражаются в составе расходов отчетного периода, к которому они относятся.

Поэтому необходимо знать, что именно было сделано: отремонтировано основное средство или, например, произведена его модернизация (реконструкция, достройка, дооборудование).

Основное отличие ремонта от модернизации (реконструкции, достройки, дооборудования) в учете состоит в том, что в последнем случае свойства объекта совершенствуются.

Под расходами на ремонт подразумевается стоимость работ по поддержанию основных средств в рабочем состоянии в течение срока их полезного использования, которые не приводят к улучшению первоначальных нормативных показателей функционирования. После модернизации (реконструкции) показатели, характеризующие объект, улучшаются (письмо Госкомстата России от 9 апреля 2001 г. № МС-1-23/1480).

Чиновники финансового ведомства в своем письме указали ряд документов, которыми следует руководствоваться при определении видов выполненных работ (письмо Минфина России от 24 марта 2010 г. № 03-11-06/2/41).

Обратите внимание, если затраты на восстановление объекта основных средств были неправильно квалифицированы изначально, то исправить положение можно по результатам инвентаризации.

Отражение в учете арендованных помещений

Многие предприятия арендуют нежилые помещения для своей деятельности, но сведения об аренде не отражают на забалансовом счете 001 «Арендованные основные средства». Соответственно, в бухгалтерской отчетности отсутствует информация о полученном в аренду имуществе. Чаще всего это случается по причине отсутствия в акте приемки-передачи нежилого помещения сведений о стоимости арендованного имущества.

Арендованные основные средства учитываются в оценке, указанной в договорах на аренду. Аналитический учет по счету 001 ведется по арендодателям, по каждому арендованному объекту.

Безусловно, у предприятия могут возникнуть затруднения при отражении арендованного имущества в учете вследствие отсутствия стоимости арендованного помещения в договоре аренды. Однако этот факт не может служить основанием для того, чтобы нарушить нормы ведения бухгалтерского учета и составления отчетности. Компания может запросить информацию у арендодателя. Если же последний уклоняется от передачи информации о стоимости переданного в аренду имущества, фирма может самостоятельно установить порядок его отражения в учете, закрепив в учетной политике. Например, в рыночной оценке. Ее можно установить самостоятельно, проведя мониторинг предложений на рынке. Или пригласить независимого оценщика. Также можно отразить в учете арендуемое помещение в сумме, раной размеру годовой арендной платы. Главное, чтобы сумма оценки была документально подтверждена.

Оформление актов на списание материалов

Существует много унифицированных документов, на основании которых можно передавать материалы со склада:

- лимитно — заборная карта (форма № М-8);

- требования-накладные (форма № М-11);

- накладная на отпуск материалов на сторону (форма № М-15).

Также можно применять самостоятельно разработанные формы документов.

Некоторые компании забывают одно необходимое условие списания материалов на счета затрат. А именно: в документах на отпуск материалов со склада необходимо указать номер и наименование заказа (продукции), для изготовления которого отпускаются материалы (п. 97 Методических указаний по бухгалтерскому учету материально-производственных запасов).

Если материалы отпускаются без назначения, то отпуск учитывается как внутреннее перемещение, а сами материалы считаются в подотчете у получившего их подразделения.

Списание материалов с подотчета и отнесение их стоимости на затраты производятся на основании акта расхода. В нем указывается их наименование, количество, учетная цена, сумма по каждому наименованию и назначение расходования. Форма и порядок составления акта, а также перечень подразделений, для которых он предусмотрен, устанавливаются компанией в учетной политике.

Создание резервов под снижение стоимости материальных ценностей

Некоторые предприятия имеют значительный запас ТМЦ. Однако часто не принимают во внимание тот факт, что они могут испортиться, морально устареть, утратить свою рыночную стоимость. Но фирмы продолжают отражать запасы в учете и отчетности по первоначальной стоимости, хотя она давно уже может не соответствовать действительности. Касается это положение не только компаний, связанных с пищевыми продуктами, но и предприятий, которые имеют дело с материалами с ограниченным сроком годности. Например, строительные материалы (шпаклевки, краски, цемент и т.п.).

Такие «испорченные» материалы необходимо отражать в бухгалтерском балансе на конец отчетного года за вычетом резерва под снижение стоимости материальных ценностей. Данный резерв создается по каждой единице запасов, принятой в бухгалтерском учете. Необходимость создания резерва можно определить по результатам инвентаризации запасов.

О.Е.Черевадская, директор по аудиту ЗАО «Финансовый Контроль и Аудит», доктор экономики

Отправим материал Вам на почту

Наиболее распространенные ошибки в отчетности и способы их исправления

Наличие ошибок в отчетности и в ведении бухгалтерского учета могут обернуться для бухгалтера серьезными штрафными санкциями вплоть до уголовной ответственности и лишения свободы. Рассмотрим, какие ошибки в учете и отчетности наиболее распространены и как их избежать в 2021 году.

2021 год ознаменовался изменением штрафов для бухгалтеров вследствие выявленных нарушений в бухгалтерском учете или в бухгалтерской отчетности.

Так, например, при выявленном первичном нарушении специалиста ждет штраф в размере 5 000 – 10 000 рублей, а при повторном – либо штраф в размере 10 000 – 20 000 рублей, либо дисквалификация вплоть до двух лет. Например, это может случиться, если бухгалтер:

-

Занизил сумму налогов и сбора больше, чем на 10%;

-

Исказил один или сразу несколько показателей бух. отчетности;

-

Вел счета вне регистра;

-

Сформировал отчетность, не опираясь на данные из регистров бухучета;

-

И др.

В то же время для бухгалтеров и руководителей компаний, которые входят в Реестр малого и среднего предпринимательства, письменным предупреждением заменили штраф (если нет вреда имущественного ущерба, а также вреда жизни людей, среде и культурным объектам) в следующих случаях:

-

Не применяется контрольно-кассовая техника;

-

Выявлены нарушения в порядке ведения кассовых операций;

-

Выявлены нарушения в трудовом законодательстве;

-

Грубые нарушения требования в области ведения бухучета и бухгалтерской отчетности;

-

И др.

Одновременно с этим, для бухгалтеров и руководителей субъектов малого и среднего предпринимательства сохранились штрафы при недобросовестной конкуренции, подделке документов и в некоторых других случаях.

По какой причине бухгалтер может совершить ошибку?

Ошибки в ведении бухгалтерского учета и формировании бухгалтерской отчетности могут быть допущены по различным причинам, например:

-

Нехватка времени;

-

Отсутствие должного внимания к деталям;

-

Небольшой опыт;

-

И др.

Наиболее распространенные ошибки бухгалтеров

Разберем самые распространенные ошибки и рекомендации, которые помогут их избежать:

- Ошибки вследствие невнимательности и спешки

Такие ошибки актуальны не только для новичков в бухучете, но и для специалистов с опытом. Чтобы избежать ошибок такого рода, рекомендуем выполнять обязательную проверку всех производимых операций, начиная с заполнения платежных поручений, заканчивая проверкой реквизитов в отчетности.

- Некорректный выбор корреспонденции счетов

Чтобы избежать таких ошибок, необходимо опираться на нормативные документы.

- Ошибки в первичной бухгалтерской документации

Бухучет формируется на данных из «первички», поэтому, чтобы избежать искажения учета, важно отслеживать корректность заполнения документов контрагентами, избегать опечаток при расчетах и вносе данных в систему учета. Рекомендуем проверять всю «первичку» и реквизиты в документах до проводки.

-

Проведение несуществующих документов и отражение в учете несуществующих операций.

Зачастую это возникает вследствие прямого указа руководителя организации оптимизировать налоговую базу, однако, каждый бухгалтер должен знать, что он несет материальную и уголовную ответственность за подобные нарушения.

«Как исправить ошибки в отчетности и учете?» — этим вопросом задаются многие как начинающие, так и опытные бухгалтеры. Порядок действий зависит от типа допущенных ошибок:

-

Несущественные ошибки;

-

Существенные ошибки.

Несущественные ошибки в учете

Если речь идет об исправлении несущественных ошибок, то есть тех, которые были обнаружены до того, как был закрыт расчетный период, то достаточно ликвидировать некорректный документ и заменить его на правильный. При этом важно удостовериться, что все, что было изменено, попало в информационную базу, прежде всего, если речь идет о бухгалтерском учете в крупных организациях.

В случае, если период уже закрыт, а отчетность – подана, то имеет место факт искажения налогов. При этом в случае занижения придется не только оплатить разницу, но и пени.

Существенные ошибки в учете

Под существенными признаются ошибки, повлиявшие на экономические решения. Каждая организация вправе самостоятельно определять, какие ошибки будут отнесены к типу несущественных, но обычно это показатели бухучета от 5 процентов. Способ исправления существенных ошибок зависит от того, в какой момент они были обнаружены.

-

Существенная ошибка обнаружена до того, как сдали отчетность

Необходимо внести исправления, датированные декабрем отчетного года или моментом, когда ошибка была обнаружена.

-

Существенная ошибка обнаружена после того, как сдали отчетность

Необходимо внести исправления в соответствии с требованиями ПБУ 22/2010

Чтобы избежать необходимости исправления ошибок в учете и отчетности, рекомендуем следовать трем правилам:

-

Для формирования отчетов использовать автоматизированный сервис подготовки сдачи отчётности. Такой как СБИС Электронная отчетность. СБИС заполнит ваши отчеты, составить индивидуальный график сдачи отчетности, проведет формально – логистический контроль отчетов перед отправкой и сдаст вашу отчетность в любой орган государственного контроля. СБИС имеет гибкую тарификацию и подойдет для любого бизнеса вне зависимости от специфики деятельности.

-

Проводить регулярные сверки с бюджетом. СБИС Сверка – удобный инструмент для этого. СБИС за несколько кликов проведет сверку НДС, сверку по сотрудникам, сверку по данным с ПФР РФ, камеральную проверку. Со СБИС вы возьмете все расчеты с бюджетом под контроль!

-

Привлекать наших специалистов, оказывающих профессиональные услуги по сдаче отчетности.

У вас остались вопросы, как не допустить ошибок в отчетности в 2021 году с помощью СБИС? Обращайтесь к нашим специалистам!

Оставьте заявку и получите бесплатную консультацию уже сегодня!

Видео по теме

150 000

Клиентов на постоянной поддержке

40

Офисов по всей России и продолжаем расширяться

15 лет

Мы успешно работаем в сфере электронных решений

24/7

Всегда на связи с клиентами группа Техподдержки

Когда сотрудники ошибаются — это неприятно, а если речь идет об ошибках по вине бухгалтера — еще и дорого. В случае со штатным или приходящим специалистом платить штрафы и пени придется вам, потому что привлечь его к ответственности и заставить компенсировать расходы в полном объеме можно только через суд. Мы знаем сотни историй о безалаберных или недостаточно компетентных бухгалтерах, которые стоили своим работодателям слишком дорого — их рассказывают предприниматели, решившие отдать бухучет на аутсорс. Один интересный кейс описали детально, а типичные ошибки бухгалтерского учета собрали здесь. Прочтите этот обзор, чтобы понимать, что может пойти не так.

Самые распространенные ошибки по вине бухгалтера

Неправильные реквизиты

Бухгалтер может в спешке не проверить, например, код бюджетной классификации, по которому определяется назначение платежа. Одного предпринимателя приходящий специалист таким образом лишил 250 тысяч рублей. Ошибся в платежке, средства зависли в Казначействе и не поступили в налоговую. Когда это стало понятно, уже истек срок, в течение которого можно было бы уточнить реквизиты и исправить ситуацию. Деньги пропали, а задолженность перед налоговой осталась.

Ошибки в первичных документах

Они бывают разными — от банальных опечаток до отсутствия обязательных реквизитов, перечисленных в

статье 9 федерального закона «О бухучете». Если документ оформлен неправильно, проводки на его основании осуществлять нельзя.

Ошибки в расчетах по вине бухгалтера

Иногда бухгалтеру, чтобы осуществить проводки, нужно сначала произвести расчеты, в которых легко ошибиться. Чаще всего это происходит при расчете себестоимости товаров и зарплат сотрудников. Неточности могут привести к доначислению налогов, штрафам, необходимости платить пени.

Неверные проводки

К типичным ошибкам бухгалтерского учета можно также отнести неправильные проводки. Бывает, что в документе и расчетах всё точно, а в итоге сумма записана не туда, куда нужно. Чаще всего сложности возникают при распределении расходов на производство.

Отсутствие первичных документов

Каждая хозяйственная операция должна подтверждаться определенными первичными документами — так называемыми «закрывашками» (актом выполненных работ, кассовым чеком, УПД и т. д.). Если их не окажется, запись в бухгалтерской программе будет недействительной, а ФНС, например, не примет расход к вычету, что приведет к увеличению суммы налога.

Ошибки в отчетах, нарушение сроков подачи деклараций

Если бухгалтер использует устаревшую форму, допустит ошибку при переносе данных или подаст декларацию не вовремя, налоговая оштрафует вас и обяжет оплатить пени за каждый день просрочки.

Ошибки по вине бухгалтера и их последствия для бизнеса

Невнимательность или недостаток знаний у бухгалтера может привести к тому, что вы будете платить больше налогов, чем должны. Или меньше, что повлечет за собой штрафы, пени, в отдельных случаях — блокировку счета. Обязать виновника компенсировать расходы сложно.

Если речь о штатном сотруднике, он в соответствии со

ст. 238 ТК РФ обязан возместить причиненный

прямой действительный ущерб. Если, например, бухгалтер ошибся при расчете зарплат и вы переплатили работникам, имеете право на компенсацию. Но только в пределах среднемесячного заработка сотрудника (

ст. 241 ТК РФ), если с ним не подписан договор о полной материальной ответственности. При этом за налоговые нарушения, например, несвоевременную сдачу отчета, ответственность несет налогоплательщик: ИП или юрлицо. Бухгалтер в этом случае компенсировать расходы

не обязан, даже если виноват.

Привлечь к ответственности приходящего бухгалтера можно только через суд при условии, что есть договор.

Работая с надежной аутсорсинговой компанией, будете застрахованы от ошибок — мы, например, отвечаем перед каждым клиентом за действия своих сотрудников на сумму до миллиона рублей. Любые расходы, связанные с возможными ошибками по вине бухгалтера, будут компенсированы в рамках лимита.

Мы перечислили типичные ошибки бухгалтерского учета, которые встречаются чаще всего. Если хотите разобраться в теме, рекомендуем прочесть также статьи о признаках назревающих проблем в бухгалтерии и том, как исправляются обнаруженные в ходе аудита ошибки.