Приветствую, друзья!

Здесь я собрал самые частые на мой взгляд ошибки инвесторов как на фондовом рынке, так и за его пределами. Я старался привнести в список часть своего личного опыта и опыта инвесторов которых я наблюдал со стороны.

Ошибка №1 — Отсутствие цели инвестирования

Это то, с чего должно начинаться любое инвестирование. Инвестор должен ставить перед собой конкретную цель, а уже потом подбирать инвестиционные инструменты. Целей инвестирования может быть великое множество и все они могут быть очень разнообразны, но по итогу всё сводится только к двум основным целям: Цель номер 1: увеличение капитализации и Цель номер 2: получение пассивного дохода. У каждой из этих целей есть преимущества и недостатки и для каждой из этих целей подходят свои инструменты инвестирования, которые отличаются и по риску и по доходности.

Ошибка № 2 — Игнорирование комиссий

Очень частая ошибка. Многие инвесторы не понимают что комиссии даже в 2,5%, которые есть, например, у многих российских ПИФ-ов, могут съесть огромный капитал.

Давайте рассмотрим пример:

Инвестор вложил условные 10000$ под среднегодовую доходность 10% годовых на 20 лет с комиссией и без:

И что же мы видим? Комиссия в 2,5% съела за 20 лет 58,37% доходности! В этом и есть сила сложного процента. Инвестор всегда учитывает все комиссии и за управление и за ввод и вывод средств.

Ошибка № 3 — Не сравнивают доходность с индексом

Очень частая ошибка даже среди опытных инвесторов. На фондовом рынке вся доходность должна сравниваться с доходностью фонда широкого рынка акций с низкими комиссиями. Пример: инвестор говорит, что за прошлый год его доходность на фондовом рынке составила МИНУС 5% годовых! Вопрос: хороший это инвестор или нет? Ответ на этот вопрос можно дать только если знать доходность индекса широкого рынка. Например

если индекс в тот год показал результат -50% годовых то инвестор который показал -5% отлично сработал! Тоже самое наоборот — если инвестор говорит что заработал 18% годовых, а индекс широкого рынка вырос на 28%, то это значит что инвестор сработал плохо. Помните об этом!

Ошибка № 4 — Путать трейдинг с инвестициями

Очень часто начинающие инвесторы путают трейдинг и инвестиции. Этому способствует то, что под видом инвестиций людям часто навязывают спекуляции обещая сверхвысокие заработки, при этом умалчивая о том, что средний срок жизни брокерского счёта трейдера — 9-ть месяцев, после которого счет опустошается. По статистике, 95% трейдеров работают в минус, еще около 3% в ноль и только оставшиеся 2% могут хоть что-то заработать. Запомните трейдинг и инвестиции — разные понятия.

Ошибка № 5 — Документы — не гарантия от потерь

Этот пункт относится не к фондовому рынку, а ко всем инвестициям вообще. Часто люди думают, что если они подписали какие-то документы, то они защищены от потерь. Это не так! Ваши деньги могут уйти в оффшорный Белиз или вы заключили договор с ООО у которого на счету 10000 рублей и подставной ген.директор и всё, ваши деньги уже никогда не будут возвращены. При передаче денег в Доверительное Управление управляющему и подписании бумаг требуйте написание долговой расписки с физическим лицом и залог в виде недвижимости, показывайте документы юристу.

Ошибка №6 — Не знание принципа сложных процентов

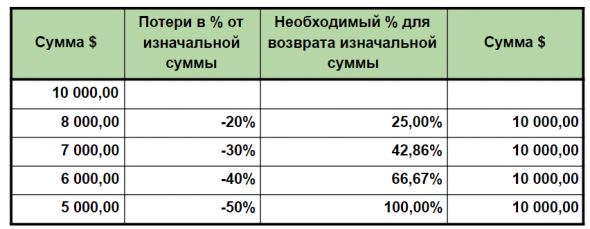

Даже опытные инвесторы забывают про это! Практически все знают что такое сложные проценты и что Энштейн назвал сложный процент восьмым чудом света. Однако многие не знают, что сложный процент работает и в обратную сторону. Например вы инвестировали 10 000$ и ваши инвестиции принесли убыток в 50%, а потом прибыль в 50%. Сколько у вас будет денег? 10000$? НЕТ! Правильный ответ — 7,500$. Поэтому в инвестициях так важно ограничивать убытки. Посмотрите на эту таблицу,

в ней чётко видно, что если ваши убытки составили, например, 30% от изначальной суммы, то чтобы вернуться к той же самой сумме вам нужно заработать уже 42,86%!

Цифра потерь в 25% годовых является неким экватором, ниже которого начинаются очень опасные воды. Ставьте лайк, если информация была полезной!

Ошибка №7 — Непонимание рисков

Риск есть в каждом вложении, гарантированных доходностей не бывает. Но большинство инвесторов просчитывают только один сценарий инвестирования — положительный, при этом отрицательный сценарий не учитывается совсем. Однако инвестор должен ответить на 2 вопроса перед началом инвестирования: 1) что будет в случае негативного сценария 2) какова вероятность негативного сценария и сколько я потреяю. Вероятность

позитивного сценария никогда не равна 100%.

Ошибка №8 — Нет диверсификации активов

Портфель инвестора должен быть диверсифицирован по классам активов, акциям, странам и валютам. Инвестиционный портфель ни в коем случае не должен состоять из акций одной компании, какой бы стабильной она не казалась! Гарантированных доходностей не бывает. Что если завтра именно эта акция упадёт на 50%? Вы потеряете 50% капитала. При этом если у вас было, скажем 10 акций в равных долях то падение на 50% одной

акции приведёт к потерям всего-навсего на 5% портфеля. Тоже самое касается инвестирования в акции одного сектора экономики, диверсификация должна быть и тут чтобы не получилось так, что вы накупили акций нефтяных компаний, а они все разом обвалились из-за падения цен на нефть.

Ошибка №9 — Долгосрочные инвестиции в рублях

Если ваш горизонт инвестирования 5,10 и больше лет, если вы инвестируете себе на пенсию, то вы обязаны инвестировать в твёрдой валюте! Иначе может случиться следующая ситуация: вы инвестировали 20 лет в рублях и уже приблизились к свой цели, как вдруг — скачок курса валют как в 2014 году и весь ваш капитал в делится пополам за 3 месяца! Результат инвестиций за 20 лет уменьшен на 50% в одном мгновение!

Остаётся только догадываться что движет людьми, которые инвестируют долгосрочно в

нашем деревянном.

Ошибка №10 — Инвестиции на короткий срок

Часто люди ждут от инвестирования быстрых результатов. Это нормально, но на всё требуется время. Можно вспомнить цитату Уоррена Баффета “9 женщин не смогут родить ребёнка за 1 месяц”. Самые успешные инвестиции — долгосрочные.

Ошибка №11 — Думать, что брокер на вашей стороне

У брокера и инвестора — конфликт интересов! Брокеру невыгоден долгосрочный инвестор который редко покупает и продаёт, на нём брокер ничего не зарабатывает! Брокеру выгодно чтобы человек торговал, тогда комиссия брокера максимальна или чтобы человек приобретал инвестиционные продукты брокера с большими вшитыми в них комиссиями.

Ошибка №12 — Ждать доходности от золота

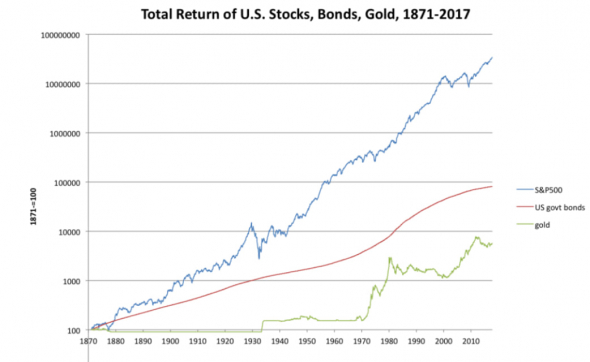

Золото — инструмент защиты от инфляции, золото само по себе не приносит никаких дивидендов или денежного потока. Золото можно включать в портфель только в качестве страховки. Простой пример: вы скупили всё золото на земле и все акции. При покупке всего золота у вас будет огромный блестящий куб, который просто стоит. При покупке всех акций вы будете владельцем множества предприятий, работники которых выйдут на работу и будут приносить вам деньги в виде дивидендов.

Посмотрите на эту картину

явно видно, как золото уступает и акциям и облигациям

Ошибка №13 — Отсутствие подушки безопасности

Прежде чем инвестировать, инвестору нужно создать так называемую подушку безопасности. Обычно её размер равен 6-месячным тратам на жизнь. Эта подушка нужна для того, чтобы в случае непредвиденных обстоятельств, например потери работы или проблем с бизнесом, инвестору не пришлось прось продавать активы, которые приносят деньги, ведь может получиться так, что в этот момент активы могут просесть и тогда

инвестор будет вынужден продавать активы в минус, а этого допускать нельзя так как это реальные потери денег.

Ошибка №14 — Фокусировка на агрессивных инструментах

Распределение активов в инвестиционном портфеле должно быть грамотным, например 40% в консервативных инструментах инвестирования, 50% в умеренных и 10% в агрессивных. В агрессивной корзине рекомендуется держать столько, сколько не жалко потерять. При этом часто глядя на высокую потенциальную доходность агрессивных инструментов люди инвестируют в агрессивные инструменты (например акции слабых компаний или сильно цикличные компании) 80%-100% капитала. Естественно, в таких случаях люди очень часто теряют все деньги.

Ошибка № 15 — Откладывание инвестиций на потом

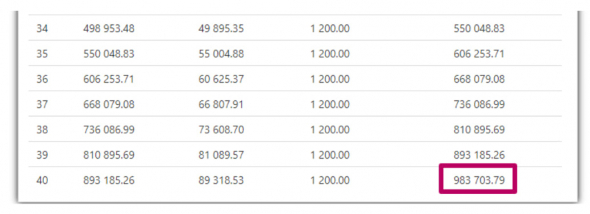

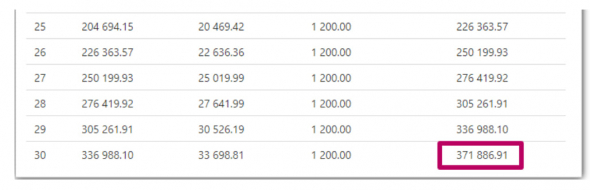

Инвестиции нужно начинать как можно раньше, так работает сложный процент. Сравните график доходности двух человек с одинаковыми стартовыми суммами. Виктор инвестировал 10000$ в 25 лет и каждый месяц докладывал в портфель 100$ Иван инвестировал 10000$ в 35 лет и каждый месяц докладывал 100$. Ставка доходности пусть будет довольно консервативной — 10%

Оба человека вышли на пенсию в 65 лет. У первого капитал равен 983 703 $

У второго — 371 886 $

Огромная разница в 611817$ в пользу Виктора, а всё что он сделал — начал раньше.

Начинать инвестировать нужно как можно раньше, желательно сегодня или вчера!

Желаю всем успешных инвестиций!

С Уважением, Степан!

Если вам интересная тема инвестиций и пассивного дохода заходите на мой YouTube-канал, там много полезных видео!

От ошибок в инвестировании не застрахован никто, но особенно им подвержены начинающие инвесторы. Какие-то из них настолько очевидны, что вы уже наверняка о них слышали и не будучи включенными в мир инвестиций. Другие же из них не такие явные и относятся к так называемым подводным камням, с которыми могут столкнуться даже инвесторы с опытом.

Ошибок в инвестировании бывает много, с разным уровнем критичности и возможных негативных последствий. Однако объединяет их одно — они по-прежнему совершаются и будут совершаться, поэтому они всегда актуальны. Независимо то того, пользуетесь ли вы услугами финансового консультанта или действуете самостоятельно, вы должны их знать и учитывать.

1. Завышенные ожидания

Начинающим инвесторам, делающим первые шаги, порой кажется что сам факт инвестирования — это уже гарантия решения финансовых проблем и задач. Такому чувству можно поддаться, если беспрекословно воспринимать обещаниям многих инвестиционных консультантов, заинтересованных в ваших деньгах. Однако предполагать, что все будет гладко, как минимум, наивно. Если фондовый рынок на ближайшее время обещает вам одно, а консультант — совершенно другое и окрашенное в чрезмерно яркие и радужгые цвета, то есть повод задуматься и самостоятельно составить более реалистичный прогноз.

2. Не поставлены цели инвестирования

Многие новички в инвестировании сначала “клюют” на какой-то привлекательный инвестиционный инструмент, а уже потом думают зачем и что они от него хотят. А происходить все должно ровно наоборот. То есть сначала вы обрисовываете цель инвестирования, а затем подбираете под нее конкретный инвестиционный инструмент, позволяющий ее реализовать.

Разумеется, у каждого свои мечты и цели. Например, кто-то хочет купить недвижимость за рубежом, кто-то — накопить на достойную пенсию через 30 лет, другой собирается открыть свое дело или, наоборот, ничего не делать и получать деньги, отправиться в путешествие мечты или вылечить в следующем году зубы себе и всей семье. Однако всё это детали, а в переводе на язык инвестора задачи обычно всего две: это увеличении капитализации и получение пассивного дохода. Реализуются эти цели различными инструментами, у каждого из которых имеются свои плюсы, минусы и риски.

3. Погоня за процентами доходности

Пожалуй, одна из самых распространенных ошибок начинающего инвестора — это гнаться за высокими и многообещающими цифрами доходности. Конечно, когда тебе предлагают 40%, 50% годовых и выше, доходность в 15% может показаться слишком уж скромной.

Но есть одно простое и золотое правило: “чем больше потенциальная доходность, тем выше риски”. Чем более привлекательной выглядит цифра, тем больше подозрений у инвестора с опытом она должна вызывать. Возможно, вы имеете дело с мошенниками или очередной финансовой пирамидой.

По данным Банка России, ежегодно россияне теряют в финансовых пирамидах 10-12 млрд рублей. В некоторых из них, таких, как Finiko, участвовали десятки тысяч человек. Филиалы этой пирамиды работали в 70 регионах, а людей завлекали прибыльностью в 5% в день.

4. Незнание принципа сложных процентов

Сложный процент — это процент, начисляемый на начальную сумму вложений и на проценты, накопленные за предыдущие периоды. При сложном проценте вложения постепенно растут как снежный ком, сначала они приносят доход, а потом каждый доход приносит новый доход, что в банковских вкладах называется капитализацией. Сложный процент работает и в инвестициях, когда вы, например, реинвестируете полученные дивиденды в те же активы.

Однако стоит учитывать, что сложные проценты имеют свойство работать и в обратную сторону. То есть при падении в 20%, вам потребуется уже 25%, чтобы вернуть исходную сумму и так далее. Причем, чем больше будет падение, тем сложнее из него может быть выбираться.

5. Невнимание к размеру комиссий

Чрезвычайно распространенная ошибка многих инвесторов — невнимание к комиссиям и непонимание того, что даже небольшие комиссии в 2-2,5%, например, у российских паевых фондов, могут съедать огромные суммы и проценты доходности, которые будут с годами возрастать по сложному проценту. В долгосрочной перспективе даже скромные, казалось бы, комиссии, способны съесть более 50% дохода вашего портфеля. Поэтому опытные инвесторы обязательно учитывают любые комиссии за управление, ввод и вывод средств.

6. Доходность не сравнивается с индексом

Об успешности того или иного инвестора красноречивее всего говорят вовсе не цифры доходности сами по себе, а доходность в сравнении с индексом широкого рынка акций. В качестве примера возьмем два случая. В одном индекс за год показал -45%, а инвестор при этом показал за год доходность -6%. Во втором случае индекс вырос на 30%, но инвестор при этом заработал 10% годовых.

Если сравнивать только доход двух инвесторов, то, кажется, что никаких вопросов быть не должно — второй в плюсе, а значит это более успешный профессионал. А вот относительно ситуации на фондовом рынке в целом оказывается, что первый инвестор сработал гораздо эффективнее.

7. Покупка актива при росте, продажа — при падении

Ошибка, которая допускается инвесторами постоянно под действием инстинктов. Когда актив, например, акция, начинает показывать быстрый рост на 10% — инстинкт подсказывает купить, а только начинает падать в течение месяца или квартала — скорее избавляться. Однако такое очевидно поведение обычно и может сыграть злую шутку. Нужно стараться не подчиняться стадному чувству, а думать и анализировать ситуацию самому.

8. Невнимание к рискам

Очень многие начинающие инвесторы концентрируются исключительно на возможных выгодах, при этом риски зачастую игнорируются. Поскольку 100% успех бывает только в теории, перед тем, как начать инвестировать, важно понять, чем грозит негативный сценарий и какова вероятность его наступления.

9. Принятие поспешных решений

Начинающим инвесторам свойственна излишне эмоциональная реакция на колебания фондового рынка, а как следствие — принятие поспешных решений, о которых потом инвестор сожалеет. Под действием панических настроений можно “наворотить” многого и пуститься распродавать свои активы в убыток.

Особенно навредить на начальном этапе вам могут различные советчики. Конечно, предсказания некоторых из них сбываются чаще, но вы должны выработать собственное мнение и собственную стратегию действий. Ведь не исключено, что спикер в своих советах руководствуется на так называемую ошибку выжившего. То есть он просто один из тех, кому с конкретной стратегией повезло, а сотен других, кому не повезло, вы просто не видите — о неуспехах люди готовы рассказывать гораздо меньше.

Поэтому старайтесь держать голову в холоде. Следите за ситуацией, но не реагируйте на любую мелкую экономическую новость, небольшие скачки курса валют и цены на нефть. Вы на них повлиять не можете, а происходить такие события будут регулярно.

10. Слишком частая торговля

Иногда чрезмерное реагирование на незначительные факторы перерастает в стратегию постоянной игры со своими активами и постоянного их перераспределения. Минус такого подхода в том, что увеличением числа операций вы увеличиваете и число операционных сборов, комиссий и налогов, которые съедают вашу прибыль. Поэтому старайтесь придерживаться избранного плана и не суетиться по пустякам.

11. Нет диверсификации активов / слабая диверсификация

Классическая мудрость любого инвестора — “Не клади все яйца в одну корзину”. Не стоит целиком полагаться на акцию одной-единственной компании, какой бы привлекательный и надежный образ она не вызывала. Инвестиционный портфель следует диверсифицировать по разным параметрам:

- валютам: рубли, доллары, евро и т.д.

- странам: Россия и зарубежные рынки — американский, европейский, азиатский.

- классам активов: акции, облигации, фонды акций, фонды облигаций, недвижимость и т.д.

- подклассам активов: ценные бумаги зарубежные и российских компаний.

В случае, если вы наберете портфель хотя бы из десятка активов, то даже очень резкое падение одного из них на общем фоне окажется не столь катастрофичным. Не стоит целиком полагаться и на какую-либо отдельную сферу экономики. Так как факторы, влияющие на компании из одной отрасли идентичны, а при срабатывании негативного варианта вы окажетесь в тотальном обвале.

12. Документы — не гарантия избежать мошенничества

Очень наивно полагать, что если вы подписали какой-то документ, перед тем, как куда-то вкладываться, это гарантированно избавит вас от неприятностей. Документы подделать легко, средства могут уйти в офшоры, а директор компании, с которым вы общались, может оказаться подставным лицом. Поэтому в процессе передачи средств управляющему и оформления бумаг стоит требовать составления долговой расписки с физлицом и залогом в виде недвижимости, а также давать все документы на проверку опытному юристу.

13. Ставка на краткосрочные инвестиции

Самые успешные инвестиции делаются на долгий срок. Достичь быстрых и высоких результатов за несколько месяцев практически невозможно. Также нужно помнить, что чем большую доходность вам обещают в короткий срок, тем выше риски и возможность нарваться на мошенников.

14. Нерегулярность инвестиций

Регулярные и планомерные инвестиции позволяют не только хорошо прирастить сумму за счет сложного процента и долгого срока инвестирования, но и достичь так называемого эффекта усреднения стоимости. Данная стратегия позволяет сгладить последствия инвестирования в неподходящие моменты и усреднить цену на актив. Ну и также отметим, что такая стратегия отлично сохраняет нервы инвесторам без большого опыта и позволяет избежать страха совершить ошибку.

15. Нет пересмотра инвестиций

Инвестиционный портфель порой слишком надолго остается в статичном положении, что в конечном итоге может вам сильно навредить и сократить потенциальный доход. Предположим, вы рассчитали, что оптимальным соотношением двух корзин в вашем портфеле будет 60/40, по 60 и 40 тыс. долларов соответственно. Если предположить, что инвестиции в первой корзине за год выросли на 18%, а во второй не сдвинулись с места, то по итогу у вас будет в первой корзине 70,8 тыс. долларов, а значит соотношение станет равным 64/36.

Это означает, что дальнейший рост будет смещать выбранный вами баланс диверсификации, а ваша изначальная задумка перестанет работать. Поэтому вовремя корректируйте образовавшиеся пропорции.

16. Восприятие золота как инвестиции

Очень часто золото воспринимается как что-то, что постоянно дорожает и не теряет в цене. Но это окажется совсем не так, если посмотреть на графики с большими сроками. Да, золото является инструментом защиты от инфляции, но оно не приносит дивидендов и денежного потока. Его в инвестиционный портфель можно добавлять для страховки от инфляции. Но это не тот актив элемент, который будет работать и зарабатывать, он будет лишь стоять. В то время как при покупке акций, например, вы будете делать ставку на компании, в которых есть сотрудники, которые будут работать и приносить вам дивиденды.

17. Неимение финансового плана

Финансовый план поможет достичь вам жизненных целей. Обозначив конечную точку, к которой вы хотите прийти, и точку старта, на которой вы находитесь сейчас, вам нужно будет лишь провести максимально прямую “линию”, то есть составить максимально эффективный план.

Вы нужно подсчитать, сколько нужно откладывать в месяц и год и какие инвестиционные инструменты для этого можно будет использовать. Без плана вы, скорее всего, вы будете находиться в тумане неведения и гипотетических предположений, которые могут иметь мало общего с реальностью.

18. Инвестирование на пределе возможностей

Стремясь приумножить капитал, вкладывать быстрее и больше, вы можете сильно навредить себе, своему бюджету и заметно снизить качество жизни. Для того чтобы этого не произошло вам следует правильно оценить свой инвестиционный потенциал.

Инвестиционным потенциалом называется та сумма, которую вы можете регулярно инвестировать без ущерба и дополнительной нагрузки на бюджет. Поэтому перед тем, как начать инвестировать, нужно здраво оценить ваше текущее состояние с финансами.

Как это сделать:

- Прописать все расходы и доходы. Не забывайте о сезонных вариантах.

- Понять, имеются ли у вас способы увеличения доходов.

- Понять, есть ли ресурсы, чтобы оптимизировать расходы без снижения качества жизни.

Только ответив на эти вопросы, вы поймете, какую сумму вы можете инвестировать и можете ли это делать вообще. Ни в коем случае не переоценивайте свои возможности.

19. Отсутствие подушки безопасности

Не стоит инвестировать ваши единственные накопления, полностью вкладывать последние 100 тыс. рублей. Перед стартом инвестирования стоит создать себе подушку безопасности. В идеале ее размер равен полугодовым тратам на жизнь. Как минимум, финансовая подушка должна иметься на 3 месяца.

При негативном сценарии, то есть при потери работы или проблемах с бизнесом, это поможет вам не продавать активы. Особенно, если момент будет не подходящий, например, когда они опустятся в цене и реализовывать их придется себе в минус.

Иными словами, инвестиционный портфель не может приравниваться к финансовой подушке. Его нельзя воспринимать в качестве вашего резервного фонда. Инвестировать нужно без потери в качестве жизни, не думая каждый раз о том, что активы придется вот-вот снять из-за наступления черного дня.

20. Игнорирование инфляции

Инфляция — это тот показатель, который следует учитывать наперед. То есть, если инфляция прогнозируется на уровне 5% в год, вы должны понимать, что через год вам на те же самые расходы по вашим целям понадобится больше средств. Таким образом вы заранее снизите для себя ее негативные последствия.

21. Переоценка заголовков в СМИ

Любой инвестор все равно стремится быть чутким к изменениям на рынке, но заголовки в СМИ могут сыграть с ним злую шутку и подтолкнуть к крайне невыгодным действиям.

Здесь всегда стоит помнить, что внимание к тому или иному СМИ, а также уровень его доходов зависит от резонанса новости, громкости заголовков, количества реакций на материал. Клюнув на заголовок с вызывающей провокационной формулировкой, вы можете поддаться панике. Владельцы СМИ на то и рассчитывают, ведь страх — это один из наиболее сильных методов воздействия. Поэтому нужно стараться сохранять спокойствие, и разделять в себе рядового читателя и инвестора.

22. Ставка на агрессивное инвестирование

Высокая доходность таких агрессивных инструментов инвестирования как акции может заставить начинающего инвестора делать ставку только на них, либо давать им большую часть в своем инвестиционном портфеле. Естественно, риски потерять все деньги в этом случае чрезвычайно возрастают.

Грамотным вариантом, особенно для новичка, будет тот, при котором большая часть средств, например, 90%, инвестирована в консервативные и умеренные инструменты, а меньшая, то есть оставшиеся 10% — в акции. То есть вы должны вкладывать в рискованные активы столько средств, сколько вам будет не обидно лишиться в случае неудачи.

23. Ставка целиком на безрисковые активы

Полностью отказываться от рискованных вложений тоже не верно, ведь таким образом вы лишаете себя даже самой возможности более высокого роста инвестиций, а иногда и вообще можете незаметно отстать от уровня инфляции. Поэтому лучше всего — отыскать золотую середину между активами с высоким риском и более стабильными и консервативными ценными бумагами.

24. Долгосрочные инвестиции не в твердой валюте

Не стоит инвестировать на пять, десять лет и больше не в твердой валюте, например, в рубле. Ситуация чревата тем, что весь ваш накопленный капитал за считанные месяцы или даже дни сможет легко потерять вдвое. Наглядный пример — ситуация со скачками курса в 2014 году.

25. Откладывание старта инвестирования

Упомянутый выше принцип сложного процента говорит об очень простой истине: чем раньше начинаешь инвестировать, тем лучше. Особенно эффект чувствуется с годами, когда накопленный доход, капитализируясь, дает существенный прирост.

Эксперты назвали фатальные ошибки, из-за которых неопытный инвестор может потерять все. Скорее всего, вы не найдете эти кейсы в учебниках и статьях о фондовом рынке для новичков

Торговать без плана и поддаваться эмоциям

Для торговли на фондовом рынке нужна холодная голова. Стоимость абсолютно любых бумаг постоянно колеблется — и падающие в цене активы часто наводят панику на новичка, увидевшего «красный» портфель. Но реагировать на любую просадку не стоит: в долгосрочной перспективе большинство акций обычно растут, поэтому терпение и хладнокровие окупается.

Это справедливо и в обратной ситуации: бумаги прибавили в цене, и инвестор стремится зафиксировать краткосрочную прибыль — а затем расстраивается, увидев, что они уверенно растут и дальше.

Решение в обоих случаях — четкая стратегия с горизонтом инвестирования и планом на случай, если что-то пойдет не так.

Наталья Смирнова, независимый финансовый консультант: «У меня есть знакомый, который «переобувался» несколько раз за год: был в акциях, но при просадке запаниковал через пару дней и вывел все в облигации. Потом рынок пошел на восстановление — запаниковал, решил все продать и вложить опять в акции. Но рост не продолжился — и уже через неделю он их продал и вложился в наиболее просевшие бумаги в надежде на рост. Потом вышла новость про усиление ограничений в Европе, акции просели, он все опять продал и вывел в кеш. Потом на фоне ситуации с Навальным все вложил в доллары по ₽76 и выше. Теперь решил все доллары продать и опять перевложиться. Итог его мытарств и отсутствия стратегии — минус 30% с начала года».

Игорь Файнман, финансовый консультант и автор проекта «Файнманомика»: «Уоррен Баффет прав: идиот с планом может победить гения без плана. Это касается и карьеры, и семейного бюджета, но в большей степени инвестиций. Нет никакого смысла покупать активы, не имея четкого плана, когда их продавать. В идеале изложите все на бумаге, инвестируйте и предельно максимально следуйте намеченному. Тогда успех будет гарантирован».

Вестись на обещания высокой доходности

Облигации

с высокой доходностью зачастую бывают у компаний в предбанкротном состоянии, астрономические прогнозы роста — у проблемных компаний, а структурные ноты могут оказаться сложными для понимания даже для более-менее опытных инвесторов. Если слепо гнаться за обещаниями сверхприбыли, можно остаться вовсе ни с чем.

Фото: Matt Cardy / Getty Images

Начинающие инвесторы нечасто способны понять, стоят ли за обещаниями реальные перспективы. Поэтому при выборе между разумной прибылью и большим, но рисковым доходом лучше выбирать первое.

Наталья Смирнова: «Одна моя знакомая вложилась в еврооблигации с доходностью, как ей обещали, в 16% годовых. Ее ничего не смутило — она даже не стала вчитываться. Оказалось, это структурный продукт, и проценты были привязаны к стоимости акций четырех компаний. Одна из компаний (Wirecard) подала на банкротство, и стоимость продукта упала практически до нуля — человек потерял все деньги.

Владимир Верещак, финансовый советник: «Чем выше доход, тем выше риск. По-другому просто не бывает. Риск может выражаться в повышенной волатильности той или иной ценной бумаги, большей вероятности банкротства или, скажем, в неликвидности. Обязательно разберитесь с тем, за счет чего тот или иной финансовый инструмент приносит вам доход, и оцените риски».

Вложить все в одну компанию или класс активов

Инвестиции

в одну компанию «на всю котлету» — типичная ошибка новичков. Им кажется, что это поможет по максимуму снять с рынка сливки, и иногда им даже везет. Но поступать так нельзя ни в коем случае: ставка лишь на одну компанию — это практически ставка в казино. Если котировки компании упадут, то биржевой авантюрист потеряет очень много. Это может случиться даже с самой надежной компанией — достаточно вспомнить «дизельгейт» и последовавший обвал акций Volkswagen на десятки процентов.

Именно поэтому опытные инвесторы диверсифицируют портфель, покупают акции множества компаний из разных стран и секторов, а также вкладываются в защитные активы — это отлично страхует от потерь.

Игорь Файнман: «Диверсификация — это базовое правило инвестиций. Вы задумывались, почему не нужно носить все яйца в одной корзине? Так же и с покупкой активов: чем больше эмитентов в вашем инвестиционном портфеле, тем лучше вы защищены от кризиса. А весна 2020 года в очередной раз доказала: они случаются регулярно».

Пытаться спекулировать, торгуя с кредитным плечом

Эту ошибки обычно допускают те, кому повезло неплохо заработать на первых вложениях «в лонг». Возникает желание начать спекулировать для максимизации дохода, и в этом случае

маржинальная торговля

выглядит особенно соблазнительно: в голову лезет мысль о недополученной прибыли, ведь с кредитным плечом она могла быть куда больше. А то, что в случае падения котировок убытки растут кратно плечу, не кажется столь очевидным.

Фото: Scott Heins / Getty Images

Другие неопытные инвесторы, решившие, что знают о фондовом рынке достаточно, думают о торговле в «шорт». Это еще более опасная игра, способная принести огромные убытки. Прежде чем вступать в нее, нужно досконально проанализировать компанию и рассчитать оправданность вложений — ведь за «шорт» нужно платить брокеру. Открытие

коротких позиций

способно привести к потере не только своих, но еще и кредитных денег. Поэтому маржинальная торговля — инструмент для тех, кто точно знает, что делает.

Александра Краснова, директор по коммуникациям портала «Сравни.ру» и автор телеграм-канала Moneyhack: «Это грандиознейшая ошибка. На российском рынке было несколько громких историй на эту тему. Неопытные трейдеры подключали маржинальную торговлю, инвестировали большие суммы. И мало того, что все теряли, но еще и оказывались должны брокерам. Наверное, самый известный случай — казанский трейдер, который вложил доставшиеся в наследство ₽6 млн и оказался должен брокеру около ₽15 млн. Человеку, который не работает в финансовой сфере, я бы вообще советовала никогда не торговать с плечом».

Игорь Файнман: «Если вы начинающий инвестор, то спекуляции гарантированно приведут к потере денег, времени и сил. А самое обидное, что вы навсегда потеряете веру в пассивные инвестиции и будете считать, что рынок — это казино, в котором вы просто проиграли. Брокеру выгоднее сделать вас спекулянтом, чем пассивным инвестором. Ведь он живет на доходность от комиссий, подталкивая вас к спекуляциям различными инструментами. А на самом деле все наоборот: только купоны и дивиденды будут приносить фиксированный доход».

Вкладывать в рынок больше, чем можете себе позволить потерять

Инвестиции вовсе не гарантируют прибыль — особенно новичкам, которые поначалу зачастую теряют деньги. Поэтому ни в коем случае нельзя вкладывать в

фондовый рынок

все, что есть. Следует выделить подушку безопасности и определить сумму, потеря которой не станет для вас катастрофой.

Наталья Смирнова: «Я часто говорю, что до начала инвестиций нужно иметь заначку в три, а лучше в шесть ежемесячных расходов. В период кризиса часто все наслаивается: в бизнесе проблемы, портфель просел, а кредит не потянуть либо вообще не получить. В итоге приходится изымать часть инвестиций в самый неподходящий момент, фиксируя убытки».

Александра Краснова: «Все, что инвестировано в рынок, может уйти в глубокий минус. Чтобы не было мучительно больно, нужно вкладывать сумму, которую не страшно потерять. Лично я вкладываю 5–10% от сбережений в фондовый рынок. Мне кажется, максимальная сумма сбережений, которую можно вкладывать, — 40%. Больше — уже рискованно».

Выбирать акции из личных предпочтений, а не на основе объективных данных

Активным сторонникам «зеленой энергетики» не стоит игнорировать акции нефтяных компаний, а фанатам Илона Маска — бумаги Ford или General Motors. А вкладываться в Disney только из-за любви к Marvel — тоже не лучшая идея.

Фото: Pascal Le Segretain / Getty Images

Когда речь идет об инвестициях, нужно отложить в сторону личные предпочтения. Самыми важными критериями должны быть финансовые показатели компании и наличие факторов, которые способны обеспечить рост их котировок, а не симпатия к компании или ее лидеру. Вложиться в любимый бренд можно, но в первую очередь нужно думать о собственном доходе.

Игорь Файнман: «Одна из моих клиенток в Америке на вопрос о ее покупке акций Tesla сразила меня наповал. «Потому что Маск прикольный», — сказала она. Я слышал много инвестиционных стратегий, но эта навсегда мне запомнилась как характерная ошибка начинающих инвесторов. Опасно покупать актив, который растет только на хайпе. Много ли получается заработать на том, что делают все?»

Слушать советы из интернета

История школьника-афериста Джонатана Лебеда широко известна. В конце 90-х парень массово размещал инвестиционные «рекомендации» на площадках для трейдеров, убеждая их в заоблачных перспективах отдельных акций (которые он сам до этого купил). Лебед успешно «накачивал» рынок, инвесторы массово скупали акции по его совету. В итоге у них на руках оставались переоцененные бумаги, а сам «гуру» выходил из активов.

Наталья Смирнова: «Профи с 30-летним стажем тоже может ошибиться и порекомендовать инструмент, который принесет убыток. Но вероятность все же довольно низкая. Зато я отчетливо помню, как мой давний друг срочно вытащил все деньги из банка с потерей всех процентов, так как его коллега по работе сказал, что его знакомый прочел в каком-то Telegram-канале, что есть какой-то ролик, что скоро в России будет дефолт и все накопления в банках себе присвоит государство».

Александра Краснова: «Профессионалы редко что-то советуют и всегда делают оговорку, что могут ошибаться, рынок непредсказуем и это лишь их мнение. Все как в жизни: умные и знающие люди обычно не пристают к окружающим со своим мнением, а берут за него деньги или просто молчат. Если человек уверенно обещает, что его советы принесут вам большую доходность, — это, скорее всего, непрофессионал, потому что давать такие обещания на фондовом рынке невозможно».

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском.

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

При маржинальной торговле на рынке инвестор фактически берет кредит под залог на осуществление сделки. В качестве залога выступает небольшая часть собственных средств инвестора — так называемая маржа.

Подробнее

💭 Под комментариями в канале иногда мелькают вопросы о смысле продаж рекламы, открытии приватного канала и вообще зачем монетизироваться, если я могу полностью уйти на фондовый рынок и зашибать состояния под 65% годовых.

Конечно, такие комментарии только веселят и поднимают настроение, но если люди серьезно задаются такими вопросами, то стоит расставить все по полочкам и рассказать какие ошибки совершал я и совершают 99% начинающих инвесторов.

Сразу скажу, что возможность заработать 65% от портфеля за год предоставили кризис и паника, к сожалению, такой ситуации в ближайшие пару лет мы вряд ли увидим и рассчитывать на такую доходность будет наивно, но я приложу все усилия и ресурсы для лучшего результата.

Ошибка № 1

⛷ Закупился на хаях — прокатился на …

Покупка акций на максимумах очень рисковая затея и обладает повышенными рисками. Шанс коррекции чрезмерно велик, тут не работает фундаментальный анализ, тут играет иррациональная психология людей.

Поэтому перед покупкой акций на максимумах, обдумайте всё несколько раз.

Именно это я и сделал, купил Wells-Fargo, Boeing, American Express на максимумах, честно, непонятно зачем. А там и корона стукнула, на этом фоне мой портфель сократился на 55%. Катался я долго, но благо сделал выводы.

Ошибка № 2

🛌 Отсутствие подушки безопасности

Каждому инвестору необходимы свободные денежные средства, которыми можно быстро выкупить просевшие активы в период паники, имея в портфеле 100% акций без подушки безопасности, вы рискуете потерять потенциальную доходность.

Подушку безопасности можно хранить в валюте, ОФЗ, золоте, на депозите. Я выбрал для себя короткие ОФЗ для безопасного и эффективного наращивания свободных средств.

Пора сделать эту фразу слоганом канала, я верю в то, что каждому инвестору необходима подушка безопасности, вы жертвуете сегодняшней доходность ради увеличения будущего дохода 10-кратно.

Ошибка № 3

💼 Отсутствие диверсификации

Любому начинающему инвестору крайне важно иметь несколько акций компаний из разных секторов, а также иметь 2 и более финансовых инструментов в портфеле. Инвестор без опыта в анализе бумаг просто не способен выбрать лучшие компании для инвестирования и отказаться от диверсификации.

Поэтому чтобы не разочароваться в мире инвестиций, то в начале пути стоит купить ETF или индекс фонды с отличной диверсификацией.

В начале своего пути, я сразу забил на диверсификацию и скупил на весь капитал Boeing и Wells-Fargo, и как вы уже знаете из первой ошибки, прокатился я красиво. Сейчас я имею некий опыт для отказа от диверсификации и способен найти неплохие компании, но в портфеле я всегда буду держать минимум 2 финансовых инструмента.

Ошибка № 4

🎯 Не иметь цели инвестирования

Инвестиции — это не быстрые деньги. Инвестиции — это пассивный доход, он не принесет вам баснословных денег без капитала, хотите получать огромную прибыль в короткие сроки, открывайте бизнес.

Поэтому важно иметь великую цель инвестирования, к примеру, достойная жизнь на пенсии, накопить на дом мечты, стать финансово независимым. Цель — просто заработать не принимается.

Ошибка № 5

🚫 Не воспринимать риски

Фондовый рынок это сплошной базар рисков, поэтому не учитывать их, безумие. Перед инвестицией задайтесь вопросом — «какие риски я готов принять, и сколько капитала я готов потерять, чтобы не поддаться эмоциям».Важно понимать, чем больше риска, тем больше должна быть премия за этот риск, как примеру акции Carnival или Alibaba. Покупать рисковые акции без премии невыгодно.

Ошибка № 6

📈 Не сравнивать себя с индексом

Любую доходность необходимо сравнивать с индексом (как вариант S&P500), если индекс потерял 20%, а вы всего 5%, то вы молодец. А если индекс прибавил 30%, а вы заработали всего 15%, то вы трудились зря. Важно сравнивать доходность на промежутке минимум 3 года, ведь один год ничего не скажет.

Смысл вообще отбирать акции, проводить анализ, если вы не обгоняете индекс, проще тогда вложиться в индекс — фонд, сэкономить кучу времени и иметь большую доходность.

Ошибка № 7

👨💼 Брокер вам не друг!

Интересы брокера и инвестора противоположны. Инвестор проводит мало сделок, тем самым отдает брокеру меньшую комиссию, чем трейдер или спекулянт. Поэтому думать, что брокер это ваш помощник – как минимум глупо.

Цель брокера взять с вас как можно больше комиссии, предлагая вложиться в перспективные бумаги, а если вы еще возьмете в долг, так вообще станете местным банкоматом.

Ошибка № 8

👎 Инвестировать на короткий срок

Если вы не готовы держать компанию более 3-х лет, то не покупайте её акции. Только долгосрочные инвестиции могут принести вам успех.

Постоянно выходить из актива и входить по сигналам типичная лудомания с печальным концом. Разумный инвестор обгоняет трейдеров, спекулянтов, интрадейщиков и прочих участников рынка.

Ошибка № 9

🔍 Торговля по сигналам

Что может быть хуже, чем торговля по чужим рекомендациям? Правильно, торговля по чужим сигналам, не понимаю почему люди подписываются на телеграм каналы с чудо-сигналами? Надеюсь только посмеяться.

Напомню статистику, что только 5% трейдеров имеют положительный денежный поток, и они не сидят в телеграме, они сидят за мониторами графиков в офисах и стараются заработать, а остальные просто зарабатывают на наивности подписчиков.

Инвестируйте, проводите фундаментальный анализ, ищите единомышленников с вашими интересами.

Ошибка № 10

Поддаваться эмоциям

Эмоции никак не должны влиять на инвестиции. Имея в портфеле отличный бизнес, который упал в цене, не спишите фиксировать убыток на страхе потери, разберитесь в причине упадка и принимайте действия, исходя из показателей компании, а не ее графика.

Смысл продавать хорошую компанию на панике, если бизнес не пострадал? Потом будете жалеть, что не скупили акции.Это самые частые ошибки начинающих инвесторов, но далеко не конец списка.

Если вам интересно узнать другие ошибки, то ставьте + в комментариях.

Также, я хочу поделиться с вами историей, как я потерял 50% портфеля и смог превратить этот ужас в +65% годовых. Проявите активность в комментариях, делитесь каналом с друзьями, так я пойму, что моя работа ценится и выпущу об этом пост. Спасибо и удачной недели!

Инвестиции – довольно сложный процесс. Цель инвестирования – это комбинация двух составляющих: максимизация дохода и исключение потерь средств. Это цель, и на пути к ней есть определенный алгоритм действий – от выбора активов, формирования портфеля, до управления портфелем и своевременного выхода из активов. И для каждого действия есть своя методика, система, правила, незнание или отступление от которых приводит к потерям средств.

В данной статье мы собрали типичные, на наш взгляд, ошибки инвесторов, совсем недавно пришедших на фондовый рынок, а также дополнили этот список примерами из опыта наших учеников, которые делятся с нами историями своей самостоятельной работы на рынке до прихода в «Школу разумного инвестирования».

На самом деле ошибок множество, как и множество самих инвесторов, отличающихся уровнем подготовки, начальной стратегией, отношением к риску. Но условно типичные ошибки инвестора можно обозначить двумя основными группами:

-

Стратегические ошибки инвестора.

-

Психологические ловушки инвестора.

Стратегические ошибки инвестора

В данной группе выделяют несколько категорий ошибок:

-

Отсутствие цели инвестирования.

-

Отсутствие подушки безопасности.

-

Откладывание инвестиций на будущее.

-

Короткий горизонт инвестирования.

-

Использование заемного капитала.

-

Отсутствие диверсификации.

-

Неразумное усреднение.

Далее подробнее расскажем о сути каждой.

Отсутствие цели инвестирования

Ее образно можно выразить фразой «Кто не знает, в какую гавань ему плыть, для того не бывает попутного ветра» (Луций Анней Сенека).

Это самая большая ошибка. Даже не ошибка номер один, а своего рода нулевой параметр – это когда человек идет туда, куда не знает. Очень многие люди, отправляясь на фондовый рынок, даже не представляют, зачем они туда приходят. Зачастую их просто не устраивает доходность банковского депозита и недостаточно денег, чтобы здесь и сейчас купить квартиру, других направлений размещения своих свободных средств или накоплений они не находят. И в конечном счете оказываются на фондовом рынке без конкретных целей. Только единицы осознают, что на самом деле ступили на интересный, но сложный путь, перед началом которого нужно тщательно взвесить все «за» и «против», оценить риски и иметь четкий план дальнейших действий.

Перед выходом на биржу необходимо особенно тщательным образом проанализировать все свои доходы и расходы. Обременяющие долги, кредиты следует закрыть первостепенно. А дальше спросить себя: зачем Вы пришли на фондовый рынок? Какие у Вас конкретные финансовые цели?

Именно цель определяет любое дело, в том числе и инвестирование. Инвестор ставит перед собой конкретную цель, разрабатывает финансовый план и только затем начинает подбирать инструменты для инвестиций.

Цели инвестирования у каждого инвестора свои, они многочисленны и очень разнообразны. Например, малая цель — поехать в отпуск, средние цели – приобретение «домика в деревне», автомобиля, квартиры. Глобальные цели – это подготовиться к выходу на пенсию или скопить определенную сумму на образование детей. Итогом классификации всех целей будет выделение двух основных качественных характеристик: пассивный доход или увеличение капитала. Оба направления имеют и плюсы, и минусы, различны в части риска, а, соответственно, и в части доходности.

Цели всегда требуют финансового обеспечения, поэтому садимся, берем ручку или карандаш, или открываем Excel, и всё просчитываем, оцениваем. А далее делаем выводы: насколько на данном жизненном этапе эти цели вообще реальны к исполнению. Никто не может предсказать дальнейшие события в жизни, и планы часто приходится менять, обновлять с учетом новых вводных. Но лучше иметь «примерный» финансовый план, чем «просто включать интуицию».

Можно самостоятельно составить финансовый план (информации на просторах интернета предостаточно), либо обратиться за помощью к профессионалам. Но помните, что опытный консультант (а не мошенник) никогда не даст вам ответ на вопрос: «Какие акции купить, чтобы быстро заработать миллион?». Вы получите дорожную карту, направление того, как выстроить структурированную картину Вашей дальнейшей жизни и Ваших финансовых планов.

Оценить примерный эффект от инвестирования можно с помощью специального инвестиционного калькулятора доходности. Калькулятор поможет моментально смоделировать сценарий, как будут расти Ваши накопления с учетом той или иной начальной суммы, суммы пополнений, ставки доходности выбранных инструментов. Данное моделирование поможет Вам понять, что стоимость денег сегодня и завтра совсем разная. Что сэкономленные в день 100 руб. при грамотном инвестировании и сбережении средств через несколько лет могут превратиться в солидный счет. Понимание данного процесса поможет Вам поставить яркие финансовые цели и начать действовать.

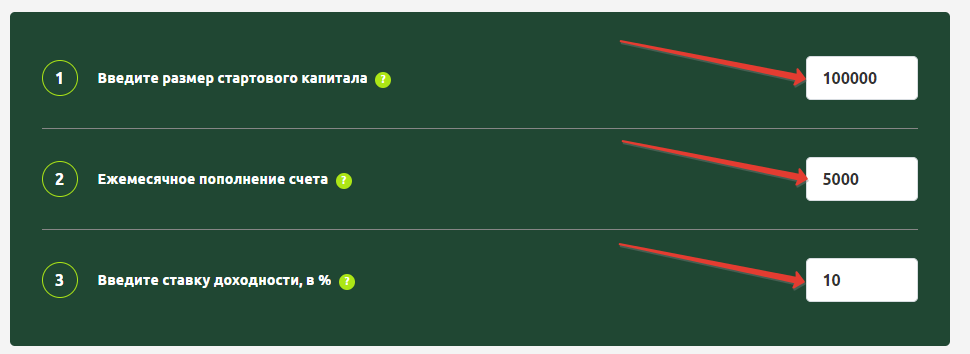

Пример, задаем следующие входные данные в калькуляторе доходности:

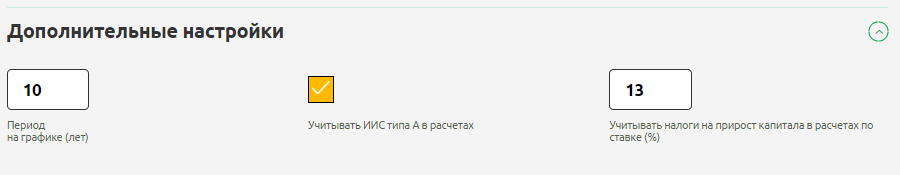

Дополнительно можем задать период инвестирования – 10 лет и использование ИИС тип А («Как работает ИИС»).

В итоге, можем увидеть, что при обозначенных исходных данных – первоначальный капитал 100 000 руб., ежемесячное пополнение по 5000 руб., инвестирование в портфель бумаг со ставкой 10% («Как составить инвестиционный портфель»), использование счета ИИС тип А – за 10 лет можно прийти к сумме 1,189 млн. руб.

При этом, доходность 10% соответствует инвестированию в достаточно консервативные инструменты с минимальным уровнем риска, практически на уровне надежности банковского депозита. На фондовом рынке можно заработать больше. Так, наш инвестиционный портфель с мая 2015 г. показал рост 417% (информация по портфелю и ежемесячный обзор инвестиционных идей доступны членам «Клуба инвесторов».

Отсутствие подушки безопасности

По поводу подушки безопасности: текущая ситуация показывает, насколько это действительно необходимо. Коронавирус заставил нас всех пересмотреть отношение к своим личным финансам и задуматься о том, что наступление форс-мажоров мирового масштаба – это не фантастика, а возможная реальность. Пандемия Covid-19 и ее последствия сказались на экономике всех стран и на кошельках абсолютно каждого человека. Жизнь многогранна и непредсказуема….

Финансовая подушка безопасности, которая покрывает Ваши расходы на 6 месяцев (расходы на питание, коммунальные расходы, развитие, развлечения, медицинские нужды и прочие), — это безусловная необходимость для Вашей финансовой безопасности и внутреннего спокойствия. В случае непредвиденных обстоятельств, например, проблем с бизнесом или увольнении, Вам не придется продавать активы, которые были направлены на инвестиции. Когда фонда безопасности нет, часто бывает, что активы продаются именно в момент просадки, а это приводит к реальным финансовым потерям.

Важным моментом также является оптимизация налогов, что позволяет сформировать дополнительную часть подушки безопасности или направить эти деньги на реинвестирование.

В частности, в России имеется развитая система налоговых вычетов. И это не только использование налогового вычета по ИИС («Как работает ИИС») и инвестиционных налоговых преференций («Налоговые льготы для инвестора»). Есть ещё имущественные, социальные, профессиональные вычеты и т.п. Подумайте, может быть Вы пользовались услугами платных врачей, может быть Вы покупали платные образовательные услуги. С 2023 года (по итогам 2022 года) гражданам РФ также будет предоставляться вычет по НДФЛ по расходам на спорт.

Все это может стать базой для расчета налогового вычета, если вы платите НДФЛ. Это кажется мелочью, но на длительном горизонте действительно имеет значение.

Откладывание инвестиций на будущее

Важное значение имеет не столько то, сколько вы инвестируете, а когда вы начнете это делать. И не нужно переживать, насколько рынок сейчас высок или низок, просто начинайте инвестировать. Доверьтесь времени, а не выбору идеальной точки входа: на каждой фазе рынка можно выбрать подходящие инструменты – рисковые с потенциалом роста и максимально безрисковые. Чем раньше Вы вышли на фондовый рынок, тем быстрее на Вас начинает работать сложный процент, когда доход генерируют Ваши накопленные проценты. Это правило, по сути, и лежит в основе концепции инвестирования. Секрет того, чтобы разбогатеть медленно, но гарантированно, заключается именно в магии сложного процента.

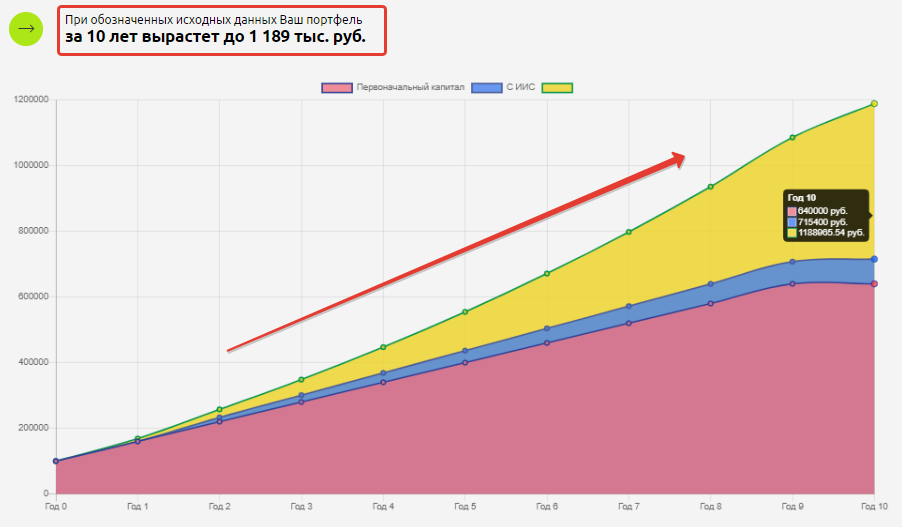

Ниже на графике сравним доходности 2 инвесторов (используем калькулятор доходности в сервисе Fin-Plan RADAR). Стартовые суммы одинаковые – по 100 000 руб., сумма ежемесячного пополнения 10 000 руб., ставка доходности – 10%, в расчетах учтен ИИС типа A («Как работает ИИС»). Отличия:

-

Инвестор 1 инвестировал с 35 лет.

-

Инвестор 2 инвестировал с 45 лет (на 10 лет позднее).

На пенсию оба вышли в 65 лет. За 30 лет инвестирования у Инвестора 1 капитал вырос до 18 536 281 руб., а у Инвестора 2 за 20 лет — до 7 210 161 руб. Разница в капиталах — более чем в 2,5 раза, а всё что сделал Инвестор 1 – начал раньше!

Необходимо постоянно придерживаться выбранного курса. Самый главный драйвер роста Ваших активов – это то, сколько денег Вы откладываете. И, конечно, для того, чтобы отложить достаточную сумму за какой-то определенный период времени, необходима дисциплина. Нужно откладывать деньги регулярно. Очень важно вести бюджет, пересматривать свои расходы и максимально быстро погашать свои долги. И, например, если у вас до пенсии осталось 10-15 лет, то конечно придется подумать, готовы ли Вы пожертвовать тем образом жизни, к которому Вы привыкли, т.к. безусловно в зрелом возрасте нам сложнее менять свои привычки, отказываться от привычного уровня комфорта. Нужно подумать, что можно изменить, чтобы в будущем у Вас была финансовая защита.

Короткий горизонт инвестирования

Мы не всегда понимаем, что наши главные цели – это долгосрочные цели, что лучше пожертвовать какими-то текущими сиюминутными желаниями, чтобы осуществить свои грандиозные планы на будущее. Когда люди говорят, что они «хотят купить акции сейчас и продать через несколько месяцев, чтобы заработать на отпуск или на новую машину», профессионалов это очень расстраивает, потому что они видят в этом огромные риски.

Волатильность фондовых рынков – это совершенно нормальная и обычная история. Так было, так есть, и так будет. Так же, как на море вы наблюдаете приливы и отливы, так же и на брокерском счете вы видите взлеты и падения: сегодня — доход, завтра – падение. Инвестиции с краткосрочными целями – это очень рисковое мероприятие, ведь бывают ситуации (о них говорилось выше), когда вам придется срочно реализовать ценные бумаги по невыгодной цене. Если вы пришли на биржу с долгосрочными интересами (создание дивидендного портфеля, накопление на образование детей), то здесь вы обладаете большим временным запасом.

Самый минимум, на который стоит ориентироваться при начале инвестирования – это срок выше 3 лет, а лучше 5-10 лет. Нужно помнить, что рынки всегда растут, но никогда не растут по прямой. Это работает так: растет население земли, увеличивается потребление, в ответ на возросший спрос растет предложение (производство) товаров, развивается и расширяется бизнес компаний, поэтому эти (и прочие факторы) неизменным образом определяют рост и фондовых рынков. Это неизбежность, поэтому можно с достаточной степенью вероятности утверждать, что приобретенные вами акции, прочие ценные бумаги существенно вырастут на длительном горизонте. На краткосрочном же отрезке времени (месяц, полгода, год, два) пытаться предугадать, просчитать уровень взлетов и падений рынков – это все равно что гадать на кофейной гуще. Есть множество факторов, систематических и несистематических («Что влияет на стоимость акций»), которые определяют движение цен на рынке, и предугадать их возникновение зачастую просто невозможно.

Как показывает практика, самые успешные инвестиции – долгосрочные. Время – лучший друг инвестора.

Использование заёмного капитала

Одна из главных ошибок в начале инвестиций – вхождение на рынок с использованием заемного капитала. Называть его можно по-разному: плечо, леверидж, шорт, т.е. любая попытка отклониться от стандартов в плане увеличения доходности. Почему так происходит?

Инвесторы приходят на рынок через брокера («Лучшие брокеры-2021»), и зачастую брокер предлагает клиентам воспользоваться краткосрочным кредитом. Брокерам это выгодно, они это стимулируют, в т. ч. рассказывая об этом в обучающих программах, как это хорошо и прибыльно. Новичков это очень завлекает: инвесторы всегда хотят заработать больше, чем могли бы, но в конечном итоге это приводит к потере капитала. Лучше даже переформулировать так: потеря капитала практически всегда обуславливается наличием левериджа. Ещё не факт, что заемный капитал приведет к потере, но потеря в 95% случаев (если убрать эмоциональную составляющую) будет обусловлена именно использованием левериджа. При этом не нужно забывать, что брокер за использование кредита всегда берет комиссию. То есть вне зависимости от того, будет ли получен экономический эффект от привлеченного кредита, инвестор обязан заплатить комиссию (по аналогии – проценты за кредит банку). Более подробно о нюансах и рисках торговли с использованием кредитного плеча можно прочесть в статье «Маржинальная торговля».

Отсутствие диверсификации

Инвесторы, которые пришли на фондовый рынок совсем недавно, часто забывают или вовсе не знают о принципе диверсификации.

Диверсификация – это распределение суммы инвестиций между разными активами с целью снижения общего риска по инвестиционному портфелю. Именно правило «не храните все яйца в одной корзине» отражает основную суть принципа диверсификации. Распределение средств в разные активы, разных эмитентов с разной отраслевой принадлежностью, разные выпуски значительно снижает риски инвестиционного процесса («Риски инвестирования и способы их минимизации»).

Ключевой замысел, заложенный в диверсификации, состоит в том, чтобы аккумулировать такие активы, которые позволят сохранить основную часть портфеля в случае наступления тех или иных рисков, связанных с отдельными активами. Например, вкладывая деньги в акции предприятий разных отраслей, инвестор сокращает отраслевые риски. Вкладывая деньги в облигации в разной валюте, он защищается от валютных рисков.

Портфель должен включать в себя разные инструменты. Стратегия нашей компании Fin-plan — это выбор надежных акций и облигаций под выбранные Вами цели. И в данном случае диверсификация (нейтрализация несистематического риска) будет осуществляться главным образом в рамках данных типов активов. Все инструменты для необходимой диверсификации имеются на рынке акций и облигаций: отрасли, сектора, разные компании. Наполнение и долевые составляющие инвестиционного портфеля определяются риск-профилем инвестора («Виды инвестиционных портфелей»).

Часто значение слова диверсификация искажается. Если инвестор купил в портфель 3-4 акции нефтяных компаний, у которых, по его мнению, разный бизнес, разные перспективы роста, — это не диверсификация. Здесь нужно учитывать тот факт, что все котировки данных компаний так или иначе зависят от цены на нефть. Вероятность снижения цен на нефть в длительной перспективе не оспаривается (мир все больше обращает свой взор на альтернативную энергетику), поэтому такой «вроде бы диверсифицированный» портфель не будет обеспечивать необходимый уровень устойчивости, а даже, наоборот, повысит риски значимых просадок.

Инвестор должен также понимать, что наиболее правильным вариантом будет иметь активы с низкой степенью корреляции: один актив падает, другой актив, подобранный нужным образом, наоборот, стремится вверх. Таким образом, инвестор выстраивает защиту своего портфеля от разных фаз экономических циклов, показывая более стабильную доходность и избегая жестких падений. Подробно про данную схему защиту от рисков мы описали в статье «Как хеджировать риски».

В рамках выстраивания диверсификации портфеля обычно случаются две крайности: или полное отсутствие диверсификации, или ее чрезмерное наличие. Чрезмерная диверсификация – это распределение средств не только по активам, отраслям, странам, валютам, выпускам, но и диверсификация по брокерам, счетам. Есть другие, которые не понимают, зачем им покупать целый индекс: «лучше куплю будущий Apple», т.е. найду какую-то компанию, которая стрельнет на очень много процентов и сделает меня миллионером. Это опасно!

Диверсификация должна быть разумной с учетом стоимости активов и суммы инвестиций. Не нужно перегибать палку. Стоит помнить, что формирование портфеля – это 1/3 инвестиционного процесса. Портфелем нужно управлять – отслеживать его показатели работы (в целом и по отдельным активам), своевременно проводить его балансировку («Ребалансировка портфеля»). Слишком обширная диверсификация может привести к дополнительным сложностям мониторинга. Но есть специальные сервисы, которые могут свести эти сложности к нулю.

К примеру, сервис для профессиональных инвесторов Fin-plan RАDAR не только дает возможность подобрать надежные активы под индивидуальные требования инвесторов, сформировать инвестиционный портфель, увидеть все его параметры, произвести ребалансировку, но и организовать учет портфеля, то есть отслеживать в динамике эффективность как в целом, так и в разрезе отдельных активов.

Неразумное усреднение

Усреднение – это стратегия работы на фондовом рынке, когда инвесторы докупают акции на просадках по более низкой цене относительно первоначальной точки входа и тем самым «улучшают» среднюю цену покупки акции. Логика тут такая, что в дальнейшем, когда акции начнут расти, то для инвестора получится, что с учетом входа в бумагу различными частями по различным ценам, средневзвешенная цена покупки бумаги будет приемлемой. Также с дальнейшим ростом акции инвесторы будут получать больше прибыли, потому что пока акции снижались, они нарастили в них дополнительно большую долю. Подробно про данную стратегию мы писали в статье «Усреднение позиций».

Основным риском стратегии усреднения выступает сама природа рынка акций. Насколько бы ни была хороша компания, и какие бы события не происходили с ней ранее, никто не может знать на 100%, какой будет исход в будущем, а значит никто не может сказать, когда перестанут падать акции данной компании. Можно строить разнообразные модели, которые будут иметь определенную вероятность положительного исхода, но стопроцентного будущего инвесторы не узнают никогда. При усреднении позиции инвестор увеличивает долю бумаги в портфеле, и если акции при этом продолжают снижаться, портфель инвестора несет пропорционально большие убытки.

В процессе усреднения наиболее часто инвесторы совершают 2 ошибки:

-

Усреднение инвестиционно непривлекательных компаний. Выбор акций должен строится на основании финансового анализа компании-эмитента, выявлении фундаментальных драйверов – недооценка, потенциал роста бизнеса, дивидендная доходность. Усреднение цен покупок акций надежной компании, имеющей инвестиционную привлекательность, в перспективе может привести ожидаемый экономический эффект в виде более высокой прибыли. Но если это покупка на коррекции акций компаний, представляющих из себя «мыльный пузырь», то подобное усреднение означает кратное увеличение убытков.

-

Усреднение, приводящее к нарушению структуры и баланса активов в портфеле. Смысл тут такой, что инвестор, постоянно проводя мониторинг движения цены интересующего актива и видя стабильное даже незначительное снижение, может так увлечься докупкой, что за счет чрезмерного усреднения доля отдельного актива в портфеле или доля рисковых активов превысит допустимый уровень. За счет этого, во-первых, нарушается диверсификация, а во-вторых, происходит перекос в балансе активов в портфеле, влекущий за собой рост показателя риска.

Покупка финансовых инструментов без анализа

Нередко случается, что начинающие инвесторы приходят на биржу за быстрым успехом. Выросла Tesla в несколько раз, и новичкам сразу же хочется приобрести акции данной компании, чтобы получить фантастическую доходность на движениях цены. Или инвесторы выбирают акции какой-либо другой компании, которые, как они считают, аналогичным образом взлетят и позволят быстро «озолотиться».

Успешный выбор инструментов инвестирования – это непростая задача. И, наверное, очень опрометчиво считать, что инвестор-новичок, без профессионального образования и опыта, изучит несколько статей и найдет «те самые» компании, которые обеспечат ему фееричную доходность. Это опасный метод.

Очень важно проводить аналитику по компаниям – анализ финансовых показателей (желательно в длительной ретроспективе), изучить схему и специфику работы бизнеса, его стратегические планы. Для проведения полноценного самостоятельного анализа необходимо использовать множество источников информации плюс иметь критическое мышление – если Вы изучаете бизнес-планы, годовые отчеты, стратегии развития компании, то за красивыми презентациями можно не уловить действительно значимую информацию. Менеджмент никогда не будет говорить о промахах и слабых местах бизнеса! Подробный 3D- анализ отчетов требует значительных затрат времени. И это зачастую непозволительно ни для начинающих, ни для профессиональных инвесторов. Поэтому в помощь инвесторам созданы специальные сервисы. К примеру, в сервисе Fin-Plan RADAR представлена вся информация, достаточная для проведения инвестиционного анализа компаний-эмитентов и их финансовых инструментов. А весь анализ можно произвести в пару кликов.

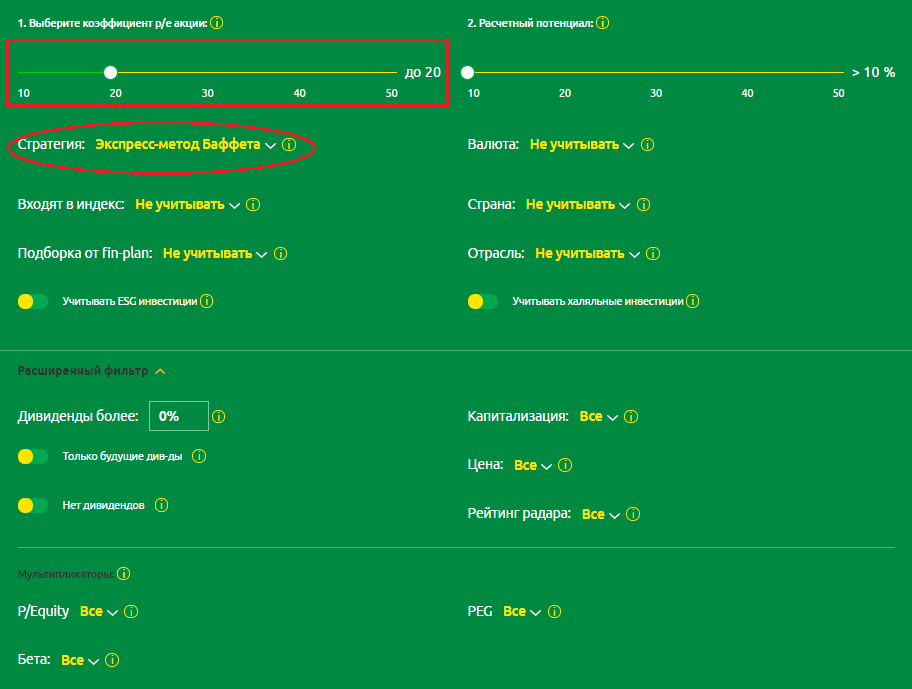

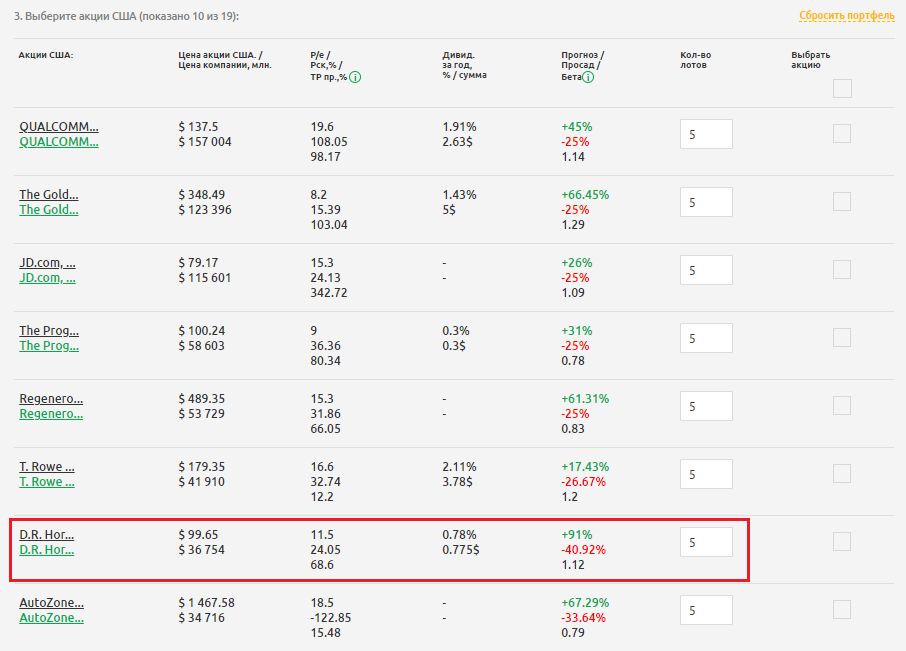

Рассмотрим практический кейс по выбору акций США в сервисе Fin-plan Radar. Заходим в поиск акций США. Из списка готовых стратегий выбираем стратегию «Экспресс метод Баффета». Цель данной стратегии — найти акции компаний, которые являются недооценёнными бумагами относительно рынка, но при этом это должны быть компании с отличными перспективами и хорошими финансовыми результатами. При выборе данной стратегии выбираются эмитенты с долей собственного капитала в активах более 50% и показателем P/Equity < 1. Это значит, что компании стоят дешевле собственного капитала, с точки зрения логики это «нонсенс», и если компания не «загибается», то в долгосроке рынок это недоразумение точно исправит.

В выборку стратегии на момент написания статьи попадают бумаги 19 эмитентов. Мы останавливаем наш выбор на компании D.R. Horton, Inc.

Страница акции в сервисе Fin-plan Radar — D.R. Horton, Inc. (DHI). Страница компании — D.R. Horton, Inc.

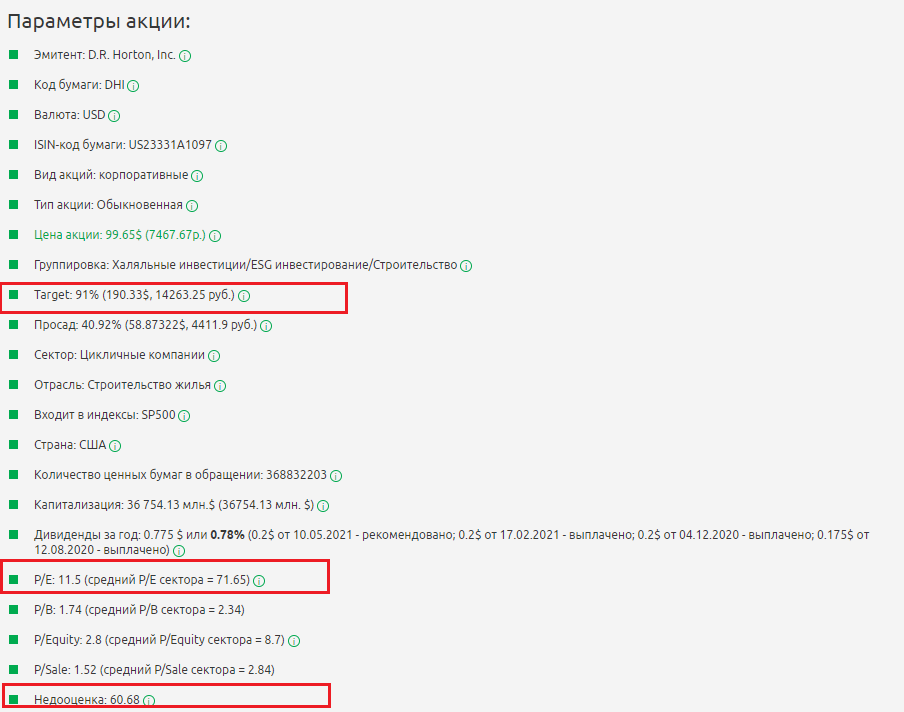

D.R. Horton, Inc. – одна из крупнейших в США строительных компаний. Основной профиль деятельности компании – это строительство жилых домов. Преимущественно это жилищные комплексы, состоящие из односемейных отдельно стоящих домов, но вместе с тем компания занимается постройкой таунхаусов, дуплексов, триплексов. Также компания занимается выдачей и перепродажей ипотечных кредитов, предоставлением полисов страхования, услугами по экспертизе и закрытию сделок. В целом компания уделяет много внимания более дешевой недвижимости. Эта одна из причин, почему во время экономического спада бизнес D.R. Horton, Inc. остается стабильным.

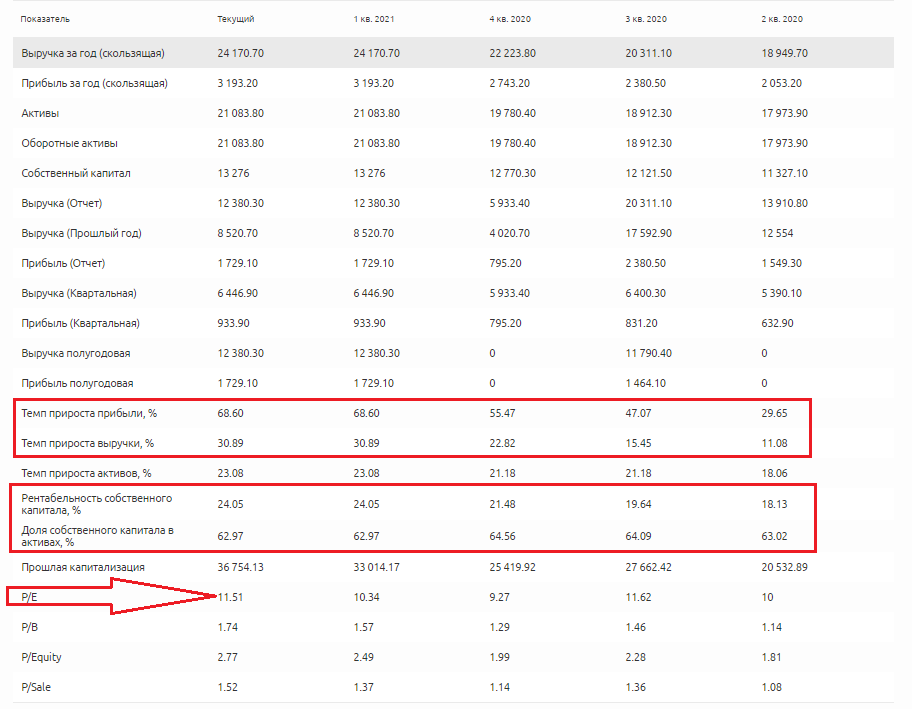

Прибыль и выручка компании растут стабильными темпами, при этом компания имеет очень сильные показатели по рентабельности собственного капитала и доли собственного капитала в структуре активов компании, P/E 11,5 значительно ниже рыночного.

Согласно нашей методологии комплексной инвестиционной оценки, на текущий момент акции компании имеют потенциал роста 91%.

// Не является персональной инвестиционной рекомендацией.

Психологические ловушки инвестора

Непонимание рисков

На фондовом рынке существует 2 основные стратегии торговли – трейдинг и инвестиции. Трейдинг и инвестиции – это разные понятия, совершенно разные риски, но новички это часто не различают («Трейдинг или инвестиции»).

Трейдинг, спекулятивная купля-продажа активов, несет в себе значительные риски. По статистике 95% всех трейдеров заканчивают деятельность на бирже довольно быстро: в среднем это случается через 9 месяцев, после чего остаток на их брокерском счете «обнуляется». Также по статистике 3% трейдеров работают в минус, а 2%, которые остались, действительно зарабатывают, но и этот успех не длится вечно.

Инвестиции – это вложение средств с целью получения дохода, предполагающее длительные горизонты. Инвестиции в отсутствии от трейдинга предполагают более низкие риски, но они также есть. Гарантированного дохода нет, и быть не может. При этом многие новички – инвесторы определяют для себя только один вариант развития событий — положительный, одновременно отрицательный сценарий совсем не рассматривается.

Одна из частых психологических ловушек при этом – когда инвестор говорит: «Я — инвестор, я инвестирую вдолгую», а сам через неделю смотрит котировки и убивается из-за снижения на 3%. При инвестировании полностью игнорируются мелкие краткосрочные и среднесрочные колебания фондового рынка, ориентир на глобальные долгосрочные движения, которые образуются за счет развития бизнеса компаний и увеличения их финансовых показателей. Эти глобальные тренды по компаниям могут продолжаться годами и в итоги приводить котировки к росту на сотни и тысячи процентов.

Перед началом торгов на бирже инвестор должен ответить себе на вопрос: какой размер потери инвестиционного капитала является для него допустимым. И далее, из этого допущения (и понимания собственного риск-профиля) уже вытекает четкая последовательность действий: выбираются соответствующие активы, определяется их баланс в портфеле. Если Вы не готовы принимать просадки, то лучше не покупать агрессивные финансовые инструменты, а ограничиться консервативными.

По степени риска все ценные бумаги можно определить как безрисковые и рисковые.

-

Инвестиции с минимально возможным риском — это государственные облигации (ОФЗ), или депозитные операции в банках высшей категории надежности.

-

Низкорисковые инвестиции – корпоративные облигации, выпущенные финансово-устойчивыми и прибыльными компаниями, в надежности которых не приходится сомневаться. Также к низкорисковым инвестициям могут относиться акции наиболее крупных и надежных эмитентов, выплачивающие стабильные дивиденды, с постоянным спросом на эти акции со стороны частных и институциональных инвесторов.

-

Рисковые инвестиции – это самый объемный сегмент фондового рынка, в который попадает большая часть акций и многие облигации, а также валюты и драгоценные металлы (да-да, золото — это весьма рисковый актив!). Основной критерий, отличающий данные активы – их цена подвержена колебаниям.

-

Высокорисковые активы – уровень риска превышает (иногда значительно) среднерыночный уровень. К таким активам могут относиться сложные и гибридные финансовые инструменты (деривативы: опционы, фьючерсы и т.п.), либо акции компаний молодых и неизвестных рынку компаний с неустойчивым финансовым положением и т.д.

Более подробное описание рисковых и безрисковых инструментов Вы можете найти на нашем сайте по ссылкам: Риски инвестирования и способы их минимизации, Концепция Риск-доходность.

Безоговорочная вера в экспертов

Независимые аналитики, блогеры, обозреватели, прочие эксперты — все чаще и чаще мелькают они со страниц социальных платформ, прочих СМИ. И создается впечатление, что «вот этот человек точно знает то, о чем другие и не подозревают». Однако наличие «исключительного таланта» у данных аналитиков — это довольная субъективная оценка. Часто такие «эксперты» просто обладают ораторским искусством и зарабатывают именно на этом.

А, например, брокеры предлагают ориентироваться на свой корпоративный анализ (отраслей, фондов, перспективных направлений). Но и здесь тоже нужно критически оценивать весь поток поступающей информации, т.к. брокеры часто имеют свой скрытый и явный интерес. Их способ заработка — предложение клиентам инструменты с большей комиссией, мотивация на выбор конкретного инструмента, в отношении которых он является аффилированным лицом («Структурные облигации»), да и просто брокерам выгодны трейдеры – инвесторы, часто совершающие сделки («Почему брокеры не любят инвесторов?»).

Другие «эксперты» торгуют новостями. Новостные порталы, форумы, сигналы, ставки, «взорвался танкер», «сухогруз перегородил Суэцкий канал», «страны ОПЕК+ договорились об увеличении объемов добычи нефти», «в Норильске произошла авария и разлились тонны нефти»… В момент, когда вы получаете новость, цена обычно уже отражает её: как правило, рынок быстрее реагирует.

На движениях котировок на фоне выхода новостей зарабатывают только спекулянты. Нужно не торговать новостями, а изучать инвестиции на основе фундаментального анализа: какую прибыль приносит компания, с какой маржинальностью она работает, как растет выручка компании за предыдущие 5 лет, и какой потенциал компании на перспективу.

Довольно часто новички приходят к доверительным управляющим («Доверительное управление ценными бумагами»), пользуются такой услугой как автоследование сделок (или по-другому копирование сделок) отдельных экспертов, приобретают разные сложные структурные продукты. При этом важно понимать, что статистика, в частности, по американскому рынку показывает: 75 % всех фондов, занимающихся активным управлением деньгами своих клиентов, уступают индексам.

Слепо ориентироваться на мнение экспертов, доверительных управляющих, ПИФов неразумно. Инвесторы должны самостоятельно анализировать инструменты и оценивать возможные дополнительные издержки от их владения.

Завышенная самооценка

Недавно Московская биржа раскрыла статистику 2020 года: на фондовый рынок пришло 5 млн. новых инвесторов, объем торгов акциями почти вдвое превысил показатели 2019 года, а количество открытых за год инвестиционных счетов составило 1,8 млн.

Американский фондовый рынок за последние 10 лет также вырос.

Когда рынки показывают рост, многие инвесторы, заинтересовавшись данным вопросом, без какого-либо опыта делают большие проценты доходности буквально за год. Быстрый и нежданный успех лишает способности здраво рассуждать, появляется ощущение, что так будет всегда.

Рынки цикличны, периоды роста сменяются периодами спада. Доход на растущем рынке – это закономерный результат. Но зачастую дальнейшая, даже небольшая коррекция, может привести к значительным потерям и даже убыткам. Коррекции также бывают стремительными, глубокими и затяжными: иногда рынок после обвала не может восстановиться в течение 3-5 лет, и это считается нормой. Эталон того, к чему должен стремиться инвестор – это высокие или стабильные показатели относительно рынка на длительных временных промежутках.

Перед тем как начать инвестировать, поразмышляйте о том, как на Вас будет влиять просадка, насколько сильна защита Вашего портфеля, не забыли ли Вы включить в портфель стабилизационные инструменты.

Вывод

Инвестиции – это всегда риски. Только фундаментальный набор знаний и дисциплина определят Ваш успех на этом непростом поприще.

Изучайте правильные книги, статьи, выделите время на обучение, сформируйте адекватный бэкграунд, чтобы никакие люди с недобрыми намерениями не сумели ввести Вас в заблуждение. Создавая свою финансовую философию и культуру, Вы придете к пониманию того, зачем пришли сюда, как устроены и работают рынки, и дальнейший путь станет намного яснее и проще.

Интернет-пространство содержит в бесплатном открытом доступе огромное количество информации по инвестициям. Зачастую, эта информация никак не систематизирована. Поэтому начинающему инвестору сложно воедино соединить всю информацию, чтобы было целостное понимание. На нашем сайте для начинающих инвесторов есть бесплатный экспресс-курс «Инвестиции от А до Я» – это 5 часов ценного контента, изучение которого поможет Вам сделать первые шаги в инвестировании. Как создать надежный и прибыльный инвестиционный портфель, мы показываем пошагово на наших бесплатных мастер-классах, зарегистрироваться на которые можно по ссылке.

Удачных и безопасных Вам инвестиций!